三生国健(688336.SH)中报透视:核心产品以价换量重拾增长,研发创新与国际化布局两翼齐飞

近年来,三生国健(688336.SH)凭借自身强劲的体系化竞争优势,始终站在行业发展的上风口。而这也使得在中报披露的关键时间节点,三生国健再次成为市场关注的焦点。

据智通财经APP了解,近日,三生国健公布了其2021年中期业绩。财报显示,报告期内,三生国健实现营收4.79亿元,同比增长36.33%;当期归属于上市公司股东的净利润2242.31万元,同比实现扭亏为盈。

营收与利润齐增的背后,是公司产品益赛普成功实现以价换量、渠道下沉,以及赛普汀商业化逐渐步入正轨。而随着三生国健凭借体系化竞争优势,持续推进国际化布局以及创新管线的新药研发,其未来成长确定性将逐渐提高,中长期投资价值会不断增大。

以价换量成效明显,核心产品步入全面收获期

生物医药投资的重要逻辑,在于研判公司对创新研发的投入力度,以及研发成果高效转化后的市场占有能力。三生国健之所以在今年上半年实现收入和利润齐增,首先就得益于其在“研产销”一体化优势的驱动下,核心产品再次爆发强劲增长动能。

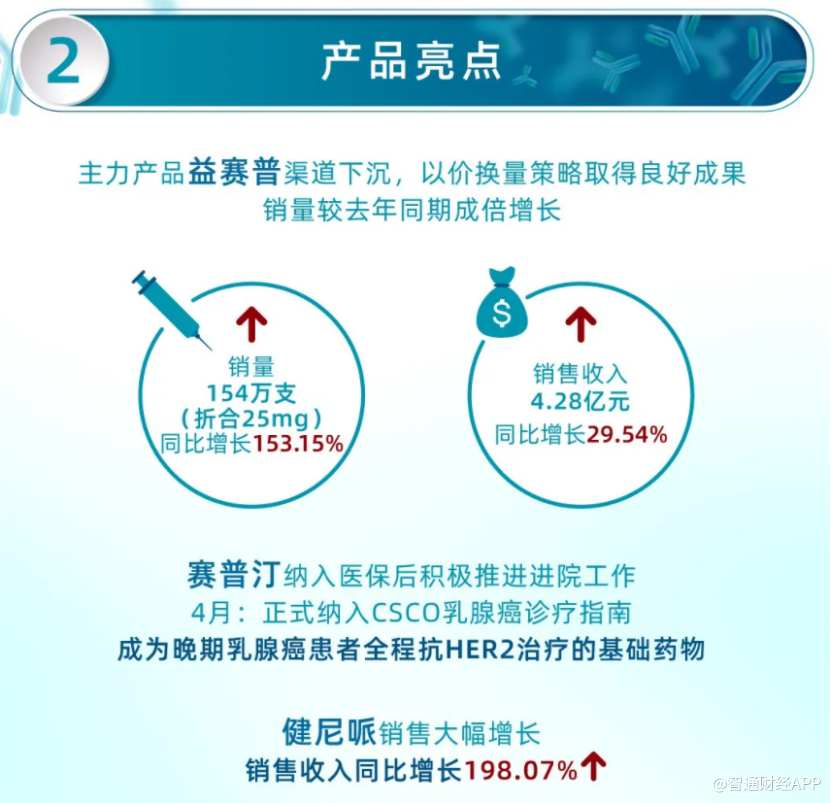

半年报显示,2021年上半年,益赛普销量同比增长153.15%,实现销售收入4.28亿元,同比增长近30%。

智通财经APP了解到,在医药领域,商业化成功的背后其实是各大创新医药企业在规模化生产、质量控制以及市场销售上的“体系化竞争”胜利。三生国健益赛普上半年表现优异的关键在于,其能够根据市场动态灵活地在药品生产及销售全周期阶段,实行合理的产销安排和价格调节,在扩大益赛普市场可及性的同时,成功实现“以价换量”稳固自身护城河。

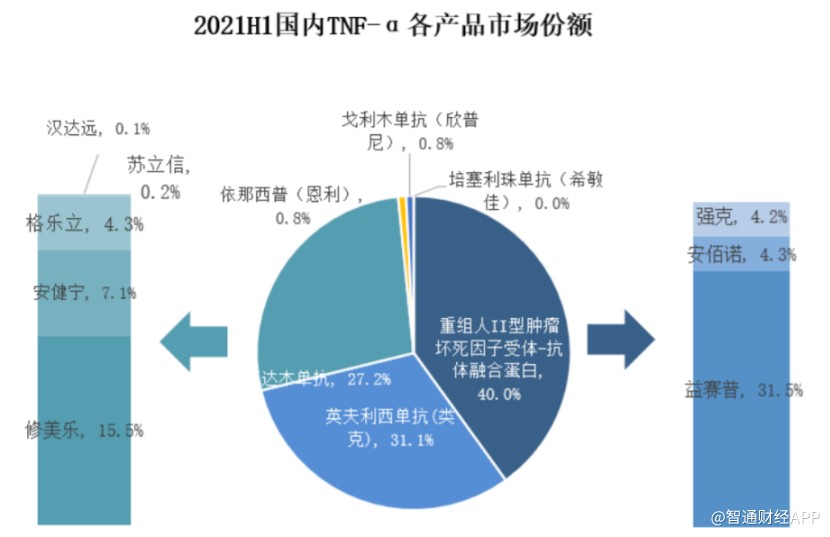

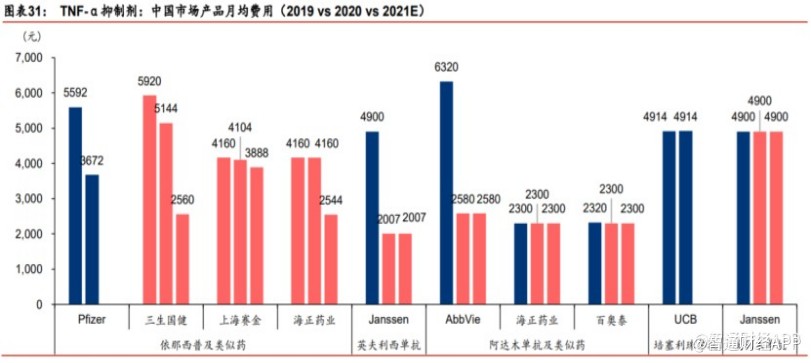

2020年,阿达木单抗、英夫利昔单抗进入医保后大幅降价,其月均费用从 5000-6000元降至2000-2500元,面对竞争对手的“攻势”,去年10月起,益赛普也相应进行调价,月均治疗费用已从此前的5144元降至2560元。

在市场支付能力趋于一致的情况下,三生国健凭借强大的学术基础和深入的基层覆盖,益赛普在今年上半年实现了销售的“拓面下沉”。作为国内最早切入风湿疾病领域的药企,三生国健拥有经验丰富的学术推广人员组成的营销团队,产品疗效和安全性得到国内广大知名医院及医疗专家认可。而在市场覆盖方面,2021年上半年公司销售覆盖超过3300家医疗机构,其中三级医院超过1600家。

据悉,在各级市场中,益赛普上半年在三至五线城市中的销售增长超过50%,增速超过一二线城市,三至五线城市的销量占比已经上升至40%左右。三生国健相关人士透露,下半年公司还将继续耕耘三到五线市场,力争进一步将该市场的销量占比提升至50%左右。

除益赛普外,三生国健获批上市的另外两款重磅产品——赛普汀和健尼哌实现放量增长,也是上半年取得亮眼业绩的原因之一,进一步巩固了其在国内生物药领域的先发优势。

以赛普汀为例,去年12月底,赛普汀通过了医保谈判,随后便积极开展进院工作。继去年完成110多家医院的销售、挂网以及编码工作后,在今年3月1号赛普汀正式开始实现医保报销,三生国健也在完成核心市场布局,快速推进医院准入。上半年,赛普汀覆盖的等级医院数量超过200家。

在今年4月,赛普汀被正式纳入CSCO乳腺癌诊疗指南,成为晚期乳腺癌患者全程抗HER2治疗的基础药物,进一步提高了产品的市场可及性。

而作为目前国内唯一获批上市的人源化抗 CD25 单抗,健尼哌在今年上半年新冠疫情影响减弱、肾移植手术量恢复的积极背景下,销售业绩实现大幅增长,报告期内收入同比增长 198.07%,同样成为公司业绩增长的重要助力。

与科创板和港股生物技术板块中许多公司还在“概念期”不同,三生国健多项重磅产品的成功商业化为公司的发展提供了强有力的收入支撑,同时也为管线中的在研药物,打开了未来变现的想象空间。

创新管线全面推进,国际化布局持续提速

三生国健价值曲线不断提升,离不开创新研发管线持续提供源动力。公司从患者的临床实际需求出发,依托自身强劲高效的研发实力并辅以国际化合作布局,以“内外兼修”的积极姿态,全面加速创新,打开估值的天花板。

财报显示,今年上半年,三生国健确认研发费用2.14亿元,同比增长30.45%,占营业收入比重达到44.68%,显示出公司对于创新研发的重视。

而从研发管线中可以看到,三生国健紧贴全球最前沿的治疗方向,选取了最具临床价值的领域开展研究,且多为生物创新药品类。

目前,三生国健拥有处于不同开发阶段的20个主要在研抗体药物(包括12个处于临床及临床后阶段的在研药物、8个处于临床前阶段的在研药物),涵盖肿瘤、自身免疫及眼科等疾病领域,其中大部分在研药物为治疗用生物制品1类或单克隆抗体,部分在研药物为中美双报。截至今年6月30日,三生国健共拥有专利权69项,较去年年底新增4项。

与国内同行公司相比,三生国健的研发管线不仅对EGFR、HER2和IL-17A等较热门靶点进行了全覆盖,还对当前行业尚未过多涉及的IL-5、IL-4Rα、PSGL-1、VSIG-4等靶点进行了前沿探索,同时前瞻性地布局了多种双抗产品,多个在研产品取得阶段性成果。

从最新研发进展来看,今年上半年,三生国健新增了3项临床批件,新递交了4项IND申请,新增了1项Pre-IND申请,同时还新增了3项抗体立项。

以今年上半年于美国获批IND的SSGJ-705双抗为例,智通财经APP了解到,该产品自立项仅用2年多时间就已全速推进到临床开发阶段。目前行业公开信息中,同靶点抗HER2/PD1双抗仅有信达生物与韩美制药(Hanmi)共同开发的IBI315已进入临床。该产品于2019年递交IND申请,目前正处于I期临床研究阶段。

而从产品潜力上看,根据三生国健研发中心在核心期刊Acta Pharmacologica Sinica发表的一项关于SSGJ-705的研究,该抗PD1/HER2双抗与人类HER2和PD1有很高的亲和力,同时具有HER2抑制和PD1的阻断活性,并在体外和动物模型体内均表现出强大的抗肿瘤活性。

此外,该双抗能够通过抗体依赖的细胞毒性作用(ADCC效应)有效地杀死HER2阳性肿瘤细胞,而对T细胞没有影响。从结构上来看,SSGJ-705采用scFv融合技术,其生产过程与单抗相似,较大量产和产品质量都能做到一步到位,为满足临床需求和产品上市提供了保证。财报显示,SSGJ-705计划在今年下半年获得中国 IND 批件,并争取开始患者入组。

国际化布局方面,据智通财经APP了解,三生国健以“外部项目引进来、内部项目走出去”为基本原则,努力引进国际领先、国内稀缺且临床需求高的药物。同时,积极推动已上市产品在海外市场的注册上市,对自主研发创新品种积极开展国际临床试验,寻求自主研发品种与国际合作的机会。

目前,三生国健一方面与美国Verseau公司在巨噬细胞检查点调节剂抗体领域开展合作。2019至2020年间先后选取PSGL-1靶点的单克隆抗体VTX-0811、VSIG-4靶点的单克隆抗体作为授权产品,由三生国健负责在中国的开发和商业化。另一方面,三生国健还与瑞士Numab公司在多特异性抗体领域开展合作,基于Numab的技术平台开发和商业化一系列用于癌症治疗的新型多特异性抗体。

在“内外兼修”的发展导向下,三生国健显然已在自主研发管线和国际合作方面卓有建树,形成了多梯队、高临床价值与具备核心竞争力的在研产品结构。未来是否能够顺利实现“内部项目走出去”的目标,值得期待。

小结

从此次中报来看,三生国健在研发投入逐年增加的情况下做到了盈利,说明公司已经步入了创新增长的良性循环。随着研发管线以及国际化布局的逐渐深化,相信“内外兼修”带来的全方位和深层次的产业协同效益将进一步投射至公司财报上,为三生国健的价值曲线提升添上新的坐标点。

过去一段时间以来,市场对biotech的估值主要基于其研发管线,较少考虑后端的商业化和生产能力。然而,集采的推进和PD-1的残酷竞争让市场逐渐看到,在目前各家药企靶点相似程度较高的情况下,biotech的生命力不仅在于靶点的创新,更取决于其商业化和生产的能力。这两方面中,三生国健已经走在了行业的前列。

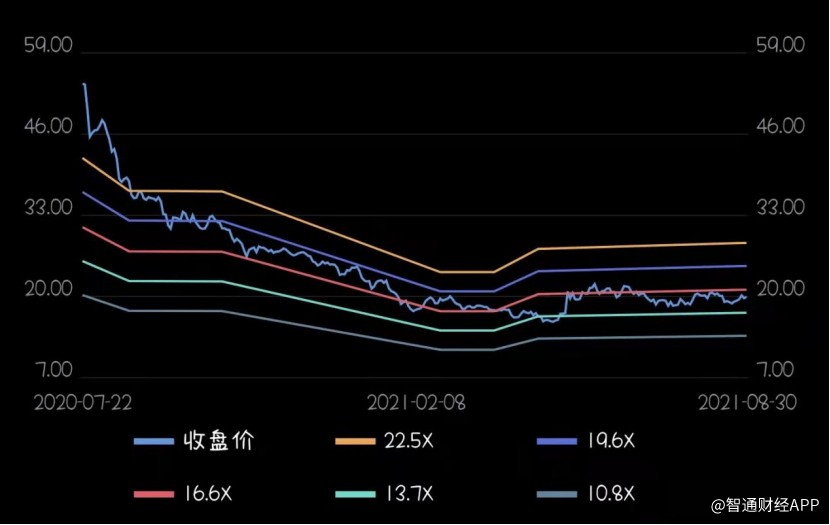

不过,尽管目前三生国健已具备明显的体系化竞争优势,市场却尚未给予其合理的估值。截至发稿日,公司的PS仅为15.73倍,低于近年估值中枢,仍处在低估状态。

这一反差也为研究机构所洞悉。华泰证券在8月25日的最新研报中表示,在综合考虑三生国健益半年报中赛普以价换量奏效,赛普汀持续放量以及加大研发投入,前沿靶点布局卓有成效的亮眼表现后,维持“增持”评级,给予其2021年目标市值167 亿元,目标价 27.09 元。这一价格较三生国健当前股价还有30%的上涨空间。

扫码下载智通APP

扫码下载智通APP