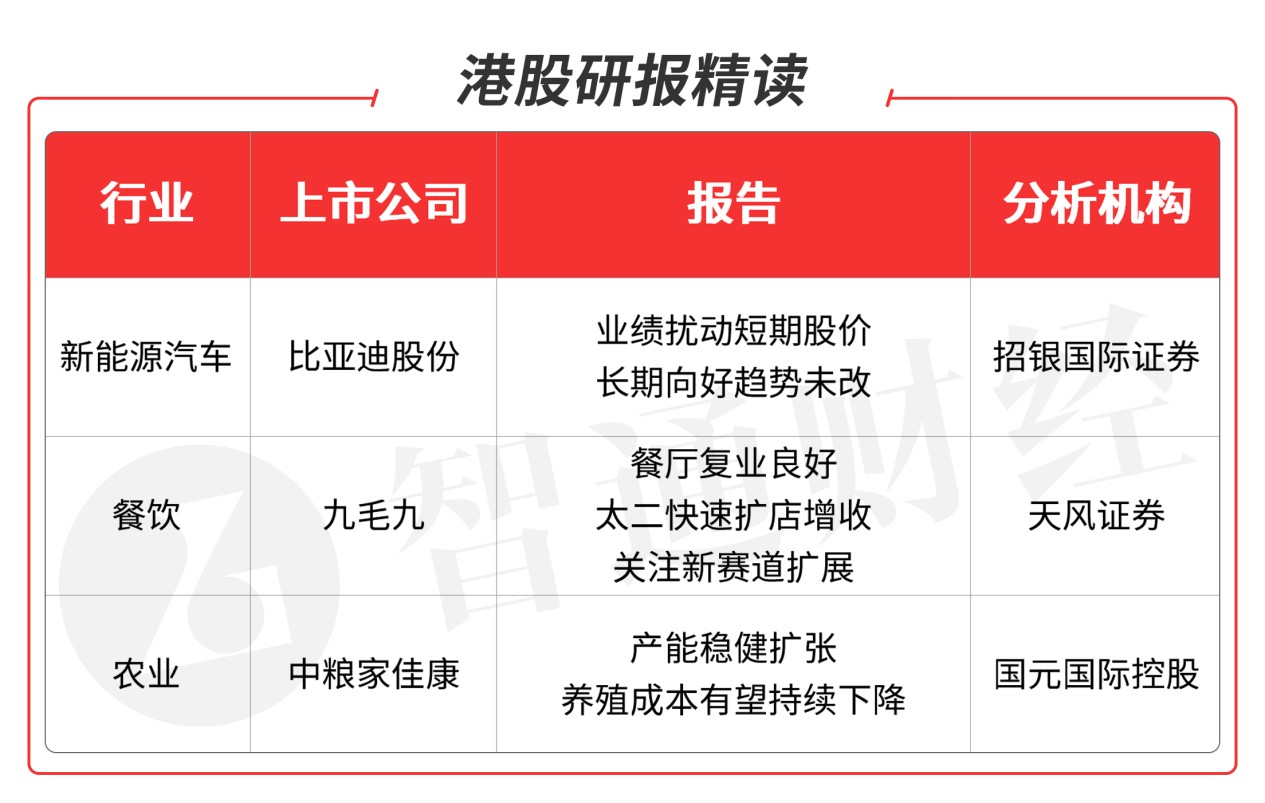

智通港股研报精读(09.06) | 比亚迪股份(01211)新能源车销量同比增331.9% 看好新能源汽车、餐饮和农业板块龙头股

比亚迪股份(01211)①新能源乘用车销售60508辆,同比增长331.9% ②花旗上调公司目标价至536港元

九毛九(09922)太二投资拟3亿元收购太二餐饮3%股权

中粮佳家康(01610)9月5日,生猪期货首次交割完成

本期重点选择分析师看好的新能源汽车板块龙头公司、餐饮板块龙头股和农业板块龙头股

本期优选报告:

比亚迪股份(01211)

比亚迪股份(01211):公司发布乘用车8月全系销售67630辆,同比增长90.5%,环比增长18.7%;其中新能源乘用车销售60508辆,同比增长331.9%。比亚迪的销量连续四个月大幅增长,不断刷新着月销纪录,这不仅表明了比亚迪战略布局的正确性,也充分显示出市场对比亚迪的肯定。2021年上半年公司实现营业总收入909亿元,同比增长50%。实现归母净利润12亿元人民币,同比下滑29%,大致符合市场预期。

公司上半年汽车业务/手机部件及组装业务分别实现收入392亿/431亿元人民币,同比增长22%/84%。由于口罩业务盈利下降成本上涨影响,上半年汽车业务/手机部件及组装业务毛利率分别为 19.5%/7.0%,同比下滑4.4/6.6个百分点。公司各项费用率持续改善,上半年总运营费用率同比及环比分别下降3.6/0.7个百分点至 11.1%。展望下半年,毛利率仍然将受到口罩业务影响,但将随1)原材料供需逐步平衡及2)新能源汽车销量提升带来的规模效率有望驱动毛利率环比回升2个百分点至14.8%。

销量指引大幅超出市场预期。公司2021年销量指引为新能源汽车销量达到60万辆/燃油车销量超过10万辆,超出此前56万辆销量预测(39 万新能源汽车+17万传统燃油车)。考虑到 1)汽车缺芯限制燃油车生产以及 2)消费者对混动认知度提升等利好因素,新能源车,特别是混动车型正在加速替代传统燃油车需求,预期新能源汽车渗透率年内有望将达20%。目前比亚迪DM-i系列在手未交付订单超过16 万,消费者需求热烈,公司预计到年底累积订单超20万。管理层对 2022年新能源持非常乐观展望,预计2022年目标新能源汽车销量将达到150万辆。基于公司DM-i车型热销及海洋系列跑量车型销量带动,上调比亚迪2021/22年全年汽车销量预测分别至73万/100万辆,同比分别增长86%/36%。

车型规划加速,电池扩产保证供应。目前海洋系列首款车型海豚已经上市,四款车型的售价区间为9.38万元-12.18万元。公司计划 2022 年上半年继续 推出海洋系列产品,包括海豹、海狮等,同样具备长轴距、安全、美学等特 征。公司高端品牌计划于2023年1季度会开始量产和销售,引领中国新能源汽车领域国潮及高端化突破。公司基于新能源汽车需求,逐月加大电池产能, 产能规划明年超过100GWh,同时将逐步解决上游产业链安全问题,保证交付量逐步爬坡。

根据上半边盈利及业务表现,相应下调公司2021年盈利预测30%至 49亿元人民币。尽管盈利有所下调,目前市场已对全年业绩预期充分。展望下半年,预期新能源汽车销售放量将有助于改善毛利率,同时电池外供逐步落地有望进一步刺激新能源汽车和动力电池业务板块价值重估。根据分部估值法上调目标价至405港元,维持公司买入评级。

风险提示:汽车召回;疫情风险。(招银国际证券/白毅阳)

九毛九(09922)

九毛九(09922):公司发布2021年半年报,21H1实现营收20.21亿元,同比+112.90%。经营利润4.05亿元,同比+1626.21%;期内盈利2.05亿元,去年同期亏损0.89亿元;归母净利润1.86亿元,去年同期为亏损0.86亿元;经调整盈利净额2.08亿元,去年同期为净亏损1.15亿元。主要系太二门店扩张和餐厅复业影响。

收入端:继续强势扩店,收入持续增长。①分业务:餐厅经营是主要收入来源。21H1餐厅经营收入为17.04亿元,同比上升137.46%,外卖业务收入为3.02亿元,同比上升37.68%。②分品牌:九毛九收入接近19H1一半水平,太二继续保持高增长。21H1九毛九品牌营业收入为3.80亿元,同比上升43.0%;太二酸菜鱼收入继续大幅增长,21H1实现收入16.00亿元。③门店数:太二逆势扩张。截止6月底,公司共经营餐厅数量419家,合计关店13家,亦新开门店58家,包括1家九毛九、55家太二、1家2颗鸡蛋煎饼加盟餐厅。④翻座率整体有所上升,人均消费水平整体稳定。21H1九毛九、太二、怂冷锅串串、怂重庆火锅厂、那未大叔是大厨翻座率分别为1.8、3.7、1.8、2.2和1.6,人均消费水平较20H1分别-3.28%、+2.60 %、0%、0%、-6.78%、+3.60%。

成本费用端:太二餐厅原材料及耗材成本占收入比例有所下降,员工成本占比大幅下降。21H1原材料及耗材占比为37.16%;21H1员工成本费用率为25.05%,较20H1下降9.40pct;21H1整体租金成本占比为2.49%,较20H1上升1pct。

利润端:归母净利润强势增长,未来扩店计划保持稳健。21H1公司实现归母净利润1.86亿元,同比上升316.57%。归母净利润率为 9.20%,较19H1的8.25%上升0.95pct。21H1公司成功扭亏为盈,未来随着继续稳步推进太二及其他品牌门店的扩张计划,在疫情可控的情况下净利润将继续保持较乐观的增速。

公司发布公告,于2021年9月5日,太二投资拟3亿元收购太二餐饮3%股权,股份比例增加至88%。并将能分享更多来自太二餐饮管理的太二餐厅的未来发展及成果。

九毛九作为中式快时尚餐饮领 军者,商业模式可复制,具有长期品牌势能,下半年疫情缓解后营收有望高速增长。短期看,极致的单店模式是高成长的基础,强势的品牌影响力是持续增长的动力。长期看,深度整合的供应链体系是基业长青的支撑。继续看好“太二酸菜鱼”门店的快速扩张,期待“九毛九”餐厅的转型升级,关注“怂”火锅和“赖美丽”烤鱼的新赛道拓展。预计2021-2023年归母净利润为5.37亿元/7.82亿元/10.56亿元;对应PE分别为56x/39x/29x;维持“买入”评级。

风险提示:疫情恢复不及预期,食品安全质量风险,门店扩张及区域扩展不及预期,产能供应链无法满足扩张需求。(天风证券/刘章明)

中粮佳家康(01610)

中粮佳家康(01610):21H1公司实现营业收入75.03亿元人民币,同比-18.2%;其中,生猪养殖/生鲜猪肉/肉制品/肉类进口销售收入分别为33.7/18.3/3.8/19.2亿元,同比分别变动+42.4%/+5.3%/+23.3%/-59.6%;实现生物资产公允价值调整前净利润15.6亿元,同比+12.8%,主要是生猪养殖分部贡献。

生猪养殖为公司收入/利润主要来源,期货套保已锁定部分利润。21H1生猪生产持续恢复,公司生猪出栏167.2万头,同比+108.7%;但因供给增加,生猪出栏均价同比-28.2%至23.4元/公斤;出栏均重115.7公斤/头,最终实现生猪养殖业务收入33.7亿元,同比+42.4%。展望下半年,预期猪价会有阶段性反弹,但整体下行趋势确立;公司上半年进行期货套保,在较高价位出售一定比例的生猪,已提前锁定部分利润,预期该利润会在下半年有所体现。

产能稳健扩张,养殖成本有望持续下降。截至6月底,公司种猪存栏33万头,其中能繁母猪超24万头,后备种猪超8万头,将支撑后续生猪出栏量,预计全年可实现400万头的出栏。公司生猪养殖产能已达602.1万头,近年将保持100万头/年的速度稳步扩张。因饲料成本上升,上半年完全成本介于16-17元/公斤,伴随养殖效率、产能利用率的提升、以及出栏量增加对固定成本的摊薄,养殖成本有望持续下降。

公司通过领先的防控经验和理念,实现了非洲猪瘟的有效防控,同时创新考核和激励方式,充分调动生产人员的积极性和责任心。得益于非洲猪瘟防控有效、员工激励到位、生产管理精细化,公司养殖效率持续提升、成本持续下降。基于公司的产能、资金储备以及扩张计划,预计2021/2022年公司出栏量分别达到400/600万头。

公司在成本控制、非瘟防疫等方面具备经验和优势的,头均利润有望处于业内第一梯队。因上半年猪价下行幅度较大,下调原盈利预测,预计21/22年EPS分别为0.31/ 0.26元,下调目标价至2.8港元,对应21/22年7.6/9倍PE,给予“持有”评级。

风险提示:疫病风险;猪价不达预期风险;出栏量不达预期风险。

(国元国际控股/陈欣)

申明本栏目所有分析仅为分享交流,并不构成对具体证券的买卖建议,不代表任何机构利益,同时可能存在观点有偏颇情况,仅供参考。各位读者需慎重考虑文中分析是否符合自身定状况,自主作出投资决策并自行承担投资风险。

扫码下载智通APP

扫码下载智通APP