抵御不确定性 什么是世茂集团(00813)的跨越转轨周期之道?

在“住房不炒”政策及“三道红线”新政要求下,2021年上半年,房地产行业发展主基调依旧以“稳”字当头。

一方面,得益于去年底重点城市市场热度运行态势延续,房地产销售于上半年创历史新高,1-6月商品房销售额突破9万亿达92931亿元,同比增长38.9%。

另一方面,行业迈入运营增值时代下,主流房企也纷纷完善地产相关多元化布局,积极拓展上下游产业链机会以协同主业发展。

2021作为地产行业发展历史上影响深远的一年,可以看到,行业也呈现出一些积极变化。房企报表质量明显改善,部分综合能力较弱的房企加速出清。

在供需两侧多维调控持续深化的趋势下,短期内房企注重改善报表,但长期则将回归运营提升,行业格局有望得到重塑。平安证券则认为,随着“三大政策”陆续出台,土储、信贷等资源持续向财务稳健、融资占优的龙头房企汇聚,行业马太效应将持续扩大。

作为“而立之年”大型房企阵营中的一员,8月30日,世茂集团(00813)再度以不俗的高质量业绩增长,向市场展现出了积极信号。

高质量稳健经营 销售利润双丰收

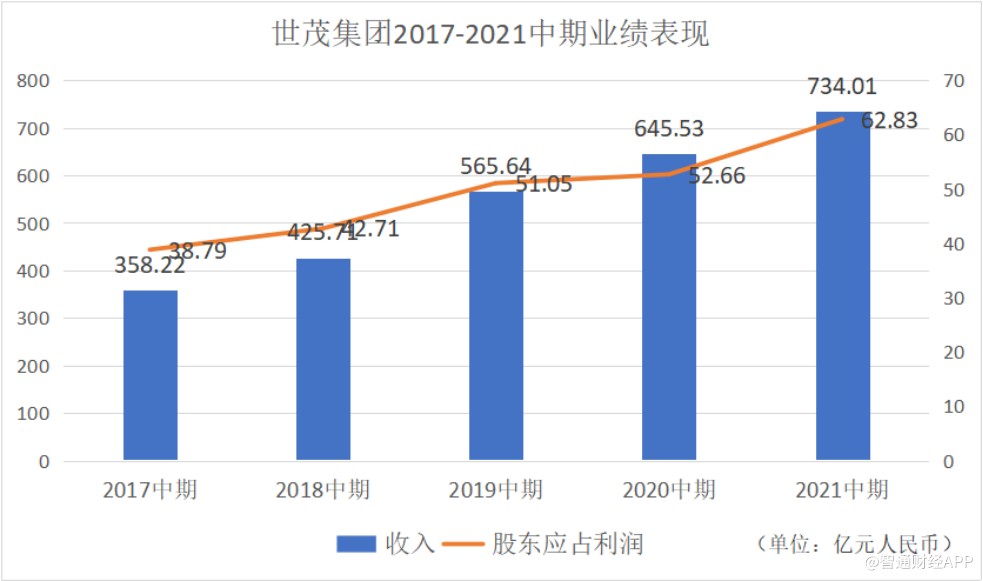

自去年底挺进三千亿阵营后,世茂集团于2021上半年依然延续了其高品质增长。

报告期内,公司实现合约销售额1528亿元,同比增长38%;销售均价17746元/平米,高于TOP10房企的1.34万元/平米水平,展现稳健经营底色。

在签约额、销售均价双双提升之下,公司营收及净利润水平也延续两位数增长:

2021上半年,世茂集团实现营业收入734亿元,同比增长13.7%;股东应占核心利润62亿元,较去年同期55.6亿(不含处置物业股权收益)增长11.5%;核心利润93.8亿元,同比上升13.6%。

与此同时,公司综合毛利率也于上半年以28.6%维持领先优势,相较大多数房企20%-25%的毛利率区间,处于行业偏上水平。

与此同时,公司综合毛利率也于上半年以28.6%维持领先优势,相较大多数房企20%-25%的毛利率区间,处于行业偏上水平。

总体而言,2021上半年,公司无论在销售增长表现还是净利润增长幅度均维持在行业前列,形成较强的穿越行业周期竞争力。

作为一家以稳健审慎底色著称的房企,在营收、销售稳定增长的同时,世茂集团于2021上半年在经营安全性方面也展现出其深厚的护城河优势。

智通财经APP了解到,面对日趋收紧的市场环境,世茂集团于上半年加大销售回款考核力度,并对资金进行集中管控。

报告期内,公司实现回款1161亿元,同比增长30.4%。除此之外,现金及银行存款达到823.8亿元,较2020年底增长20.3%,现金余额充裕;短债仅占借款总额的27%,抗风险能力持续增厚。

据世茂集团董事局副主席、总裁许世坛介绍,公司自去年起便开始与持续推进大型金融机构总对总合作,保障了目前每个月按揭放款达标,以及充足高质的融资资源。

截至2021年中期,公司未动用授信额度约800亿,并在期内成功发行10年期8.72亿美元优先票据,利率3.45%,境内外债券期限长、利率低。

在投资方面,公司也采取了更加审慎的投资策略,要求区域正现金流才能投资,对于投资回报的测算也更加严谨。通过在多方面采取更为谨慎、稳健的策略,公司于2020年便已全面达成“三道红线”财务指标要求。

2021年上半年,世茂集团净负债率达到50.9%,已连续10年维持在60%以下;剔除预收款的资产负债率为 68.0%,现金短债比(含预售监管资金及受限资金)为1.9,稳定保持全面“绿档”。

稳健的财务结构和充裕的现金储备,也使得世茂集团依然维持了其长期稳定的派息政策:每股派息0.7港元,较去年同比增长16.7%;股息率达9.45%,体现出世茂集团深度投资价值。

2006年上市以来,世茂集团已连续16年坚持派息,累计派息376.66亿港元,每股约11.64港元。

不拿贵地,同时实现3300亿元年度目标

在行业房住不炒、稳地价、稳房价、稳预期的总基调下,世茂集团谨慎拿地,采取防守型策略,应对行业波动。

用公司董事局副主席、总裁许世坛的话来说,即多销售、多回款,严控公司投资,不拿贵地,引进更多合作。

智通财经APP了解到,今年上半年,世茂合共拿地19宗,增加土地储备301万平方米,远少于同类房企水平;土地成本6659元/平方米,土地总价201亿元,权益地价118.15亿元,新增货值571亿元。

究其背后原因,则与热点城市土地竞争激烈、地价居高不下有关。有业内人士曾做过统计,在第一轮22城集中供地中,有60%的地块可能面临不赚钱的风险。其中,“地价太贵,难以匹配公司的投资模型”,则是许世坛于中期业绩会上提到公司放弃一部分竞拍的原因。

相比之下,公司上半年在土地端加强合作,在新获取的19宗项目中,有超过一半的项目都是通过合作收购获取,更多采取的是入股合作的方式,大多数对象为中小型开发商。

在多元化拿地方面,公司在产业勾地方面也逐渐加大投入。据了解,今年以来,公司分别于杭州、宁波等地获取了3个TOD项目;此外,公司还拥有超过千亿货值的旧改,由于确权和转化需要时间,并没有统计在土地储备内。

从这一角度来看,公司于今年上半年在拿地策略上的谨慎,有能力选择主动避让,恰恰是基于其在过去两年通过大规模投资和收并购所积累了充足的土储资本。

截至2021年6月30日,世茂权益前土地储备约7283万平方米,货值约11800亿。下半年,世茂可售货值3600亿,在核心城市群的货值超过2700亿,占比约75%。其中,据兴业证券表示,公司当前的整体土储可供其约3年左右开发销售。

在强大的土地储备的支撑下,2021年下半年公司预计可售资源2004万平方米,可售货值3600亿元。其中,88%布局于一二线及强三线城市,72%为提供充裕现金流的住宅类产品,货值充裕且具备结构优势,预计可顺利实现3300亿元年度目标。

同时,随着第二轮集中供地限制起拍价及溢价率、限制房企买地金额等相关政策回调,公司也将积极加大力度获取一些便宜的项目机会。

非房开业务多点开花 第二增长曲线蓄能

自2020年以来,世茂集团正式启动“大飞机战略”的多元业务发展模式,以房地产开发为核心主体,以商业运营、酒店经营及物业管理为坚实双翼;以高科技、医疗、教育、养老、文化等投资为平衡发展关键尾翼。

2021上半年,公司非房开业务也实现了亮眼的表现,收入大幅增长128%至66亿元,业务占收比达9%,正日渐成为公司未来发展的第二增长曲线。

其中,在物业服务板块,世茂服务于2021年上半年实现收入42.34亿元,归母净利润5.78亿元,同比增速分别达171%、136%。除常规的物管业务外,公司在高校、智慧城市运营服务等新赛道上也有突出表现。截至2021年6月30日,世茂服务在管面积及合约面积分别达1.75亿平方米及2.39亿平方米。

在酒店板块,公司上半年实现收入达人民币11.9亿元,同比增长141%。截至2021年6月30日,世茂已拥有27家(含筹建)国际品牌酒店及136家(含筹建及输出管理)自主品牌酒店,客房总数量突破32000间,年接待客流超660万。

商娱业务方面,世茂集团目前已进驻36个城市,拥有76个(含筹建)商业及主题娱乐项目。报告期内,成都世茂广场及厦门集美世茂广场相继开业,两个项目开业招商率达100%。在城市赋能板块,公司也加大了对城市综合体、TOD领域以及城市更新等城市服务业务的布局。

对于多元化的“大飞机战略”,许世坛将其称作抵抗未来不确定性的其中一个特别好的手段。未来,公司会更有效地整合地产上下游产业链,逐渐孵化一些轻资产的公司。

此外,许世坛在业绩会表示,公司将非房开业务2021年全年收入目标提升至150亿元,相较去年同期增幅为74%。同时,希望未来三年,非房开业务收入占总收入超过20%以上。

据华创证券在研报中表示,中长期来看,房企在未来行业竞争格局中的金融属性将边际弱化,以运营为核心,调动、统筹、整合周边各部门资源为手段,将是未来房企拉开差距的关键,行业竞争格局将重塑。

而在大飞机战略格局下,公司有住宅、商业、酒店等多个综合体,覆盖医疗、教育、养老、文化等多个领域,并与城市赋能进行深度联结。在公司多元优势聚集形成核心竞争力下,长远发展增量空间将得以扩充,也将成为公司资源整合下的优势所在。

正是出于对这一前景的信心,2021年1月至7月间,世茂集团也迎来了大股东累计686.25万股股份,涉资1.42亿港元的增持。7月,公司累计回购400万股,涉资约6300万港元。

可以说,2021年,对于世茂集团而言是由“攻”转“防”的一年,也是其发挥稳健经营定力、多维度提升核心竞争力的一年。

丰富的土储资源、审慎的财务管理及不断增厚的现金储备,均为公司应对行业周期赢得了更多策略腾挪的空间;多元化的业务发展模式也为公司未来增值空间开启了第二条增长曲线。在行业进入管理红利时代的新稳态下,其在经营安全性、持续发展力和多元竞争力三大维度形成的竞争优势,定将有助于其更好地兑现长期价值。

扫码下载智通APP

扫码下载智通APP