智通港股研报精读(09.02) | 河南66个县启动屋顶光伏整县开发试点直接投资高达600亿 看好光伏玻璃、清洁能源和博彩板块龙头股

洛阳玻璃股份(01108)①河南66个县启动屋顶光伏整县开发试点直接投资高达600亿 ②光伏玻璃9月将迎今年首度加价

新天绿色能源(00956) 中期归母净利润同比增长67.15%至15.84亿元

银河娱乐(00027) 8月澳门博彩毛收入为44.4亿澳门元,按年上升234%

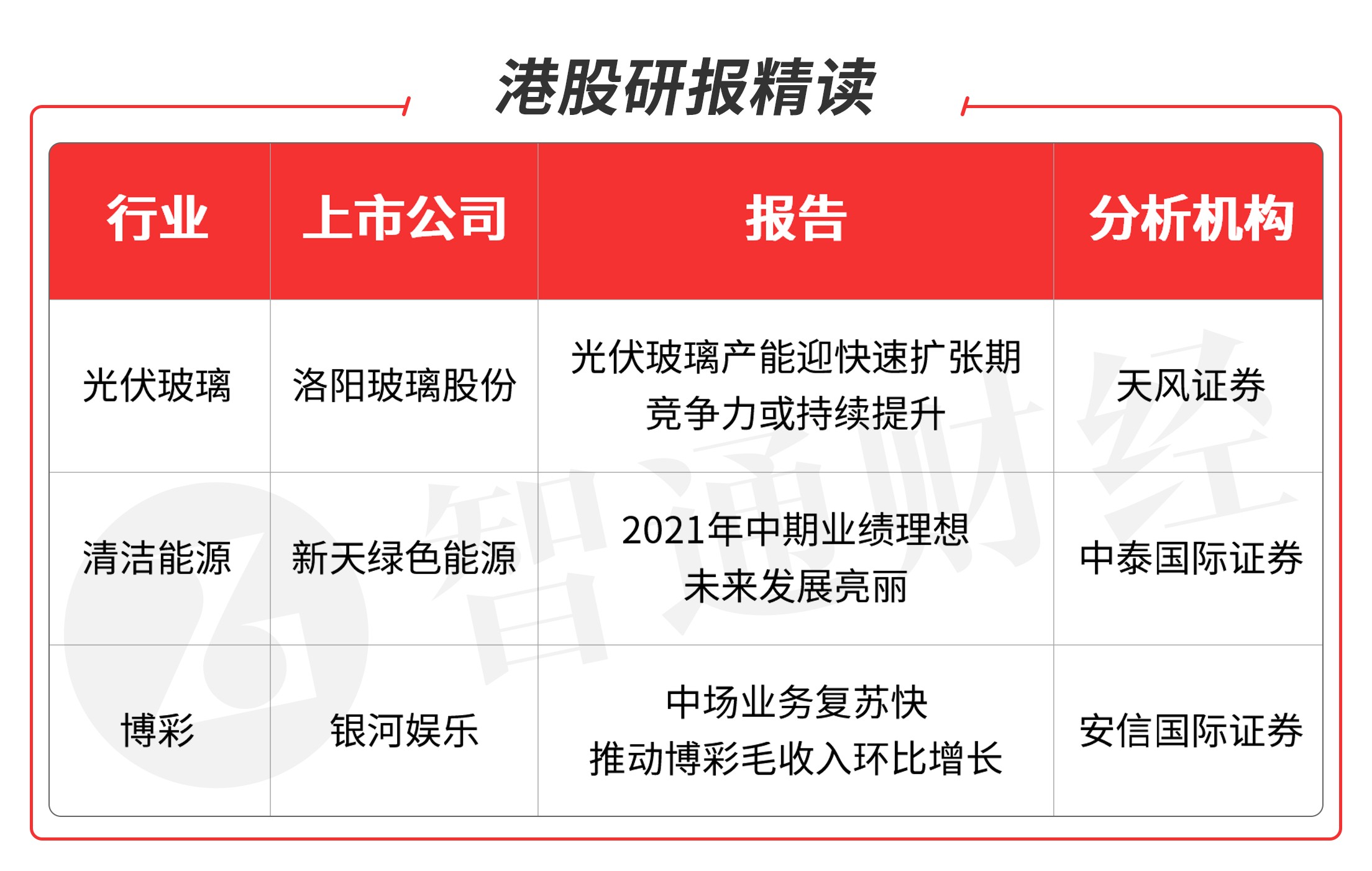

本期重点选择分析师看好的光伏玻璃板块龙头公司、清洁能源板块龙头股和博彩板块龙头股

本期优选报告:

洛阳玻璃股份(01108)

洛阳玻璃股份(01108):公司主要受益21H2以来光伏玻璃价格快速上涨,业绩有明显改观。21年半年报,21h1公司收入16.0亿,yoy +67%,hoh -24%;归母净利2.0亿,yoy +1,127%。单21q2 公司收入8.0亿,yoy +45%,qoq +1%;归母净利0.6亿,yoy+339%, qoq -59%。21年起公司光伏玻璃产能或进入快速扩张期,蕴含较大成长弹性。

光伏玻璃中长期需求有成长性,关注新增产能投放节奏对价格扰动 “双碳”背景下能源结构调整有望加速,光伏作为较成熟新能源选项发展前景较好。从光伏组件变革趋势上来看,双玻渗透率稳步提升、尺寸规格逐步向大型化演进,光伏玻璃向薄型化、大尺寸是未来发展方向。25年光伏玻璃需求30.4亿平/1,871万吨,20-25年CAGR分别为23%/20%,需求中长期具备较好成长性。供给端,20H2以来受益需求改善带动光伏玻璃制造企业效益明显好转、叠加新投产能政策约束或边际放松,光伏压延玻璃在产产能及产量均持续较快增长,且结合行业内新能产能规划,预计21H2、22 年新投产能规模增幅不容小觑。

公司光伏玻璃产能迎快速扩张期,竞争力或持续提升。公司现有光伏玻璃在产产能均为前期资产整合进入公司体内,窑龄相对偏大、单线规模相对较小,致公司光伏玻璃生产成本较行业龙头有劣势。公司稳步推进光伏玻璃新产线建设,子公司合肥新能源、桐城新能源各有一条光伏玻璃产线在建,且预计分别于21年9月及11月点火投产。此外,子公司宜兴新能源亦在推进光伏玻璃新产能布局。自建之外,公司先后启动北方玻璃股权收购项目(工商变更已于 21 年 8 月 4 日完成,拥有一条光伏玻璃产线在建项目)、自贡新能源增资项目(现为托管状态,并推进磋商后续增资事项,21年7月投 产一条光伏玻璃产线)。自建+外延扩张,公司光伏玻璃产能或迎快速成长,同 时带动公司窑炉平均规模提升及窑龄优化,或推动公司光伏玻璃生产成本有效降低。此外,借助公司控股股东凯盛集团资源禀赋、技术优势等,公司光伏玻璃业务竞争力或持续提升。

公司潜在产能提升空间较大,新线投产或驱动公司成本逐步优化,看好公司中长期成长前景。21q2 光伏玻璃业务业绩承压,21h2 或有边际改善机会,同时北方玻璃并表或贡献一定增量。预计公司21-23年收入分别为32.6、53.1、61.5亿元,YoY分别为 7%/63%/16%,预计21-23年归母净利分别为4.1、5.5、8.1亿元,YoY分别为24%/35%/49%。给予公司21年22x目标PE,对应目标价19.47港元。估值有优势,首次覆盖给予“买入”评级。

风险提示:新增产能投放超预期、需求低于预期、政策风险、原材料价格大幅波动。(天风证券/武慧东)

新天绿色能源(00956)

新天绿色能源(00956):公司公布理想的2021年中期业绩。上半年股东净利润同比上升67.2%至15.8亿元,主因:(一)风资源理想,以及风电总装机容量同比上升 19.4%,风电发电量最终同比大幅增长 51.2%;(二)天然气需求增强,气销量同比上升 13.6%;(三)运营效率改善,毛利率同比上升 5.8 个百分点至 34.6% 。

公司公布,新能源业务板块,2021年第二季度,该集团按合并报表口径完成发电量约371.71万兆瓦时,同比增加56.79%;完成上网电量约354.35万兆瓦时,同比增加60.66%。截至2021年6月30日,累计完成发电量约763.7万兆瓦时,同比增加50.24%;累计完成上网电量约702.44万兆瓦时,同比增加46.68%。2021年1-6月,该集团平均上网电价为0.48元╱千瓦时,同比增加2.01%;市场化交易电量约67.04万兆瓦时,交易电量佔比9.54%,同比下降3.84个百分点。燃气业务板块,2021年第二季度,该集团按合并报表口径完成售气量约6.57亿立方米,同比增加20.10%。截至2021年6月30日,累计完成售气量约21.235亿立方米,同比增加13.60%。

唐山LNG项目发展进度顺利。接收站一阶段已经完成四座储罐的气顶升,并进入内罐安装程序。码头工程完成钢管桩沉桩223根及灌注桩 3根。外输管线项目(曹妃甸-宝坻段) 及(宝坻-永清段)也分别累计焊接92.2公里及90.6公里。唐山LNG项目工程可望在2022年底前开始分阶段完成。

A股增发方案已获政府批准,支持持续发展。公司有意增发不超过 11.5亿A股股份的集资申请,近日已获中国证监会批准,有效期为12个月。预期公司将适时推进增发计划,这将提供持续发展的资金所需,尤其是唐山LNG项目,并可降低负债率。

全国碳排放权交易系统近日顺利通过技术验收,于今年7月中下旬正式上线交易。预期在碳中和背景下,未来绿证和碳交易市场的结合,可以有效解决清洁能源运营商补贴欠款问题,改善现金流并增厚公司利润。

预期风电发电量及天然气销量的2020-23年复合年增长率分别为 19.0%及13.1%,并分别上调2021-23年股东净利润预测9.0%、10.5%、 8.4%。按7.0倍2022年目标市盈率,相应将H股目标价上调至5.60 港元,对应20.4%上升空间。重申“买入”评级。

风险提示:项目开发延误、应收账款风险、并网电价下跌。(中泰国际证券/周健锋)

银河娱乐(00027)

银河娱乐(00027):2021年Q1经营业绩:公司净收益51亿港元,同比升1%,环比持平;经调整EBITDA为8.59亿港元,同比升204%,环比跌15%。

中场业务复苏快,推动博彩毛收入环比增长。公司Q1博彩毛收入达47.9亿港元,市占率21%。2020年公司全年平均市占率19.6%,Q1略有提升。我们预期旅客到访澳门回升,推动行业中场业务的复苏,成为公司整体业绩增长的动力。分业务来看,中场业务贡献博彩毛收入59.5%,贵宾业务贡献37.8%,角子机贡献2.7%。中场业务Q1 GGR为28.5亿港元,同比恢复增长1.21%,环比增1.14%。中场业务复苏速度最快,已到达疫情前同期约40%水平,推升公司整体博彩收入提升。贵宾业务Q1 GGR为18.1亿港元,环比增10%,同比跌27%,仅恢复至疫情前约1/4。预期未来中场业务是公司主要利润来源,公司积极提升项目对中场客人的吸引力,未来的澳门银河三期等项目加大高档酒店及大型的会展、购物等娱乐休闲设施投放。

“澳门银河三期”项目第一阶段预期于今年底或明年初开幕。与路氹地区的旗舰项目“澳门银河”相连的“澳门银河”三期预期将于今年底至明年初第一阶段正式开幕。其中包括450间全套房的澳门银河莱佛士酒店,银河国际会议中心同时开业。项目直接“澳门银河”预期爬坡期较短。推进中的“澳门银河”第三及四期项目,包括银河国际会议中心、银河综艺馆、安达仕酒店等设施,共提供约3500间酒店客房及别墅,40万平方呎的会议展览空间、50万平方呎设有16000个座位的多用途场馆、餐饮、零售以及娱乐场等。我们认为“澳门银河”第三及四期项目,配套酒店、会展等非博彩设施,增加对中场客人的吸引力,预期受益于中场的率先复苏。

“五一”假期,助力行业二季度博彩毛收入复苏。澳门官方消息,“五一”假期期间,4月30日-5月4日,澳门入境旅客平均为3.7万人次/天,较4月平均入境旅客2.6万人次/天,增加42%。“五一”假期效应,澳门博彩行业表现是疫情爆发以来最好,GGR恢复至疫情前的50%。银河娱乐管理层也表示“五一”期间公司也随行业取得良好表现。行业博彩毛收入达84亿澳门元,环比持续增长。日均博彩毛收入已连续5个月增长。“五一”假期效应,助力二季度行业复苏。

公司2022年预测EV/EBITDA为16倍,质地优良,在手现金充裕,应当享有龙头溢价,业务复苏而带来的盈利持续增加及新项目开业的市占率预期提升,将是未来股价提升的主要推动力。

风险提示:新冠肺炎疫情在部分地区出现反复;银河三期开业晚于预期;疫情对经济冲击大于预期。(安信国际证券/罗璐)

申明本栏目所有分析仅为分享交流,并不构成对具体证券的买卖建议,不代表任何机构利益,同时可能存在观点有偏颇情况,仅供参考。各位读者需慎重考虑文中分析是否符合自身定状况,自主作出投资决策并自行承担投资风险。

扫码下载智通APP

扫码下载智通APP