标普500指数连涨七月后,华尔街重要信号出现:看涨押注大幅减少,看跌期权未平仓数量增加

智通财经APP获悉,标普500指数周二收跌0.13%,8月累涨2.9%。标普500指数连续第七个月录得月度涨幅。

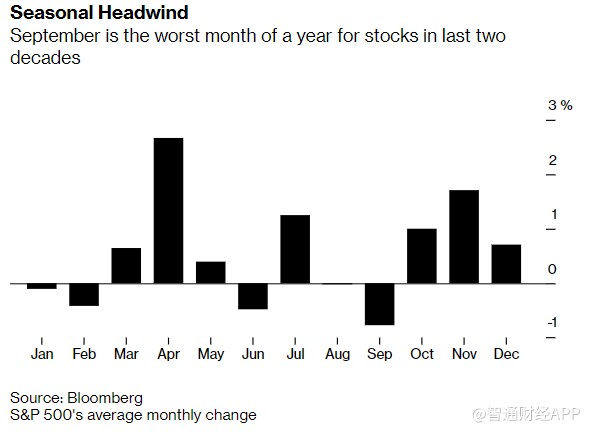

随着市场进入历史表现不佳的9月,期权交易员保持警惕。机构经理们正在抬高保护性期权的价格,而投机的散户投资者也出现了克制的迹象。

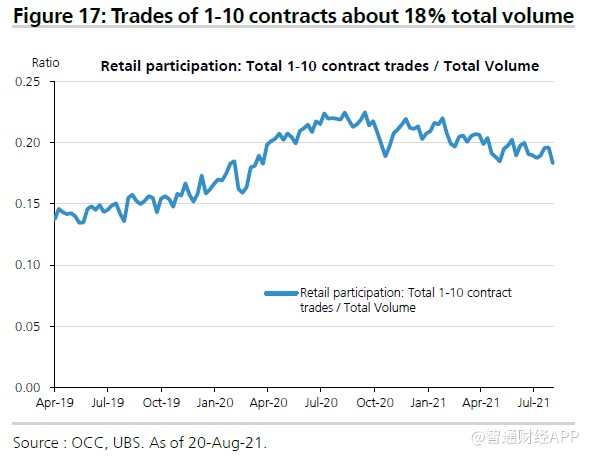

根据瑞银集团的数据,由 Robinhood 支持的散户投资者的衍生品交易量比例降至2020年4月以来的最低水平,散户投资者最喜欢的大型科技公司的短期看涨期权需求正在降温。

Tallbacken Capital Advisors首席执行官Michael Purves在一份客户报告中写道:“市场的过度扩张远没有人们想象的那么严重。”

以芝加哥期权交易所(Cboe)波动率指数(VIX)为例,该指数周二收于16.48点,接近疫情时期的平均水平。

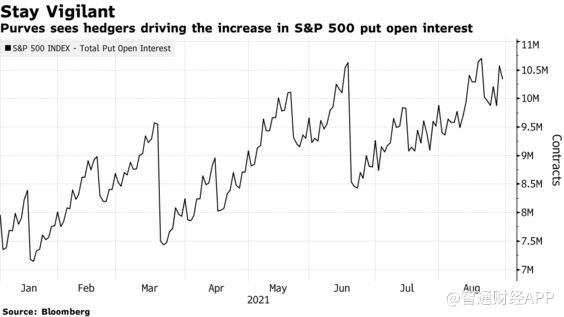

此外,期权偏度(options skew)上升,表明保护性看跌合约的需求超过看涨期权。另一个显示市场情绪的指标——看跌期权的未平仓量增加,也表明华尔街对冲者正在全力出击。

与此同时,过去一年推动市场狂热的一个关键源头目前已经平静下来。 根据瑞银的数据,小额期权交易(包括散户买入的1至10份合约)仅占总交易量的18.3%。 这是自2020年4月以来的最低水平。

瑞银分析师 Stuart Kaiser和Artour Danilov在一份报告中写道,谷歌(GOOG.US)、亚马逊(AMZN.US)和Facebook(FB.US)的波动性指标“与短期看涨期权需求减少同步”。 这表明,在最近科技股的反弹中,散户的看涨期权需求低于往常。

尽管如此,日内交易员减少看涨押注可能是股市将遭受冲击的警告信号。

摩根大通策略师 Nikolaos Panigirtzoglou 在接受采访时表示:“美国股市的脆弱性在于,散户投资者大量增持股票,甚至超过了互联网泡沫时期。”

不过,由于股票期权的对冲热潮,至少美国市场能够更好地应对未来的抛售浪潮。

Tallbacken Capital Advisors的Purves 写道:“如果市场在进入9月(一个众所周知波动较大的月份)时能够更好地对冲风险,那么这应该意味着市场波动会比其他情况更小。”

扫码下载智通APP

扫码下载智通APP