中国旭阳集团(01907)中期业绩点评:主业盈利大增,海外、化工、氢能源指引成长

本报告导读:

行业高景气,上半年盈利大增,焦炭扩张版图走出国门;化工业务已成为公司第二增长曲线;依托焦化产业链优势,氢能源与传统化品齐头并进。

投资要点:

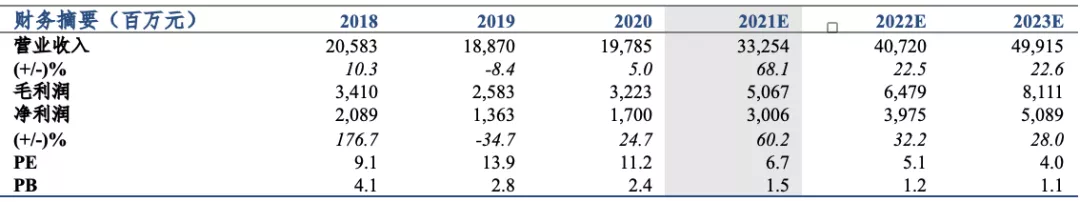

下调中国旭阳集团(01907)盈利预测,维持目标价和“增持”评级。公司2021 H1营收180.0亿(+121.4%),归母净利16.9亿(+381.7%),业绩符合预期,中期股息每股0.123元(30%分红率、对应股息率2.7%)。由于主要原料焦煤价格7月以来超预期上涨,下调预测2021~2023年归母净利至30.1、39.8、50.9亿元(原38.6、46.2、52.6亿元),考虑到公司核心竞争优势和成长性,维持7.52港元目标价,维持增持评级。

行业高景气,上半年盈利大增,焦炭扩张版图走出国门。1)上半年公司焦炭平均售价为2342元/吨,同比大增752元,涨幅47.3%;因2021年初完成对顺日信泽(120万吨焦炭产能及配套化产)的收购,焦炭销量同比增加60万吨至329万吨;受益配煤工艺领先及强议价能力,成本端增幅较小,焦炭及焦化业务实现毛利22.0亿,同比增14.4亿,占总毛利增量69.4%。2)国内新建项目稳步推进,在建的旭阳中燃360万吨焦炭项目预计于2022下半年投产,强化国内市场地位。3)响应碳中和战略海外扩张,于印尼投资德天焦化(权益24%,470万吨)、伟山旭阳(间接持股51%,480万吨)及青山工业园焦化项目(权益20%,390万吨),合计权益产能为436万吨,相当于2020年末权益产能的64.5%,预计2023上半年投产后,不仅规模大幅提升,且将享海外低成本资源,增强盈利能力。

化工业务已成为公司第二增长曲线。受益于30万吨苯乙烯项目放量以及化工品价格提升,上半年公司化工业务营收55.1亿(+88.0%),毛利6.6亿,同比增加4.7亿,占总毛利增量22.5%。目前公司正致力于扩大己内酰胺产能,并进一步研发下游尼龙、PS等高端材料生产线,实现新的方向延伸。

依托焦化产业链优势,氢能源与传统化品齐头并进。焦炉煤气制氢综合成本约0.7元/方,大幅低于主流制氢工艺。作为全球最大的独立焦化厂,公司通过成立项目公司的模式将氢能源业务布局在主要工业园区内,随着未来氢能源行业爆发带来需求提升,氢能源业务将为公司提供可观远期增量。

风险提示:

下游需求不足;国际油价下跌;并购板块整合不确定性。

本文编选自“煤市乾坤”;作者:翟堃;智通财经编辑:刘岩。

扫码下载智通APP

扫码下载智通APP