关键战略发展期再获突破,天工国际(00826)上半年股东净利大增近四成

处在关键战略发展期的天工国际(00826),再次交出亮眼业绩。

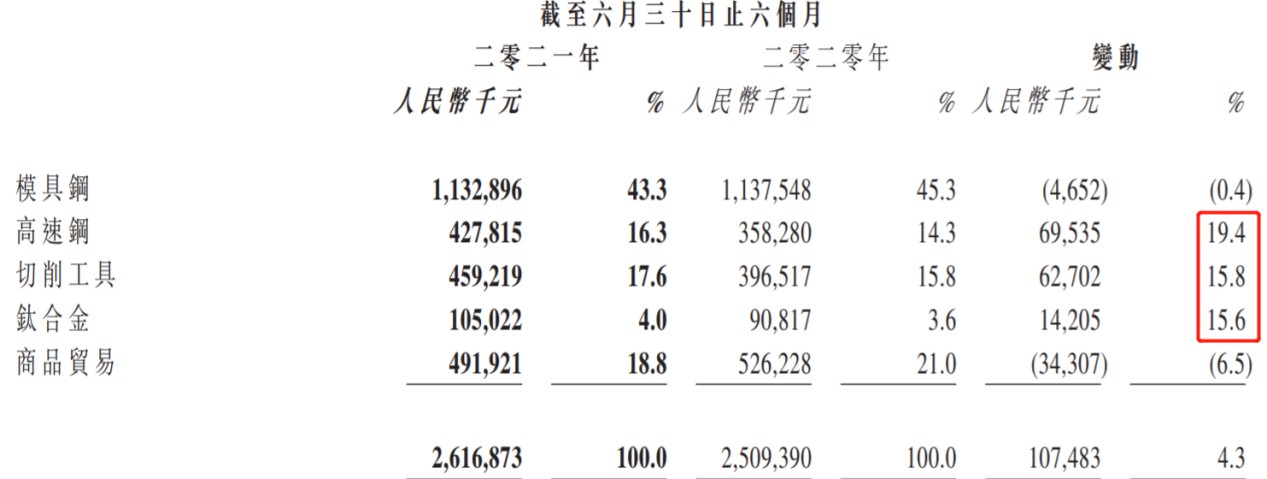

8月19日,天工国际发布了2021年的上半年财报。据公告显示,公司报告期内的收入为26.17亿人民币,同比增长4.3%;股东净利润为2.9亿元,同比增长37.7%。

股东净利润快速增长的背后,与公司盈利能力的明显提升有直接关系。期内,公司的毛利率为25.5%,较2020年同期提升3.9个百分点,净利率为11.3%,较2020年同期提升2.8个百分点。值得注意的是,净利润增长并非是因为低基数,而是在2020年上半年公司盈利能力提升的基础上再次获得新突破,表明了天工国际的高质量发展。

事实上,自2020年疫情爆发以来,在国内市场需求的国产替代,以及海外市场需求向国内转移两大因素的支撑下,国内特钢及新材料行业便迎来了新发展契机,整个行业快速成长。进入2021年后,随着全球经济的反弹,行业需求持续回暖,新一轮景气周期拉开帷幕,天工国际因此进入了关键战略发展期。

为抓住行业机遇,天工国际加速推进高品质转型发展策略,其高新项目投资达到了建厂以来的最高峰。随着新建产能的陆续投产,天工国际的业绩有望持续快速增长,公司在行业中的领先地位将进一步巩固,其内在价值的提升将带动公司股价持续上行。

“量价齐升”下盈利能力增强

经过40年的积累与沉淀,天工国际目前的产品已覆盖先进基础材料、关键战略材料两大领域。其中,先进基础材料包括高速钢、模具钢;关键战略材料包括钛合金、精密切削刀具。且在先进基础材料方面,公司已在全球取得了领先地位,声名远播。

据世界权威的SMR钢铁和金属市场研究院发布的世界高速钢及模具钢(二者统称为工模具钢)排名,2020年时,天工国际的工模具钢产品的产量已成功跃居世界的第一位。

智通财经APP了解到,天工国际目前工模具钢的产能为25万吨,其中高速钢产品的年产量已连续17年位居世界第一位。同时,据中国特钢企业协会的资料显示,公司的高速钢产能已连续25年位居中国第一。

加速产品高质量转型发展,巩固公司在先进基础材料领域的全球领先地位并向关键战略材料领域发起冲锋是天工国际的战略布局方向。而在2021年上半年中,该战略的推进已有明显成效。

据中报显示,在报告期内,天工国际的四大产品中只有模具钢的收入保持平稳,剩余三项产品的收入均实现了稳健增长,其中高速钢增长19.4%,切削工具增长15.8%,钛合金增长15.6%,两大关键战略材料均录得增长。而商品贸易业务指的是买卖公司生产范围以外的普钢产品,并非公司的核心业务,毛利较低,对业绩的影响可忽略不计。

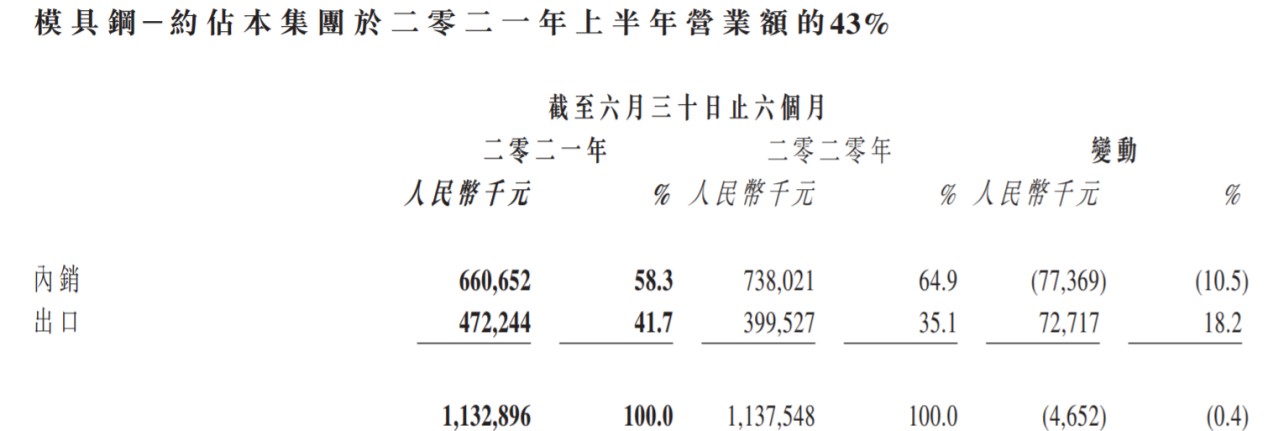

详细来看,上半年欧洲及北美地区的制造业呈现快速复苏,为成功把握海外市场需求以及在出口增值税退税政策取消前跟上出口订单的增加,公司调整了产能结构,集中产能应付出口需求。因此,模具钢出口收入大增18.2%,内销则因为产能的不足而有所下滑。

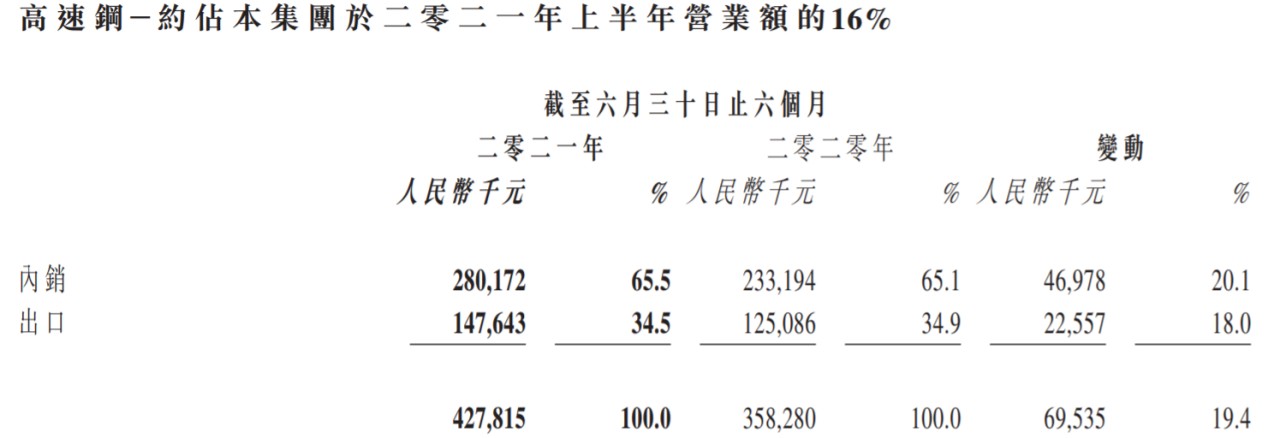

高速钢方面,国内、国外需求两旺,公司高速钢的总销量同比增长13.4%;且由于合金价格的持续上扬,公司多此上调高速钢产品价格,平均售价同比增长5.3%。在“量价齐升”下,高速钢收入同比增长19.4%,其中内销收入增长20.1%,出口收入增长18%。

值得注意的是,高速钢产品中包含了粉末冶金技术的高速钢板块。报告期内,天工国际的粉末冶金技术持续突破,获得授权专利3项,实用新型专利2项,累计开发牌号14个,累计产品规格166种。

且在新增国内外的28家客户后,粉末冶金高速钢持续放量,报告期内的销售量为152吨,较2020年全年增长83.13%,营业额2055万元,较2020年全年增长106.2%;与此同时,该产品的平均售价13.6万元每吨,毛利率55.7%,较2020年时的48.6%提升超6个百分点,高毛利证明了粉末冶金技术在市场中的强竞争力。

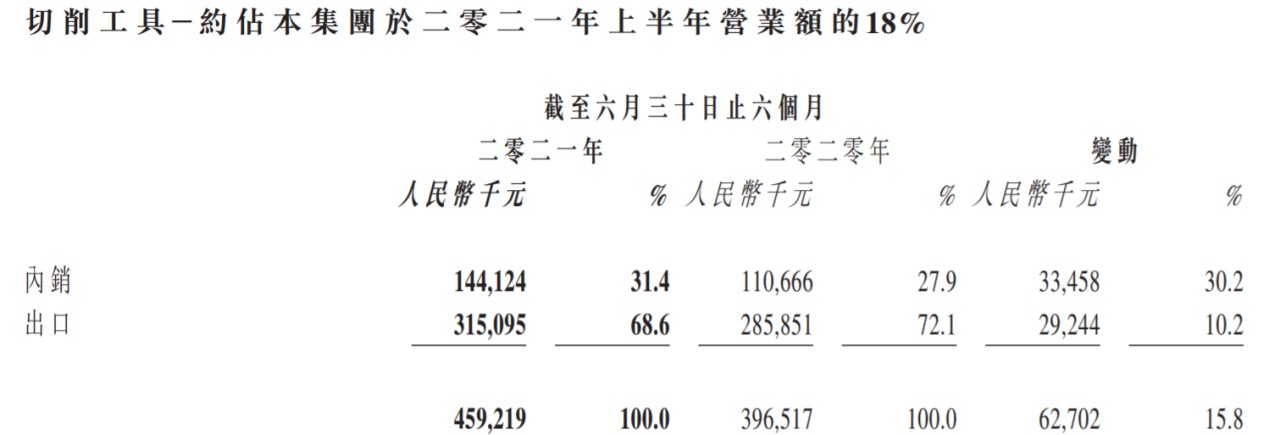

切削工具的行业环境则与高速钢一致,市场需求旺盛,产品量价齐升。有赖于国内领先的市场地位以及深耕海外市场的布局,天工国际再度彰显龙头企业的优势,报告期内切削工具的整体销量增长7.4%,平均售价上升7.8%,带动切削工具总收入增长15.8%。其中,内销在数控机床工具及高端工具需求增加的推动下实现了30.2%的高增长;出口收入则增长10.2%。

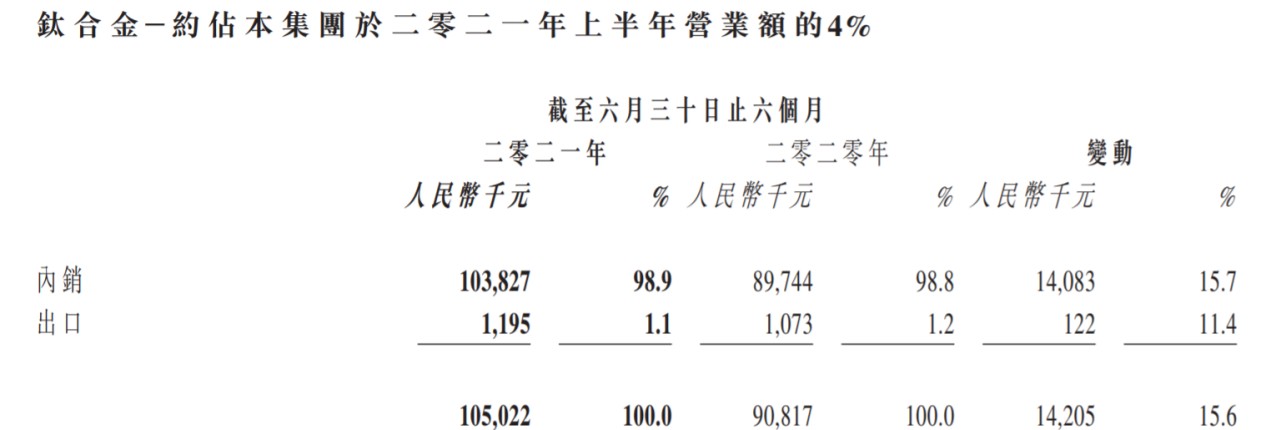

钛合金产品则主要针对国内市场,得益于国内经济的持续好转,下游需求明显复苏,期内钛合金产品在国内的收入占比为98.9%,整体收入增长15.6%。天工国际表示,公司的钛合金产品已获得国际权威品质认证机构必维国际检测集团颁发的航天航空品质管制体系认证证书,公司的钛合金产品的应用场景有望持续扩大。

2021年上半年,天工国际四大产品的毛利率均实现了同比提升,使得公司报告期内的整体毛利率升至25.5%,较2020年同期上升近4个百分点,因此毛利录得6.66亿元,同比增长23%。

与此同时,天工国际的总费用开支增长相对平缓,与公司业务规模的扩大相符合。而费用开支中最高额的开支为研发费用1.56亿元,同比提升近50%,这是公司一贯对研发重视的具体体现。

得益于收入的增长,毛利率的提升以及总费用开支的相对平稳,天工国际报告期内的净利润同比增长37.7%至2.9亿元,净利率提升2.8个百分点至11.3%,这是公司自2014年以来最高的中报净利率水平,也从侧面证明了公司产品的高端化转型已取得一定成效。

打造多个新增长点迎接最好时代

对于天工国际而言,当下仍是最好的时代,政策的鼓励、行业需求的旺盛为其巩固先进基础材料领域的领先地位,以及向关键战略材料领域加速发展提供了坚实的基础,随着公司投产项目产能的持续释放,其内在价值也将呈爆发式增长。

智通财经APP了解到,在政策方面,国家自2015年起便出台一系列政策支持特钢产业的发展,特钢产品被列入了新材料产业国际“十三五”发展规划的新材料目录;更为重要是的,高速钢、模具钢已被列入《中国制造2025》重点发展的先进基础材料。同时,近期一系列关于互联网与服务行业的监管政策透露了国家对制造业、特别是高端制造的重视,这必将导致资本加速流入优质的高端制造企业中,天工国际将从中获益。

此外,中国已确定在2030年前实现碳达峰,在2060年实现碳中和的重要战略目标。在此趋势下,中国钢铁工业协会已开展钢铁行业碳达峰、碳中和的专项标准徵集工作,这势必会对行业的生产结构做出调整,淘汰落后工艺,相当于一次供给侧改革,这对于作为国内特钢领域龙头的天工国际而言,将是一大利好。

而在行业需求方面,我国央行提出了下半年保持宏观杠杆率基本稳定的主基调,这意味着下半年货币供给整体维持宽松,基建、工程机械、汽车和家电的需求将进一步稳固,国内市场对特钢的需求也将维持高位;且高端制造设备、航空航天、造船等领域在国产替代的推动下仍将对特钢有新的增量需求,国内市场的特钢行业有望继续保持高景气度。

而在海外市场中,美国与欧洲地区的经济持续复苏,外需保持着较快增长,且由于海外包括印度、日本在内的主要钢铁生产国受疫情影响,供给端不足,进一步刺激了中国特钢产品的出口。随着海外经济的持续复苏,预计海外市场需求将进一步提升。

面对行业高景气的历史性机遇,天工国际自2020年便开始布局,扩张产能以谋求加速渗透市场。比如在粉末冶金领域,2019年11月正式建成投产的年产能2000吨的生产线已在2021年上半年实现了逐步放量,粉末冶金合同订单大幅增长,成为了公司新的业绩增长点。

2021年初,天工国际与欧洲特钢产品领先供应商订立了粉末冶金独家分销协议,该供应商将在欧洲市场销售天工国际各种尺寸的粉末冶金钢产品。同时,天工国际于3月底与粉末冶金二期核心设备的供应商完成了合同签署工作,这为公司二期生产线的扩张计划奠定了坚实基础。预计二期产线在2022年实现投产,天工国际粉末冶金的总产能将升至每年5000吨,粉末冶金总产能翻2.5倍。

且随着市场对高效切割和数控刀具需求的日益增长,粉末冶金在高速钢中的应用将进一步扩大,天工国际预计2022年完成全年1000万支的粉末丝锥产量,实现进口的加速替代。同时,公司将进一步推动粉末冶金业务向包括3D打印、近净成型、激光熔覆以及注射成型等增材制造领域渗透。

早前天工国际亦向市场透露过公司在粉末冶金产品上的销量规划,其预计至2022年时的销量达2500万吨,至2023年时达到5000吨的满产产能。若以目前13.6万元每吨(不考虑后续的涨价)的价格计算,粉末冶金产品2022年、2023年为天工国际贡献的收入将分别达到3.4亿、6.8亿元。若以2021年上半年55.7%的毛利率计算,仅粉末冶金产品这一项,2023年天工国际新增毛利便高达3.8亿元。

除了粉末冶金产品外,天工国际在泰国建成的首个海外高度自动化切削工具工厂已在今年二季度正式试产,上半年共生产195万件切削工具,而该工厂目前的总产能高达4800万件。随着产能逐渐爬坡至满产,将对公司的业绩产生巨大增量。值得注意的是,该工厂的总产能可扩张到1亿件,天工国际未来将根据市场的需求进行相应产能的扩张。

不止与此,天工国际今年年初规划的5万吨工模具钢产能项目已有序展开,该项目将面向高端工模具钢产品,包括高速钢及模具钢,项目达产后,公司的工模具钢产能将达到30万吨。

从上述的分析不难看出,在遵循“巩固先进基础材料领域领先地位并加速发展关键战略材料”的战略定位时,天工国际已通过扩产形成了粉末冶金、切削工具、高端工模具钢三大新增长点,为公司未来业绩的持续增长奠定坚实基础,随着该等扩产产能的全部释放,再造一个天工国际将成为可能,届时,天工国际有望在先进基础材料与关键战略材料两大领域均取得领先地位。

而从二级市场的角度来看,天工国际作为我国特钢领域的核心资产,龙头地位明显,技术优势领先,且产能的大幅扩张保证了业绩的持续释放,确定性较高,理应享有龙头+成长的双重估值溢价。

但据wind数据显示,天工国际2021年的动态PE仅14.6倍,处于过去五年公司PE估值区间11.2倍至23.5倍的下限区域,这意味着公司的估值仍有抬升的空间。在估值与业绩成长的双轮驱动下,天工国际股或有望开启戴维斯双击,这或意味公司目前的市值仅仅是产能释放期的一个新起点而已,未来值得期待。

扫码下载智通APP

扫码下载智通APP