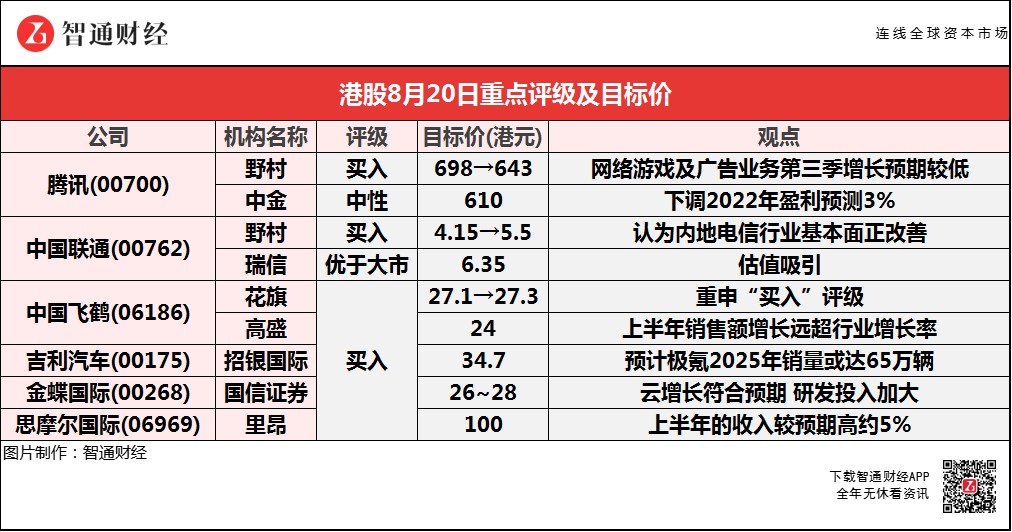

智通每日大行研报丨中金下调腾讯(00700)目标价至610港元 中国飞鹤(06186)绩后获大行一致唱好

智通提示:

中金预测,由于新作推迟上线等影响,腾讯(00700)手游业务全年同比预增13%,下调2022年盈利预测3%;未成年人防沉迷游戏系统持续升级,预计公司未来将着力于提升内容质量。

花旗称,中国飞鹤(06186)主要的增长动力是持续的市场份额增长、第四阶段配方奶粉销售增长,以及目标下半年推出新的成人配方奶粉。

高盛称,中国飞鹤(06186)今年宣布了期中股息,总计22亿元人民币,近乎较2020年的期中股息翻番,反映其强有力的资产负债表和现金状况。

招银国际称,吉利汽车(00175)下半年有全新车型上市,将带动销量增长;极氪外部融资等潜在资本运作机会,加上公司2025年目标销量365万辆,预计将使其估值同步上升。

国信证券称,金蝶国际(00268)上半年收入增速可喜,全年指引可实现度更加清晰,维持2022年15-16倍PS,对应合理估值区间26-28港元。

腾讯(00700)绩后遭多家大行下调目标价 中金下调11%至610港元

中金:维持腾讯(00700)“中性”评级 目标价降11%至610港元

中金称,腾讯(00700)第二季收入同比增长20%至1383亿元人民币(下同),符合市场预期。非通用准则净利同比增13%至340亿元,高于一致预期3.7%,主要因毛利率高于预期,营销费用率低于预期,下调2022年盈利预测3%。期内手游收入增速有所下滑,同比增13%至408亿元,海外游戏表现亮眼,收入以一致汇率计算同比增长37%至108亿元。展望全年,由于新作推迟上线等影响,该行预计手游业务同比增速13%。

该行表示,广告方面,受益于小程序广告,微信朋友圈广告库存的增加以及易车网广告收入的合并,2021广告同比增23%至228亿元。短期受教育政策影响及用户隐私保护升级,预计全年广告收入同比增速将下滑至19%。另报告称,企业服务受益于企业微信,腾讯会议和云计算等全生态业务矩阵的打造,将持续成为公司未来重要的增长引擎之一。未成年人防沉迷游戏系统持续升级,预计腾讯未来将着力于提升内容质量。

野村:维持腾讯(00700)“买入”评级 目标价降7.9%至643港元

野村称,腾讯(00700)第二季业绩符合该行预期,而盈利高于市场的低预期2%。该行相信,第二季的趋势将延续至下半年。网络游戏及广告业务第三季增长预期较低,分别增10%及22%,前者是因为缺乏新游戏,而后者则受监管的影响。该行估计金融科技及云业务增长维持强劲,主要是云收入稳健。公司在第二季展开的战略投资预计继续拖累下半年的盈利能力,因此预计其第三季非国际财务报告准则经营溢利增9%,而收入增20%。

该行认为,公司长期前景似乎更光明,因海外游戏收入增长良好,预计可继续带动整体游戏收入增长。企业服务虽然现阶段收入贡献较小,但显示出良好的前景;而企业微信、腾讯会议及腾讯文档在企业用户中也受欢迎。

中期净利同比增21.11%至91.67亿元 中国联通(00762)获瑞信看至6.35港元

野村:维持中国联通(00762)“买入”评级 目标价升32.5%至5.5港元

野村称,中国联通(00762)上半年服务收入和纯利分别增7.5%及21%,EBITDA维持稳定,EBITDA利润率同比跌2.5个百分点,主因包括网络经营及员工成本上升,移动和固网业务分别取得7.3%及7.9%增长。公司首次派中期息每股12分人民币,管理层同时指会提升今年的派息比率,假设以派息比率上调至50%估算,股息率或升至7%属吸引,加上竞争缓和、资本开支控制审慎、ARPU持续上升,该行认为内地电信行业基本面正改善。

瑞信:重申中国联通(00762)“优于大市”评级 目标价6.35港元

瑞信称,中国联通(00762)上半年收入及纯利增长强劲并胜预期,但由于加大对大数据和云计算等新兴产业的投资,EBITDA只轻微上扬,利润率更下降2.8百分点。对比内地另外两家电信公司,公司的固网收入及服务总收入是当中最慢的,但该行强调,联通的估值吸引。该行表示,包括联通的三家电信公司均承诺上调派息,联通更首次派发中期股息。尽管联通没有络出具体的全年支出增量目标,但依然承诺支出率较过去3来提升超过40%。对于联通建议分拆智网科技A股上市,报告认为,联通目前0.35倍的市帐率(P╱B)非常低,透过让更多子公司独立上市,可令市场更了解联通除了传统通讯外的其他业务,并得以释放其资产价值。

中国飞鹤(06186)绩后获多家大行一致唱好 花旗看高至27.3港元

花旗:重申中国飞鹤(06186)“买入”评级 目标价微升至27.3港元

花旗称,在公司业绩电话会议上,中国飞鹤(06186)管理层重申有信心实现短中长期的收入目标,即相当于2021年的增长率为25%至29%,2022-23年的复合增长率为22%至24%,2024-28年的年复合增长率为15%。公司主要的增长动力是持续的市场份额增长、第四阶段配方奶粉销售增长,以及目标下半年推出新的成人配方奶粉。管理层预计第四阶段配方奶粉和成人配方奶粉在2023年至少占公司收入的15%,至2028年占比将达50%,并预计净利润率将保持稳定。

高盛:予中国飞鹤(06186)“买入”评级 目标价24港元

高盛称,中国飞鹤(06186)中期业绩强劲的销售额增长反映了该行的第三方数据跟踪器的结果,即2021年上半年的销售额增长远超行业增长率。这是以2020年上半年极高的基数为支撑(同比增长48%),表明牢固的市场份额增长。线上/线下渠道分别增长42%/31%。同时该行注意到,公司上半年在线上和线下平台上举行了40万次活动。股息方面,公司今年宣布了期中股息,总计22亿元人民币,近乎较2020年的期中股息翻番。反映公司强有力的资产负债表和现金状况。

招银国际:维持吉利汽车(00175)“买入”评级 目标价升至34.7港元

招银国际预计,公司将透过纯电动及混动两条技术路线,补新能源车的不足,新能源车渗透率有望提升。“极氪001”4月上市,今年全年可交付订单已经售罄,新车将于10月正式交付,公司预计极氪汽车2025年在高端电动车市场占有率居全球前三,销量达65万辆。报告提到,下半年有全新车型上市,将带动销量增长;芯片供应改善带动估值情绪回升;极氪外部融资等潜在资本运作机会,加上公司2025年目标销量365万辆,预计将使其估值同步上升。

国信证券:维持金蝶国际(00268)“买入”评级 云增长符合预期 研发投入加大

国信证券称,金蝶国际(00268)上半年收入增速可喜,全年指引可实现度更加清晰,维持2022年15-16倍PS。公司上半年云服务收入同比增长55.1%,云服务占比达到了66%。金蝶云ARR(订阅服务年经常性收入)约为人民币12.7亿元,同比增长71.5%,同时云订阅服务相关的合同负债实现同比增长82.2%。公司在年报会议中肯定了2021年金蝶云的增速45%的预期,以及金蝶云ARR未来三年复合增速保持50%。

报告提到,上半年,公司加强了对伙伴的分类管理,目前单额100万元以下的项目交给渠道发展,通过赋能与培训,渠道上半年高速增长,同时丰富了渠道的产品组合;积极推动交付直签;推动ISV解决方案与金蝶的融合。这为云星空在未来继续保持较高增长奠定了基础。

里昂:重申思摩尔国际(06969)“买入”评级 目标价100港元

里昂称,思摩尔国际(06969)上半年的收入比该行和市场预期高约5%。今年上半年收入比去年下半年增长13%,达到70亿元人民币。按地区划分,中国取得60%的高增长,占上半年收入的45%,而美国和欧盟的收入贡献分别为37%和13%。纯利按半年增长24%,处于预告的中位数;而撇除一次性项目,经调整纯利增15%至29.75亿元人民币,毛利率为55%,也保持在相对较高的水平。该行表示,公司还强调在研发方面的主要进展,包括与全球几家烟草公司在加热不燃烧“HNB”技术研发相关项目合作,以及在美国建立新的研发中心进行全球人才招聘。

扫码下载智通APP

扫码下载智通APP