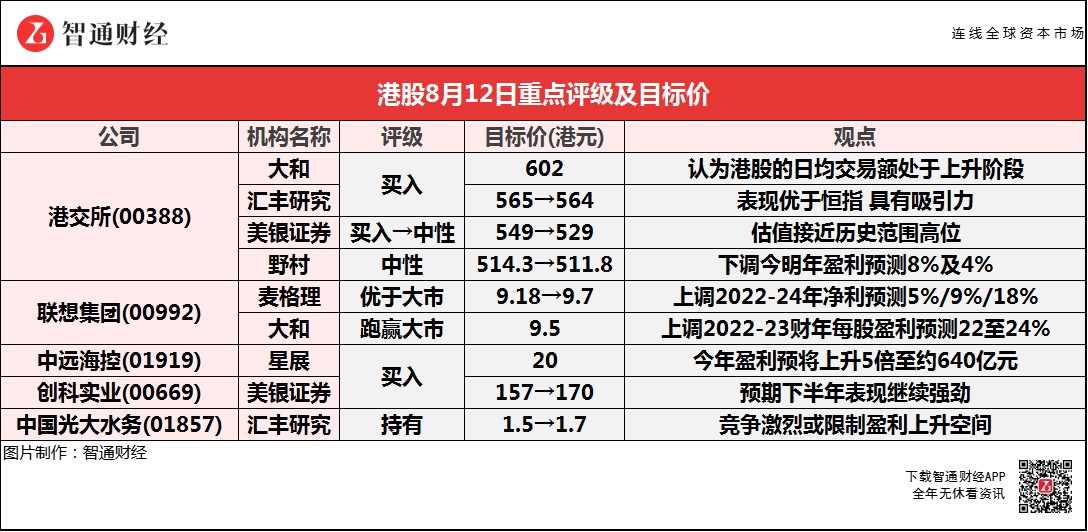

智通每日大行研报丨星展指中远海控(01919)全年盈利可达640亿元 绩后大行对港交所(00388)看法存分歧

智通提示:

美银证券称,港交所(00388)估值现相当于其明年预测市盈率达38倍,接近历史范围的高位,目标价下调至529港元;

野村将港交所(00388)今明年投资收益预测削减35%及24%,并调低盈利预测8%及4%,目标价降至511.8港元;

大和上调联想集团(00992)2022-23财年每股盈利预测22%至24%,以反映首财季的业绩强劲,以及收入及毛利趋势更好;

星展认为,中远海控(01919)受惠集装箱航运超级周期,预期今年盈利将上升5倍至约640亿元人民币,明年或可维持在约330亿元的高水平;

美银证券上调创科实业(00669)今明年每股盈利预测约10%,预期下半年表现或继续强劲,在明年广泛推出新产品下表现会向好。

绩后大行对港交所(00388)看法存分歧! 美银指其估值接近历史范围高位

大和:重申港交所(00388)“买入”评级 目标价602港元

大和称,尽管日均交易额(ADT)波动,但继续推动2021-23财年港交所(00388)盈利。中国香港截至7月27日的最高ADT为3610亿相比,大和认为前述预测看起来并进取,将港交所未来3年盈利预测下调11%-31%,由于预测ADT更低,分别为1700/2300/2600亿元。此外,该行调整预测,以解释第二季的ADT的放缓,注意到2021年第二季度的日均交易额放缓至1490亿元,而首季度为2240亿元。然而认为这种放缓是结构趋势偏差,仍然认为中国香港的日均交易额处于上升阶段,如果中国香港能够继续沿着上述路径前进,正常化的日均交易额2000-3000亿元是可以实现的。

汇丰研究:维持港交所(00388)“买入”评级 目标价降0.2%至564港元

汇丰研究称,上半年港交所(00388)每股盈利低于该行预期4.1%,EBITDA符合但折旧和税收高于预期,派息率也符合预期。该行将未来3年的每股盈利预测调整,2021年下调5.4%、2022年持平,2023年升0.1%,以反映投资收益率适度降低及一次性与LME(伦敦金属交易所)相关的递延税的负面影响,对日均成交额(ADT)假设不变,预计2021年为1880亿元。港交所下半年至今表现优于恒指,具有吸引力。管理层表示,未来几个月制定和完善其战略,保持立足中国,还期望更多地关注ESG、结构微改进,带来新的产品,以及探索大湾区相关潜力。IPO渠道方面,港交所上市申请数量稳健,但管理层也承认市场波动,步伐可能会受影响。

美银证券:降港交所(00388)至“中性”评级 目标价降3.6%至529港元

美银证券称,港交所(00388)估值现相当于其明年预测市盈率达38倍,接近历史范围的高位。公司上半年纯利为66亿元,同比增长26%;收入则同比上升24%,主要是受到整体市场成交同比提升58%至23万亿元,令交易费用增加24%,以及清算费用增长34%所推动。

野村:维持港交所(00388)“中性”评级 目标价降0.4%至511.8港元

野村称,将港交所(00388)今明年投资收益预测削减35%及24%,并下调盈利预测8%及4%。公司上半年盈利同比升26%至66.1亿元,较预测低约9%,核心业务收入增长26.6%,低预期2.3%,当中投资收益净额同比跌7.6%,较该行预测低34%,期内并取得来自LME的一次性递延税项支出。上半年日均成交金额同比增60%至1882亿元,增长主要来自股本证券产品、港股通及沪深股通的增长,均达到半年度新高纪录。此外,新股市场继续活跃,在新经济公司及中概股回归下,期内共有46只新股上市,集资额同比增长128%至2117亿元。野村预期,今年下半年成交量及IPO将持续强劲,重申对今年至2023年日均成交额增长预测为39%/19%/15%不变。

联想集团(00992)第一财季营收劲增27% 净利飙升119% 获多家大行唱好

麦格理:上调联想集团(00992)至“优于大市”评级 目标价升5.6%至9.7港元

麦格理称,将联想集团(00992)2022-24年净利预测分别上调5%/9%/18%,以反映利润率强劲及服务业务收入增长。公司公布截至6月底首季度收入、营业利润及净收入分别比市场预期高6%、20%及35%。期内经营利润率创历史新高,管理层对来自企业的个人电脑需求增长充满信心,而数据中心的增长速度也超过市场预期。此外,个人电脑、平板电脑、手机等智能设备经营溢利率持续增长,由7.1%上升至7.5%,管理层对企业个人电脑需求和高端产品组合保持乐观,带动电脑业务的平均售价(ASP)及利润率。

大和:维持联想集团(00992)“跑赢大市”评级 目标价9.5港元

大和称,上调联想集团(00992)2022-23财年每股盈利预测22至24%,以反映首财季的业绩强劲,以及收入及毛利趋势更好。公司2022财年首季业绩胜该行预期,盈利4.66亿美元(下同),高于该行及市场预期34至35%;收入169亿元,高于该行预期6%,主要由于个人电脑及伺服器业务良好。经营利润率4.4%,也高于该行预期的3.9%。

星展:首予中远海控(01919)“买入“评级 目标价20港元

星展认为,中远海控(01919)受惠集装箱航运超级周期,今年盈利前景向好。公司收购东方海外(00316)后带来协同,IT系统改善也是竞争优势,持续强劲的资产负债表,可为收购和派发特别息提供空间。预期公司今年盈利将上升5倍至约640亿元人民币,明年也可维持在约330亿元人民币的高水平,对比2017-19年每年平均约为17亿元人民币。

美银证券:维持创科实业(00669)“买入”评级 目标价升8.2%至170港元

美银证券称,上调创科实业(00669)今明年每股盈利预测约10%。公司预期下半年表现会继续强劲,在明年广泛推出新产品下,该行也预期其明年表现会向好。公司上半年销售增长52%至64亿美元,收入较市场预期高19%,上半年整体业绩都跑赢,每股盈利同比增长58%至28.62美仙,高于市场预期24%。

汇丰研究:维持中国光大水务(01857)“持有”评级 目标价升13.3%至1.7港元

汇丰研究称,中国光大水务(01857)上半年盈利同比增36%至5.48亿元,高于该行预期,主要由于建造活动加快、中水回用供应及污水处理量增加,以及水价上升。该行认为,公司的项目储备看似良好,但竞争激烈,或限制盈利上升空间。

扫码下载智通APP

扫码下载智通APP