张忆东:8月港股市场仍受风险压制,部分长线优质资产将率先筑底

投资要点

1、8月港股配置思路:短期惊魂未定,长期机遇初现,耐心布局“不死鸟”

1.1、回顾:产业监管政策风险超预期,港股市场颠簸加剧、全面调整

4月初春季策略《初生牛犊不怕虎》、5月初《五月不穷,逢低做多》判断,2月份开始的季度性调整在4月底已到尾声,最迟5月中旬将迎来季度级别的做多窗口期,要逢低做多。

5月14日《黄金坑后行情献礼百年庆,科创板引领“未来核心资产”长牛》中再度强调:美国继续货币政策宽松;中国百年大庆前政策环境转暖,A股港股“黄金坑”之后是做多窗口期,提醒投资者布局“未来核心资产”,创新型高成长的中小市值“小巨人”的机会更大,A股聚焦在科创板创业板,港股聚焦新经济领域。

5月底《6月做多不停歇》判断,商品行情到后期,成长曙光来临。中美流动性都不会紧,短期波动是买点,强调积极把握住做多时间窗口,回归成长的长逻辑,精选先进制造、科技、新消费,配置深度价值。

6月中期策略报告《拥抱未来的核心资产》百年大庆之后,三季度可能是下半年的风险释放相对集中的阶段,下半年行情节奏先抑后扬。

6月底《穿越风险的迷雾,拥抱高性价比的成长》明确提出“七月后期随着中央对下半年经济工作的部署,存量风险释放或加快”。

7月11日《超越风雨,港股孕育新机遇》从互联网等行业监管政策变化,领悟中国宏观战略导向变化——从供给侧改革做减法、“剩”者为王、赢家通吃,转向防止资本无序扩张、反垄断反“躺赢”。

7月15日《科创长牛起步阶段的颠簸》提醒:后续国内外的风险因素或在8月份共振。百年大庆之后,三季度或进入化解存量风险攻坚期。

1.2、展望:8月港股市场仍受风险压制,部分长线优质资产将率先筑底

首先,8月份信用风险加速释放。

7月30日政治局工作会议强调要“防范化解重点领域风险,落实地方党政主要领导负责的财政金融风险处置机制,完善企业境外上市监管制度”。

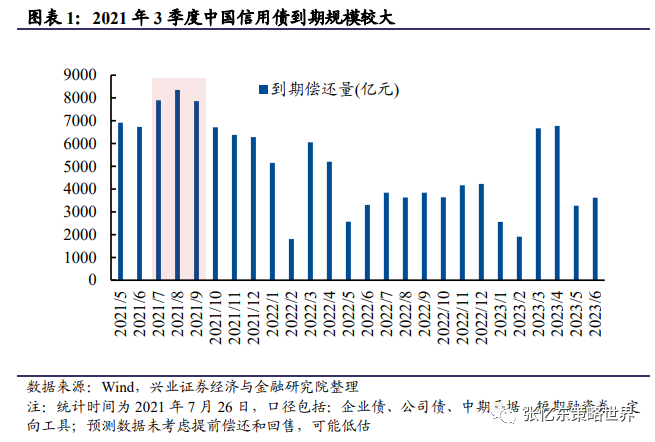

三季度剩下的时间,存量债务风险化解进入攻坚期,信用风险或加速释放。三季度债务到期规模大,8月和9月的到期信用债规模分别有8356亿元、7859亿元,位于未来数年到期规模的相对高位。方向上继续聚焦三大存量债务风险——地方债务风险、房地产债务风险、金融机构信用风险。

其次,教育、互联网等产业监管政策风险,对港股的负面情绪影响依然是惊弓之鸟、惊魂未定。跟过去40年相比,当前经济发展的战略思路是简单地走共同富裕之路。过去很多年,效率优先兼顾公平的发展思路在不少领域形成了后遗症,也就是K型经济——少数人的“躺赢”与多数人的“躺平”。追求市场化效率的后遗症,是加剧了贫富差距、加剧了社会内卷,妨碍了共同富裕,不利于社会公平。所以,未来,躺赢型的商业模式都可能被颠覆或规范治理,包括互联网监管、教育规范、医药医疗行业监管,海外投资者可以理解为这是中国版的“ESG”,是中国特色的社会责任标准的弘扬,这个战略调整是符合中国社会长远的利益的,最终也必然得到海外投资者的支持。

但是,互联网和教育等监管政策调整超预期,引发后者对中国产业政策所谓“反资本”的过度担忧,短期还将压制以互联网公司为中流砥柱的港股市场指数。

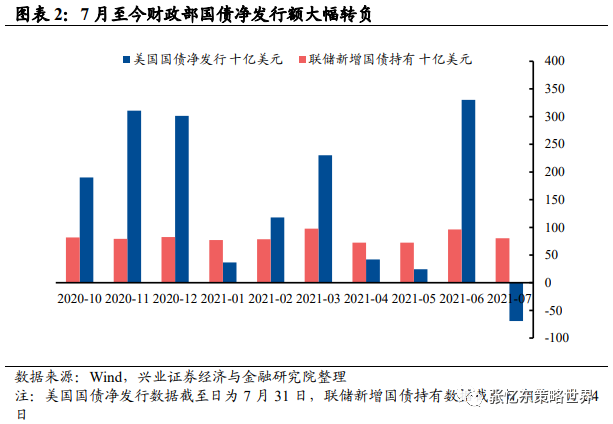

第三,8-9月美国财政部密集、大规模发债融资,叠加联储Taper指引的预期共振,美债收益率或有反弹压力。但是,考虑到下半年美国经济难以重现上半年高斜率修复,8、9月份美债收益率难以重现2、3月飙升的情形,下半年整体维持区间震荡。

7月在联储维持购债节奏不变的情况下,受债务上限约束,财政部发债供给减少给美债收益率带来明显的下行压力。

8-9月料将迎来美国财政部密集发债和联储给出Taper指引的预期共振,美国长端利率或迎来反弹,从而给美股乃至全球权益市场施加调整压力。

下半年美国经济难以重现上半年高斜率修复,8、9月份美债收益率难以重现2、3月飙升的情形,下半年整体维持区间震荡。中长期,再次强调美国大国博弈背景下,保持低利率、刺激经济增长将是美国走出高债务泥潭的必由之路。

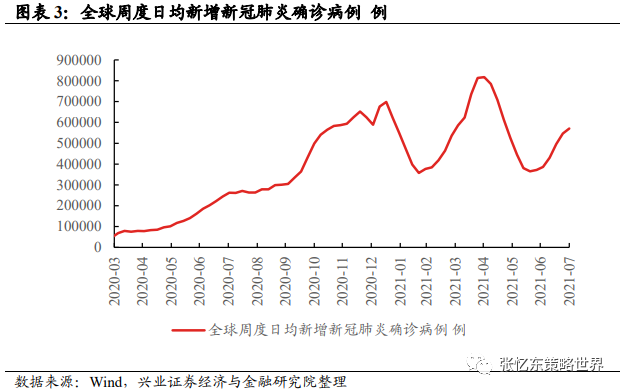

第四,变种病毒致疫情再起,全球经济前景蒙上阴影,共同加速了市场的担忧,全球市场体现出一定的“避险”情绪。6月下旬以来,Delta变种病毒扩散使得全球疫情出现又一波严重反弹。截至7月31日这一周,全球日均新增新冠肺炎确诊病例超过57万例。

第五,长期而言,在大国博弈背景下,港股市场的地位将不断巩固和提升,而不必过度担心内、外资短期撤离避险行为。港股市场作为互联互通时代中国大权益市场的关键组成部分,作为人民币国际化战略的桥头堡,作为中国企业特别是新经济企业的海外融资平台,将受益于中概股的回归,受益于优秀的新经济企业IPO,特别是生物医药、新能源、新能源车产业链、国潮新消费、产业互联网等等。这次港股市场的调整,也许会延续数月,但是,随着7月港股市场全面大跌之后,风险已经得到部分释放。后续,疾风知劲草,可以立足长期,寻找那些被错杀的、具有核心竞争力、具有持续成长性、能够拥抱未来的核心资产。

1.3、投资建议:立足长期大机遇,短期卧倒装死、优化持仓、逢低布局“不死鸟”

8月份,产业监管政策风险和信用风险可能仍将压制港股整体行情,提防内、外资撤离港股避险的短期行为仍将继续,甚至矫枉过正。

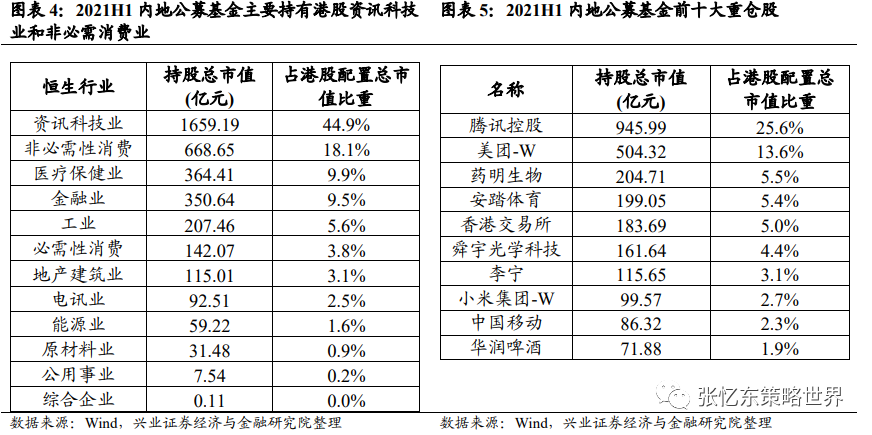

内地公募主动股票型基金持有港股集中度高,资讯科技和非必需消费占港股配置总市值的62.9%,前十大重仓股占港股配置总市值的69.6%。

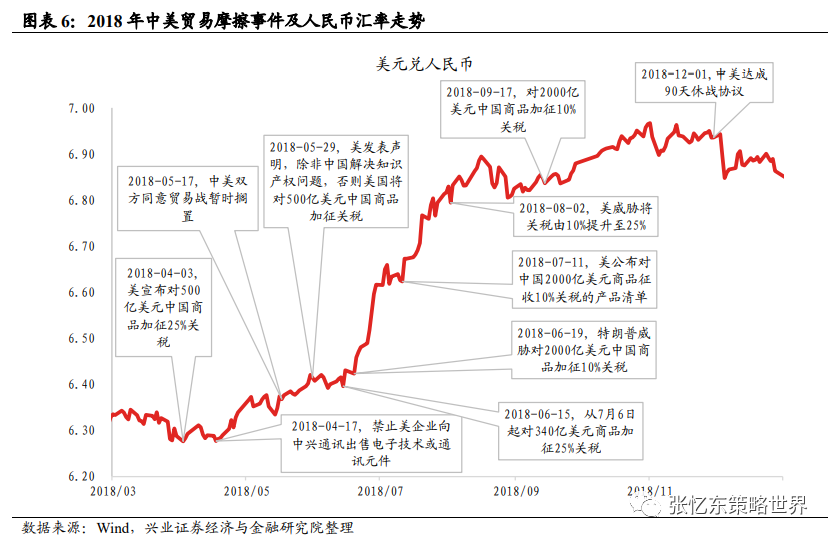

产业监管政策变化以及后续围绕制裁及反制裁的跨境监管政策风险,可能导致外资继续流出港股,或可类比2018年中美贸易摩擦阶段。2018年6月中美贸易摩擦升级,市场避险情绪明显上升,国际资本回流美国,表现为港币和人民币贬值。

投资策略:防守反击,寻找长期的“不死鸟”。

耐心淘金医药、体育鞋服、新消费等领域,寻找高性价比的投资机会。长期而言,人口结构变化带来的内需新趋势,消费的成长性具有较高的确定性。港股市场仍有众多新消费领域的优质资产,诸如生物医药、体育鞋服、新消费等,跟随市场调整之后将迎来性价比更好的买入机会。

深入挖掘制造业优质公司向新领域发展的机会,越来越多的公司回A股上市是估值回归的催化剂。首先,制造业龙头迎来科技升级或者碳中和政策红利,凭借自身原有优势不断向市场空间广阔的新领域渗透。例如,中集安瑞科提前布局“氢”产业链,中车时代电气布局IGBT,后续均有望被给予更高的估值。第二,港股的制造业公司往往因为重资产、高杠杆,不受海外投资者喜爱。制造业公司回归A股或者分拆新业务回科创板上市,是驱动估值提升的催化剂。

互联网、物业等在行业监管政策之下,风险偏好受压制。即使部分公司在未来仍有确定性较强的成长性,但当前仍处于一个政策充满不确定性的阶段,泥沙俱下。待政策明朗之后,比如互联网监管政策落地,对互联网特别是对数据的使用监管进行了合理有序的规范,互联网行情就会开始明显分化。在分化之前,行情会始终被压制。

2、荐股组合逻辑

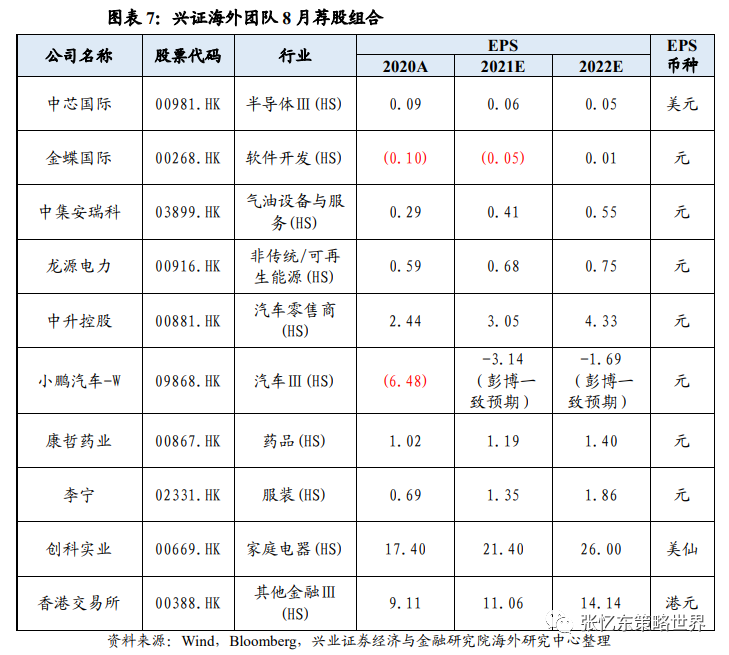

中芯国际(00981):产能利用率与盈利向好,国产化预期加温

金蝶国际(00268):云业务持续深化,订阅生态逐步建立

中集安瑞科(03899):低基数下业绩有望恢复良好,积极布局氢能源行业

龙源电力(00916):业绩稳步增长,大力储备新能源项目

中升控股(00881):任孚中国增长潜力充足,“品牌+区域”战略强化

小鹏汽车(09869):中国自研自动驾驶全栈专有软件的车企

康哲药业(00867):一体两翼,蓄势待发,健康美丽新时代开启

李宁(02331):长期成长逻辑不变

创科实业(00669):全球无绳电动工具领导者

香港交易所(00388):新鱼带来活水,成长性可期

报告正文

1、8月港股配置思路——短期惊魂未定,长期机遇初现,耐心布局“不死鸟”

1.1、回顾:产业监管政策风险超预期,港股市场颠簸加剧、全面调整

自2020年9月上旬开始在低位推荐做多港股,在复苏背景下推荐周期核心资产的价值重估。而在2021年1月底港股情绪亢奋时,开始泼冷水、提示风险。1月20日发布《大风起兮,港股稳行才能致远》。2月下旬,我们提出“黄金坑”构筑完成要到二季度。三月底,我们将2021年的行情类比2010年——政策回归正常化,而股市估值体系重估、结构性风险释放。

4月初春季策略《初生牛犊不怕虎》判断,二季度美股行情波动放大,但并非系统性风险,而A股和港股有望完成3月份开始的黄金坑底部区域。5月初《五月不穷,逢低做多》指出:2月份开始的季度性调整在4月底已到尾声,最迟5月中旬将迎来季度级别的做多窗口期,要逢低做多,积极把握盈利驱动型的结构性行情。

5月14日《黄金坑后行情献礼百年庆,科创板引领“未来核心资产”长牛》中再度强调,美国继续货币政策宽松;中国百年大庆前政策环境转暖,A股港股“黄金坑”之后是做多窗口期,提醒投资者布局“未来核心资产”, 创新型高成长的中小市值“小巨人”的机会更大,A股聚焦在科创板创业板,港股聚焦新经济领域。

5月底《6月做多不停歇》判断,美国补库存周期已至后半段,商品行情到后期,成长曙光来临;中国的先进制造业机会来临,特别是具有科创能力的中下游制造业龙头,后续将受益于成本压力的缓解。6月份中美流动性都不会紧,短期市场波动是买点,强调要积极把握住做多时间窗口,回归成长的长逻辑,精选先进制造、科技、新消费,配置深度价值。

6月中期策略报告《拥抱未来的核心资产》继续强调投资风格以成长为主,价值为辅,成长和价值的剧烈分化已经收敛,价值股的相对性价比降低,过去数年躺赢的核心资产已不便宜,“科创牛”方兴未艾。同时,我们指出:百年大庆之后,三季度可能是下半年的风险释放相对集中的阶段,下半年行情节奏先抑后扬。6月底《穿越风险的迷雾,拥抱高性价比的成长》明确提出“七月后期随着中央对下半年经济工作的部署,存量风险释放或加快”。

7月11日《超越风雨,港股孕育新机遇》从互联网等行业监管政策变化,领悟中国宏观战略导向变化——从供给侧改革做减法、“剩”者为王、赢家通吃,转向防止资本无序扩张、反垄断反“躺赢”。与此对应,核心资产长牛进入新阶段,从大盘龙头转向更具成长性的细分行业龙头,特别是科创小巨人。7月15日《科创长牛起步阶段的颠簸》提醒:后续国内外的风险因素或在8月份共振。百年大庆之后,三季度或进入化解存量风险攻坚期。

1.2、展望:8月港股市场仍受风险压制,部分长线优质资产将率先筑底

首先,8月份信用风险加速释放。

7月30日政治局工作会议强调要“防范化解重点领域风险,落实地方党政主要领导负责的财政金融风险处置机制,完善企业境外上市监管制度”。

三季度剩下的时间,存量债务风险化解进入攻坚期,信用风险或加速释放。三季度剩下时间债务到期规模大,在企业债、公司债、中期票据、短期融资券、定向工具口径下,8月和9月的到期信用债规模分别有8356亿元、7859亿元,位于未来数年到期规模的相对高位。方向上继续聚焦三大存量债务风险——地方债务风险、房地产债务风险、金融机构信用风险。

其次,教育、互联网等产业监管政策风险,对港股的负面情绪影响依然是惊弓之鸟、惊魂未定。跟过去40年相比,当前经济发展的战略思路是简单地走共同富裕之路。过去很多年,效率优先兼顾公平的发展思路在不少领域形成了后遗症,也就是K型经济----少数人的“躺赢”与多数人的“躺平”。追求市场化效率的后遗症,是加剧了贫富差距、加剧了社会内卷,妨碍了共同富裕,不利于社会公平。所以,未来,躺赢型的商业模式都可能被颠覆或规范治理,包括互联网监管、教育规范、医药医疗行业监管,海外投资者可以理解为这是中国版的“ESG”,是中国特色的社会责任标准的弘扬,这个战略调整是符合中国社会长远的利益的,最终也必然得到海外投资者的支持。但是,互联网和教育等监管政策调整超预期,引发海外投资者对中国产业政策所谓“反资本”的过度担忧,短期还将压制以互联网公司为中流砥柱的港股市场指数。

第三,8-9月美国财政部密集、大规模发债融资,叠加联储Taper指引的预期共振,美债收益率或有反弹压力。但是,考虑到下半年美国经济难以重现上半年高斜率修复,8、9月份美债收益率难以重现2、3月飙升的情形,下半年整体维持区间震荡。

7月在联储维持购债节奏不变的情况下,财政部发债供给减少给美债收益率带来明显的下行压力。受债务上限约束,7月财政部国债净发行额大幅转负。7月,美国财政部国债净发行额为-693亿美元,而今年4-6月,美国国债月度净发行额分别为420亿美元、240亿美元、3300亿美元;与此同时,联储依旧按照每个月1200亿美元的购债规模(约800亿美元国债+400亿美元MBS)购买国债。7月1日至7月24日,美联储净买入804亿美元美债。因此作为核心影响因素,2021年7月初至今,美长端利率明显下行,10年期美债收益率从7月1日的1.48%大幅下行24bp至7月30日的1.24%,此前一度下探至1.1%-1.2%区间。

8-9月料将迎来美国财政部密集发债和联储给出Taper指引的预期共振,美国长端利率或迎来反弹,从而给美股乃至全球权益市场施加调整压力。根据3季度融资计划,美国财政部将在7月至9月发债融资8050亿美元,是2季度的两倍,并且当下两党缩减版的基建协议达成,还可能增加财政部实际融资需求。据此推算,后续美国财政部的发债计划将会集中在8月和9月。与此同时,在8月Jackson Hole峰会和9月联储议息会议上,存在联储官员释放缩减购债规模信号的可能性。因此,8-9月美国长端利率存在反弹的风险,给美股乃至全球权益市场施加调整压力。

下半年美国经济难以重现上半年高斜率修复,8、9月份美债收益率难以重现2、3月飙升的情形,下半年整体维持区间震荡。中长期,再次强调美国大国博弈背景下,保持低利率、刺激经济增长将是美国走出高债务泥潭的必由之路。

第四,变种病毒致疫情再起,全球经济前景蒙上阴影,共同加速了市场的担忧,全球市场体现出一定的“避险”情绪。6月下旬以来,Delta变种病毒扩散使得全球疫情出现又一波严重反弹。截至7月31日这一周,全球日均新增新冠肺炎确诊病例超过57万例。

第五,长期而言,在大国博弈背景下,港股市场的地位将不断巩固和提升,而不必过度担心内、外资短期撤离避险行为。港股市场作为互联互通时代中国大权益市场的关键组成部分,作为人民币国际化战略的桥头堡,作为中国企业特别是新经济企业的海外融资平台,将受益于中概股的回归,受益于优秀的新经济企业IPO,特别是生物医药、新能源、新能源车产业链、国潮新消费、产业互联网等等。这次港股市场的调整,也许会延续数月,但是,随着7月港股市场全面大跌之后,风险已经得到部分释放。后续,疾风知劲草,可以立足长期,寻找那些被错杀的、具有核心竞争力、具有持续成长性、能够拥抱未来的核心资产。

1.3、投资建议:立足长期大机遇,短期卧倒装死、优化持仓、逢低布局“不死鸟”

8月份,产业监管政策风险和信用风险可能仍将压制港股整体行情,提防内、外资撤离港股避险的短期行为仍将继续,甚至矫枉过正。

内地公募主动股票型基金持有港股集中度高,资讯科技和非必需消费占港股配置总市值的62.9%,前十大重仓股占其港股配置总市值的69.6%。

产业监管政策变化以及后续围绕制裁及反制裁的跨境监管政策风险,可能导致外资继续流出港股,或可类比2018年中美贸易摩擦阶段。2018年6月中美贸易摩擦升级,市场避险情绪明显上升,国际资本回流美国,表现为港币和人民币贬值。

投资策略:防守反击,寻找长期的“不死鸟”。

耐心淘金医药、体育鞋服、新消费等领域,寻找高性价比的投资机会。长期而言,人口结构变化带来的内需新趋势,消费的成长性具有较高的确定性。港股市场仍有众多新消费领域的优质资产,诸如生物医药、体育鞋服、新消费等,跟随市场调整之后将迎来性价比更好的买入机会。

深入挖掘制造业优质公司向新领域发展的机会,越来越多的公司回A股上市是估值回归的催化剂。首先,制造业龙头迎来科技升级或者碳中和政策红利,凭借自身原有优势不断向市场空间广阔的新领域渗透。例如,中集安瑞科提前布局“氢”产业链,中车时代电气布局IGBT,后续均有望被给予更高的估值。第二,港股的制造业公司往往因为重资产、高杠杆,不受海外投资者喜爱。制造业公司回归A股或者分拆新业务回科创板上市,是驱动估值提升的催化剂。

互联网、物业等在行业监管政策之下,风险偏好受压制。即使部分公司在未来仍有确定性较强的成长性,但当前仍处于一个政策充满不确定性的阶段,泥沙俱下。待政策明朗之后,比如互联网监管政策落地,对互联网特别是对数据的使用监管进行了合理有序的规范,互联网行情就会开始明显分化。在分化之前,行情会始终被压制。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

2、8月荐股组合逻辑

中芯国际(00981):产能利用率与盈利向好,国产化预期加温(洪嘉骏/李佳勋)

先进制程经过波谷后环比增长,N+2稳步推进。公司14/28nm先进制程21Q1营收占比6.9%, N+1进入成熟量产阶段,稳步导入NTO,N+2进入风险量产,矿机需求对先进制程利用率仍有支撑,但先进制程对盈利压力仍长期存在。

成熟制程供不应求将持续到年底,维持扩产目标。IoT接力手机驱动成熟制程需求,21Q1摄像头、特殊存储、电源管理芯片合计营收环比+20%,150nm/180nm的高压驱动芯片营收环比翻倍。同时国内Fabless持续转单中芯,对公司利用率形成有利支撑,我们判断成熟制程到年底持续满载。此外,公司也维持今年1万片12寸扩产及不低于4.5万片的8寸扩产目标,并表示目前设备获取优于上季度预期,扩产进度或有所加快。

二季度指引积极,全年业绩或好于指引。公司21Q2指引收入环比增长17%-19%;毛利率25%-27%,中值环比+3.3ppts。谨慎起见,公司维持2月时的全年业绩指引(收入中到高个位数增长,毛利率目标10%-20%的中部)。我们认为行业产能持续紧俏下,利用率及ASP仍有提升空间,预计全年业绩或超公司指引。

投资建议:本季度公司先进与成熟制程表现皆超指引,同时公司2021年资本开支规划维持高位反映行业景气度延续以及公司获得成熟制程设备许可的确定性提升,我们判断公司全年业绩有望超指引。我们预测公司2021/2022年的净资产将达到每股2.02/2.06美元。我们根据2021年预测每股净资产给予2倍PB,维持目标价31.37港元,维持“审慎增持”评级。

风险提示:外力干扰设备获取;行业景气度延续性不如预期。

金蝶国际(00268):云业务持续深化,订阅生态逐步建立(洪嘉骏/张悦)

云业务战略持续深化,订阅收入比重持续提升,收入模式正在转变。2020年公司收入为33.6亿元,其中云业务占总收入比重达57%。公司上半年加快转型,持续推进云业务战略,预计21H1云收入占比将进一步提升到65%左右。2020年云业务收入中,订阅收入达到10亿元,yoy+58%;随着公司收入模式转变,预计公司订阅收入占比将持续提升,符合SaaS行业主流业务逻辑。

侧重云产品底层优化,开放式架构引领繁荣生态。公司着力发展多场景应用云服务,提升高端市占率,新增工业物联网、数据中台等领域级云服务。金蝶云·苍穹V3.0版本通过开放式架构承接多种主流微服务框架,满足客户个性化需求,大型企业服务能力提升;上半年新增华能集团、越秀地产等大客户,客单数量与质量持续提升,预计华为等重大项目可实现模块化复用,推动苍穹收入增长提速。

PaaS平台日趋完善,助推客户数字化转型。PaaS新增模块和产品有望进一步提升客户数量和客单价。预计2021下半年新增大型客户将带来较高利润增长,相关业务盈利能力持续向好。

投资建议:金蝶国际云业务主要服务于实体经济,潜在市场空间大,当前面临的监管压力相对较小;长期来看,云业务具有高增长逻辑,中长期业务有较高确定性,预计2021至2023年收入分别为43.7/55.7/70.1亿元,归母净利润为-1.8/0.4/1.7亿元。我们基于2021年盈利预测给予21倍PS估值,对应目标价31.3港元,维持“审慎增持”评级。

风险提示:云产品发展不如预期,软件客户转化不如预期,企业预算缩减。

中集安瑞科(03899):低基数下业绩有望恢复良好,积极布局氢能源行业(余小丽)

2020年公司化工、食品业务板块已是同比负增长,处于较低基数水平,因此2021年压力会相对较小,2021年业绩将会恢复良好,预计公司全年净利润或将达到9亿元。另外,公司积极布局氢能源行业,除了是氢能源的设备供应商,还将涉及运营环节,氢能源发展前景广阔。推荐关注。

风险提示:海外卫生事件持续扩大。

龙源电力(00916):业绩稳步增长,大力储备新能源项目(余小丽)

2020年公司已有装机22GW左右,十四五期间将新增30GW,同时集团将注入22GW的资产,规模扩张可期。随着平价时代的全面到来,新能源补贴拖欠对公司的影响有望继续收窄。公司已有回A股上市相关动作,目前动态市盈率为18倍,PB为1.7倍,安全边际较强,估值将有较大的提升空间,建议关注。

风险提示:政策执行不及预期;弃风率高于预期。

中升控股(00881):任孚中国增长潜力充足,“品牌+区域”战略强化(余小丽)

豪华车需求方兴未艾。我国与发达国家相比,豪华车渗透率仍有增长空间,保守估计未来十年销量复合增速有望达到6%。

收购任孚,成为中国最大经销商集团,项目带来EPS增长不低于15%,增长中枢提升。完成收购后中升在10个一线城市中将有6个市占率超50%,领导者地位与竞争优势进一步强化。任孚项目带来EPS增长不低于15%,我们测算,2020-2025中升净利润CAGR为23.2%,2020-2025任孚中国净利润CAGR为26.0%,合并后2020-2025净利润CAGR为26.67%。

政策放开,二手车加速发展,中升二手车布局早、发展快、空间广阔。2020年中国二手乘用车交易量占新乘用车销量百分比仅为71%,显著低于成熟汽车市场,伴随增值税减按0.5%增收及限迁政策全面取消两大政策逐步落地,二手车交易量有望迎来持续高速增长。根据艾瑞咨询,国内二手乘用车市场销量将由2020年的1080万辆增加至2025年的1980万辆,CAGR为12.6%。二手车交易量快速发展。中升自2014年开始大力发展二手车,交易量由2014年1.5万辆迅速提升至2020年10.7万辆,CAGR为38.7%。2020年公司实现二手车交易毛利约2亿元,单车毛利约1840元。我们测算,至2025年,若中升实现to B二手车交易量31.67万辆,有望实现交易佣金6.1亿元。若中升实现to C二手车交易量25.91万辆,有望实现毛利25.2亿元。

积极布局新能车业务、新能源车售后影响有限。在新能源车方面,公司积极与传统车企、新势力车企展开合作:中升仍以经销模式服务豪华品牌新能源车型;公司4月公告称与小鹏建立长期战略合作伙伴关系,计划以代理销售为主的模式在中国投资并运营小鹏品牌经销店并提供智能电动汽车服务;公司还通过传统经销模式跟威马汽车展开合作。中升售后收入中,事故车收入占60%以上,保修收入占15%,维保占25%。新能源车事故车收入同样与事故概率相关,此外由于一体化设计,单次事故车收入可能更高;在保修收入方面和油车相近;但由于没有了与内燃机相关的维保,维保收入是燃油车的一半。综合来看,新能源车售后收入降幅约为10%~15%。

引入高瓴战投、持续协同发展可期。电动车,高瓴与众多电动车企合作,高瓴成为战略股东有望助力中升电动车业绩进一步发展。数字化,中升数字化已经很丰富,但是高瓴有更丰富的零售企业改造经验。引入高瓴战略投资后,中升拥有怡和和高瓴两大战略股东,有望分别在传统业务和新业务方面为中升带来持续协同发展。

我们的观点:综合来看,我们预计2021-2025年公司归母净利润分别为77.07亿元/102.31亿元/126.64亿元/151.74亿元/180.67亿元,增速分别为39.1%/32.7%/23.8%/19.8%/19.1%。考虑到公司的品牌组合、网络布局及管理优势等因素,预计未来成长的确定性高于同行,可以享受相应的估值溢价。给予公司目标价80.08港元,相当于22倍 2021 年 PE,维持“审慎增持”评级。

风险提示:芯片短缺持续;卫生事件持续;中国汽车需求量不及预期。

小鹏汽车-W(09868):中国自研自动驾驶全栈专有软件的车企(余小丽)

全力以赴推进研发,坚持轿车与SUV“双轮驱动”路线,软件定义汽车。小鹏汽车在自动驾驶领域有着巨大的投入,是国内目前唯一坚持全栈自研的新造车企业。小鹏汽车可以将多数增量零部件的研发工作掌握在自己的手中,在保密迭代等方面有很强的优势,其自动驾驶技术具有鲜明的本土化特性,占据了自动驾驶差异化的领先地位。小鹏汽车是新造车企业中率先同时研发A级和B级两款智能电动汽车底盘平台的企业。基于此,小鹏汽车具备在有效控制成本的基础上,持续每年推出多类车型新产品的能力。小鹏汽车未来计划每年推出一款智能电动汽车。小鹏定位为中高端电动车,致力于成为高性价比的智能化汽车,其汽车电子电气架构最接近特斯拉,主打智能化。小鹏汽车将会持续发力XPILOT和Xmart OS等软件以及E / E架构和动力总成等核心车辆系统。

截至2021年4月30日,小鹏汽车共有178家商店和61个服务中心,覆盖70个城市。4月与经销商中升集团建立合作,今年年底计划将总销售网点提高到300家以上,覆盖110+个城市。充电网络方面,小鹏品牌的超级充电站已扩展到172个,覆盖60个城市;免费超充超过1000个,覆盖60个城市,年底目标是500个小鹏自营超充站。

风险提示:产品竞争力不足;新车型推出较慢;市场竞争加剧;新能源市场增长不及预期等。

康哲药业(00867):一体两翼,蓄势待发,健康美丽新时代开启(蔡莹琛/李伟)

业绩表现稳定,估值性价比高。得益于公司良好的销售能力和机制,以及杰出的产品引进能力,我们预计原有产品2021-2022年能维持稳定20%或以上增长。7月30日收盘价对应2021年市盈率仅为10倍,股息现价比为4%,具有非常好的性价比。

一体两翼,蓄势待发。公司已形成药品、大健康、皮肤医美三大业务,一体两翼,蓄势待发。药品部分,经过数年公司积累了十多个创新药械管线以及系列复杂仿制药管线,2021年逐步进入收获期。大健康部分,除Plenity以外,公司将持续引进在欧美市场有一定口碑及品牌形象,解决特定病症需求的OTC、器械、膳食补充剂、医用食品在大健康商城上线,满足客户减肥塑身、护发养护、美容养颜、滋补保健、常备用药、安神睡眠、两性健康、儿童营养、营养补充等需求。公司将持续以多年来卓越的筛选引进优质产品的能力丰富品类,同时根据产品特性拓展新的市场营销方式及渠道,在强化原有能力的基础上进一步拓展能力圈。皮肤医美部分,公司于2020年2月收购了皮肤线医美专业公司卢凯的全部已发行股份,围绕公司原有的皮肤科补充皮肤产品及医美产品,扩充产品组合及在原有皮肤渠道基础上增加医美渠道。年内BD项目已逐步落地,新的创新药研发合作平台、超声减脂仪器等都具备相当的竞争力,长期良性持续发展可期。

风险提示:并购整合不及预期;在研产品上市进度低于预期;市场竞争加剧。

李宁(02331):长期成长逻辑不变(韩亦佳)

正在进行的东京奥运会点燃了全民运动的热情,刨掉下半年高基数的影响,国货品牌的高频数据依然不错,我们对李宁、安踏、特步等运动鞋服板块保持继续推荐。

国货在2019年以来的研发实力有明显跃升,并强化了高端产品矩阵,当国货产品实力强势崛起时,国产替代便是自然的过程。李宁产品力和品牌力一流,可在中国市场与NIKE一决高下,我们尤其看好李宁挤占国际品牌市场份额这一不可逆的长逻辑。我们预计2021/2022/2023年营收为211亿元/274亿元/342亿元,同比+46%/+30%/+25%;归母净利润分别为33亿元/46亿元/60亿元,同比+95%/+38%/+32%,当下李宁2021年预测估值已经在35倍附近,接近2019年末水平,给予买入评级。

风险提示:竞争加剧;潮流变化;管理层变动。

创科实业(00669):全球无绳电动工具领导者(宋婧茹)

我们的观点:2021年随着美国经济复苏及新建住房销量增加,公司专业级电动工具在建筑的应用场景迎来爆发;美国人均1400美金消费刺激政策带动DIY家庭工具及地板护理产品需求提升。当前美国地产销售处于供给端紧张,量缩价升趋势,我们认为地产后周期消费景气度仍将持续。展望未来,公司将受益于拜登2.3万亿基建计划对电动工具的需求、引入国产锂电池对成本的降低及碳中和目标下长期无绳率进一步提升的大趋势。

同行业公司公布Q1财报,上调Q2及全年增速预期。4月28日电动工具公司史丹利百得公布Q1财报,电动工具业务录得48%同比增长,预期Q2工具及储存业务同比增速区间为35%-40%,并将全年该业务预期增速自4%-8%上调至14%-16%。5月21日创科实业更新5亿美元中期票据计划,预计将在中长期提高资本管理的灵活性及效率。

2020年主要市场高速增长,疫情下公司收入猛增。2020财年公司录得营业收入98亿美元,同比增长28%;经调整净利润8亿美元,同比增长30%,经调整净利率为8.2%。分市场来看,2020年公司市场份额仍保持集中趋势,78%的收入来源于北美洲,北美市场同比增长29.5%,欧洲市场同比增长19.1%,其他市场同比增长30.6%。创科实业董事会宣布派发末期股息1.9亿美金,派息率40%。

电动工具收入增速上涨,地板护理及器具收入增速由负转正。2020财年电动工具营业收入为87.3亿美元,同比增速28.5%,为近6年来增幅最大的一年。地板护理及器具营业收入为10.8亿美元,同比增速23.6%,扭转2019年负增长状况。电动工具快速增长受益于MX FUEL设备系,业务录得25.8%增长;RYOBI业务录得双位数增长。

毛利率连续第十三年上升。2020财年公司销售费率上升至16.0%,有效税率和管理费率分别为7.0%和10.3%,2020财年公司净利率上升至8.2%,毛利率为38.3%,增长0.6%。公司推出高利润率的新产品、进行产品组合管理带动毛利率连续13年达成每年0.5pct以上的稳步上升指引。为应对疫情变化,公司在2020年增加了销售员、驻店营销专家,以及为新品进行营销推广活动,导致销售费用率有所提升,但净利率仍录得0.2pct上升。

盈利预测。我们预计公司2021-2023年的营业收入将分别达到116.12、132.40及151.07亿美元,同比增长18.4%,14.0%及14.1%。净利润分别达9.58、11.23及13.18亿美元,同比增长19.7%、17.2%及17.4%。毛利率继续维持每年0.5pct的增长速度,2021-2023年的毛利率将分别达38.8%、39.3%、39.8%。2021-2023年净利率分别为8.3%、8.5%及8.7%。

给予“审慎增持”评级,目标价149港元。相对行业其他可比公司,公司市占率连年提升,收入增速较快,鉴于行业估值水平及公司预期增速,我们首次覆盖给予“审慎增持”评级,考虑美元兑港币汇率7.76,目标价149港元,对应2021-2023年PE分别为35、30、25倍,较2021年7月30日收盘价有7%的上升空间。

风险提示:原材料价格波动;中美贸易政策影响;汇率变动;市场竞争加剧。

香港交易所(00388):新鱼带来活水,成长性可期(张博/迟玉怡)

上市公司总市值提升,资金容量不断扩大。中美贸易摩擦下,香港经济中心地位依然稳固,未来仍是中资公司及中概股的主要上市地之一。截至2021年7月底,港交所上市公司总市值达到47.4万亿港元,同比提升17.5%。中美贸易摩擦下,香港经济中心地位依然稳固,未来仍是中资公司及中概股的主要上市地之一。一方面中概股公司有望加速回港上市,另一方面此前计划赴美上市的中概股公司有望转向港股上市。

新经济公司占比提升+互联互通内涵丰富提振成交量。1)截至2021年7月底,港股新经济公司首发募资额占比继续提升,新经济代表的资讯科技业和医疗保健业合计占比接近65.6%。新经济公司和中概股自身交投活跃的属性提振港股市场成交:日均成交额TOP10公司中,新经济公司占比从2018年的9%上升到2020年的36%。

2)沪深港通保持高增长。2021年7月,北上资金总成交额为2.88万亿元人民币,环比增长35.3%;南下资金成交额1.01万亿港元,环比增长35.8%。南下资金日均成交额占比持续创新高。债券通开通3周年,已成为外资增持人民币债券的重要渠道。随着商品通、ETF通、衍生品通的探索与建立,互联互通内涵将愈加丰富。

印花税上调影响或有限,不改变港交所竞争力。8月1日起,港股交易印花税税率从买卖双方支付0.1%提高到0.13%,但我们认为印花税率上调对港股整体交易影响有限。上调税率主要影响高频交易,但因为港股本身交易成本相较于海外主要交易所成本较高,所以港股现货量化交易不到10%,受到的影响有限。

立足中国战略下,港交所锐意进取步伐不停。7月8日,宣布成立内地市场小组,为香港交易所在中国内地的项目提供意见和建议,坚定立足中国战略不动摇。7月6日宣布2022Q4 IPO流程电子化,缩短新股结算周期;优化海外发行人上市制度,拓宽二次上市制度;对SPAC研究并进行可能的咨询。

在中国内地和中国香港两地互联互通机制不断完善背景下,港交所将持续发挥其“立足中国、连接全球”的金融桥头堡作用。我们维持公司“买入”评级,维持目标价为596.82港元。2021-2023年,公司目标价对应PE水平分别为48.3、37.8和30.8倍。

风险提示:沪港股通交易增长不及预期;中概股赴港二次上市不及预期;疫情持续对各项业务造成的负面影响超预期;印花税率提升大幅影响市场成交量。

本文选编自“张忆东策略世界”,作者:张忆东;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP