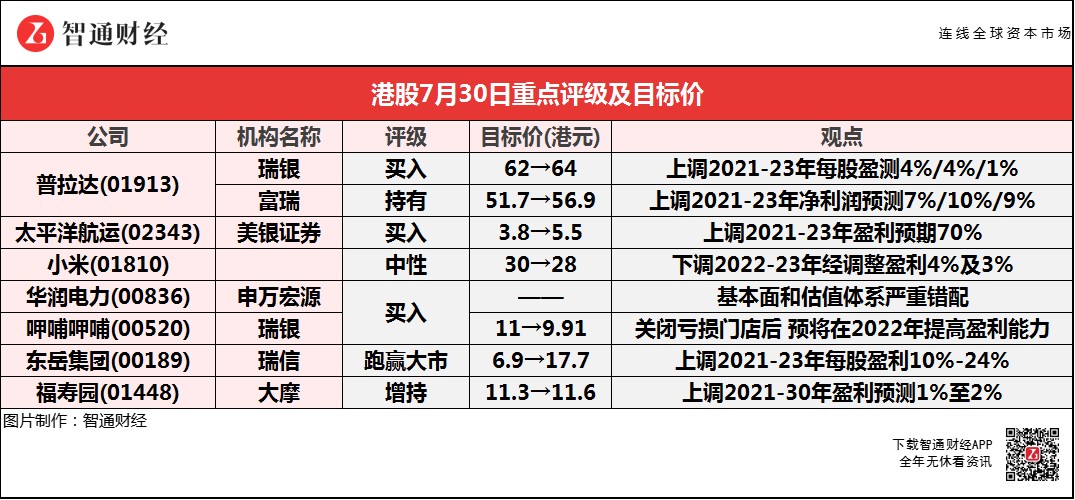

智通每日大行研报丨太平洋航运(02343)获美银看高至5.5港元 瑞信大幅上调东岳集团(00189)目标价

智通提示:

富瑞称,基于上半年销售及利润较预期好,上调普拉达(01913)2021-23年净利润预测7%/10%/9%;

瑞银称,普拉达(01913)上半年业绩续转势,收入增长加快,另7月零售表现较2019年同期水平取得约13%-17%增长,而上半年增长为8%;

美银证券预期,太平洋航运(02343)下半年盈利较上半年增逾倍,并持续显著高过该行及其他券商预期,调高2021-23年盈利预期70%;

瑞信称,调高东岳集团(00189)2021-23年每股盈利10%-24%,估算PVDF价格每增长10%,将提振公司经营溢利增长6%。

普拉达(01913)中期业绩扭亏为盈 净收入9724.3万欧元 绩后获机构唱好

瑞银:重申普拉达(01913)“买入”评级 目标价升3.2%至64港元

瑞银称,将普拉达(01913)2021-23年每股盈测分别调高4%、4%及1%。公司上半年业绩续转势,收入增长加快,另7月零售表现较2019年同期水平取得约13%-17%增长,而上半年增长为8%。该行指,在不同地域、产品类别,增长都呈健康态势,品牌被认为“潮”。公司上半年EBIT利润率为11.1%,高于该行及市场预期的7.7%及9.2%,主因门店生产力改善,以及上半年推广开支较2019年同期增长25%。

富瑞:维持普拉达(01913)“持有”评级 目标价升10%至56.9港元

富瑞称,基于上半年销售及利润较预期好,调高普拉达(01913)2021-23年净利润预测7%/10%/9%。公司上半年业绩表现强劲,息税前利润(EBIT)及销售分别高于该行预期19%及4%;对公司零售销售及息税前利润率改善感到鼓舞,两者均高于2019年疫情前水平。公司管理层指7月的销售趋势较第二季加快,日本及英国市场均见复苏。另外,公司正透过改善产品平均售价并提升顾客体验,令品牌形象更好,以进一步改善营运利润率。

美银证券:重申太平洋航运(02343)“买入”评级 目标价升44.7%至5.5港元

美银证券上调太平洋航运(02343)2021-23年盈利预期70%,目标价由3.8港元升至5.5港元,以反映干散货运市场上升周期至少延续至明年。公司盈利预期在上半年业绩后可明显调升,上半年盈利胜该行预期,预期下半年盈利较上半年增逾倍,并持续显著高过该行及其他券商预期。

美银证券:重申小米(01810)“中性”评级 目标价降6.7%至28港元

美银证券下调小米(01810)2022-23年经调整盈利4%及3%,以反映手机出货量及互联网业务增长潜在放缓。据公布的第二季全球及中国智能手机出货量数据,小米出货量5300万部,同比及按季分别增83%及8%,市占率排全球第二,为17%,紧次18%的三星。该行相信,销量强劲主要来自欧洲市场的贡献,而中国及印度需求均较弱。单计中国,小米以17%市占率排第三。该行表示,荣耀重返中国市场,第二季市占率9%,排第五。该行估计荣耀将会推出更多手机型号,以及进入中高端市场。另外,小米互联网销售业务为主要盈利增长动力,而贡献主要来自中国,若其中国智能手机出货量放缓,估计互联网销售也有影响。

申万宏源:维持华润电力(00836)“买入”评级

申万宏源称,整个新能源运营行业发展潜力、市值空间巨大,与其他同行公司相比,华润电力(00836)当前的绝对估值和相对估值均处于明显的低位(市值568亿港元,PB0.66x,PE20218.7x),属于港股新能源运营价值绝对洼地。市场依然将华润电力视为煤电龙头,忽略了公司2020年50%利润,2021年预计90%的利润来自于新能源板块。公司基本面和估值体系严重错配,随着公司新能源业务继续高速发展,装机、利润占比持续提升,该行认为公司股价表现有望快速向内在价值回归。

该行考虑到当前煤价显著偏高,该行下调公司2021-2022年归母净利润预测分别为65.4、85.5亿港元(调整前分别为117、124亿港元),新增2023年归母净利润预测为107.9亿港元,当前股价对应PE分别为8.7、6.6和5.3倍。该行认为公司当前股价位置兼具高股息和高成长属性,具备极高的安全边际。按照40%分红比例假设,公司2021-2023年股息率分别达到4.6%、6.0%和7.6%。基于该行的分部估值结果,该行测算保守假设下公司新能源业务价值可达960亿港元,包括煤电在内的其他业务价值达到422亿港元,合计内在价值为1382亿港元,对应股价28.7港元,较当前股价净涨幅132%;中性假设下新能源业务价值可达1140亿港元,煤电业务价值523亿港元,合计1663亿港元,对应股价34.6港元,较当前股价净涨幅205%。

瑞银:维持呷哺呷哺(00520)“买入”评级 目标价降9.9%至9.91港元

瑞银预计,投资者会因为公司收益不佳而做出负面反应,但由于商店关闭的拨备及复苏慢于预期,故下调未来3年的纯利预测15%-31%。由于商店关闭导致的拨备费用,预计上半年将出现净亏损,公司早前发布盈警,预测收入同比增长59%至31亿元人民币元(下同),与该行的预期一致,净亏损4000-6000万元,低于该行预期,由于复苏趋势减弱,部分原因是疫情复苏导致损失2200万元以及更多商店将关闭。

该行表示,公司在上半年仍处于亏损状态,原因是上半年与关闭门店相关资产减值准备1.2亿元,加上某些地区的商店仍然受到疫情的影响;关闭亏损门店后,预计公司将在2022年提高盈利能力。该行估计,上半年关店计入的1.2亿元拨备成本,占整体关闭200家门店的大部分,由于呷哺品牌华南地区门店盈利能力大幅下降,认为关闭商店是一个必要步骤。将关闭的商店主要位于中国南部,并拖累公司多年的盈利能力。

瑞信:维持东岳集团(00189)“跑赢大市”评级 目标价升153.6%至17.5港元

瑞信表示,东岳集团(00189)透过利用氟化物方面的专长,有能力生产达汽车锂电池标准的PVDF,而其综合价值链有助捕捉是次PVDF价格上升机会,该行估算PVDF价格每增长10%,将提振公司经营溢利增长6%。即使过去一个月公司股价升120%,但现价仍相当于明年预测市盈率15倍,或市账率2.3倍,较电池材料同业有70%大幅折让。报告提到,现时市况波动,正好给予投资者机会购入具结构性增长能力的股份,例如新能源车,相信公司为新能源车供应链中的一只潜力股。近期在PVDF(聚偏二氟乙烯,氟碳涂料的原材料之一)价格急升(较2021上半年急升75%),令投资者开始关注该市场。内地PVDF市场正经历供需失衡,源于新能源车组装带来需求急增,但在更严格审批下新供应有限,预计供应紧张情况会持续两至三年。

大摩:予福寿园(01448)“增持”评级 目标价升2.6%至11.6港元

大摩予福寿园(01448)“增持”评级,目标价由11.3港元上调至11.6港元。在公司发出盈喜后,将2021-30年的盈利预测提高1%至2%,同时提高殡葬部门的收入和营运费用预测,以反映火化机的更多研发支出。

扫码下载智通APP

扫码下载智通APP