美银:恐慌指数飙升,逢低买入策略还有效吗?

尽管美股主要股指近几周屡创新高,但美银全球研究(BofA Global Research)的数据显示,一些投资者似乎越来越紧张,反映出市场的脆弱性。

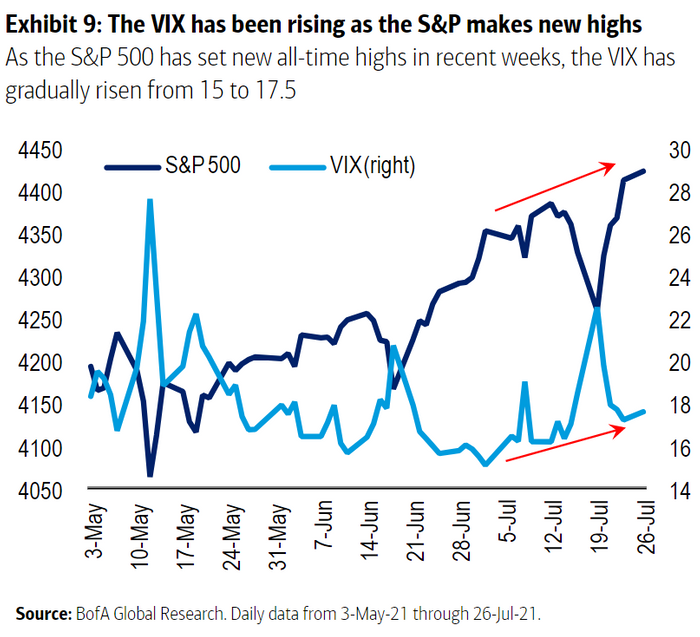

具体来看,美国银行分析师周二在一份股票衍生品报告中说,尽管标准普尔500指数创下新高,但“恐慌指数”——CBOE波动率 (VIX)一直在上涨。标准普尔500指数、道琼斯工业股票平均价格指数和纳斯达克综合指数周一均创下历史新高,不过周二收盘均有所下跌。

美国银行报告中的这张图表显示了VIX指数自7月初以来的上升。

(图片来源:美国银行)

分析师指出:“尽管美国大型股上周大幅反弹至历史新高,但波动性市场并未发出相同的‘完全明朗’信号。2021年,市场仍将处于历史上的脆弱状态。”

7月19日星期一,美国股市暴跌,道琼斯指数创下2020年10月以来的最大跌幅,但美国三大股指上周录得收益,并刷新纪录。

与此同时,根据美国银行的图表,VIX指数从7月2日的15左右逐渐升至7月26日的17.5左右。7月27日本周二,美国三大股指全线下跌,纳指创逾7周以来最大跌幅;VIX指数上涨逾10%至20附近。

分析师在报告中写道:“除了对风险上升的定价外,VIX市场和SPX期权似乎越来越担心美联储8月在杰克逊霍尔会议上立场强硬的风险。”

美联储将于8月26日至28日在怀俄明州的杰克逊霍尔召开会议,许多投资者预计届时美联储可能会宣布缩减购债规模。

美国银行本月的一份基金经理调查报告显示,投资者预计美联储将在杰克逊霍尔会议或9月联邦公开市场委员会(FOMC)上宣布缩减资产购买规模。

与此同时,标准普尔500指数周二下跌约0.5%,为投资者提供了另一个考虑逢低买入的机会。美国银行分析师在报告中警告称:“在美国股市中,‘逢低买入’现象持续升温,与此同时,市场突然遭受的脆弱性冲击接近创纪录水平。”

根据摩根大通资产管理公司的数据,如果一个投资者2001年初在标准普尔500指数中投入了10000 美元——并从那时起继续投资——在20年后将其变成42231美元,年回报率可达到7.47%。

然而,摩根大通指出,在此期间退出并错过10个最佳市场日的投资者将只有19347美元回报,即3.35%的年回报率。市场最好的7天发生在前10天表现最差的两周内——这意味着即使是短暂的退出也可能代价高昂。

此外,在市场暴跌期间买入的投资者应该知道,股票在反弹之前可能会继续下跌,这无疑增加了操作风险。

Truist Advisory Services首席市场策略师勒纳(Keith Lerner)表示,标普500指数的整体走势掩盖了这样一个事实:本轮回调已经比许多人意识到的要远,目前标普500指数成份股中只有36%高于50日平均水平,而4月份时这一比例为90%。他补充说,夏季的交易可能不太适合,但未来12个月的主要趋势仍然较高。

本文选编自“万得资讯”,智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP