中国投资者9万亿美元投入理财产品 这只鸡能生多少蛋?

正如中国许多个人投资者一样,杨默(音译)对占个人净值很大比重的理财产品(WMP)并不了解。

她说,就算知道了也没有意义。当然,理财产品投资于各种风险资产,她相信政府不会让发行理财产品的大型银行或金融机构倒闭。

杨默是北京一位29岁的公关专业人士,她说,“中国政府不会这么做,中国文化甚至也不支持这种做法。”

购买理财产品是众多中国投资者对冲风险的一种方式。国内的储户已在理财产品和其他类似的产品投入9万亿美元。投资者认为,如果理财产品投资失败,政府会出手救助。然而2月有消息称,政策制定者正在草拟规定,明确说明不存在国家担保。即使这样,杨对此不屑一顾,她表示只会在发生亏损的情况,才会从理财产品中撤资,而她相信几乎不可能会亏损。

她表示:“打击隐性担保就像遏制房价一样。政府呼吁并不等于他们最终会实施。”

杨默对救助的坚定信念也正体现了当局在试图减少道德风险和提高中国金融体系风险定价之间面临的两难局面:也许需要爆发一场重大的理财产品风险,才能使投资者不再自满,而这可能会对越来越依赖发行产品来募集资金的银行造成严重破坏。

交银国际驻香港首席中国策略师洪灏表示,只有理财产品发生重大违约后,投资者才会开始担心自己的资金。

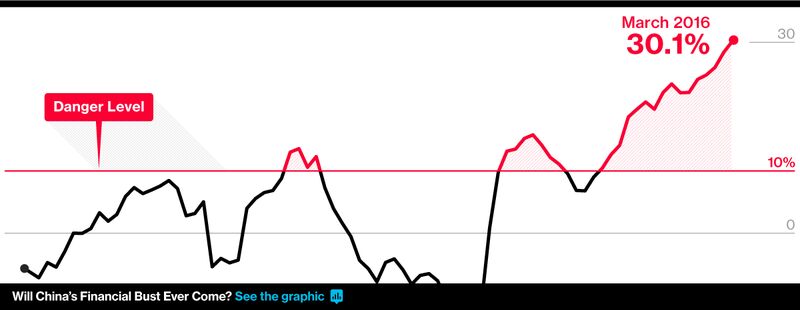

尽管洪灏认为理财产品的激增其实是一种“泡沫”,最终将会破裂,但他也表示,短期内不可能会出现亏损,因为在2017年底领导层重组之前,决策者会保持市场的稳定。

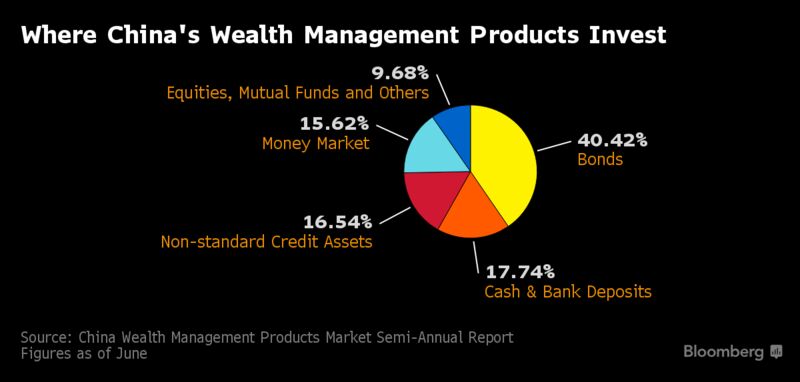

不过,这并不意味着今年的理财产品市场将顺风顺水。随着中国央行通过加息来阻止过度杠杆,理财产品作为中国影子银行系统的关键部分也正在受到挤压。这不仅将打压以借贷资金来达成固定回报目标的产品,而且对中国债券市场上也产生重大影响,因为理财产品的极大部分资金都分配给了债券市场。

洪灏还表示,当理财产品陷入困境时,出于对亏损产品会令银行声誉受损的担心,银行通常会尽力保全投资者的利益。尽管如此,理财产品的缺口太大而银行无法填补时,决策者将被迫决定是否愿意令其亏损。

如果新规草案落实,干预措施就不太可能出现。知情人士2月透露,监管机构正在研究出台新规定,明确资产管理产品(包括理财产品、信托、共同基金及其他产品)不受国家担保。

本周一(4月10日),中国银监会发布了关于银行业风险防控工作的指导意见,其中包括了理财产品部分。 监管机构表示,产品应该遵循“简单、透明、可控”的原则,严格控制杠杆,防范资金在金融体系内自我循环,不得使用自有资金购买本行发行的理财产品。银监会补充道,不得误导客户购买与其风险承受能力不相匹配的理财产品。

中证监和彭博社编制的数据显示,截至去年6月份,资产管理产品的规模约占中国国内生产总值的80%。规模如此庞大,正是说明了政府为何急于澄清理财产品无国家担保的原因。

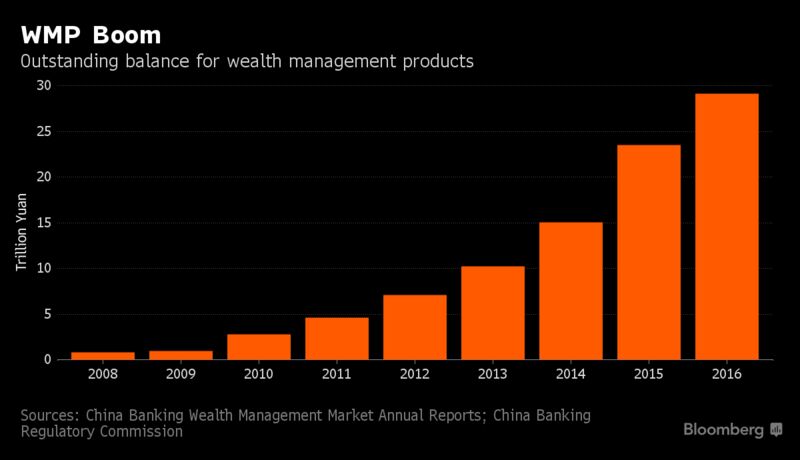

据中国银监会数据,理财产品在资产管理产品中占比最大,截至去年12月底,理财产品的规模达约为29.1万亿元人民币(折合约4.2万亿美元)。理财产品也是中国储户最广泛认为是无风险的产品。

智通财经了解到,尽管理财产品主要投资于公司债券、股票和房地产等波动性资产,但其回报率却非常稳定。2015年到期的18.1万多种产品中,仅44个产生亏损,其中大部分是外国银行出售的。根据成都研究公司普益标准(PY Standard)的统计,上周发行的理财产品年均收益率约为4.3%,相比之下,一年期基准存款利率仅为1.5%。

虽然对理财产品的公开救助案例很少,但中国人民银行表示,当产品难以实现回报目标时,其缺口往往由银行去弥补,而国内多数大型银行都是国家控股的。

在上海的一家咨询公司工作的房魏伟(音译)说,“大型银行似乎有足够的能力抵消潜在损失,至少我认为我的原则应该是安全的。房魏伟将其约90%的个人储蓄放进了理财产品中。

如果理财产品确实开始出现问题,那么值得担心的是,这些产品的抛售将会引发流动性紧缩。中国全国银行业理财信息登记系统数据显示,理财产品平均到期日是127天,而中国企业债券的平均到期日为7.5年。如果不能通过发行新产品募集新资金,两者的错配令银行和其他理财产品经理处于市场的波动中。这可能导致资产价格下跌,理财产品持有量也下降,价格可能会被进一步拉低。

据受访人士,一旦理财产品出现亏损迹象,他们会选择把现金转到银行存款,或转换成外汇,投资房地产投资信托等。

决策者面临的挑战在于创造一个,表现糟糕的理财产品会对投资者造成损失,但却不会造成大批撤退的环境。香港独立研究机构Orient Capital Research董事总经理安德鲁•科利尔(Andrew Collier)认为,政府最有可能的做法是先让亏损的理财产品倒闭,然后再遏制后续风险。他说,这可能导致以小型银行为中心的“有限的金融危机”,一些机构可能会被政府进行资本重组,或与较大的同业合并。

对于失去本金的中国储户,科利尔说,这将是一次重要的学习经历。他说:“影子银行在资本主义方面是一个很好的教训,它让许多中国人在自由市场环境中学习如何管理自己的资金。然而,对于资本主义风险的真正教训,一般投资者还没领悟到。”(信息支持:比特港)

扫码下载智通APP

扫码下载智通APP