新股前瞻丨业绩增速远超行业,囿于产能限制 伟立控股欲借IPO破局

作为拥有全球最大的卷烟消费群体的国家,中国的烟草生意无疑是庞大且充满消费潜力的。公开数据显示,2020年我国约有3亿吸烟人士,卷烟的销量为23695亿支,对应销售额为14735亿元(人民币,单位下同)。

万亿市场,其间孕育了无数的商业机会。智通财经APP获悉,近日,卷烟包装纸制造商伟立控股向港交所递交招股书,公司计划登陆港股市场以圆“资本梦”。

据招股书披露,伟立控股主要向湖北、河南等省份的卷烟包装制造商提供产品,公司产品应用于制造中国知名烟草品牌的卷烟包装,公司拥有向客户供应定制产品的研发能力。

在2018年-2021年3月期间,伟立控股的产品被用作八个被国家烟草专卖局评为“双十五烟草品牌”的卷烟品牌的卷烟包装材料。公开资料显示,“双十五烟草品牌”特指2020年上半年中国一类及二类卷烟中销售额最高的15个卷烟品牌。另据行业报告,就销售价值而言2020年伟立控股获评湖北省最大卷烟包装纸制造商,公司在湖北省的市场份额约为14.9%。

业绩增速远超行业的“迷你型”传统企业

虽然烟草市场是个万亿级别的“大蛋糕”,但伟立控股所处的细分领域却并不大。根据独立市场研究公司Ipsos的数据显示,2020年中国卷烟包装纸制造行业的销售额为385.16亿元,相比于整个烟草行业该市场的规模可谓“迷你”。

除了规模较小以外,卷烟包装纸制造行业的发展速度也并不出彩。据前述研究机构数据,2016年-2020年中国卷烟包装纸制造行业的销售价值由2016年的约349.37亿元增加至2020年的385.16亿元,复合年增长率仅为2.5%。

身处发展缓慢的小市场,伟立控股的业绩表现又如何呢?收入方面,2018年-2020年伟立控股分别实现营收2.34亿元、3.13亿元、3.18亿元,复合年增长率约为16.6%。需要指出的是,2020年公司的收入规模增速较上一年度明显放缓,主要是受疫情影响,2020年第一季度公司业务基本暂停,导致当季确认的收入大幅下跌。

在基本摆脱疫情影响后,今年第一季度伟立控股的收入为1.02亿元,相比于去年同期的3544.2万元,增幅达到189%。

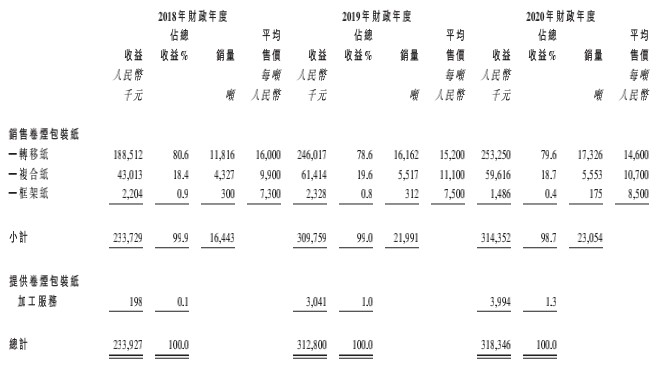

业务构成看,伟立控股的业绩主要依赖于销售卷烟包装纸,公司产品包括转移纸、复合纸、框架纸。与此同时,公司也为卷烟包装制造商提供规模较小的卷烟包装纸加工服务。

回溯历史经营数据,伟立控股的各项业务的收入占比相对稳定,变化幅度较小。其中,转移纸一直是公司主要收入来源。2018年-2020年,该业务分别贡献收入1.89亿元、2.46亿元、2.53亿元,收入占比分别为80.6%、78.6%、79.6%。

同期,复合纸实现收入4301.3万元、6141.4万元、5961.6万元,收入占比在18%-20%区间浮动;框架纸实现收入220.4万元、232.8万元、148.6万元,三个年度收入占比均不足1%。

最近几年,伟立控股提供卷烟包装纸加工服务的收入规模及占比均呈小幅上升态势,收入规模由2018年的19.8万元增长至2020年的399.4万元,占比则由0.1%提升至1.3%,但对公司业绩影响仍然较小。

盈利方面,2018年-2020年伟立控股的毛利分别为5434.1万元、6575万元、7011万元,复合年增长率约为13.6%;期间对应毛利率为23.2%、21%、22%,毛利率水平较为稳定。净利润角度看,同期公司分别为3132.7万元、3429.7万元、4217.1万元,复合年增长率约为16%,增速亦值得称道。

产能饱和客户集中待解

如前文所述,伟立控股所处细分行业规模较小,发展速度亦乏善可陈。那么,公司过去三年究竟是如何取得营收、利润增速双双保持10%以上复合年增长率的成绩的呢?

智通财经APP认为,伟立控股保持明显高于行业的增长速度,主要得益于过去几年公司的产能明显放量。据招股书披露,2018年-2020年公司生产工厂的最大产能分别为19019吨、28028吨、23357吨。其中,2019年的最大产能较上一年度增幅达到47%。据招股书披露,2019年伟立控股的最大产能大幅增加主要归功于2018年公司添置3条新生产线并替换两条原有生产线后,生产规模得以扩大。

2020年,伟立控股工厂的最大产能同比有所下滑。究其缘由,主要是当年第一季度公司机器的实际运行天数为65天,相比以往有所减少。

实际产量方面,2018年-2020年伟立控股分别为14825吨、23352吨、22749吨,对应利用率约为77.9%、83.3%、97.4%,呈现逐年走高态势。值得一提的是,进入2021年以来,公司产能利用率非但没有减少,反而在2020年的基础上继续走高并达到99.4%。这亦从侧面印证当前公司业务景气度较好,主要客户下达的采购订单较多。

生产端“开足马力”,但伟立控股的现有产能似乎依然未能完全满足现有客户的需求。据招股书披露,2018年-2020年公司与其产生销售额的客户数量分别为22、37、40名。可以看到,最近三个年度公司的客户数量持续走高。但今年第一季度,公司的客户又降至27名,据悉这主要是彼时公司分配大量资源以满足主要客户的采购订单需求,受限产能因素无法覆盖其他更多客户。

另外值得留意的是,上述年份里公司来源于前五大客户的收入合计占公司总收入比例的87.6%、62.7%、68.6%;其中,来源于最大客户的收入占比亦有40.7%、27.1%、28.8%。而今年第一季度,公司来源于前五大客户和最大客户的收入占比又有所上升,分别达到80.6%、33.7%。

换言之,伟立控股的绝大部分收入均来自数量有限的主要客户。考虑到公司当前的产能利用率接近100%,公司若要进一步开拓新客户,扩大产能无疑是必由之路,否则公司现有产能料将难以同时满足现有客户及潜在新客户的需求。

展望未来,伟立控股也在招股书中表达了迫切想要进一步提高产能的意愿。据披露,公司计划使用新生产线替换2014年投入使用的现有生产线,并新增三条装备更先进的生产机器的生产线来进一步扩大产能。

身处传统制造业,又是2B的业务,叠加行业规模较小、增速较慢等客观因素,伟立控股或许不易获得外部的关注。即便后期公司如愿登陆资本市场,在“先天不足”的情况下,能否继续扩大产能同时持续取得良好的业绩增势,或将成为影响公司后续资本市场表现的重要因素。

扫码下载智通APP

扫码下载智通APP