欧央行7月议息会议点评:欧元或迎短期利好 中期欧美货币政策分化仍令欧元承压

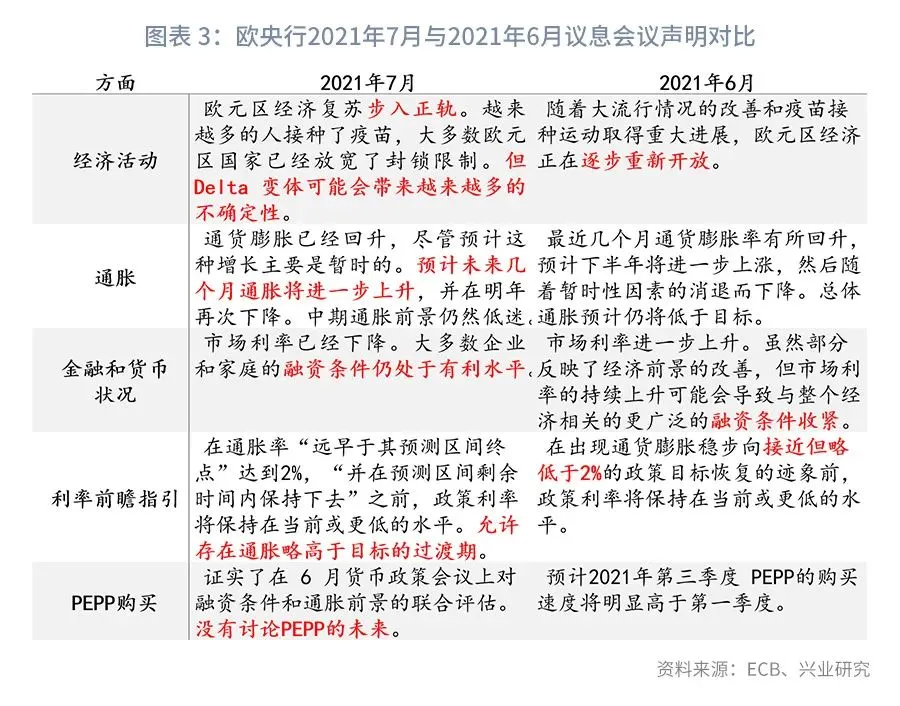

欧央行7月议息会议修改了利率前瞻指引,启用“对称性”通胀目标,允许通胀在过渡期内略高于2%。在新闻发布会上,欧央行行长拉加德释放了偏鸽派的论调,尤其强调了会吸取欧债危机的教训,不会过早收紧货币政策。 欧央行的“对称性”目标与美联储的“平均通胀目标”有技术性差异,前者是基于当下和通胀前景的综合判断,后者主要基于历史数据。这使得欧央行面对短期通胀超调可以有充足的理由维持宽松,在操作空间上更加灵活。 短期而言,第三季度欧盟统一财政资金下方、疫苗接种加速、经济重启等因素将给欧元带来短期利好。中期而言,欧美货币政策分化仍将令欧元承压。

事件:欧央行修改利率前瞻指引

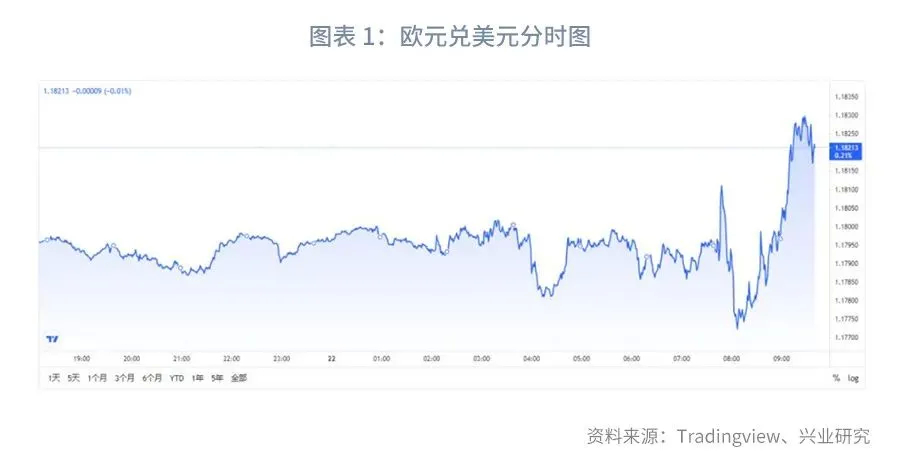

北京时间7月22日晚,欧央行公布了7月议息会议结果。与市场预期一致,欧央行仍强调维持宽松货币政策。与此同时,管委会针对前不久在策略评估会议中调整的通胀目标修改了利率前瞻指引,将保持主要政策利率在当前或更低的水平,直到通胀在观察期结束前较早地达到2%,并在剩余期间内保持下去。为实现该通胀目标,欧央行表示将允许通胀在某一段时期内略高于2%。整体而言,此次政策声明较市场预期更为鸽派。议息会议后欧元兑美元小幅反弹。随后美国公布的最新当周首申失业救济数据意外爆冷,助推欧元兑美元站上1.18。10年期德债收益率逼近-0.38%。

一、为实现新通胀目标,立场更鸽派

7月议息会议结果显示:为了实现“对称性”2%通胀目标,短期利率将维持在当前或更低水平,直至在预测区间(ProjectionHorizon)结束前通胀达到2%,且在剩余的预测区间仍能持续达到。此外,还需欧央行判断通胀的潜在实现过程足以与中期通胀稳定在2%相一致。这意味着存在通胀略高于2%的过渡期。

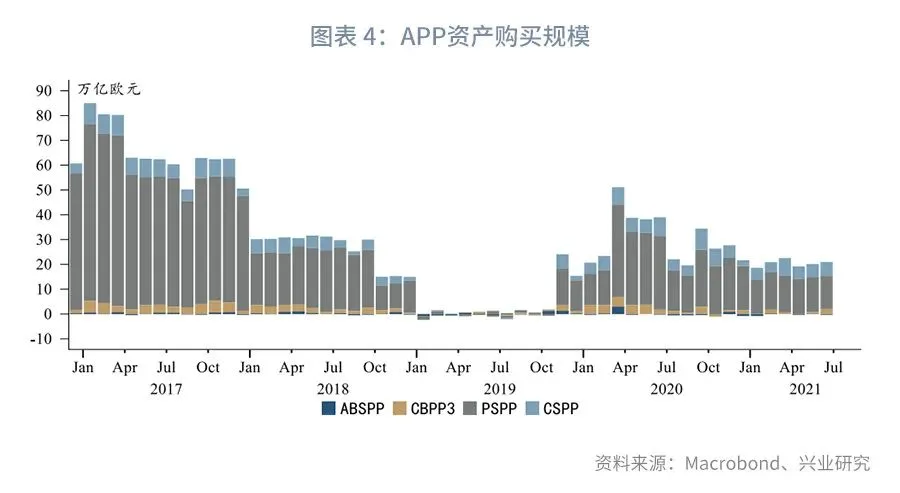

资产购买计划(APP)的净购买量将继续以每月200亿欧元的速度增长,并于加息前结束,但在加息之后较长的一段时间内将继续对到期的APP债券全额再投资,以确保在任何情况下都保持有利的流动性条件。

重申大流行紧急资产购买计划(PEPP)将至少持续到2022年3月底,但将根据市场情况灵活购买,以防止融资条件收紧,且未来PEPP的资产配置将受到严格管理,以避免干扰货币政策立场。

将继续通过其再融资业务提供充足的流动性。

本次会议未公布经济预测,欧央行将于9月会议给出新的预测。

对于市场关注的一系列问题,欧央行行长拉加德在新闻发布会上给予了解答:

关于通胀

目前通胀的增长主要是由能源价格上涨、大流行开始时油价大幅下跌的基数效应,以及德国去年临时减税的影响所推动。到2022 年初,这些因素的影响应该会逐渐消失。随着经济复苏,预计中期内通胀将上升,但与2%的目标仍有一定距离。

关于经济前景

随着限制的放宽,第三季度有望实现强劲增长。预计制造业将表现强劲,尽管供应瓶颈在短期内阻碍了生产。大部分经济体的重新开放正在支持服务业的强劲反弹。但冠状病毒的Delta变体可能会抑制服务业的复苏,尤其是在旅游和酒店业。

关于资产购买

PEPP、APP等资产购买工具的使用一直非常稳定。根据对融资条件和通胀前景的联合评估,第三季度保持更高的PEPP购买速度是必要的。未讨论调整PEPP,此时讨论任何政策的退出都为时过早。

关于加息

只有通胀率不低于2%时才会加息。

二、鸽派指引的背后 宽松信号强烈。

虽然近几个月欧元区通胀率已明显回升,但核心CPI仍保持在0.9%的稳定水平。本次议息会议未对经济增速以及通胀做出新的预测。就6月议息会议的预测结果来看,欧央行对于中期通胀仍不看好。拉加德在本次记者会上也表示,将吸取欧债危机的经验教训,不会过早收紧货币政策。这意味着短期内将维持目前超宽松的货币政策。 矛盾犹存。 在前瞻指引修改方面,拉加德承认,尽管赞成者达到了“压倒性多数”,但并未达成一致意见。据知情官员透露,德国央行行长魏德曼以及比利时央行行长温斯迟提出反对意见。他们认为,新的政策指引可能被视为在维持长期宽松货币政策方面做出了过多的承诺。德国央行行长是典型的鹰派代表之一。他曾于上个月呼吁欧洲央行削减PEPP的规模。这或许反映出在疫情冲击逐步消退的背景下,欧央行管委会内部出现了分歧。这不得不让人怀疑核心和边缘欧洲的分歧是否会再次上演。

三、后市展望

欧美通胀目标有差异,政策前景存在分化。 欧洲央行的“对称性”通胀目标是基于当下和通胀前景的综合判断;美联储的“平均通胀目标”主要是基于历史通胀数据。这使得欧央行面对短期通胀超调时,有更充足的理由保持宽松的货币政策,在操作空间上甚至比美联储更加灵活。从政策前景而言,当前美联储正处于讨论缩减QE的阶段,在年内剩余的FOMC会议上,很可能会进一步明确Taper实施路径。 短期而言,第三季度存在利多欧元的因素:(1)欧盟统一财政资金将开始下发,主要以赠款和贷款的形式刺激欧盟内投资复苏。(2)欧元区主要经济体疫苗接种进度加快,与美国差距迅速缩小。同时欧元区继续迈向解封,服务业逐渐复苏,欧美基本面差异并未进一步扩大。不过,中期而言,可能呈现美联储转鹰、欧央行偏鸽的政策分野,这将使得欧元兑美元承压。在市场开始炒作美联储加息预期前,预计欧元兑美元维持区间震荡仍是大概率事件。

扫码下载智通APP

扫码下载智通APP