从现在起持有微软(MSFT.US)十年,仍能给你稳稳的幸福!

智通财经观察到,微软(MSFT.US)是投资者们可以投资的最高质量的公司之一。但与微软过去的交易方式相比,该公司的估值在过去几年中大幅上升。高于平均水平的估值将拖累未来的总回报,但在10年的时间跨度内,其高于平均水平的增长率应该会抵消这一影响。因此可以预计,该公司的长期回报会很稳定。

1. 微软股票会上涨吗?

短期内,股价很难甚至不可能预测。当涉及到微软和其他公司股票的日常波动时,市场情绪、利率变动等因素起着很大的作用。

然而,从长期来看,股价主要是由估值变化和增长潜力共同推动的。增长潜力取决于一个公司的质量,例如它相对于同行的市场地位,它的护城河、资本回报率等等。

在这方面,微软看起来是一个非常强劲的长期选择。因为这家公司结合了aaa级的资产负债表和宽阔的护城河,抗衰退的商业模式,伟大的资产回报率和净资产收益率,以及数字化、云计算等长期增长的推动力。

因此,微软在未来的许多年里都处于良好的发展位置。尽管需要注意的是,大数定律将阻止微软永远以极高的速度增长:一旦一家公司达到一定的规模,保持20%的增长就变得越来越困难,这就是为什么微软最终可能会看到其增长放缓的原因。

2. 微软股票的未来是什么?

如上所述,长期来看,股价上涨将取决于两个主要因素,微软每股收益的增长能力和估值的变化。我们可以进一步细分,因为提高每股收益有很多方法。

首先,公司当然可以继续有机地发展业务。微软公司可以为其云计算服务增加更多客户、出售更多Office 365许可证等等,这将推动收入增长。

除此之外,收入增长也可以通过非有机方式产生,如收购资产或整个公司。微软在并购方面并不是特别活跃,但该公司偶尔会进行规模可观的收购,比如2016年收购LinkedIn。去年,微软也竞购了美国的TikTok业务,尽管这笔交易最终没有成功。微软收购这一业务的意向表明,该公司仍有兴趣实现非有机增长。因为从估值角度来看,这种增长是有意义的,而且高管们看到了他们认为在战略上适合公司的资产。

除了收入增长,无论是通过有机增长还是通过并购,微软还可以通过提高利润率来提高利润。利润在某种程度上取决于销售的产品组合,但一般来说,一家像微软这样的软件公司应该感谢低比例的成本提供了增加利润的空间。随着时间的推移,大部分成本是固定的,并将在已有用户基础上随着用户数量增加而下降。

看看微软过去十年的利润率,我们可以得出如下结论:

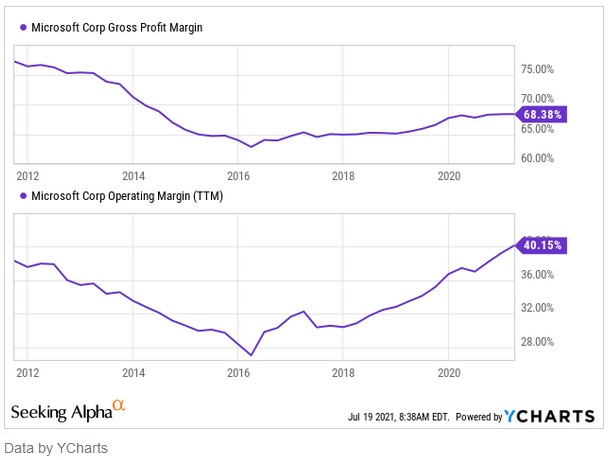

微软毛利率&营业利润率

该公司的毛利率和营业利润率从10年前的非常高的水平下降到2011年至2016年仍然很有吸引力但较低的水平。这可以用该公司向移动和云计算的战略转变来解释,这种转变伴随着一些额外的支出,在短期内损害了利润率。

然而,由于这一举措相当成功,微软在过去几年里一直从中受益,利润率再次上升。目前,微软的营业利润率为40%,这一数字已经非常可观,但鉴于上述收入和固定成本之间的关系,可以预计,微软将在未来几年进一步提高其利润率(尽管在某种程度上这是有限制的)。不过,在未来几年,利润率的增长应该会带来一些收益增长的利好,就像过去几年的情况一样。

此外,每股收益增长能力也会受到公司股票数量变化的影响。而这主要取决于向员工和高管发行股票和股票期权,以及公司决定回购自己的股票。微软一直在定期回购股票,尽管回购的速度不是非常快。

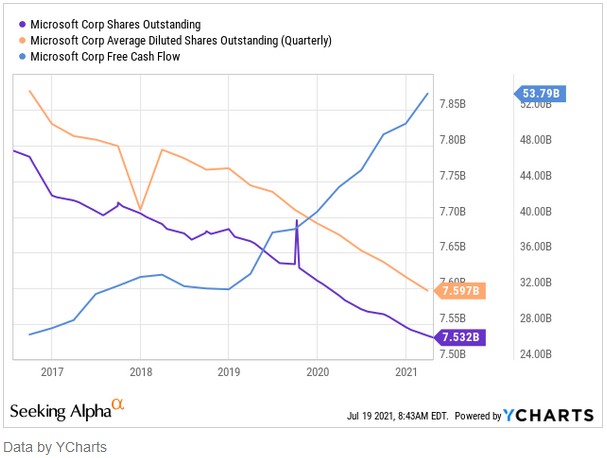

微软基本发行股

在过去五年中,微软每年回购约1%的股票,每股收益因此增加了1%。这并不是特别多,但随着时间的推移,它会逐渐增加。由于近年来微软的自由现金流一直在飙升,微软今后可能会决定加大股票回购力度。然而,即使每年的回报率只有1%,那些投资时间长达10年的投资者也会看到微软股票回购对他们投资的重大影响。

分析师目前预测今年的每股收益为8.30美元,对2022年及以后的预测如下:

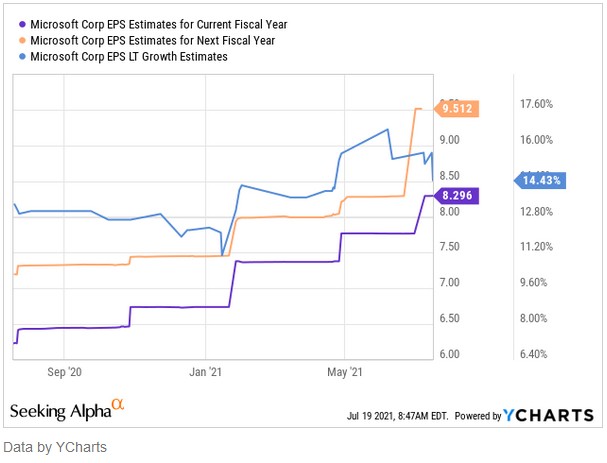

微软每股收益预期

如果分析师是正确的,微软明年每股收益将在9.51美元的基础上每年增长14.4%,那么2031年的每股收益将达到31美元。

然而,这种预测可能过于激进,因为“长期”每股收益增长预期通常意味着“未来3-5年”。因此,2025-2031年的每股收益增幅很可能会低于这一水平。

如果我们假设在微软的管理下,其每股收益在2022年到2031年间每年增长9.6%(分析师预测的14.4%的三分之二),那么微软将在2031年达到每股收益21.70美元的水平,这似乎是一个虽然有些保守、但更现实的假设。

这对微软的股价意味着什么?这在很大程度上取决于微软在2031年的估值。虽然当下无法精确预测,不过可以参考以下几个场景。

3. 10年后微软股票会是什么样子?

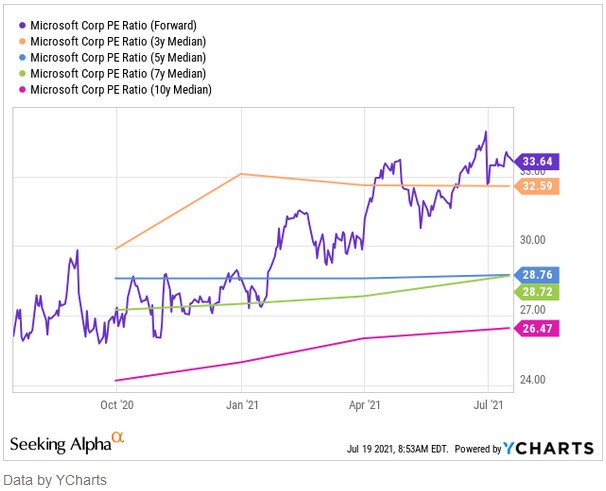

按每股280美元及普遍预期的每股收益8.30美元计算,微软目前的市盈率约为34。如果回顾一下微软过去的估值,就会发现它的估值远远高于长期平均水平:

微软市盈率

过去10年至3年时间里,微软的平均市盈率都在26至33之间。如果我们得到它的平均值29,根据我们估计的每股收益21.70美元,2031年的股价估计为630美元,这相当于在未来10年里125%的收益,以及一些来自微软派息的额外回报。这将是一个不坏的结果,尽管它不能与微软过去几年的回报率相比:仅在过去五年,微软在派息前的股价上涨了420%。

由于大数定律表明,未来十年,微软的增长可能会在一定程度上放缓,并且有观点认为,微软未来的估值可能会被过去的估值压缩。假如微软在2031年的市盈率达到25倍,那么其股价将达到540美元,这仍然代表着95%的回报率,按照目前股价水平则为每年7%的回报率。加上接近1%的股息收益率,即使到2031年微软的市盈率达到25倍左右,8%的年回报率对微软来说还是非常有可能的。

以这样的估值,微软股价不会很便宜,但对于一家拥有巨大护城河、位置良好的科技公司来说,这样的估值一点也不过分。因此,长期投资者可能会感到高兴,因为持有微软的股份不太可能带来疲弱的回报。即使有一些保守的假设,高个位数的年回报率似乎是非常可行的。

另一方面,投资者应该知道,与我们最近几年看到的情况相比,未来的回报将显著降低。微软的股票不可能像过去五年那样,在未来五年内再涨五倍,这将把该公司市值提高到10万亿美元左右,而这几乎是不可能的。

因此,人们对微软未来回报率的预期答案是:稳定、而非惊人的回报,可能在高个位数到低两位数之间。至少,这是一个10年的窗口期的现实情况。未来一年的回报可能与此大相径庭,但将更多地取决于市场情绪、美联储政策等,而不是微软的基本业绩。

4. 总结

在过去的五年里,投资微软是一个很好的选择。但在未来的五年甚至十年里,则很可能不会带来同样的回报。

投资者仍然可以期待微软在未来10年获得非常稳定的回报,除此之外,微软的商业风险似乎低于平均水平,该公司拥有良好的资产负债表,等等。

微软是一家高质量的公司。虽然现在看起来有点贵,但对于那些愿意长期持有该公司股票的人来说,即使微软可能未来经历市盈率的压缩,其潜在的增长可能仍然会带来非常稳定的回报。

扫码下载智通APP

扫码下载智通APP