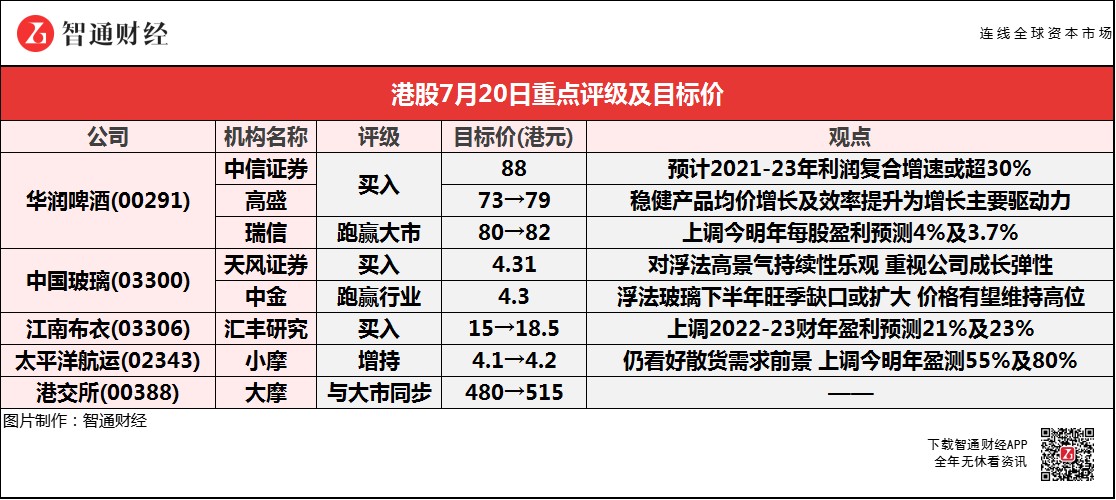

智通每日大行研报丨中国玻璃(03300)获天风证券看高至4.31港元 高盛重申华润啤酒(00291)“买入”评级

智通提示:

高盛称,华润啤酒(00291)上半年高端品牌增长和更好产品组合,带来均价上升是毛利率扩张的主要动力,预计高端产品销售量同比增逾30%;

瑞信将华润啤酒(00291)列为行业首选股,相信超高端品牌销售增长超预期,并将今明年每股盈利预测调高4%及3.7%;

天风证券称,随着收购资产事项逐步落地,中国玻璃(03300)浮法产能有望进一步提升,并判断浮法玻璃供需偏紧局面或有一定持续性;

汇丰研究相信,江南布衣(03306)在品牌及会员方面的投资将带来长期增长,故上调2022-23财年盈利预测21%及23%。

华润啤酒(00291)发盈喜! 上半年净利同比预增至少100% 获多家大行齐升目标价

中信证券:维持华润啤酒(00291)“买入”评级 目标价上调至88港元

中信证券预计,华润啤酒(00291)成本高位不排除会顺应行业提价潮,进一步调整价格,预计2021-23年利润复合增速保持30%以上,并将持续保持中单至高单位数增长。上半年受益于疫情复苏,销量增长中单位数水平,其中次高端及以上产品实现40%以上增长,预计毛利率会小幅度提升,经营性核心净利润有望实现35%增长。公司以国内+国外品牌入手,持续推动SuperX、喜力及雪花纯生等次高端以上产品的占比提升,华润拥有四川、安徽、辽宁、贵州、天津等五个重要基地市场,同时在华东、湖北等多个长江沿岸市场具备高市占率,综合对比在行业龙头中具备最多稳定市场。

高盛:重申华润啤酒(00291)“买入”评级 目标价上调8.2%至79港元

高盛预计,华润啤酒(00291)上半年税前盈利将同比增40%,稳健产品均价增长和效率提升等,都是利润增长的主要驱动力。上半年公司高端品牌增长和更好产品组合,带来均价上升是毛利率扩张的主要动力,预计高端产品销售量同比增长超过30%,跑赢大多数国内同业,同时上半年原材料压力未显现,也令毛利率快速扩张。进入下半年,如果成本压力继续上升,该行认为公司有可能直接加价,而高端产品组合鉴于有效推广和渠道扩张,将进一步跑赢同行。

瑞信:重申华润啤酒(00291)“跑赢大市”评级 目标价微升至82港元

瑞信发布研报,将华润啤酒(00291)列为行业首选股,并将今明年每股盈利预测调高4%及3.7%。公司发盈喜胜于该行预期,并相信公司的超高端品牌销售增长超预期,毛利率预计有稳定扩张,经营开支也具纪律,公司未来数年超高端品牌年复合增长率可达20%。

中国玻璃(03300)获中金及天风证券一致唱好 目标价最高看至4.31港元

天风证券:首予中国玻璃(03300)“买入”评级 目标价4.31港元

天风证券预计,中国玻璃(03300)2021-23年收入分别为46.4/49.8/55.8亿元,同比分别为47%/7%/12%,归母净利分别为6.5/6.9/8.3亿元,22/23年同比分别为6%/21%。报告提到,浮法玻璃新增产能受政策严格约束,边际放松概率或较小,且行业整体冷修压力较大,该行预计2021/22年浮法有效供给增量相对有限。需求端受益竣工向上动能较足及建筑节能要求提升背景下多层玻璃渗透提升带来的中长期需求增量,天风证券对浮法玻璃需求有信心,判断浮法供需偏紧局面或有一定持续性。公司成本有较大优化空间,叠加产能潜在提升空间大,成长弹性值得重视。

中金:首予中国玻璃(03300)“跑赢行业”评级 目标价4.3港元

中金称,中国玻璃(03300)定位于中国建材(03323)旗下浮法玻璃平台,未来有望复制集团水泥发展道路,不断整合玻璃资产,产能规模有望不断提升。短期而言,浮法玻璃下半年旺季缺口有望扩大,支持价格继续上行。中期而言,需求高峰持续,价格有望维持高位。供应面而言,在新增产能受限的同时,现阶段行内有逾100条产线长时间经营,接近冷修节点,大部分产线在未来3至5年将分阶段进入冷修,供应边际或仍有收缩。

汇丰研究:维持江南布衣(03306)“买入”评级 目标价上调23.3%至18.5港元

汇丰研究称,江南布衣(03306)日前发盈喜,预计截至今年6月底止2021财年净利润增逾80%,较市场预期高约30%。该行估计盈利增长主要由预服装行业快速反弹及公司改善品牌资产,令其销售稳健,以及今年上半年节省了营运开支,预计其2021财年收入增长32%。同时,汇丰研究上调公司2021财年收入及盈利预测11%及30%,以反映其今年上半年表现强劲,另相信其在品牌及会员方面的投资将带来长期增长,故上调2022-23财年盈利预测21%及23%。

小摩:予太平洋航运(02343)“增持”评级 目标价微升至4.2港元

小摩称,对太平洋航运(02343)散装运输进行了下半年审查,因现货运费指数上涨,该股年初至今累升约100%,跑赢其他指数。展望未来,该行仍然看好整体散货需求前景,认为预测期内的历史低订单与船舶比率和新船交付有限,预计2021-22财年同比分别跌24%和36%,并将2021-22财年的盈测调高55%及80%。

大摩:维持港交所(00388)“与大市同步”评级 目标价上调7.3%至515港元

大摩相信,港交所(00388)市场占有率将有所增加,即使短期的上升空间可能有限。最近的监管挑战进一步支持其视港交所为全球流动性进入中国渠道的结构性定位,预期部分新股上市由美国转至中国香港,长期而言或令港交所交易量增加。

扫码下载智通APP

扫码下载智通APP