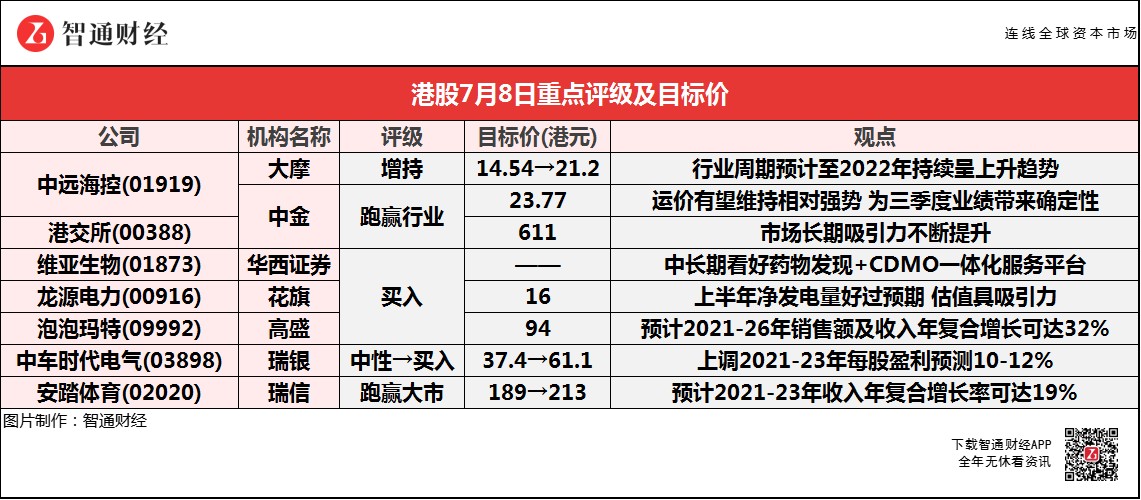

智通每日大行研报丨中远海控(01919)发盈喜获多家机构上调目标价 高盛首予泡泡玛特(09992)“买入”评级

智通提示:

大摩上调中远海控(01919)今明年纯利预测99%及57%,以反映费率较高的预期,并预计行业周期至2022年将持续呈上升趋势;

中金认为,当前集运产业链供需紧张的核心在于美线强劲需求以及由此导致的供应链运行效率,短期看中远海控(01919)因重签货物合同生效,带动Q2业绩上涨,而运价有望维持相对强势,为Q3业绩带来确定性;

华西证券称,维亚生物(01873)作为国内稀缺的药物发现+CDMO业务的一体化服务供应商,中长期战略性看好,预计未来3-5年业绩将呈现高速增长;

中金称,港交所(00388)将通过持续的上市及交易制度优化,不断提升市场长期吸引力。

中远海控(01919)发盈喜! 预计上半年实现净利润370.93亿元 获多家机构大幅上调目标价

大摩:重申中远海控(01919)“增持”评级 目标价上调45.8%至21.2港元

大摩发布研报,上调中远海控(01919)今明年纯利预测99%及57%,以反映费率较高的预期。该行估计,行业周期至2022年持续呈上升趋势,考虑到全球贸易活动稳步复苏,但该行仍认为当前的现货市场已明显偏离正常周期,主要是由于疫情引发的严重供应限制如全球港口延迟、供应链放缓和集装箱短缺。该行预计,现货市场未来2至3个月仍可持续上升,因迎来需求旺季,但短期供应仍然偏紧,估计可令中远海控股价或进一步上升。

中金:维持中远海控(01919)“跑赢行业”评级 目标价上调24%至23.77港元

中金称,由于外贸集运市场高景气的持续性超出预期,且下半年新长协价或逐步体现,上调中远海控(01919)今明年盈利预测24%/15%至747.91亿/269.2亿元。该行认为,集运行业在全球贸易摩擦、低硫油限制、以及疫情等多个外部冲击下,仍能够有序应对,而龙头公司依然盈利,体现的是从2016年以来新一轮行业整合后整体竞争格局结构性改善的结果。此外,因集中度大幅提升,龙头公司战略从份额扩张转向产业链上下游延伸。在新的供需关系条件下,运价中枢水平将显著高于2016-19年低迷期间的水平。

报告中称,苏伊士运河堵塞对运力造成扰动并产生连锁反应,需求持续旺盛情况下使运力和集装箱再度偏紧,欧线运价从4月企稳回升并且涨到超过前高,体现了全球供应链运输环节整体处于脆弱的状态。全球整体的集运需求增速趋势并未因为疫情出现而明显变化,但其中结构差异明显,因此导致运力的结构性紧张。该行认为,当前集运产业链供需紧张的核心在于美线强劲需求以及由此导致的供应链运行效率。从短期来看,公司因重签货物合同生效,带动第二季业绩上涨,而运价有望维持相对强势,为公司第三季业绩带来确定性。

中金:予港交所(00388)“跑赢行业”评级 目标价611港元

中金称,港交所(00388)二季度盈利同比增速表现低于日均交易额增速33%的水平,主因衍生品日均交易量同比下滑及投资收益受去年同期高基数影响。此外,上半年收入预计同比增长29%至113亿元,盈利同比增长36%至71亿元。港交所早前宣布,将推出全新FINI首次公开招程序,全面简化及数字化港股IPO招股程序、IPO结算同期由当前的T+5缩短至T+2等,最早于明年第四季实施。中金认为,FINI的推出有助于缩短新股定价与交易之前的周期,提升市效资金使用效率、及市场定价效率。港交所将通过持续的上市及交易制度优化,不断提升市场长期吸引力。

华西证券:维持维亚生物(01873)“买入”评级

华西证券称,维亚生物(01873)作为全球领先的药物发现+CDMO业务提供商,且创新性的基于公司领先的药物发现技术平台为全球Biotech企业进行赋能同时分享其创新红利,未来3-5年公司业绩将呈现高速增长,预计2021-23年净利分别为5.56/7.76/11.09亿元。继2020年5月21日IPO上市后第一次对符合资格的参与者授出购股权之后,公司于2021年7月7日再次对包括毛晨先生、吴鹰先生、任德林先生董事在内的若干名符合资格的参与者高于现价授出购股权,实现股权激励机制的常态化,绑定公司核心人员、与公司、股东的利益,实现公司稳健快速的成长。公司作为国内稀缺的药物发现+CDMO业务的一体化服务供应商,中长期战略性看好。

报告提到,公司目前已构建完成药物发现+CDMO的一体化服务平台,对未来3-5年的成长性形成战略支撑。公司是全球领先的基于结构的药物发现技术平台:公司自2008年成立以来持续完善技术平台的构建,目前已建成全球规模最大的蛋白质结构研究平台、膜蛋白技术平台、FBDD+ASMS筛选平台等,另外公司在积极研发和储备冷冻电镜技术平台、AI药物发现平台等,为更多的潜在客户赋能。展望未来3-5年,基于全球投融资规模持续向好以及国内药物研发的高景气度,该行判断公司药物发现业务将继续呈现高速增长。

花旗:重申龙源电力(00916)“买入”评级 目标价16港元

花旗称,龙源电力(00916)上半年净发电量好过预期,预计纯利将上升33.4%至42.81亿元人民币;同时A股上市、以及母公司在今年底注入2GW风力发电场都将会带来正面催化剂,现时公司估值低于近期内地上市的同业公司。报告提到,由于风速较低,公司风电场6月平均利用率为同比减少2.1%至158小时,风电场平均限电率相对较低,同比下降0.7个百分点至4%。该行预计公司上半年风电场利用率将同比增长6.6%至1266小时。

高盛:首予泡泡玛特(09992)“买入”评级 目标价94港元

高盛预计,泡泡玛特(09992)能够抓紧中国快速增长的流行玩具市场需求,中国市场份额将从2019年的9%上升到2026年16%,期间市场的年复合增长为28%,到2026年或达180亿美元。该行又称,受惠于线下零售复合年增长率28%、在线零售升39%及净利润率趋势稳定等因素,预计公司将在2021-26年的销售额及收入年复合增长达32%。此外,作为玩具领域中国IP开发的领导者,公司领先的市场份额地位由三大核心能力支撑,包括在创建/采购方面、商业化能力及强大的消费者参与渠道和忠实会员。公司正在发展成为一个平台,以增强IP组合和通过IP商业化。

瑞银:大幅上调中车时代电气(03898)目标价63%至61.1港元 评级升至“买入”

瑞银发布研报,上调中车时代电气(03898)2021-23年每股盈利预测10-12%,基于IGBT(绝缘栅双极电晶体)业务增长更快,以及核心业务的开支控制好过预期;电动车IGBT晶片供应趋紧引发进口替代,预计集团凭借其竞争优势可取得中低端市场的市场份额,由去年的1%增至2025年的19%。报告提到,集团发行A股的计划已获批,该行认为可通过留住人才及改善服务,以增强研发能力及推动长期增长。此外,该股现价为2021及2022年预测市盈率18倍及17倍,具有吸引力,因认为市场未完全计入其IGBT业务的增长潜力,预计集团功率半导体业务将在2024年达收支平衡,而2025-30年继续有望健康增长。

瑞信:维持安踏体育(02020)“跑赢大市”评级 目标价上调12.7%至213港元

瑞信称,由于看好中期安踏体育(02020)的核心业务品牌改革能力,将其2023年盈利提高6%,维持公司为运动装领域首选。报告提到,公司将举行投资者日讨论品牌改革的长期计划,相信投资者期待中期核心品牌可实现14-16%的增长及渠道转向商场取得进展。投资者预计,公司中期会出现17-20%的高增长;该行也将提高公司收入预测表现,并预计上调产品定价的组合将提高商店生产力,在2021-23年的收入年复合增长率增长可达19%。公司转型至直面消费者(DTC)模式后,分析表明商店生产力增加约10%,在销售额升10%的基础下,营业利润率扩张2%;因此,公司利润率可能好于市场预期。

扫码下载智通APP

扫码下载智通APP