医药股被“疯”杀!挤出伪临床需求后,PD-(L)1接下来要怎么办?

“医药股集体崩盘”、“CXO踩踏式调仓”、“杀估值,杀业绩,杀逻辑开始”、“各种药茅狂跌”等字眼开始成为近几日医药板块的关键词。

今日医药股继续被疯杀。Wind CRO指数暴跌近9%,恒瑞(600276.SH)市值跌破4000亿元,药明康德(02359)跌超5%,泰格医药(03347)跌超10%,复星医药(02196)跌停......

业界传言造成此种境况的原因,是7月2日CDE对《以临床价值为导向的抗肿瘤药物临床研发指导原则》(以下简称“指导原则”)公开征求意见后,影响力的持续发酵。

原因应该是多方面的,是否为资本市场在经历过系列的产业解析后,对医药股进行的系统性重新估值,目前仍未有结论。

正如指导原则明确强调的那样,“新药研发的根本价值是解决临床需求,实现患者获益的最大化”,这是产业界一直强调,并希望遵守的最高“准则”。

2021年3月4日,由中国医药行业24家协(学)会共同主办,E药经理人承办的2021’“声音•责任”医药卫生界人大代表政协委员座谈会,孙飘扬就曾经表示过,中国创新药快速发展过程中,也出现了一些问题,比如过渡重复问题。

当时他表示,PD-1是最典型、重复最多的例子。因为PD-1涉及的适应证最广,市场也最急需,企业积极性很高,加上资本的推波助澜,PD-1的泡沫炒得很高。但冷静下来想,为什么国外的PD-1没有这么热?可能与很多政策有关。在美国,肿瘤药的设计标准很高,首先PD-1审批快,其次在首家批准后,第二家想继续做的话,必须做头对头实验,这样下来,投入时间和财力都很大,所以一般人不会去做。

事实上,CDE相关领导也在不同场合表示过,临床价值、患者获益、安全有效是考虑临床试验方案的重要因素,且在实践中逐步明确此类标准与要求。例如某一类产品,若是首个获批,可能会采用其与安慰剂的对照结果作为依据,但是后续同类产品,就需要与已上市产品完成非劣性或优效性的对照试验,再往后,可能需要就是更进一步的优效性对照试验了。

01 多家药企、CRO跌停,却“天鹅并不黑”?

共28页的指导原则,对企业如何从患者需求的角度出发,以患者为核心的抗肿瘤药物研发,提供了非常详细的“保姆式”指导。

例如对于确定研发立题时,原则指出可以在研发伊始收集患者对疾病、对治疗的期望;疾病的症状、体征,对机体功能的影响、对日常生活的影响;现有治疗所产生的症状和相应负担;对于疾病或治疗可能带来的潜在影响或结局;以及患者对获益风险的评价等方式,倾听患者声音,了解患者需求。还可以通过开发皮下制剂、口服制剂,开发长效制剂,减少给药频次,可有助于减少患者治疗负担, 改善治疗体验和便利性。

对于如何体现患者需求的临床试验设计,指导原则从选择合适的研究对象,到联合用药析因、特殊人群用药相关问题、单臂临床试验、真实世界研究,以及临床终点的选择等等都指明了方向。

业内多家分析机构认为,指导原则的发布,标志着国内me-too 药物研发的收紧,虽然短期内可能造成了上市公司股价的动荡,但是长期来说是一大利好,能够缓解市场研发靶点集中,以及恶性竞争的情况,鼓励的方向包括新靶点新机制药物、精准治疗、me-better药物(包括安全性、有效性和便利性)的开发。

另外,指导原则是对2017年美国FDA以及2020年ICH(国际人用药品注册技术协调会)相关药物临床开发指导原则的呼应。原则的发布,会进一步促进国内肿瘤药物临床研究的规范化,为接下来与发达国家临床标准接轨打下坚实基础。如果今后政策能够得到严格执行,将会是行业发展的又一里程碑政策。

东吴证券观点认为,“天鹅并不黑”,目前我国正在从fast-follow向first-in-class转变的过程中,指导原则的发布让行业转型额阵痛期提早来临,更有益于创新环境的改变,倒逼药企加速创新,未来Me better药更受审评青睐。

例如指导原则指出,新药研发应以为患者提供更优的治疗选择为最高目标,当选择非最优的治疗作为对照时,即使临床试验达到预设研究目标,也无法说明试验药物可满足临床中患者的实际需要,或无法证明该药物对患者的价值......当选择阳性药作为对照时,应关注阳性对照药是否反映和代表了目标适应症患者最佳用药情况;当计划选择安慰剂或 BSC(最佳支持治疗)作为对照药时,则应确保该适应症在临床中确无标准治疗;当有BSC时,应优选BSC作为对照,而非安慰剂。

从临床试验设计看,意味着接下来药企临床试验成本更高,对国内创新药研发提出了更高的要求,另一方面也让真正致力于Me better和First in class药研发的Big Pharma与Biotech公司受益。

对于CRO或者CXO公司而言,业内人士认为,以BSC做对照的临床试验对新药研发中的临床试验设计与患者招募提出更高要求。如果没有2015年722事件,何来后续的CRO高速成长,如今政策明确要剔除低水平重复建设,长期来则有助于规范CRO头部公司的发展。

02 PD-1还有竞争空间吗?

目前我国抗肿瘤药物研发处于快速发展阶段,2020年CDE批准了650项抗肿瘤药物临床试验申请项目,其中化学药355项,生物药294项。

而其中,最具代表性的则是PD-1/L1的研发。2020年11月科创板科技创新咨询委员会委员、亚洲肿瘤联盟主席李进在一场行业会议上曾经这样描述我国PD-(L)1研发拥挤的现状:

“再过五年,我们估计大概会有80家企业有PD-1、PD-L1,那时候不是给大家打针,是用PD-(L)1给大家洗澡。”

“未来的PD-(L)1竞争,实际就是适应证的竞争。”多位大咖曾公开表示。

事实的确如此,对于目前已上市并进入医保目录的四款国产PD-1而言,信达续谈、新适应证再申报在2021年的医保谈判将又是一场硝烟;另一方面,四家头部企业仍在拓展适应证,对于申请已获受理、刚递交申请,甚至刚刚入场的企业而言,PD-1的可竞争空间还剩多少?

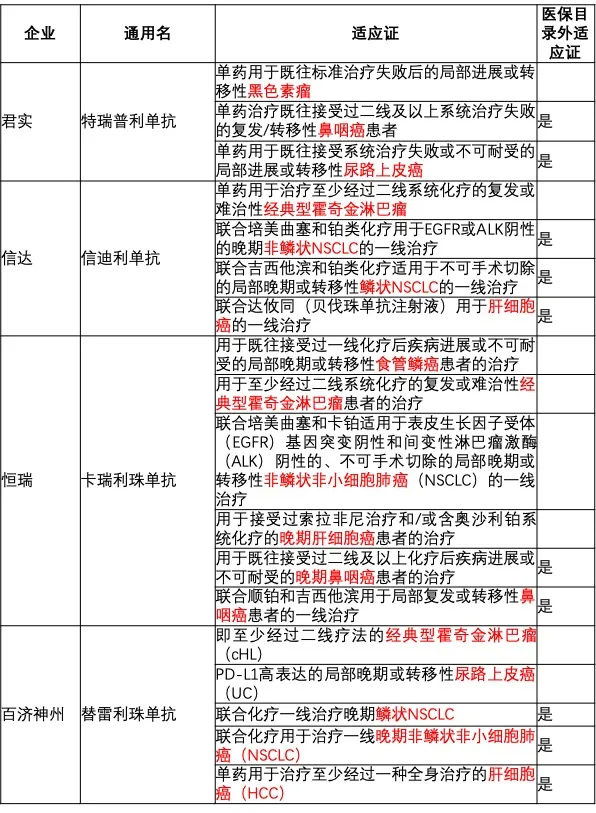

2020年的医保谈判后,恒瑞的卡瑞利珠单抗四大适应证——肝癌、食管鳞癌、非小细胞肺癌以及经典霍奇金淋巴瘤全部进入医保目录;百济神州的替雷利珠单抗两项适应证——经典霍奇金淋巴瘤、尿路上皮癌进入医保目录;君实的特瑞普利单抗治疗黑色素瘤适应证进入医保目录,再加上2019年国谈被纳入医保目录信达信迪利单抗治疗经典霍奇金淋巴瘤。国产四款PD-1全部进入医保。

如果说2020年医保谈判是国产PD-1的首次同台竞争,2021年的国谈又将是一场硝烟,甚至更为激烈。一个月前,国家医保局发布了《2021年国家医保药品目录调整工作方案》和《2021年国家医保药品目录调整申报指南》公开征求意见,其中提到“2016年1月1日至2021年6月30日期间,经国家药监部门批准,新适应证或功能主治发生重大变化且企业主动申报调整限定支付范围的药品。”是可以再申报的。

也就是说,上一轮国谈申报截止日期后到本次国谈截止日期前获批的新适应证,企业在本次国谈中可以再次申报。

四款国产PD-1也在这期间紧锣密鼓的获批新适应证。其中,恒瑞新获批两项;百济神州新获批一项;君实生物新获批两项;信达新获批三项。

信息来源:企业官网

此外,四家企业还在探索与新药的联用方案,以拓展更广泛的适应证。7月6日,信达发布公告,宣布与来凯医药签署合作协议,就信达生物的信迪利单抗注射液与来凯医药的泛AKT激酶抑制剂的联合治疗展开临床研究,并计划近期向中国国家药品监督管理局(NMPA)申报临床研究申请(IND)。

尽管走在前面企业的PD-1已经上市并相继进入医保目录,甚至为新适应证再申报做准备,但仍有诸多上市申请获受理,亦或准备申请上市的企业蜂拥而至。

7月5日,国家药监局公布了乐普生物PD-1新药上市申请获受理的公告,用于二线治疗黑色素瘤;5月,绿叶制药发布公告,子公司博安生物研发的纳武利尤单抗注射液(LY 01015)已获国家药监局批准启动临床试验,该药为首个按照治疗用生物制品3.3类注册分类获批临床的OPDIVO(O药)的生物类似药。

据E药经理人统计,除上述两款产品外,目前国内仅是递交上市申请或上市申请获受理的PD-1至少还有6款。“如此拥挤的赛道,还未上市的PD-1市场空间在哪?”这一问题受到业内普遍关注。

信息来源:企业官网

当然从适应证上来看,还未上市的产品也具有一定差异性。譬如,复宏汉霖的斯鲁利单抗有望成为国内首个治疗MSI-H实体瘤的抗PD-1;康方生物的派安普利单抗单抗是目前全球唯一采用IgG1亚型且经Fc段改造的新型PD-1单抗,这一差异可能使得派安普利单抗能够更有效增强免疫治疗疗效,且减少免疫相关不良反应。其他几款也各有差异。

本次指导原则中也明确指出:“抗肿瘤联合用药在研发之初,就应分析评估是否所有患者都适合联合用药;哪些患者需要联合用药治疗;应根据不同患者的不同需求,合理的进行抗肿瘤药物联合用药的开发。”“关注治疗需求的动态变化。PD-1单克隆抗体治疗难治复发经典型霍奇金淋巴瘤的客观缓解率(ORR)最高已可达80%-90%。然而即使在如此高的缓解率下,仍有部分患者未能得到有效治疗,对于这部分患者而言,治疗需求更高,更应予以关注。”也就是说,一方面要探索不同患者适用不同的联合用药方案;另一方面,也要关注未被满足的临床需求。这两点或许可以成为接下来进场企业,或是已上市产品的竞争空间。

本文选编自 微信公众号“E药经理人”,智通财经编辑:马火敏。

扫码下载智通APP

扫码下载智通APP