新股前瞻|鲁商生活服务:业绩高复合增长,毛利率却逐渐显弱

今年5月份,香港联交所上调主板上市的盈利规定,修订后的主板上市盈利规定较此前上调约60%,于2022年1月1日生效。这一规定无疑令正在排队上市及酝酿上市的中小型物业公司,压力陡增。

对于正在排队的物业企业,争取在今年年底之前通过聆讯,成了当务之急。这不,7月2日,港交所又双叒叕亮相了一家物管企业IPO候选人—鲁商生活服务。

智通财经从招股书了解到,鲁商生活服务从山东起家,截至2021年3月31日,公司已签约管理65个物业,已签约总建筑面积超2150万平方米。

根据中指院的资料,以2020年增值服务收入占比、纯利、毛利、收入及在管建筑面积计,鲁商生活服务在总部位于山东省的2021中国物业服务百强企业中分别排名第二、第六、第六、第六和第七。

鲁商生活服务在山东省内名列前茅,但即使与近期在港股有上市动作的同行规模并不占优。2020年,公司的总营收为4.03亿元(人民币,下同),而近期递表的深耕云南的物管公司俊发七彩服务,同期收入规模为8.25亿元;半个月前通过聆讯的河南物管企业康桥悦生活,营收为5.76亿元。

如此一来,港交所是否会给鲁商生活服务“开绿灯”?且看其成色如何。

业绩高复合增长,毛利率远低于行业均值

招股书显示,鲁商生活服务成立于2006年,主要业务为物业管理服务、非业主增值服务及社区增值服务。

2018年至2020年,公司的营收以19.5%的复合年增长率,从2.82亿元增长至4.03亿元;净利润以36.1%的复合年增长率,从2018年的2450万元增至2020年的4540万元。

其中,物业管理服务营收贡献率均超50%,分别为1.63亿元、1.80亿元、2.04亿元,占总营收的比例分别为57.7%、56.2%、50.6%;社区增值服务及非业主增值服务合共分别占总收入的42.3%、43.8%、49.4%。

2018年至2020年公司已签约建筑面积、在管建筑面积的复合年增长率分别为27.5%、24.6%。

尽管业绩高复合增长,但鲁商生活服务的毛利率却露了怯。2018年至2020年,公司的毛利率分别为16.4%、17.4%、19.8%。这一组数字远低于行业均值,根据中指院数据显示,2020年在港物业服务上市公司的毛利率均值为28.6%。

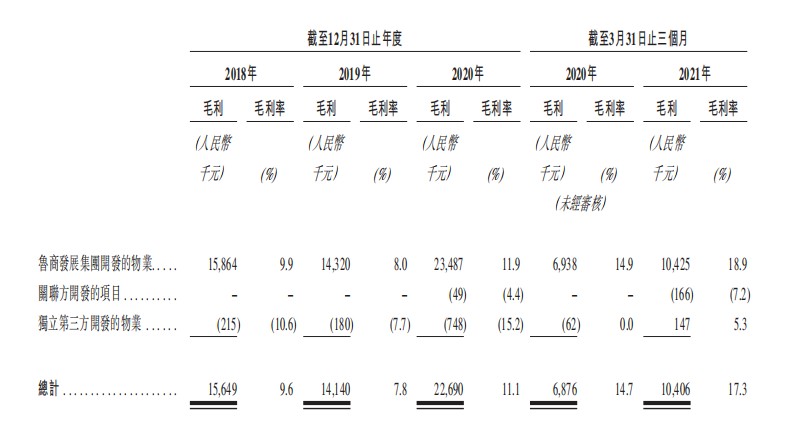

拖毛利率后腿的是物业管理服务,2018年至2020年,该项业务的毛利率分别为9.6%、7.8%及11.1%。值得关注的是,于往绩记录期间,公司为关联方及第三方开发的项目提供物业管理服务均出现毛损。

招股书显示,2018年至2021年3月末,公司分别就管理的11项、10项、18项及18项物业产生亏损约680万元、640万元、550万元及320万元。

其中,独立第三方开发的物业服务2021年前三个月刚刚盈利,毛利为14.7万元。

对此,鲁商生活服务解释称,因为公司管理独立第三方开发的某些公共设施,而管理该等早期的公共设施的成本相对较高。这些物业的平均物业管理费较鲁商发展(600223.SH)所开发的物业低。

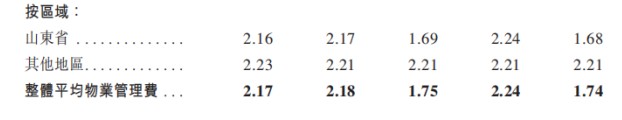

据智通财经APP了解,鲁商生活服务采取包干制收费模式,按物业开发商类型分,2018年至2020年,鲁商发展的平均物业管理费分别为2.17元、2.18元及2.24元。关联方2020年平均物业管理费为0.86元,仅约为鲁商发展的三分之一,同期独立第三方为0.68元,仅约为鲁商发展的四分之一。

总言之,离开鲁商发展,鲁商生活服务的谋生脚步略微有些蹒跚。

依赖鲁商发展,固步山东

鲁商生活服务对鲁商发展的依赖是全方位的,2018年至2020年,来自鲁商发展所开发物业的在管总建筑面积分别约占公司在管总建筑面积的98.6%、99.8%、76.6%。

鲁商生活发展的物业管理服务业务几乎全靠鲁商发展“输血”,2018年至2020年,鲁商发展在物业管理业务上的收入贡献分别为98.8%、98.7%、97.0%。于往绩记录期间,公司对由独立第三方开发的物业的竞标成功率并不高,分别为27.3%、20.0%、26.3%。

智通财经APP了解到,鲁商生活服务最大的客户—山东商业集团,亦是鲁商发展的控股股东。截至2021年3月31日,公司的47个在管物业由山东商业集团开发,在管总建筑面积为12.8百万平方米,占同日在管总建筑面积的71.5%。

近三年,鲁商生活服务来自山东商业集团的收入分别为5810万元、8030万元、12990万元,分别占其总收入的20.6%、25.0%、32.2%及30.1%。

鲁商生活服务的业务随鲁商发展而扩大,业务布局更是亦步亦趋。

就物业管理服务的收入来源看,于往绩记录期间,公司的大部分物业管理服务所得收入源自住宅物业,2018年至2020年,分别占物业管理服务所得总收入的68.8%、70.0%、71.4%。

管理住宅物业所产生收入的占比由2018年的68.8%增加至2019年的70.0%,并进一步增加至2020年的71.4%,主要是由于鲁商发展开发的住宅物业在管建筑面积增加所致。

另一方面,由于鲁商发展大本营在山东,鲁商生活服务的业绩亦集中在山东。目前公司管理65个物业,在管总建筑面积约1790万平方米,其中61个已签约物业(已签约建筑面积1940万平方米)及61个在管物业(在管总建筑面积约1580万平方米)位于山东省,占在管物业总建筑面积的约88.2%。

与此同时,来自山东省的物业管理服务的收入分别占公司于2018年、2019年及2020年物业管理服务收入的约82.7%、82.0%、82.5%。

固步山东,鲁商生活服务盈利能力的增长空间愈发逼仄。招股书显示,公司在山东省的平均物业管理费用低于其他地区。2018年至2020年,山东省的平均物业管理费用分别为2.16元、2.17元、1.69元,其他地区分别为2.23元、2.21元、2.21元。

综上来看,尽管鲁商生活服务取得了净利润高复合增长的佳绩,但对于鲁商发展的重度依赖症,导致其独立第三方市场尚未步入全方面盈利的轨道,毛利率明显低于行业均值。且重兵坐镇山东,全国化布局不足,若要获得资本市场入场券,取得长足发展,仍需苦炼“内功”。

扫码下载智通APP

扫码下载智通APP