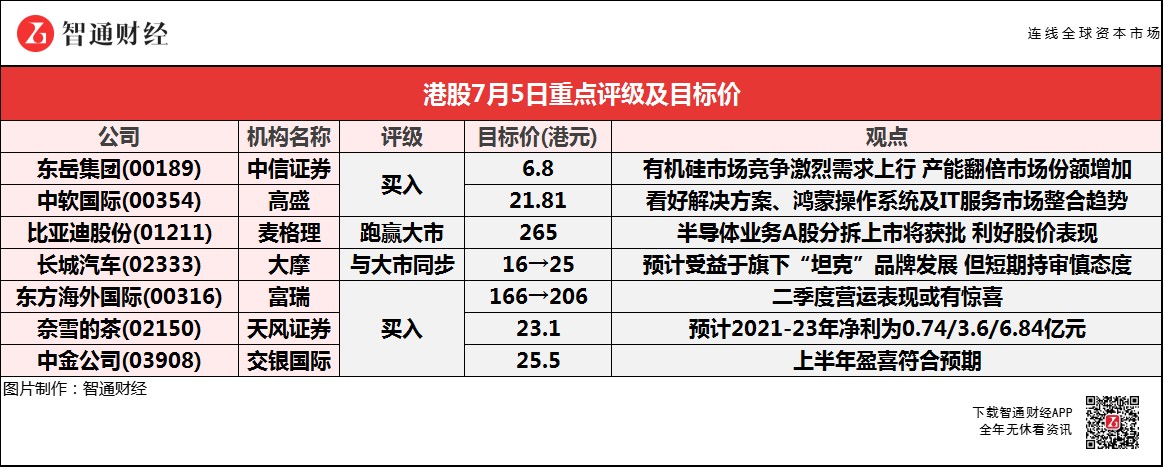

智通每日大行研报丨比亚迪股份(01211)获麦格理看高至265港元 中信证券首予东岳集团(00189)“买入”评级

智通提示:

中信证券称,我国有机硅市场竞争激烈,东岳集团(00189)子公司募投项目建成后产能将翻倍,有助进一步做好下游深加工产品,提高有机硅产品的附加值,获取良好利润回报;

高盛称,看好中软国际(00354)整体解决方案、鸿蒙操作系统以及IT服务市场的整合趋势,目标价看高到21.81港元,投资评级升为建议买入;

麦格理称,比亚迪股份(01211)半导体业务于A股分拆上市将获批,或利好股价表现,目标价大幅上调38%至265港元;

大摩称,短期对长城汽车(02333)持审慎态度,主因估值水平及供应限制问题,但长期相关透明度正在持续迎来改善,调高其2022-23年收入预测11%及14%。

中信证券:首予东岳集团(00189)“买入”评级 目标价6.8港元

中信证券称,东岳集团是我国唯一同时布局氟硅行业的龙头企业。有机硅市场竞争激烈,需求上行,产能翻倍市场份额增加。有机硅材料与人们日常生活、工农业生产和高新技术发展的关系愈加密切。我国相较于发达国家的人均有机硅消费量仍有差距,我国将成为有机硅需求增长的重要区域。我国有机硅市场竞争激烈,子公司东岳硅材募投项目建成后,公司产能将翻倍,有助于进一步做好下游深加工产品,提高有机硅产品的附加值,获取良好的利润回报。

报告提到,氢能业务打破垄断,受益“双碳战略”,顺应能源发展趋势。氢能源的发展是实现“双碳战略”的必由之路,燃料电池是氢能源利用的理想方式。子公司未来氢能在燃料电池关键核心材料——质子交换膜领域打破国外垄断,实现质的突破,进入量产阶段,净利率达30%。未来子公司东岳未来氢能科创板上市已经进入辅导阶段,若上市成功将拓宽融资渠道,进一步提升行业竞争力,做中国的第一“争光膜”。该行认为,氟化工和有机硅下游市场广阔,保持较高的增长。制冷剂配额削减,巩固产业基础护城河。随着含氟高分子材料需求增加和有机硅产能的释放,公司业绩料将保持稳定增长。公司积极布局氢能发展,凭借研发优势,打破国外垄断,实现质子交换膜材料量产,顺应“双碳战略”的国家发展规划。公司在氟、硅、膜、氢四个方面持续发力,开拓进取稳固行业龙头地位。

高盛:上调中软国际(00354)评级至“买入” 目标价升至21.81港元

高盛称,看好中软国际(00354)整体解决方案、鸿蒙操作系统以及IT服务市场的整合趋势。基于公司的产品线(互联网IT服务GP2025E贡献达到57%)以及其多样化的客户群(来自华为的2025E收入占比下降至25%),该行将更加看好中软国际。这个观点由三个重要因素驱动:1)

整体解决方案持续发展。2) 6月份推出的鸿蒙OS2操作系统将有助于公司扩大其客户群体。3)IT服务市场的整合趋势。

报告提到,这些因素驱动该行提高其2021E-2025E的净利润增速至25%/53%/54%/60%/63%,同时提高了毛利率并降低了营运资本比例水平。该行更加看好中软国际向云和大数据的业务转型以及不断增长的非华为IT外包业务。该行预计,单一客户(华为)的收入集中风险会得到进一步下降。此外,基于20倍2025E 的EPS,通过9%的恒定COE折现回2022E。综上所述,该行将投资评级升级为建议买入。

麦格理:重申比亚迪股份(01211)“跑赢大市”评级 目标价上调38%至265港元

麦格理称,将比亚迪股份(01211)2021-23年盈利预测上调3.3%/3.1%/3.1%,公半导体业务于A股分拆上市也将获批,相信可利好股价表现。同时,该行调高公司预测以反映外部电池销售预期上升,预计今年电池销售将达3GWh同比增500%,主要来自储能系统(ESS)的海外销售。并预计外部销售会在2022年取得明显进展,因公司属于少数具备额外产能予外部客户的电池制造商,并对其PHEV车型看法更加正面。此外,管理层预计6月新能源车销售环比增26.3%至4万辆。

大摩:上调长城汽车(02333)评级至“与大市同步” 目标价升56.2%至25港元

大摩称,将长城汽车(02333)2022-23年收入预测调高11%及14%,预计可受益旗下“坦克”品牌发展。该行短期内对公司持审慎态度,因关注其估值水平及供应限制问题,但也指公司长期相关的透明度正在持续迎来改善。

富瑞:重申东方海外国际(00316)“买入”评级 目标价升24.1%至206港元

富瑞称,东方海外国际(00316)将于7月宣布二季度营运表现,认为其实际费率或有惊喜,该行提高其盈利预测以反映上半年运费等因素。鉴于集团资本开支有限,将派息率由60%上调至70%,主因预计1.2万至1.5万个标准箱(TEU)大小的新造船订单或会增加,但尚未确定。集团股东PSD

Invesco和Crest

ApexC有可能会进一步减持股份。此外,新股发行和第二次配售后,股份自由流通量将由目前的7.9%进一步增加,对于集团而言将会是一个长期利好因素。

天风证券:首予奈雪的茶(02150)“买入”评级 目标价23.1港元

天风证券称,奈雪的茶(02150)创新产品引领消费风潮,探索新模式满足消费者需求。1)强大的产品研发能力及高效的供应链:公司的核心产品深入人心,2020年三大经典茶饮贡献销售额27.6%。针对产品模仿问题,奈雪的茶通过更快地推出产品,更早形成规模效应,在产品采购方面形成先发优势和规模优势保持竞争力。公司甄选主要原料的供应商,与250家知名原材料供应商建立合作伙伴关系,前十大供应商平均合作超过两年。

2)精心设计的门店和创新营销带来的私域流量:典型的奈雪的茶茶饮店规模介于180至350平方米之间,可容纳50至120位宾客,门店成为顾客社交生活、休闲娱乐的重要支点。公司通过线上口碑营销有效促进品牌推广,联名推广及社交媒体创新营销提高品牌知名度。奈雪的茶于2019年9月推出奈雪的茶会员体系,受到客户认可,截止2021年5月31日注册会员人数已达3470万名,20Q4活跃会员人数达580万名,其中29.8%为复购会员。根据灼识咨询,公司会员复购高于行业平均水平。

3)快速扩张能力及PRO店的加速渗透:公司茶饮店网络迅速扩张,5年增长超过10倍,截至2020年5月末已达556间。奈雪PRO店型通过减小门店面积、简化供应链加速渗透。目前奈雪PRO茶饮网络拥有60间门店,公司规划21年及22年新开设门店中70%为奈雪PRO店。4)全面部署的IT架构和人才储备:公司推出专有集成信息平台Teacore,帮助整合理解海量运营数据。联合创始人赵林和彭心、高管团队平均拥有十年以上经验。公司重视员工培训,建立人才先锋计划,培养及维持人才库,以储备未来的优秀店长。

交银国际:维持中金公司(03908)目标价25.5港元 评级“买入”

交银国际称,中金公司(03908)境内IPO成绩下滑,但再融资主承销金额大幅增长,再融资及股权主承销均排名行业第2。此外,公司境外IPO承销表现亮眼,承销额同比增超4倍,储备项目数排名也取得进步。公司财富管理转型取得良好进展,整合中金财富证券后,产品销售能力大幅提升,公司与腾讯控股(00700)的合资公司金腾科技在客户引流等方面取得一定成效。此外,公司投资业务自营收入占比较小并具有较好的机构客户基础,衍生品业务能力也处于领先。

扫码下载智通APP

扫码下载智通APP