思摩尔国际(06969):渠道监管预期基本反映,长期空间广阔布局机会浮现

核心观点

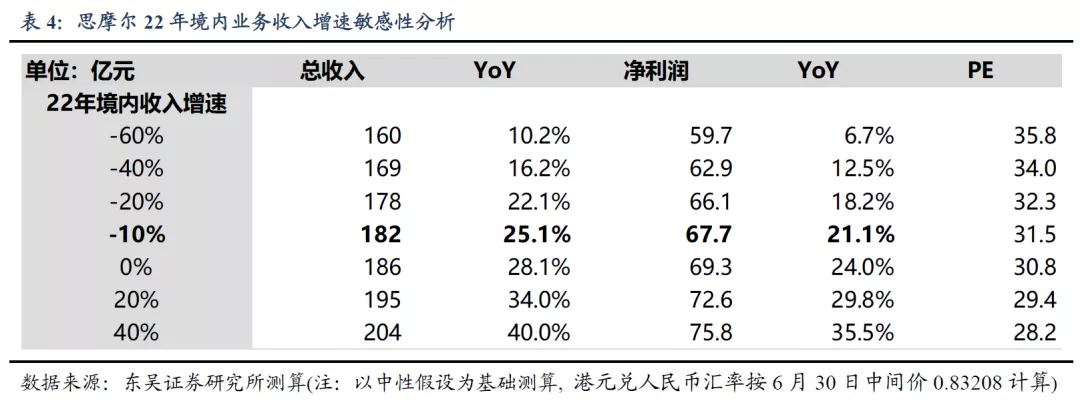

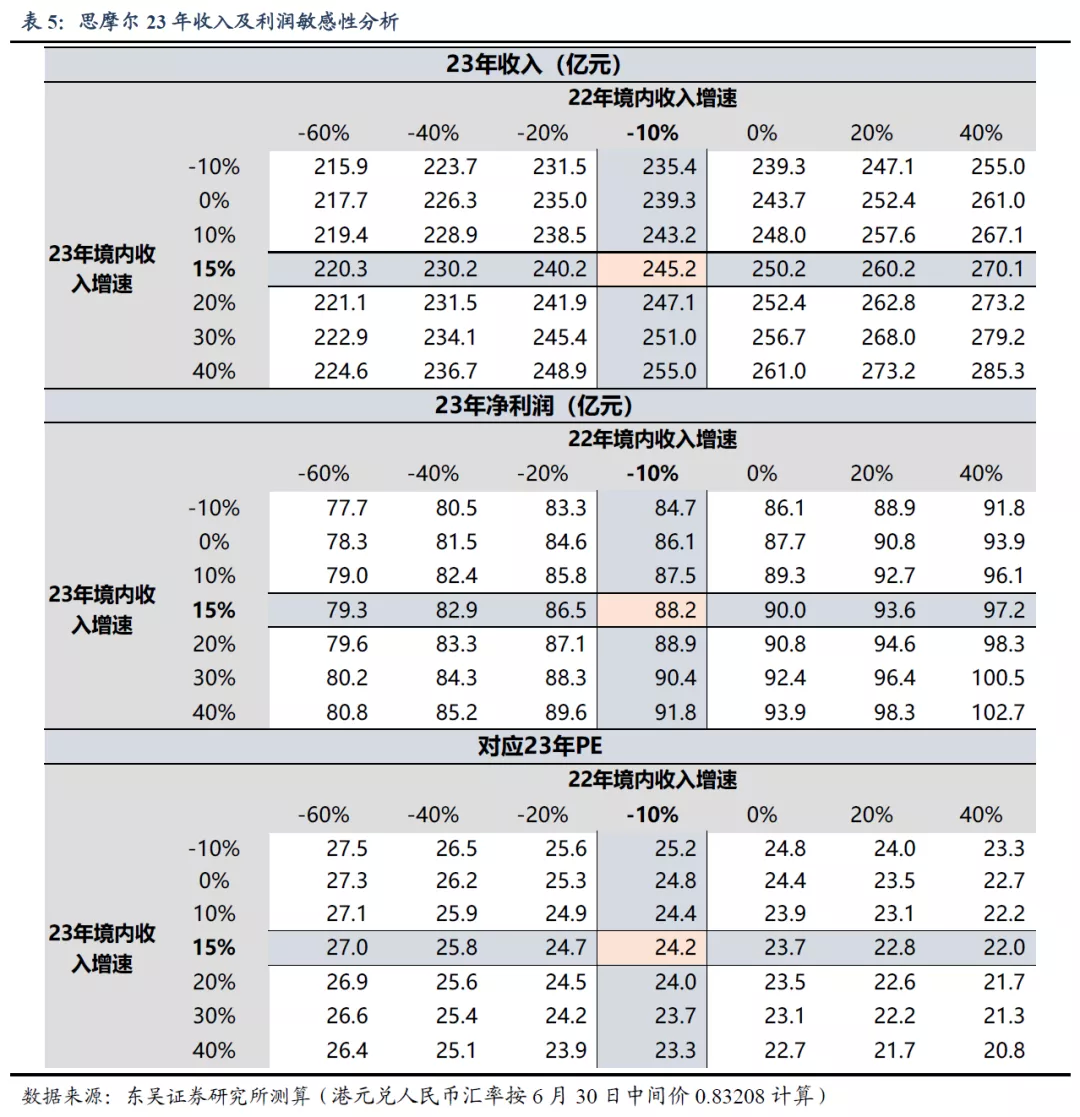

前期股价压制因素主要在于政策及行业竞争担忧,我们认为当前市场对风险预期较为充分:前期市场情绪较为敏感,核心担忧主要在于:1)担忧政策监管影响境内电子烟行业中长期增长斜率;2)担忧行业竞争加剧影响盈利水平。在较为悲观的假设下,我们预计公司22年净利润为59.7亿元,对应PE仅35.8X,当前股价已较为充分地反映风险因素。

政策更新:专项行动力度符合市场预期,对后续细则制定具有指引作用。6月18日,国家烟草专卖局与市场监督管理局决定联合开展保护未成年人免受烟侵害“守护成长”专项行动,提出全面排查电子烟销售网点,登记建档,或为后续政策制定提供依据。考虑到本次专项行动对后续政策的指引作用,我们预计最终细则出台尚需3个月或以上时间。从目前的政策及专项行动措施来看,我们认为行业后续的基调将是严监管下的规范化发展,全面禁售的可能性较小。综合来看,我们认为制造端受政策的影响小于品牌端,同时行业规范化发展有望令中小制造商出清。品牌端或在政策监管之下迎来洗牌,从渠道高速扩张走向产品与经营质量提升,规范经营才可在长跑中胜出。

行业竞争探讨:思摩尔竞争壁垒较为坚固,短期内难以被超越;产品优势及烟草属性加持下,我们认为盈利能力可持续性较强。思摩尔竞争壁垒主要来自于:1)大量用户迭代实现技术和产品的持续优化;2)行业处于低渗透率阶段;3)公司专利布局较为完善。根据我们测算,雾化电子烟产业链中制造端价值量占比仅有10-15%,但承担着产品研发、产品安全的责任,对产品力有较大影响,压缩制造环节利润对品牌方来说性价比较低。此外,以烟草为代表的成瘾性消费品通常具有高于普通消费品的盈利能力,对标中烟产业链及境外烟草巨头,思摩尔盈利水平处于合理范围。

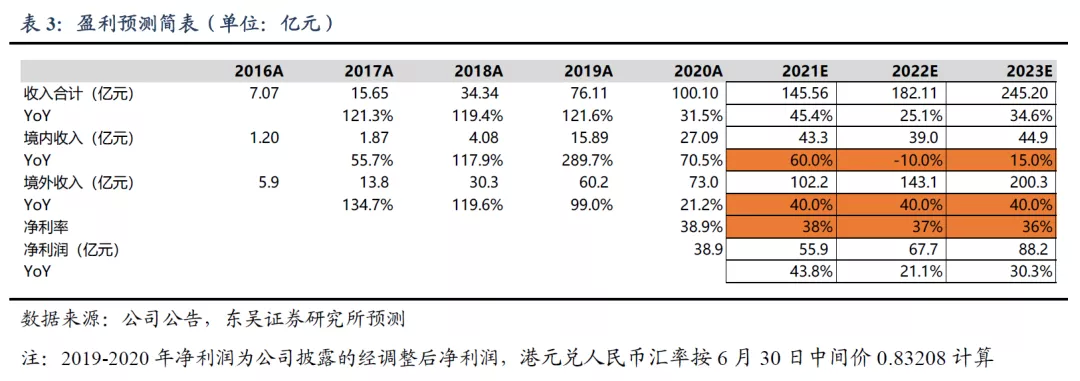

盈利预测与投资评级:我们预计21-23年净利润分别为55.9/67.7/88.2亿元,净利润增速分别为43.7%/21.1%/30.3%(21年净利润增速以20年经调整后净利润计算),对应PE38/32/24X。中长期看全球电子烟渗透率提升空间充足,公司作为行业龙头有望持续保持高于行业的增长,同时加热不燃烧、医用雾化设备为后续增长提供储备,首次覆盖,给予“买入”评级。

风险提示:政策细则落地时间具有不确定性;政策力度超出市场预期;境外业务收入不及我们预期;出现颠覆性技术等。

(注:港元兑人民币汇率按6月30日中间价0.83208计算,如无特殊注明,本文相关数据的货币单位均为人民币)

正文

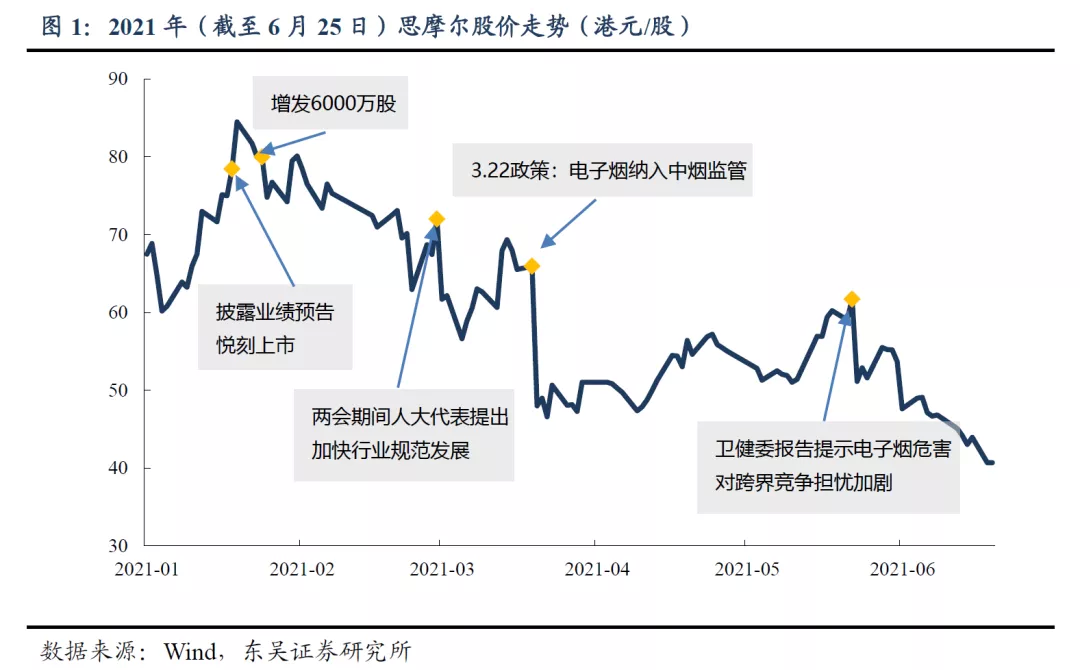

1. 近期股价复盘:压制因素主要在于政策及行业竞争担忧

2021年以来思摩尔跌幅约40%,压制股价的核心因素在于两个层面:

1)政策因素:担忧政策监管影响境内电子烟行业中长期增长斜率,市场情绪较为敏感。3月22日工信部和国家烟草专卖局联合发文《关于修改〈中华人民共和国烟草专卖法实施条例〉的决定(征求意见稿)》。其中提出,在烟草专卖法实施条例附则中增加一条:“电子烟等新型烟草制品参照本条例中关于卷烟的有关规定执行”。5月25日卫健委报告提示电子烟危害性,市场对政策趋严的担忧加剧。

2)竞争因素:担忧行业竞争加剧影响盈利水平。今年以来,比亚迪电子、长盈精密等传统电子制造企业电子烟布局业务有所加速,对于跨界竞争影响份额及利润率的担忧对估值造成压制。

2. 政策更新:专项行动力度符合市场预期,对后续细则制定具有指引作用

2.1. 专项行动或为电子烟政策细则制定提供依据,我们预计电子烟政策细则落地尚需3个月或以上时间

6月18日,为贯彻落实新修订的《中华人民共和国未成年人保护法》关于保护未成年人免受烟侵害的规定,依法保障和维护未成年人身体健康和合法权益,国家烟草专卖局、国家市场监督管理总局决定联合开展保护未成年人免受烟侵害“守护成长”专项行动。

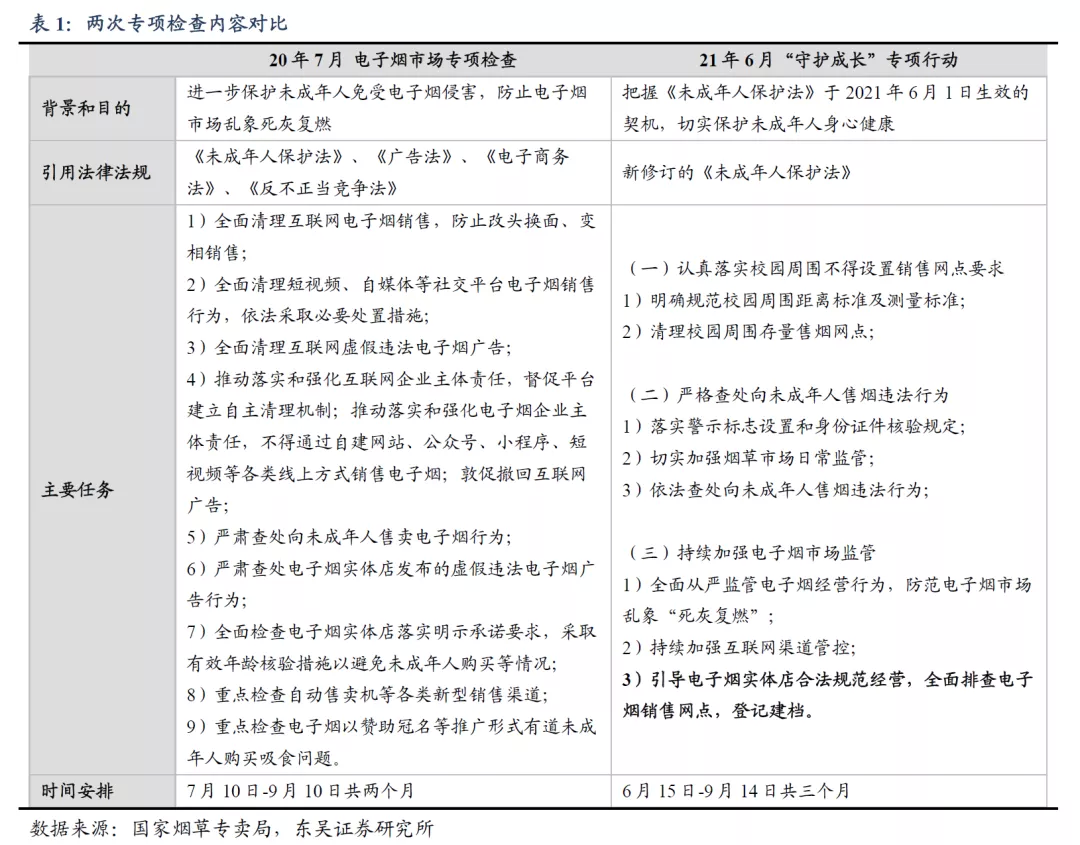

本次专项行动并非首次与电子烟相关的专项检查,其力度与监管手段符合市场预期,或为后续政策细则制定起到指引作用。2020年7月,国家烟草专卖局和国家市场监督管理总局就曾联合开展电子烟市场专项检查行动。相比于20年7月的“电子烟市场专项检查”,本次“守护成长”专项行动的差异在于:

1)本次专项行动并非单独针对电子烟,范围涵盖所有烟草产品,背景为新修订《未成年人保护法》落地。去年“电子烟市场专项检查”行动目标为“进一步保护未成年人免受电子烟侵害,防止电子烟市场乱象死灰复燃”,引用的法律法规包括《未成年人保护法》、《广告法》、《电子商务法》、《反不正当竞争法》。而本次“守护成长”专项行动范围涵盖所有烟草制品,目的是以新修订的《未成年人保护法》为契机,切实保护未成年人身心健康。

2)涉及电子烟部分态度与上次行动及前期政策一致,以渠道管理为落脚点,暂未对《征求意见稿》做出进一步细化。本次专项行动中涉及电子烟市场监管的部分包括从严监管电子烟经营行为,加强互联网渠道管控,引导电子烟实体店合法规范经营,与上次专项检查涵盖范围基本一致,与3月22日的《关于修改〈中华人民共和国烟草专卖法实施条例〉的决定(征求意见稿)》保持一致,即参照有关卷烟的有关规定对电子烟行业进行监管,针对渠道的管理方式也并未超出此前政策范围,暂未对《征求意见稿》做出进一步的政策细化。

3)提出全面排查电子烟销售网点,登记建档,或为后续政策制定提供依据。本次专项行动方案中提出:各地烟草专卖行政主管部门要全面排查电子烟销售网点,登记建档。这一措施或是为了后续将电子烟销售渠道纳入烟草局统一管理进行准备,为后续管理细则的制定提供依据。

考虑到本次专项行动对后续政策的指引作用,我们预计最终细则出台尚需3个月或以上时间。本次专项行动期为3个月,包括1)宣贯动员阶段(6月15日-6月25日):制定工作方案,召开动员会,明确监管重点,组织摸底排查;2)集中整治阶段(6月26日-8月31日)对售烟网点实施全面检查,强化后续监管,解决市场突出问题;3)总结提升阶段(9月1日-9月14日):总结行动情况,探索建立健全未成年人保护长效机制。我们认为本次专项行动对后续电子烟政策细则制定起到一定的指引作用,也表明相关部门对于电子烟的监管持严谨、科学的态度,因此我们预计最终细则的出台可能尚需3个月或更长时间。

2.2. 我们预计制造端受政策影响程度小于品牌端,行业规范化发展有助于集中度提升

从目前的政策及专项行动措施来看,我们认为行业后续的基调将是严监管下的规范化发展,全面禁售的可能性较小。我们认为,后续政策监管的方式可能有几个方面:1)加强原料尼古丁的规范化管理力度,电子烟企业对尼古丁的获取门槛及成本或有上行;2)规范渠道管理,有可能纳入烟草专卖体系或建立类似的准入机制,设置于学校附近或禁烟场所的渠道或被重点监管;3)建立电子烟征税制度,缩小电子烟与传统卷烟的税负差异,巩固国家及社会的控烟成果;4)建立和完善电子烟相应的产品标准,最大限度降低不合格产品带来的隐患。

综合来看,我们认为制造端受政策的影响小于品牌端,原因在于:1)我国为全球电子烟制造中心,承接全球约90%的供应链,电子烟制造企业业务遍及全球,受我国政策影响程度有限,抗风险性较强;2)中烟对于雾化电子烟在供应链方面储备尚不完善,即使在悲观情况下也需要和民营企业合作进行供货。3)造成未成年人吸烟隐患的核心原因在于品牌和渠道端的管理不规范,因此后续监管重心大概率在于渠道及营销层面。

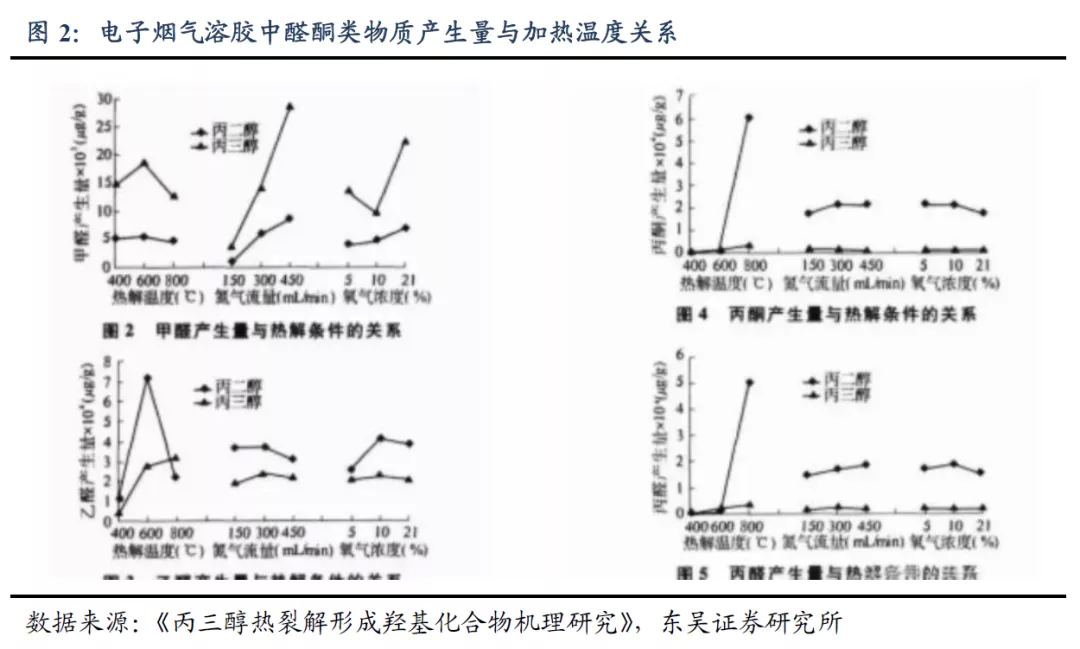

行业规范化发展有望令中小制造商出清。此前,卫健委在《中国吸烟危害健康报告2020》中提示电子烟危害,指出电子烟烟液和气溶胶中存在对人体有害的醛酮类物质。多项中外学术研究发现,电子烟气溶胶中醛酮类物质的含量与其加热功率和加热温度相关。例如尼古丁盐发明人邢晨悦在实验中发现,当加热温度在250℃以下时,电子烟气溶胶中甲醛含量为不可测或微量。但当温度上升至300℃以上时,甲醛含量随温度升高程指数级增长。目前市场上优质的产品对输出功率和加热温度的控制水平较好,可以保证4-7瓦的输出功率、180-220℃的雾化温度,基本可以避免丙二醇、甘油受热裂解产生醛类。而低品质的电子烟在温度和功率控制上可能存在偏差,同时更容易发生“糊芯”,增大安全风险。因此,我们认为随着监管趋严和行业规范化,制造水平和品控较差的小厂将逐渐出清。

品牌端或在政策监管之下迎来洗牌,从渠道高速扩张走向产品与经营质量提升,规范经营才可在长跑中胜出。线上禁售令后,品牌方集中争夺线下渠道。2019年11月1日,国家烟草专卖局、国家市场监督管理总局联合发布《关于进一步保护未成年人免受电子烟侵害的通告》,规定禁止在互联网平台销售、宣传电子烟。线下渠道由此成为品牌方争夺的唯一战场,通过大额补贴等扶持措施加速线下门店布局,行业开启跑马圈地时代。渠道数量快速加密造成分流,终端门店经营压力开始显现。根据蓝洞新消费公布的电子烟店主2021年5月销售业绩调查,在870份有效样本中,47.7%的店主处于“稳步下跌”阶段,另有48%店主进入了销售业绩一般,仅有4%的店主选择了持续创新高。影响幅度方面,53%的店主表示2021年5月销售业绩跌50%,19%的店主跌20%,甚至还有22%的店主跌去80%,只有6%的店主表示自己业绩是增长的。有87%的店主认为行业开店太多是影响业绩变化的原因。在门店密度已经较高的情况下,我们认为后续品牌方的竞争力将从拓店能力向产品力及渠道管理能力转变。

3. 行业竞争:竞争壁垒较为坚固短期内难以被超越,盈利能力可持续性较强

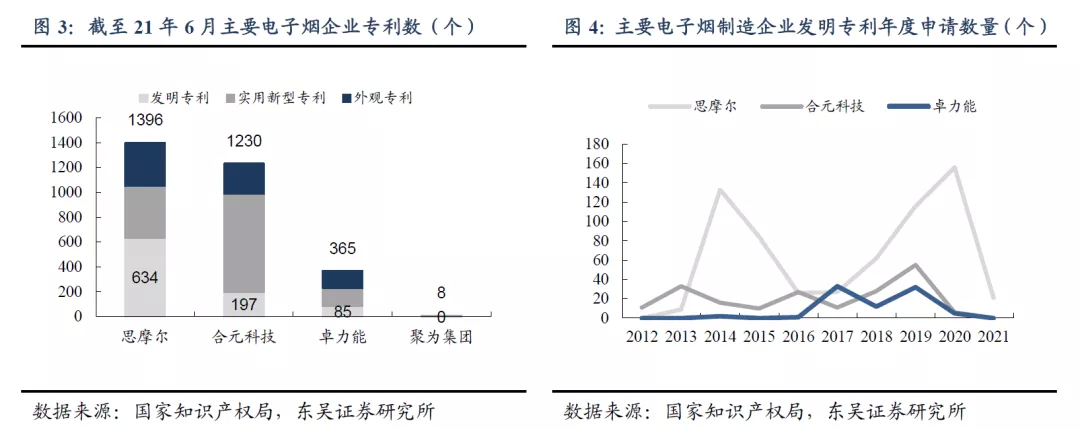

比亚迪电子、长盈精密入局电子烟带来对行业竞争加剧下思摩尔份额丢失、利润率下滑的担忧。我们认为思摩尔的竞争壁垒由用户迭代、客户粘性、专利保护等因素共同构筑,短期内被超越的可能性较低。同时考虑到制造端对产品力有重要影响且价值量占比较低,以及成瘾性消费品天然的高毛利属性,公司有望在中期保持较高的盈利水平。

3.1. 思摩尔竞争壁垒较为坚固

基于大量用户迭代实现技术和产品的持续优化,新入局竞争者弯道超车难度较大。思摩尔2020年度出货量已突破10亿颗,大量用户反馈为产品迭代优化提供不可或缺的支撑。对于新入局的制造商来说,由于其产品尚缺市场验证,难以在业务初期获得头部品牌的大量订单,而需要依靠长尾客户的订单进行初期的产品积累。在订单较为分散的情况下,产品迭代升级难度更大,因此在陶瓷芯这一赛道上实现超越的难度较大。

现阶段产品力为头部品牌首要考量因素,叠加PMTA审查制度,客户粘性强。当前电子烟行业仍处于低渗透率阶段,各品牌处于抢占份额时期,对产品力需求远高于降本需求,竞争对手较难通过价格竞争撬动公司现有客户。同时,美国PMTA制度下,已通过审核的品牌/产品更换供应商需要进行繁杂的审核程序,一方面增加成本,另一方面可能拖慢新品上市速度。因此PMTA制度下,美国客户粘性将有大幅提升。

专利布局较为完善,为竞争对手设置一定障碍。公司从2013年起便开始进行全面的专利布局,截至2021年6月,公司已申请专利1396项,其中发明专利634项,大幅领先行业中其他竞争对手。

3.2. 高盈利能力具有可持续性

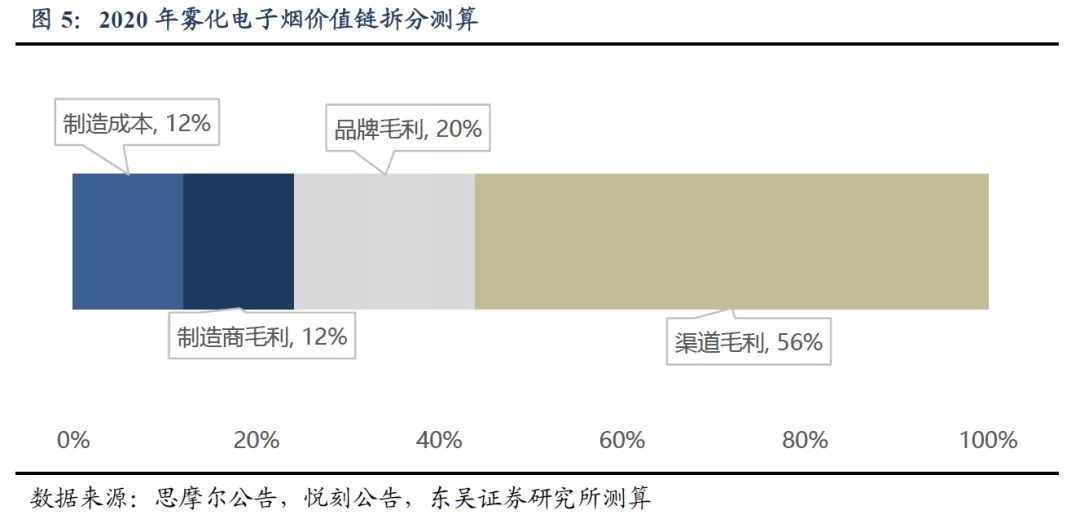

制造端价值量占比较低,并不是压缩成本的首要环节。以悦刻陶瓷芯烟弹33元/颗的零售价测算,制造商/品牌商/渠道(含经销商)在价值链上的占比分别约为10-15%/20-25%/55-60%。尽管表观毛利率较高,但制造端实际价值量占比是产业链中最低的。考虑到制造端对产品力有重要影响,是产品研发的重要承担者,且价值量占比较低,我们认为压缩制造环节利润对品牌方来说性价比较低。在具有技术优势及规模优势的情况下,思摩尔高于行业均值的盈利能力具有较强的可持续性。

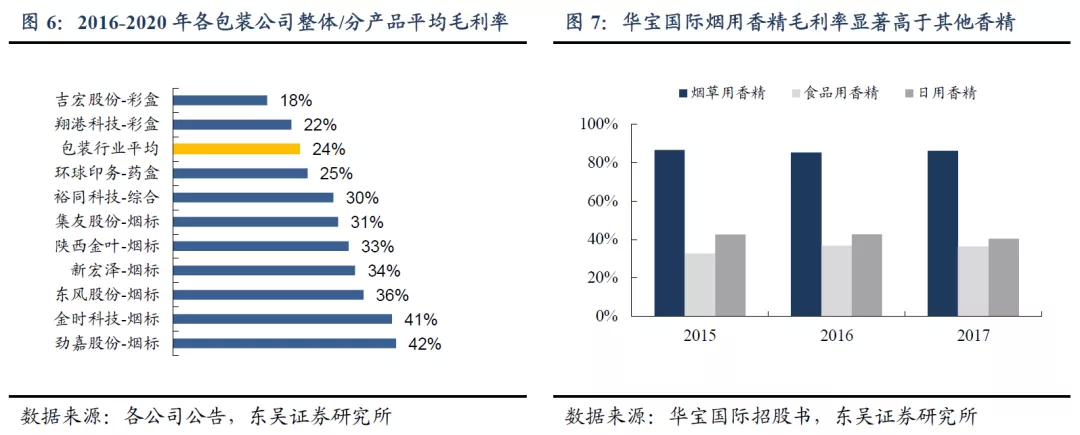

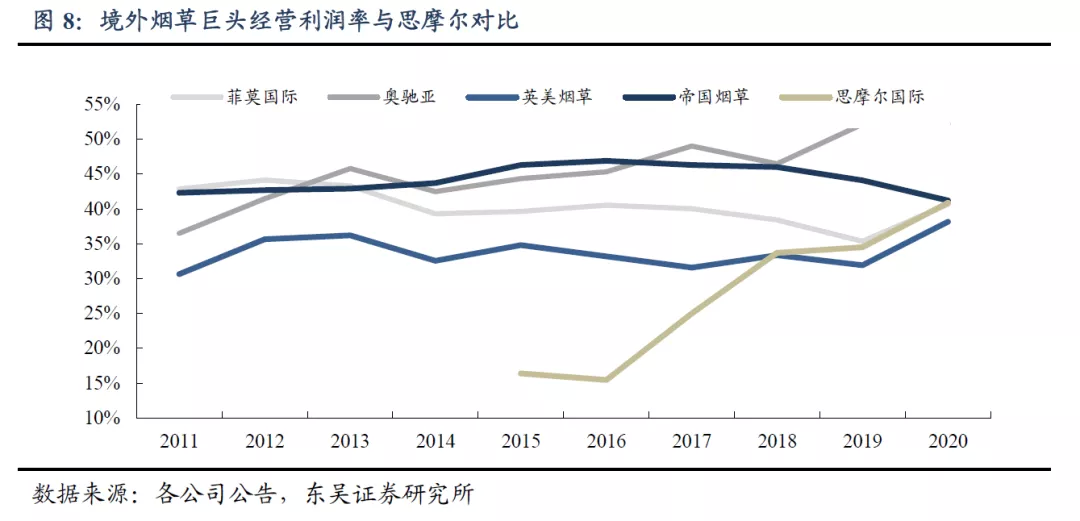

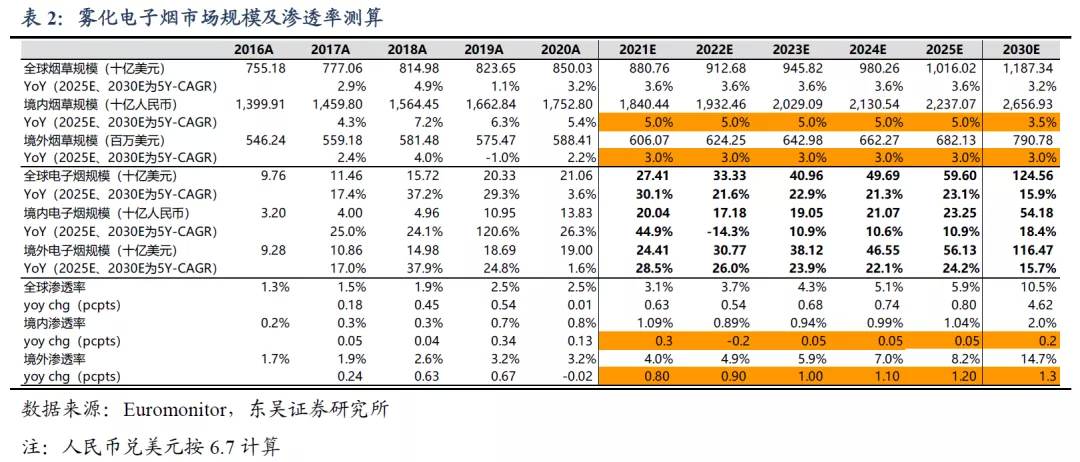

以烟草为代表的成瘾性消费品通常具有高于普通消费品的盈利能力,对标中烟产业链及境外烟草巨头,思摩尔盈利水平处于合理范围。以我国传统卷烟供应链为例,1)烟标:毛利率较普通消费包装高约10pp,较3C等高端消费包装高约5pp。劲嘉股份、东风股份、金时科技、陕西金叶、新宏泽、集友股份六家公司2016-2020年烟标业务平均毛利率为36%,而包装行业同期平均毛利率为24%,以高端消费包装业务为主的裕同科技同期平均毛利率为30%。2)烟用香精:毛利率可达80%。根据华宝国际招股书披露,2015-2017年华宝国际烟用香精香料毛利率可达85%左右,而其食用香精、日用香精毛利率约35-40%。此外,境外烟草巨头菲莫国际、奥驰亚、英美烟草、帝国烟草2011-2020年营业利润率大多在35%以上,奥驰亚集团近两年经营利润率超过50%。

综合来看,不管是对标市场化的境外烟草巨头,还是对标中烟供应链,思摩尔的盈利水平都处于合理区间。

4. 盈利预测及投资建议

4.1. 盈利预测

境外业务收入增速假设

根据Euromonitor预测,未来五年全球电子烟市场规模(零售额口径)复合增速为14%;Frost&Sullivian预测,未来五年全球电子雾化设备市场规模复合增速为30.2%。根据Euromonitor数据测算,截至2020年,除我国外全球雾化电子烟渗透率为3.2%,其中英国、美国渗透率分别为11%、7%。假设未来五年每年渗透率提升1pp,则除我国外的海外市场雾化电子烟市场规模有望于2025年达到561亿美元,对应5Y-CAGR 24.2%。思摩尔海外客户主要为头部品牌,将受益于监管规范化带来的集中度提升,因此我们预计中长期公司海外业务增速将跑赢行业,给予21-23年40%年增长率预测。

境内收入增速假设

20年下半年到21年前四月,境内电子烟行业补贴力度持续提升,开店速度加快,各品牌加速市场开拓,21年5月后部分品牌缩减开店补贴力度,但政策细则尚未落地,我们预计21年全年来看,行业都将维持较快增长。后续来看,我们认为政策落地后将有较多不合规渠道被取缔,政策磨合期或对行业增长带来压力,因此我们预计22年行业规模暂时性下滑,23年有望取得恢复性增长。中期看,行业或在中烟的监管下稳定增长,我们预计中期年均增速为10-15%。

盈利预测

如前文所述,我们认为公司盈利能力可持续较强,考虑到后续可能对电子烟进行征税,假设2021-2023年净利率分别为38%/37%/36%,我们预计21-23年净利润分别为55.9/67.7/88.2亿元,净利润增速分别为43.8%/21.1%/30.3%(21年增速以20年经调整净利润为基数),对应PE38/32/24X。

4.2. 投资建议

即使在较为悲观的假设下(22年境内收入下滑60%,23年下滑10%),我们预计公司22/23年净利润为59.7/77.7亿元,对应PE35.8/27.5X,估值具有安全边际。我们认为当前股价反映的是较为悲观的预期,政策风险已基本反映,中长期看全球电子烟渗透率提升空间充足,公司作为行业龙头有望持续保持高于行业的增长,同时加热不燃烧、医用雾化设备为后续增长提供储备,首次覆盖,给予“买入”评级。

5. 风险提示

政策细则落地时间具有不确定性:当前处于政策制定期,政策细则尚未有明确的落地时间。政策落地后行业短期增速或受一定影响,政策落地时间对行业21年增速及市场情绪带来一定影响。

政策力度超出市场预期:我们、行业采取类专营的监管模式,但制造端受影响有限。不排除后续政策力度超出预期,品牌商及制造商生存空间受到挤压。

境外业务收入不及我们预期:境外市场需求受疫情、市场竞争情况及监管政策等因素影响。若境外需求不及预期或头部客户市场份额下滑,或拖累公司境外收入。

出现颠覆性技术:当前电子烟雾化技术以陶瓷雾化芯和棉芯为主要路线,后续若出现新材料或颠覆性技术,或对公司产品的竞争力带来负面影响。

本文来源微信公众号“张潇的轻工消费洞察”,作者东吴轻工张潇团队,智通财经编辑:陈秋达。

扫码下载智通APP

扫码下载智通APP