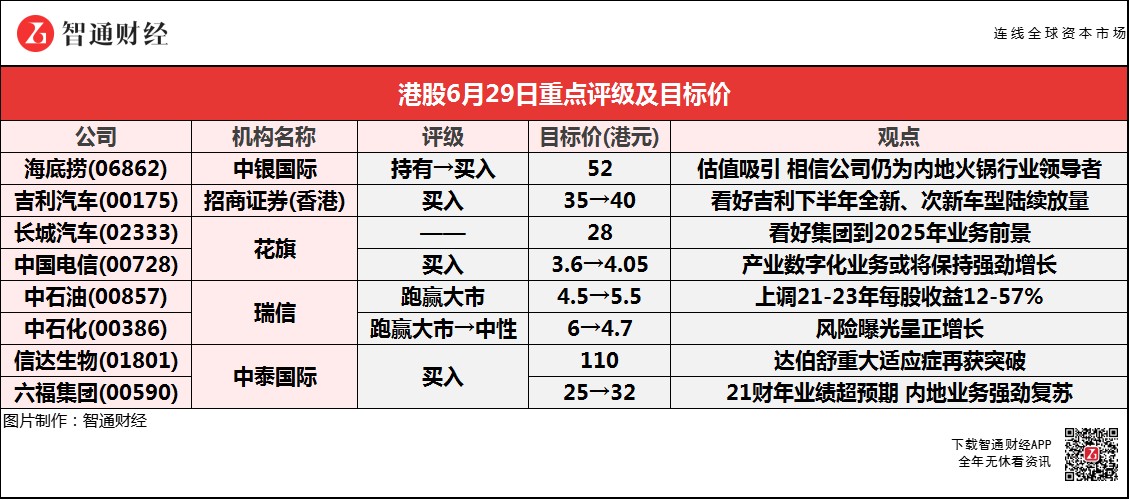

智通每日大行研报丨中银国际指海底捞(06862)仍为内地火锅行业领导者 估值吸引目标价看至52港元

智通提示:

中银国际称,维持中国餐饮行业“增持”评级,海底捞(06862)估值水平较同业平均水平低30%,估值呈现吸引,相信公司仍为内地火锅行业的领导者;

招商证券(香港)称,吉利汽车(00175)撤回申请并推进极氪单独上市,有利于进一步加快智能电动车业务发展,也利于公司估值释放,并表示极氪的品牌和产品热度非常高,有望成为自主品牌新势力龙头,直接对标新势力;

中泰国际预计,信达生物(01801)主营业务收入将维持快速增长,预计达伯舒将引领公司主营业务医药销售板块收入快速增长;

中泰国际称,由于六福集团(00590)于中国港、澳地区的收入及经营利润占比皆高于同业周大福(01928)及周生生(00116),可被视为投资中国香港消费复苏的代替品。

中银国际:将海底捞(06862)评级由“持有”至“买入” 目标价52港元

中银国际称,中国餐饮市场呈复苏态势,随着“线上到线下”推行、实体店逐步恢复、龙头餐饮企业持续扩展网络及数字化,以提升市场份额及效率,维持对中国餐饮行业“增持”评级,并表示目前海底捞(06862)估值水平仅预测2022年企业价值对EBITDA的11倍,较同业平均水平低30%,估值呈现吸引,相信海底捞仍为内地火锅行业的领导者,其独特的管理模式,在数字化部署及自动化上处于领先并有助于长期性提高效益。

招商证券(香港):重申吉利汽车(00175)“买入”评级 目标价上调14.3%至40港元

招商证券(香港)称,继续看好吉利汽车(00175)下半年全新、次新车型陆续放量,产品周期开始走强,与行业复苏周期形成共振。看好极氪品牌的订单交付及独立融资进展,推动公司电动智能化转型及估值释放。吉利为该行当前行业首推股,维持盈利预测不变,相当于32xFY22EP/E(前次28xFY22EP/E),估值倍数上调14%反映智能电动业务加速,提升公司整体估值水平。

该行认为,目前极氪的品牌和产品热度非常高,有望成为自主品牌新势力龙头,直接对标新势力。当前新势力(蔚来(NIO.US)、小鹏汽车(XPEV.US)、理想汽车(LI.US))市值范围在280亿-740亿美元,平均估值水平为7.2x2022EP/S,远高于港股上市传统整车厂平均1.5x2022EP/S。长期看,极氪的估值释放空间巨大,有望带动吉利汽车上市公司估值水涨船高。

花旗:看好长城汽车(02333)业务前景 目标价上调12%至28港元

花旗称,长城汽车(02333)2025年新能源汽车销售目标为320万辆,意味着41%的市场份额,而管理层计划2025年销售目标400万辆,营收6000亿元(人民币,下同),平均售价为每辆15万元,并争取2025年小型运货汽车销量跻身全球前三位。

花旗:维持中国电信(00728)“买入”评级 目标价调高12.5%至4.05港元

花旗预计,中国电信(00728)收入增长势头持续,产业数字化业务在今年将保持强劲增长,从长远来看,可能成为公司的主要增长动力。并预测政府对新基础设施的推动和企业的数字化和信息化需求,加上5G

To

B的业务发展,应该会支持产业数字化业务在2021-25年期间收入强劲增长。报告中称,公司去年产业数字化收入占总服务收入的22.5%,管理层预计在2021-25年期间,该业务收入的年增长率将达到约30%,而去年的增长率为9.7%,同时将其收入贡献目标定为到2025年,达到约40%水平。与管理层之前对于产业数字化收入将在2021年实现两位数增长的指导意见相比,更新的指导意见更为积极,可能会导致盈利上的积极惊喜。

瑞信:维持中石油(00857)“跑赢大市”评级 目标价上调22.2%至5.5港元

瑞信称,中石油(00857)勘探开发盈利能力提升,去年成本控制为当前上升周期中受益并奠定坚实基础,将2021-23年每股收益提高12-57%,预计今年纯利为900亿元(人民币,下同)。公司在上升周期中拥有最好位置,其首季业绩强劲,但市场表现仍未追上公司预计,相信此预测偏差仍会维持3-6个月。此外,两个主要基本面转好重振盈利潜力,包括减少入口天然气亏损,虽然随着油价上涨,该行预计今年进口天然气损失也仅为95亿元,为过去10年最低水平。

瑞信:下调中石化(00386)目标价21.7%至4.7港元 评级降至“中性”

瑞信称,虽然早前提到中石化(00386)受惠于油价介于每桶70-80美元,但现时油价正朝向每桶80美元上升,公司风险曝光呈正增长。首先炼油方面,由于发改委可能推迟或取消汽柴油零售价格上涨,如果油价升至每桶80美元以上,公司炼油部门可能面临利润压缩。此外,亚洲石油化工价差已经开始,乙烯-石脑油价差自5月最后一个高峰以来下降60%,这是原料成本上升和需求疲软的综合因素,预计公司化工部门盈利预期的正常化,也暗示下半年盈利前景面临下行风险。

中泰国际:重申信达生物(01801)“买入”评级 目标价110港元

中泰国际称,达伯舒用于肝细胞癌正式获批,产品用于食管鳞癌治疗临床试验达主要研究终点信达生物(01801)于6月28日公布,国家药监局批准达伯舒联合达莜同用于以往未受过治疗的不可切除或转移性肝细胞癌的一线治疗,这是PD-1免疫联合疗法首次在国内获批适用于肝癌患者的一线治疗。根据中国国家疾控中心2019年发布的数据,肝癌是国内发病率第四高的癌症。肝细胞癌占肝癌患者的85%~90%,肝细胞癌一线治疗方面的正式获批是达伯舒的里程碑事件之一。

该行预计,公司主营业务收入将维持快速增长,预计达伯舒将引领公司主营业务医药销售板块收入快速增长。达伯舒目前在国内已经获批用于经典霍奇金淋巴瘤、一线非鳞状非小细胞肺癌、晚期鳞状非小细胞肺癌、肝细胞癌四项适应症,其中后三项均为2021年获批,该行认为这三项重要适应症的正式获批有利于产品销售推广,因此达伯舒销售仍将处于快速放量期。达伯舒在TKI制剂耐药的EGFR阳性肺癌治疗的上市申请也已经获得国家药监局受理,预计2021-22年可能获批。达伯舒在食管鳞癌方面的治疗已经达到三期临床的主要终点,而胃癌的临床试验处于三期临床。该行预计,这些适应症在2~3年内正式获批的可能性很高,达伯舒将继续引领公司主营业务收入快速增长。公司主营业务医药产品销售业务的收入将从2020年的约23.7亿元增加到2023年的66.1亿元,2020-23ECAGR为40.8%。

中泰国际:维持六福集团(00590)“买入”评级 目标价上调28%至32港元

中泰国际称,由于六福集团(00590)于中国港、澳地区的收入及经营利润占比皆高于同业周大福(01928)及周生生(00116),可被视为投资中国香港消费复苏的代替品。考虑到管理层较积极的中国内地开店指引及中国香港潜在通关的刺激,因此分别上调2022-24财年股东应占溢利预测增长15%/18%/17.8%至13.4亿/15.7亿/17.8亿港元,未来三年CAGR为20.5%。

报告提到,内地业务强劲复苏,开店指引较积极21年财年下半年,中国内地收入及经营利润分别同比增36.4%/83.5%,带动全年中国内地收入同比增7%,其中批发及品牌收入分别同比增8.4%/23.1%。管理层透露今年4月至6月首两周内地同店销售增长(SSSG)达到50%,但由于较高基数,预计下半年同店增速会减慢。预计22财年于中国内地净开店达350家,主要集中于四五线城市开设品牌店,其中“六福”品牌占300家,新品牌目标净增加50家,指引超出该行预期。管理层对中国内地业务充满信心,预计未来2-3年内地门店网络达到3000家,中长期可达到5000家。

此外,中国港、澳地区经营环境已见底,预计经营利润率将有所上升港、澳地区已见复苏,今年1月至3月同店同比增19%,而4月至6月首两周更增长约120%。中国香港地区期内续租租金获33%的下调,预计22财年34家门店续租租金将再取得双位数的下调。疫苗接种率的提升加速经济活动正常化,婚嫁需求的恢复将刺激黄金产品销售。考虑到租金降幅带来的经营杠杆,该行预计22及23财年港、澳地区的经营利润率可分别回升至7.1%及8.4%。

扫码下载智通APP

扫码下载智通APP