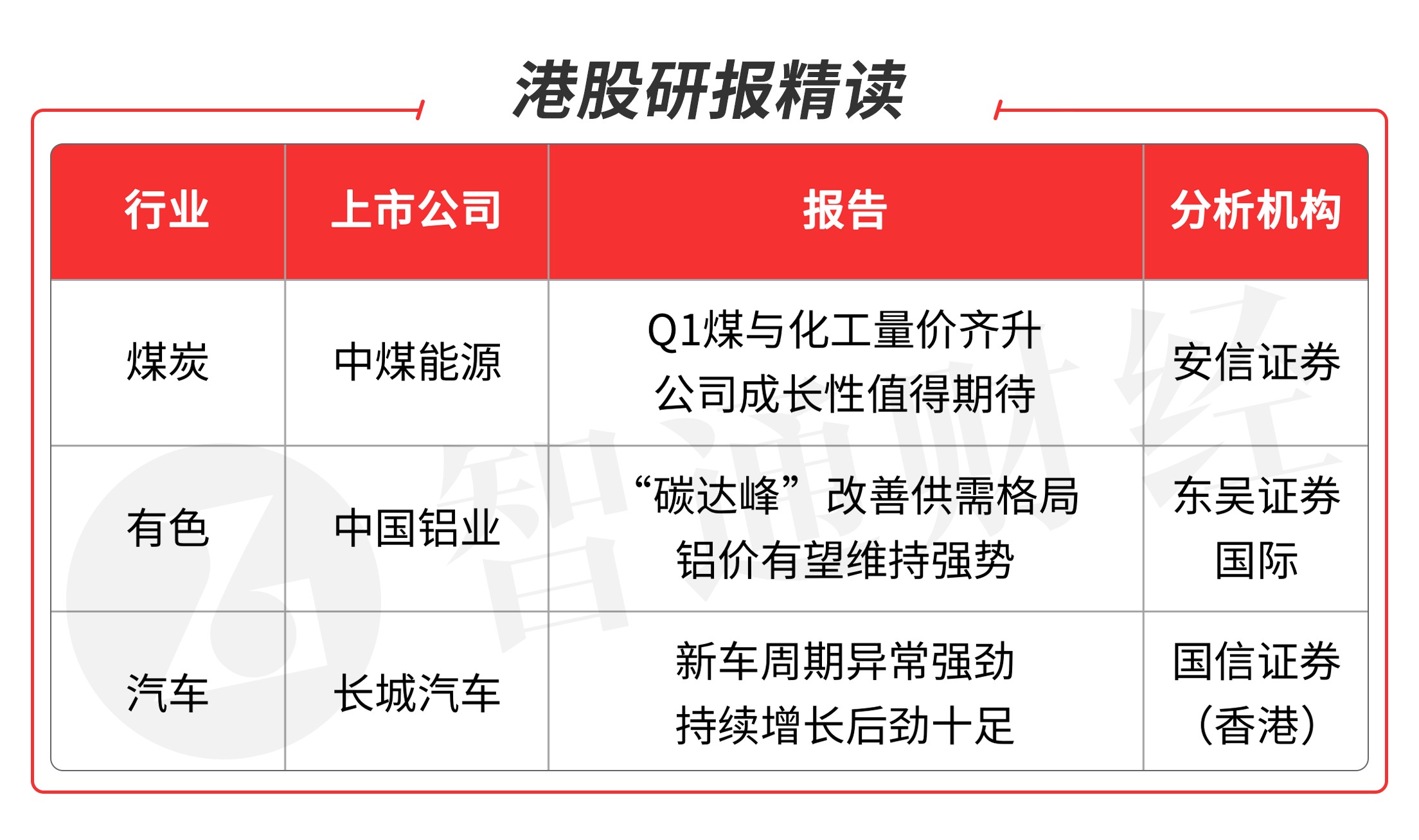

智通港股研报精读(06.23) | 重点关注煤炭板块、有色板块和汽车板块龙头股

①中煤能源(01898)发布公告,2021年5月份,商品煤产量1004万吨,同比增加8.2%,商品煤销量2545万吨,同比增长14.3%。②碳中和的提出推动煤炭行业进入新一轮供给侧改革,迎来高质量发展契机,“迎峰度夏”动力煤消费旺季即将到来,支撑动力煤消费提升及煤价高位。

山东省22日发布《关于加强“两高”项目管理的通知》,要求产能减量替代中电解铝项目不低于1:1.5,所有“两高”耗煤项目减量替代比例不低于1:1.2。或将利好铝价中长期走势。主要品种中国铝业(02600)。

长城汽车(02333)前5月销量大涨65.3%,6月首三周旗下哈弗及魏牌(WEY)取得得进取性销售表现,同比升18%(环比升3%)。

本期重点选择分析师看好的煤炭板块龙头股、有色板块龙头股和汽车板块龙头股。

本期优选报告:

中煤能源(01898)

1、中煤能源(01898):公司一季度归属于母公司所有者的净利润35.09亿元,同比增长441.14%;营业收入444.4亿元,同比增长61.49%。

煤炭量价齐升,自产煤成本控制良好:2021年一季度公司自产商品煤产量2859万吨,同比增加303万吨,增长11.9%;自产商品煤销量2858万吨,同比增加374万吨,增长15.1%;买断贸易煤销量4,126万吨,同比增加1,602万吨,增长63.5%。价格方面,煤炭业务综合售价为505.97元/吨,同比增长16.92%,其中自产商品煤售价511元/吨,同比增长8.7%,贸易煤售价为535元/吨,同比上涨32.1%。成本方面,煤炭业务综合成本为378.07元/吨,较去年同时期增长25.19%,其中自产煤销售成本为215.65元/吨,同比下降0.1%,煤炭业务实现毛利92.72亿元,比上年增长26.55亿元,增幅40.1%,毛利率为25.28%,同比下降4.94个百分点。

化工品价格大幅上涨,促进公司业绩释放:2021年一季度,公司聚烯烃销售量为38.6万吨,同比增长20.2%。尿素销售量63.7万吨,同比增长7.8%。甲醇销售量为24.3万吨,同比增长20.3%。聚烯烃销售价格为7444元/吨,同比增长23%。尿素销售价格为1927元/吨,同比增长13.9%。甲醇销售价格为1598元/吨,同比增长14.6%。成本方面,除尿素成本同比下降2.3%以外,聚烯烃、甲醇成本分别同比增长11.1%、1.4%。综合测算化工品综合毛利为13.79亿元,同比增长87.16%,化工业务实现毛利率30.72%,同比增长7.87个百分点。

公司是煤炭企业中难得有成长性公司:煤炭方面,据公告,公司目前在建煤炭产能4对,合计产能2380万吨/年,分别为大海则煤矿1500万吨/年(预计2022年竣工),依兰三矿240万吨/年(预计2021年竣工),苇子沟240万吨/年(预计2023年竣工)、里必煤矿400万吨/年(预计2024年竣工)。从在建产能投产时间来看,公司2021-2024年产量有望持续增长。煤化工方面,公司公告鄂尔多斯能源合成气制100万吨/年甲醇项目预计将于2021年4月投料试车。此外,据官网显示,陕西延长中煤榆林能源化工有限公司(16.83%权益)180万吨/年烯烃装置于2020年末试车成功,则公司权益烯烃产能增加30.3万吨/年,一季度生产聚烯烃产品46.56万吨,公司化工品规模进一步扩大。

公司2021年一季度确认投资收益8.28亿元,同比增长1682.4%,主要是参股企业盈利同比增加所致。据年报显示,公司主要参股公司多为煤与煤化工公司(中煤旭阳、中天合创、华晋焦煤、禾草沟煤业等),受煤与煤化工产品景气回升影响,公司投资收益大幅增厚。

目前公司估值较低,但煤炭业务量价齐升,化工品价格反弹,公司业绩弹性较大,给予买入-A评级。

风险提示:宏观经济下行,煤价大幅下跌;新建产能释放超预期;煤化工产品价格大幅下滑。(安信证券/周泰)

中国铝业(02600)

2、中国铝业(02600):得益于电解铝价量齐升和经营方面降本增效,一季度业绩亮眼。公司公布2021年一季度业绩,营收同比增长32.5%至521.7亿元,归母净利润同比增长3025.7%至9.67亿元,利润表现亮眼,主要得益于电解铝价量齐升以及经营方面的降本增效。核心产品产销两旺:电解铝产量、自产销量以及自产平均销售价格分别同比增长2.1%、10.5%和20.36%至97万吨、95万吨和16120元/吨;氧化铝产量和自产销量分别同比增长14.6%和19.7%至409万吨和237万吨,资产氧化铝平均销售价格稍稍回落2.4%至2511元/吨。近年环保趋严导致铝业供给增速放缓,电解铝价格有望维持强劲。电解铝价格强劲,电解铝市场价最新报收19800元/吨,较公司一季度平均销售价高22.8%。

电解铝强势的主要原因:1.近年来政府严控新增电解铝产能投放,鼓励和引导低竞争力产能退出市场,导致铝业供给增速放缓;2.铝材因轻质、耐用、环保等特性应用于汽车、交运、建筑建材、包装等领域,碳达峰趋势带来的绿色建材、汽车轻量化等增量需求支撑铝价。考虑到电解铝供给弹性有限,在货币政策没有大幅度变化的情况下,电解铝有望维持强势,助力公司业绩增长。

生产布局持续优化,全产业链进一步延伸。公司几内亚博法项目于2020年建成投产并快速达产达标,提高了铝土矿自给率;广西华昇 200万吨港口氧化铝同步投运,“两海”战略取得重大进展;贵州分公司铝合金、包头铝业高纯铝、中铝山东板状刚玉二期等项目建成投运,产业链进一步延伸。目前公司电解铝、氧化铝产能达近400万吨/年、1600万吨/年,全球铝业龙头的地位得到进一步的巩固。

风险提示:产能释放不及预期、自备电厂整顿、环保限产、需求不达预期。(东吴证券国际/周霖)

长城汽车(02333)

3、长城汽车(02333):公司2020年营业总收入录得1032.83亿元人民币,同比增长7.35%。股东应占净利润录得53.92亿元,同比增长19.9%。

5月销量继续保持增长,公司公告的数据显示,2021年5月份共销售汽车86965辆,同比增长6.2%。1-5 月,公司累计销量录得51.75万辆,同比大增 65.3%。分品牌来看,1-5月哈弗品牌销量同比增长54.1%,长城皮卡销量同比增长44.6%,纯电欧拉品牌同比暴增514%。WEY品牌销量同比下滑12.9%。此外,新增坦克品牌1-5月销量录得25913辆,销量占比约 5%。

受缺芯影响,产量增长落后于销量公司2021年5月份产量录得80950辆,比当月销量少6015辆。1-5月,公司累计产量50.39万辆,比累计销量少约1.37万辆。产量明显小于销量,其主要原因在于生产端受到缺芯的不利影响。受缺芯的影响,公司未来中短期汽车产销量增速可能会受到抑制。而汽车行业缺芯局面的逐步缓解,预计可能要等到今年三至四季度。

重磅新车型不断,持续增长后劲十足。公司去年下半年重磅新车型密集推出。至2021年,公司新推车型的节奏继续加快。哈弗品牌方面,新增车型初恋于2021年1月上市,新增车型赤兔于5月上市。WEY品牌方面,重磅新车摩卡(中型 SUV)已于5月正式上市,后续还有玛奇朵、拿铁两款SUV车型预计将在三季度正式上市。欧拉品牌方面,新增的纯电SUV大猫,预计将于三季度上市。此外,公司还有多款新增车型已发布,包括坦克品牌的坦克700、坦克800,哈弗品牌的XY 车型、X狗车型,欧拉品牌的闪电猫、朋克猫等。持续且密集推出具备较佳市场竞争力新车型,为后续公司销量延续高速增长提供了有力保证。

公司在自主品牌整车企业当中,无论是规模、技术实力,还是产品力、市场推广能力,均处于领先地位。公司目前新一轮的新车周期异常强劲,未来销量持续增长动力非常充足。维持买入评级。

风险提示:行业增长乏力,新车销量不达预期,车市竞争恶化。(国信证券(香港)/韩卫东)

申明:本栏目所有分析仅为分享交流,并不构成对具体证券的买卖建议,不代表任何机构利益,同时可能存在观点有偏颇情况,仅供参考。各位读者需慎重考虑文中分析是否符合自身定状况,自主作出投资决策并自行承担投资风险。

扫码下载智通APP

扫码下载智通APP