美股新股解读|众多知名资本站台,200亿美元的满帮集团(YMM.US)贵不贵?

竞争无处不在。

为争夺“数字货运平台第一股”的名头,福佑卡车(FOYO.US)与满帮集团(YMM.US)先后于今年5月向SEC递交了F-1文件,欲分别在纳斯达克与纽交所上市。而经过半个月的角逐,满帮集团或抢先一步。

智通财经APP了解到,6月15日,满帮集团已向SEC递交了F-1/A文件,即对招股书进行了更新,并披露了相应的发行计划。据招股书显示,满帮集团拟发行8250万股ADS,每ADS的价格为17-19美元,若未触发“绿鞋机制”则至多募资15.68亿美元。

值得注意的是,满帮集团现有股东富达国际(Fidelity International)欲以IPO价格至多认购1亿美元的ADS,且景顺投资(Invesco)则有意以IPO价格至多认购5亿美元的ADS。

而在IPO的同时,满帮集团亦将同步进行私募配售,安大略省教师退休金计划(OTPP)和阿联酋主权财富基金(Mubadala)将分别认购价值1亿美元的A类普通股。

这也就意味着,满帮集团此次上市总募资规模或超20亿美元,则上市时的IPO估值有望超过200亿美元。

众多机构欲认购满帮集团股份,证明了资本对其价值的认可。事实上,由运满满与货车帮战略合并而来的满帮集团很早时便受资本青睐,这让公司有着异常华丽的融资史。

据天眼查数据显示,从2014至2017年的短短三年间,满帮完成了七轮融资;至2018年4月时,满帮完成了19亿美元的第八轮融资,同年的10月23日,完成了10亿美元的第十轮融资;至2020年11月底时,满帮完成了约17亿美元的第十一轮融资。市场消息称,第十一轮融资时,满帮集团估值为120亿美元。

数轮融资下来,满帮的股东已囊括国内外的知名投资机构,其中便包括了软银、红衫中国、全明显投资基金、老虎环球基金、高瓴、金沙江创投、腾讯等。其中,红衫中国更是连续6轮加注投资满帮,在IPO前持有满帮7.2%的股份,而软银则以22.2%的IPO前持股成为最大的机构投资方。

面对众多知名投资机构站台的满帮,市场似乎更关心公司的潜在经营风险,且投资者疑虑,长达十一轮的融资是否会过高推升满帮集团在一级市场中的估值,从而导致一二级市场的估值倒挂?

布局自动驾驶为基本面加分

整车运输市场是公路货运市场中最大的细分市场,2020年时,整车运输市场的规模为3.8万亿,占公路货运市场的60%。至2025年时,整车运输市场的规模有望达4.5万亿,五年复合增速为3.8%。

但就在这样万亿级别的庞大市场中,却存在着诸多发展痛点,高度碎片化、信息极度不对称导致交易流程冗长且低效,严重阻碍了行业的持续增长。

为解决这一痛点,满帮致力于通过线上信息平台,高效匹配货运供需两端,打通线上车货匹配及交易闭环,完成货主与司机的无缝连接,实现了从传统的“货主找司机”与“司机找货主”的局部静态模式,到全局最优动态匹配的突破,在有效减少第三方转包的同时,可大幅提升货运匹配效率。

在经过数年的积累后,截至2020年底时,满帮业务已覆盖全国超过300座城市,线路覆盖超过10万条,高度密集的全国线路网形成巨大的网络效应。线路网将中国每个地级市与其他数百个城市连接起来,对百万量级的用户在不同路线上运送百万量级的非标货物进行动态编排,从而实现全局最优的复杂动态匹配。

据招股书显示,满帮已组成了一个庞大的生态系统,2020年时,有超过280万辆卡车司机在公司的平台上完成了运输订单,这占中国重型与中型卡车司机的约20%。且至2021年3月时,平台上货主的MAU达到了约140万。除货主与司机外,越来越多的金融机构、保险公司、加油站运营商、高速公路管理机构、汽车制造商和经销商等均加入了满帮,平台生态逐渐完善。

CIC表示,若按GTV(平台总交易额)计算,满帮2020年以7170万份订单,1738亿人民币的GTV成为了全球最大的数字货运平台,该GTV约占中国数字货运平台GTV总量的64%,规模优势显而易见。而在2021年第一季度,满帮完成了2210万个订单,GTV为人民币515亿元,同比增长分别为170.2%和108%。

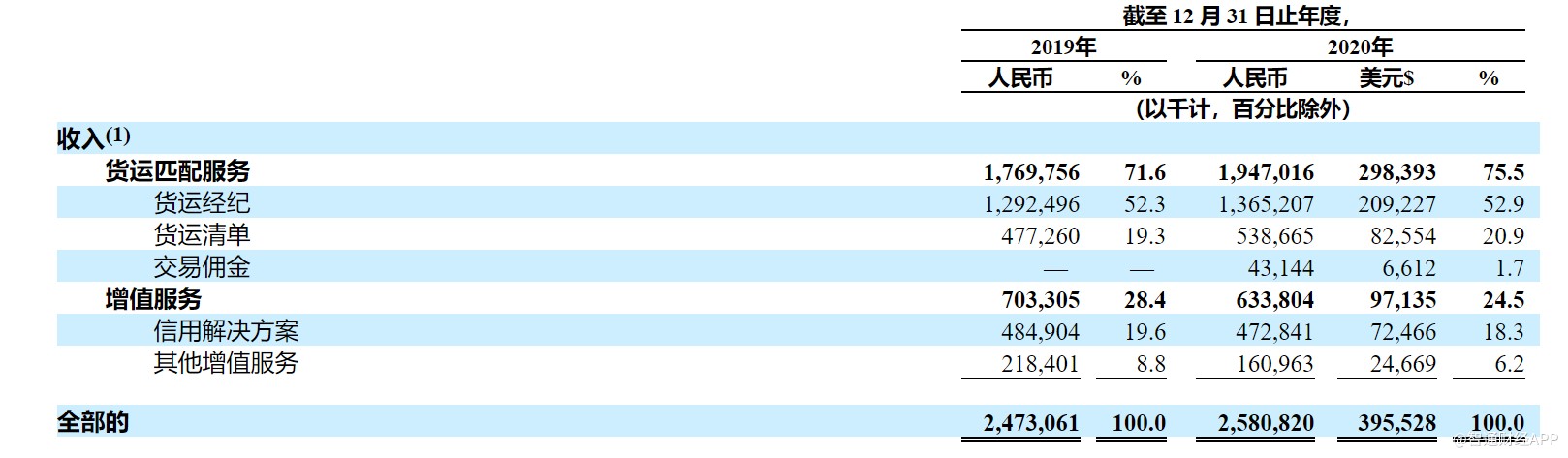

财务方面,满帮集团2019-2020年的营业总收入分别为24.7亿元和25.8亿元,同比增长4.4%,在疫情影响下仍呈现稳健增长态势。详细来看,现阶段满帮收入主要来源于其核心的货运匹配服务及增值服务两方面。其中货运匹配服务带来的营收从17.7亿元进一步增长至19.5亿元,同比增长10%;而在2020年,增值服务也为满帮带来6.3亿元营收,贡献近1/4的总营收占比。

而通过优化成本结构,满帮扣除营业成本之后的毛利率也从2019年的44%增至2020年的49%,这为公司在基于非美国通用会计准则(Non-GAAP)下实现扭亏为盈奠定基础。据招股书显示,满帮2020年Non-GAAP下的净利润为2.81亿人民币,而2019年为亏损9281.1万元。且随着疫情影响的消除,满帮2021年第一季度的Non-GAAP净利润达1.13亿元,同比实现3.4倍的大幅增长。

除此之外,满帮布局自动驾驶也是公司的一大亮点。智通财经APP了解到,去年9月,智加科技宣布携手满帮集团升级战略合作。作为满帮的独家自动驾驶技术伙伴,智加此次将前装量产级别的高速干线自动驾驶重卡引入到与满帮的战略合作中。而满帮则是智加科技的早期股东,并于今年2月继续跟投后者的新一轮融资。

满帮之所以选择与智加合作,因为其拥有L4级全栈自动驾驶技术研发能力。2021年年中,智加科技助力一汽解放推出的高级别自动驾驶重卡J7 L3将实现量产上市,率先打开国内自动驾驶卡车市场。满帮通过投资智加科技而布局自动驾驶,或给市场带来一定想象力。

两大风险值得注意

从上述的分析中能看到,满帮凭借GTV成为了数字货运领域的龙头老大,市占率64%,规模优势明显;且当前整个数字货运行业的规模占整车运输市场的比例仅7.1%,这便意味着满帮仍有较大的成长空间;同时,虽然仍处于商业化初期,但满帮通过成本的控制已实现了Non-GAAP净利润的扭亏,进一步提升了公司基本面的质量,且布局自动驾驶为未来业态发展做充足准备。不过,满帮面临的经营难题也同样明显。

其一便是与福佑卡车的竞争,从相继递交招股书这件事上,也能看出二者竞争的剧烈程度。智通财经APP了解到,在2021年第一季度中,福佑卡车交付了约320万车货物,服务了11174名托运人,超过58.1万名司机在平台完成订单。虽然从托运人、司机两个指标上看福佑卡车与满帮仍有一定差距,但值得注意的是,二者的商业模式有明显差别。

福佑卡车对于自身的定位是专注于整车运输的科技物流平台,其提供了FaaS(Freight-as-a-Sevice)服务模式,即整个货运交易链条都在福佑的平台上实现标准化和数字化的运行,该服务能够依靠AI等技术手段从定价、调度和服务等多维度出发以预先定价将货运订单分配给平台上最合适的承运方,为上下游提供从询价、发货到签收、结算的全流程履约服务。通过AI技术,福佑可大幅提升整个生态系统内资源的匹配效率和匹配准确度,以实现生态资源的更大化发展。

若要做一个比喻,福佑卡车更偏向于贝壳平台,深入产业链的各环节,对交易深度介入;而满帮更偏向于58同城的模式,即更侧重于信息的呈现,信息平台,让中介线上化。正是满帮这样相对较轻的发展模式,让其实现了规模的快速增长,但与福佑相比,满帮对平台系统内资源的运用效率稍弱。

不过,目前双方都准备直插对方腹地,竞争再度加剧。2020年7月,福佑卡车开拓了中小企业业务,尝试扩大规模,向中小企业用户渗透,这必然会与满帮在用户方面产生争夺;而据招股书显示,2020年8月,满帮已在杭州、湖州和绍兴三个城市开始向司机收取佣金,启动了在线交易服务的货币化。至2021年第一季度时,满帮已在60个城市收取了86亿元的货运订单佣金。

除此之外,同城货运入局者增多,该部分玩家或从同城货运向全国货运发展,从而与满帮产生直接竞争。为避免此类事件的出现以及弥补公司业态的完整性,满帮于2020年11月宣布全力进军同城货运市场,但顺丰、滴滴等巨头相继入场同城货运,竞争格局不容乐观。

由于数字货运的渗透水平仍处于相对较低的水平,行业仍处于初级阶段,其他有业务协同效应的巨头或有弯道超车的可能,所以对于行业竞争局势的把握极为关键,满帮欲继续保持在数字货运领域的优势,对其战略正确性有较高要求。

其二,满帮或存在政策指导风险。从最近的房地产、医美、教育行业便能看出,政策指导是企业运营较大的潜在风险之一。而在递交招股书前夕,满帮集团被交通运输新业态协同监管部际联席会议办公室进行了约谈。

约谈指出,部分平台特别是满帮集团、货拉拉公司,存在着定价机制不合理、运营规则不公平、生产经营不规范、主体责任不落实等突出问题,平台部分经营行为涉嫌侵害货车司机合法权益,广大货车司机对此反映强烈。约谈要求,满帮集团、货拉拉公司须正视存在的问题,立即开展整改。

综合而言,满帮的亮点足够明显,领先的市场占有率、快速成长的市场、扭亏为盈的业绩、自动驾驶布局以及众多知名机构站台都是公司的加分项;但瑜不掩瑕,其经营风险也同样不容忽视,日渐加剧的竞争以及来自政策指导的潜在风险,或对公司的业务发展造成不利影响。

扫码下载智通APP

扫码下载智通APP