2万亿美股期权周五到期,年内第二个“四巫日”有何特别?

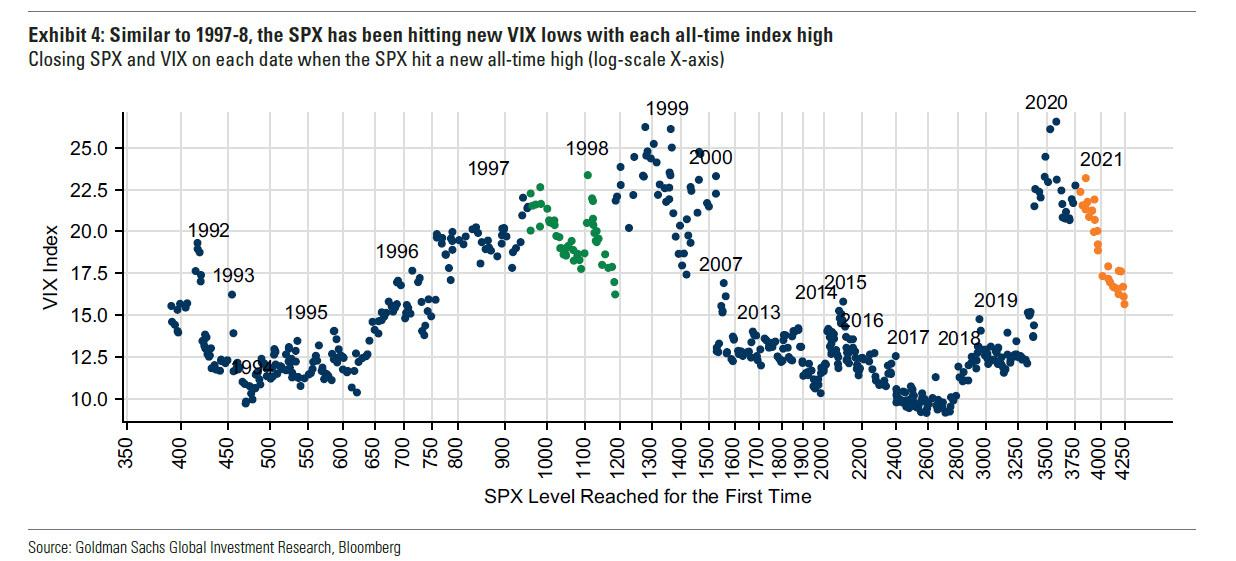

周一,纳指、标普500指数再创历史新高;与此同时,衡量标普500指数波动性的VIX指数近日持续走低,目前已经触及去年疫情爆发以来的最低水平。

金融博客零对冲撰文指出,美股这样的平静日子很可能在本周五就画上句号,这是年内第二个“四巫日”,届时大量美股期权将同时到期。

高盛的内部衍生品专家Rocky Fishman预测6月即将到期的期权规模和之前一样巨大,具体而言,本周五到期的期权包括:价值2400亿美元的标普500指数ETF期权,2000亿美元的迷你标普500指数期货以及1.8万亿美元的标普500指数期权。

值得注意的是,执行价格接近标的资产价格的期权数量创下10年来最低,由于近期美股一直处于高位,预计大部分6月未平仓合约价格都低于当前的股指现货价格。如下图所示,行权价在3900和4150附近期权分布密集。这意味着在本周五之后,这些点周围可能会有一定的支撑,直到被新的gamma重新填充。

此外,据高盛估计,折式合成期权(combos)占标普500指数期权规模的15-20%,即调整后的未平仓合约总额将达到1.5万亿美元,仍远大于即将到期的单一股票期权的未平仓合约总额(7750亿美元)。

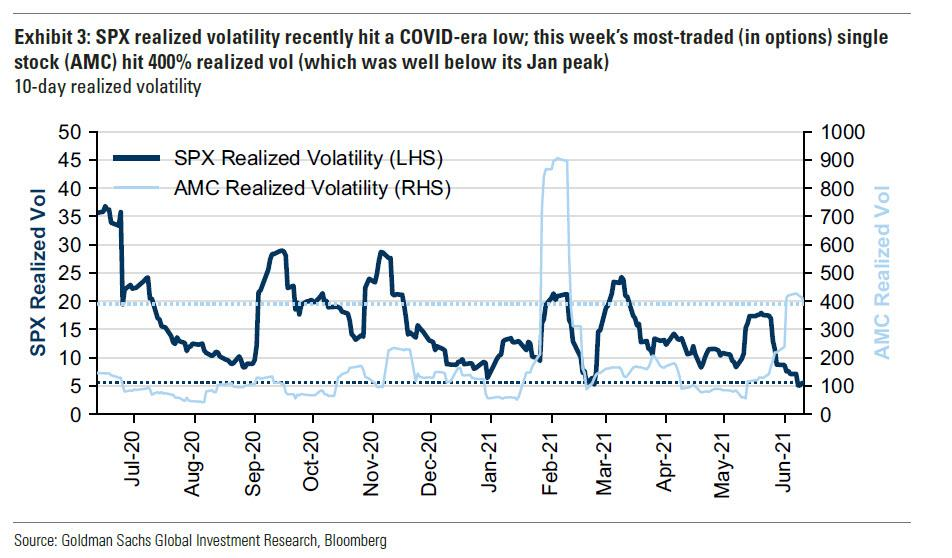

这个“四巫日”之所以特别,一个重要原因是此前大盘波动率实在低得异常。高盛策略师指出标普500指数过去13个交易日的波动率仅为5.1%,这是自2019年以来最低。

这一幕和1997年8月相似,当时标普500指数不断续刷新高,与此同时VIX指数却处于新低。

大盘波动率极低,但诡异的是,个股却频频上演极端波动,例如AMC——虽然AMC上周名义成交量仅70亿美元/天,远低于亚马逊的1200亿美元/天,且远低于第一季度的峰值,但在所有个股中其合约成交量最高,期间可实现的成交量接近400%。

分析指出,散户驱动了所有个股期权活动的很大比例,近期个股期权活动的增长主要集中在低价股票上,导致过去两周合约交易量的份额与名义交易量不匹配。

目前美股的多头伽玛头寸规模依然高企,野村证券的Charlie McElligott指出,极低的大盘实际波动率与大量看涨gamma期权到期的情况是危险的,即一旦头寸集体平仓,实际波动率可能会瞬间回升。同时,VIX指数期货相对于标普500指数Beta值不断上升,这表明,如果市场出现抛售,空头gamma仓位会回升,市场将变得更加不稳定。

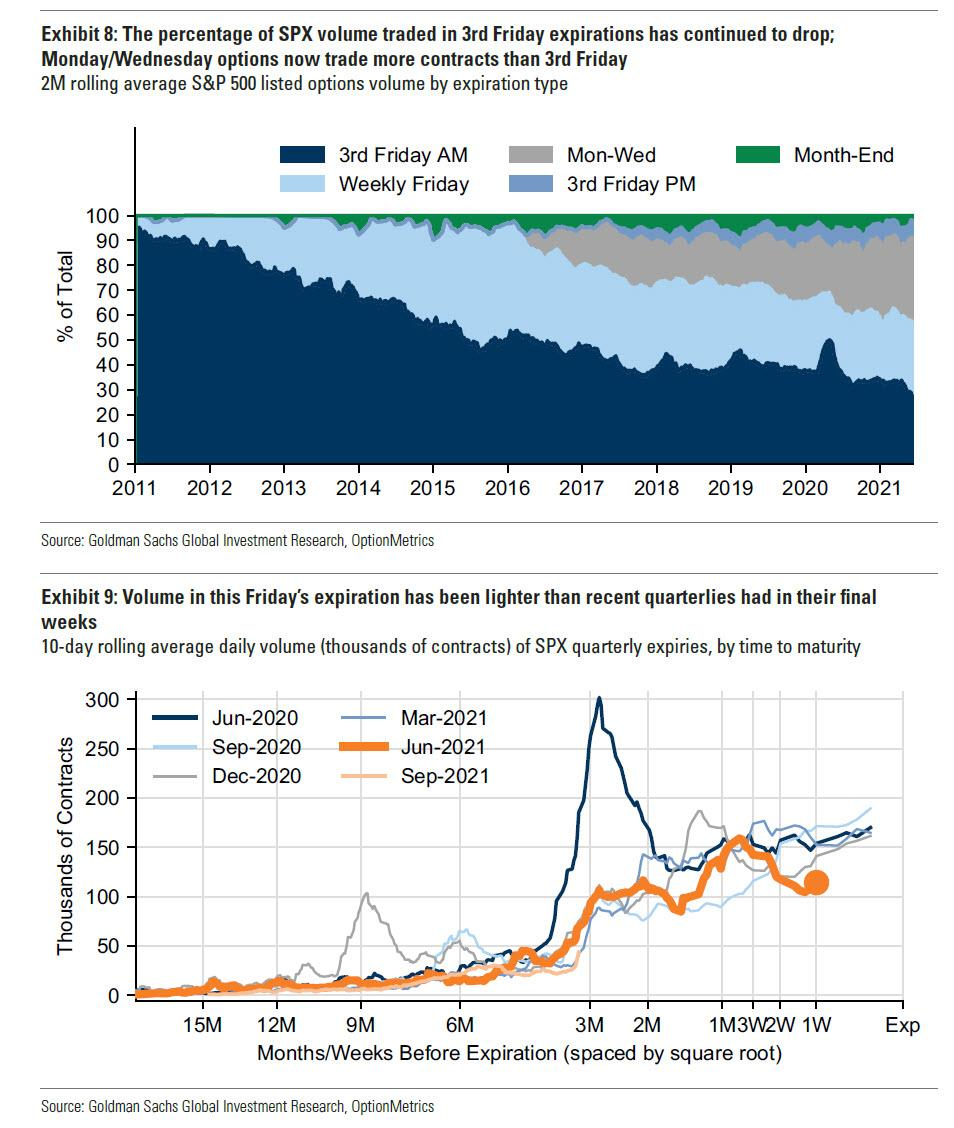

高盛还指出,临近周五“四巫日”,美股期权交易量正在下降,这个反常现象出现主要是因为每周到期的短期期权正在变得火热,尤其是大受散户投资者欢迎。事实上,第三个周五到期的标普500指数期权交易量百分比处于历史最低点,甚至小于每周一和周三到期期权交易量的百分比。

超短期期权交易量增加的一个解释是散户对部分个股的热潮。高盛指出:

“如果做市商无法覆盖散户投资者看涨买入产生的短期gamma,他们可能会积极买入多头头寸,以抵消伽玛效应。”

零对冲警告,一旦这个趋势变得普遍,大盘可能会面临剧烈波动。

本文选编自“金十数据”,作者:林莫愁;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP