兴业证券:国内电车渗透率升至12%,创历史新高

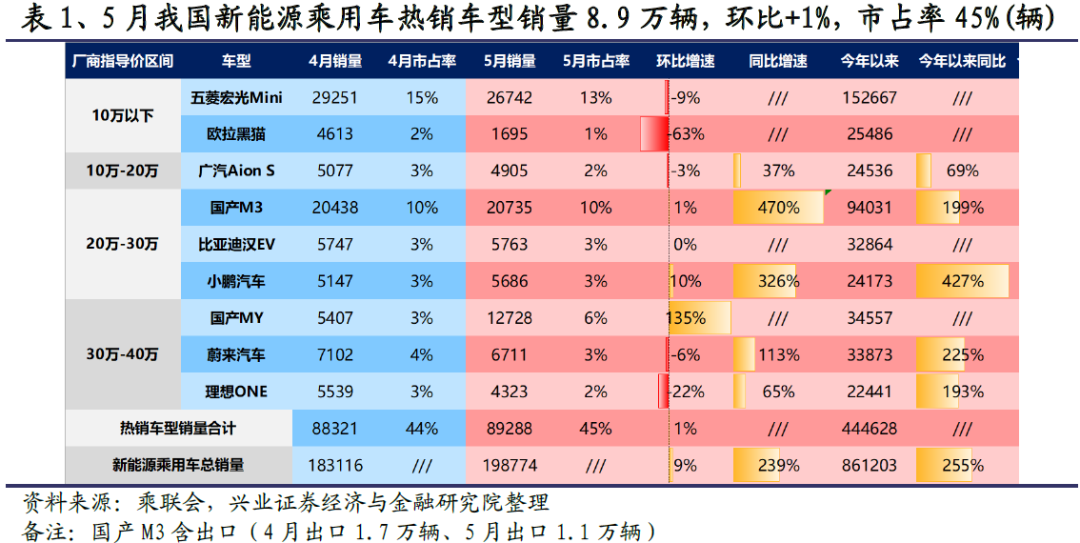

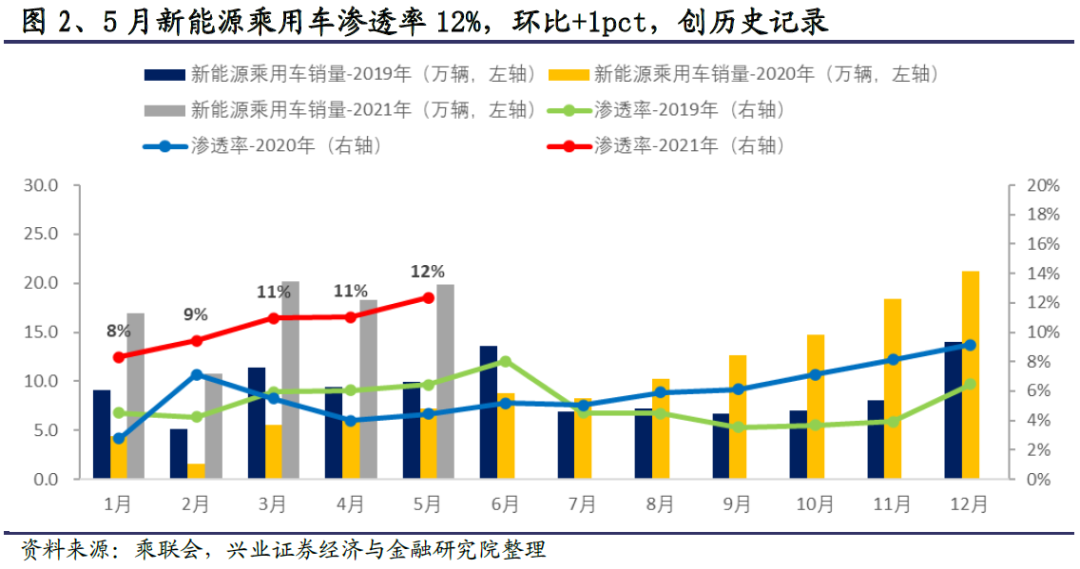

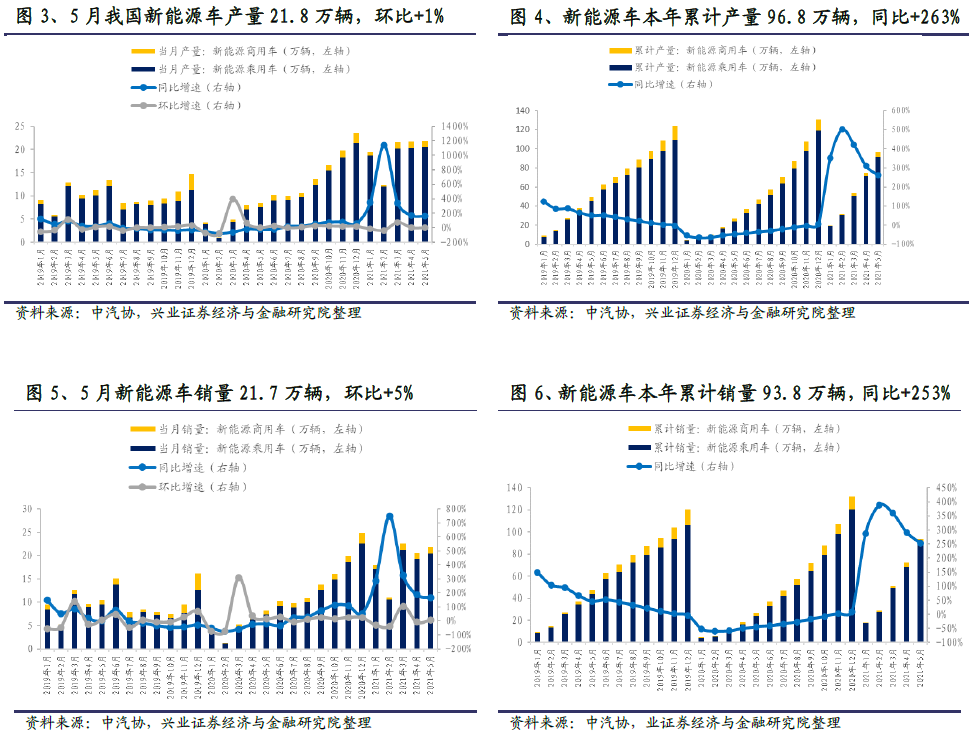

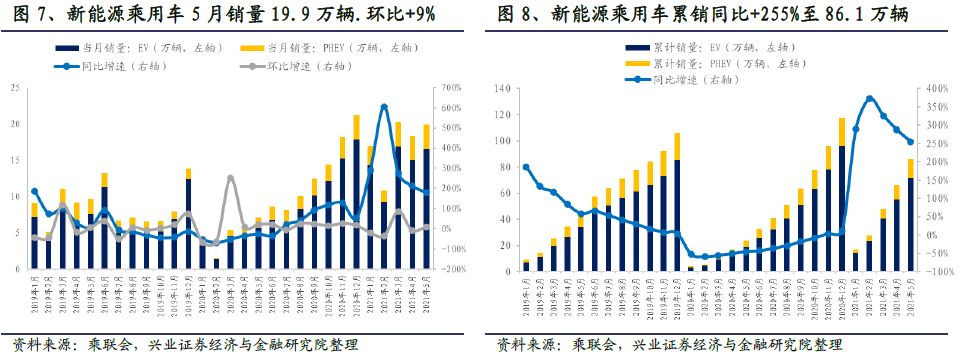

事件:2021年5月,我国新能源汽车产销量分别为21.8万辆、21.7万辆,同比+160%、166%,环比+1%、+5%。新能源乘用车当月销量为19.9万辆,同比+179%,环比+9%,渗透率提升至12%;2021年1-5月新能源汽车累计产销量达96.8万辆、93.8万辆,同比+263%、+253%;新能源乘用车1-5月累计销量达86.1万辆,同比+255%。

受益MY产能爬坡,特斯拉(TSLA.US)5月销量明显提振。尽管此前市场担心舆情影响,但当月表现超市场预期,而产、销、出口量均符合我们此前指引:

第一,5月新能源乘用车渗透率升至12%,环比+1pct,创历史新高。今年以来,受益于优质电动车型持续放量,叠加传统燃油车受芯片短缺影响更为严重(多数车企优先保证新能源车芯片供应),新能源乘用车渗透率快速提升,由1月8%增至5月的12%。

第二,国产特斯拉5月内销2.2万辆,环比+85%,出口1.1万辆(本月生产出口车型7k+上月库存约4K)。其中MY 5月销量近1.3万辆,环比+131%。M3销量9352辆,环比4月+45%。我们预测新款MY铁锂版将搭载宁德时代磷酸铁锂电池,或于近期推出,价格有可能下降至30万元以下,对应年均稳态销量达36万辆/年以上,进一步降维打击中型豪华燃油SUV。

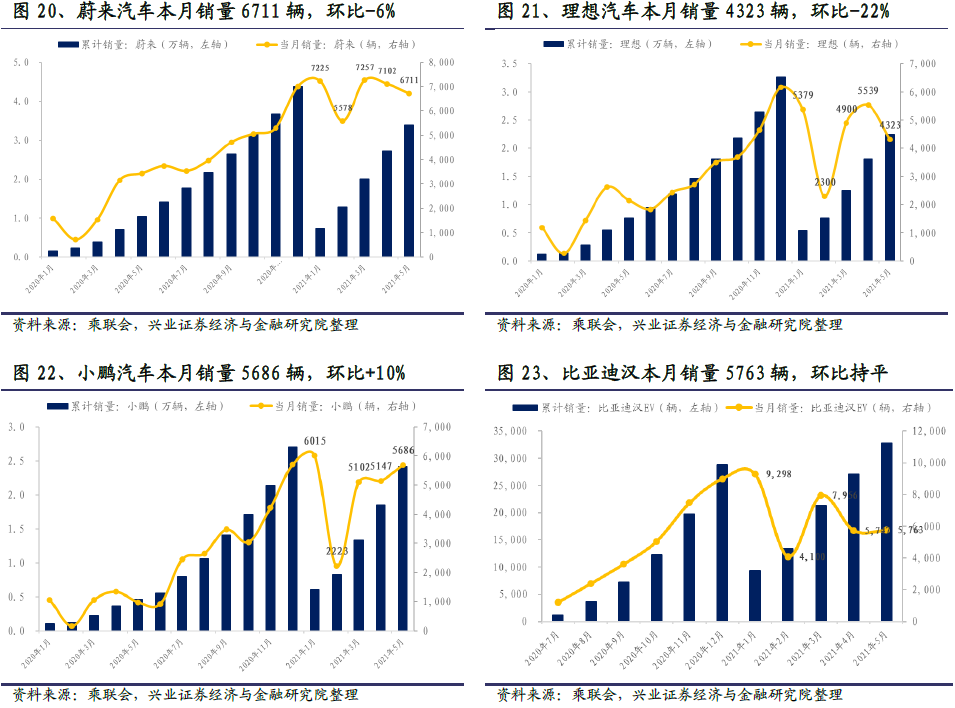

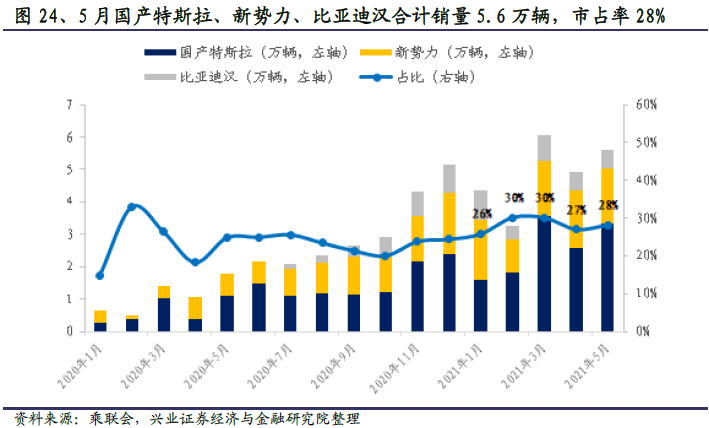

第三,新势力销量受短期因素扰动,比亚迪表现抢眼。蔚来:受零件紧缺及生产天数减少影响,蔚来(NIO.US)产量不满6k,销量达6711辆。理想(LI.US):5月老款去库存,销量仅4323辆。比亚迪:3.2万辆,环比+26%,其中汉系列贡献0.82万辆,其他增量多由新款Dmi车型贡献。

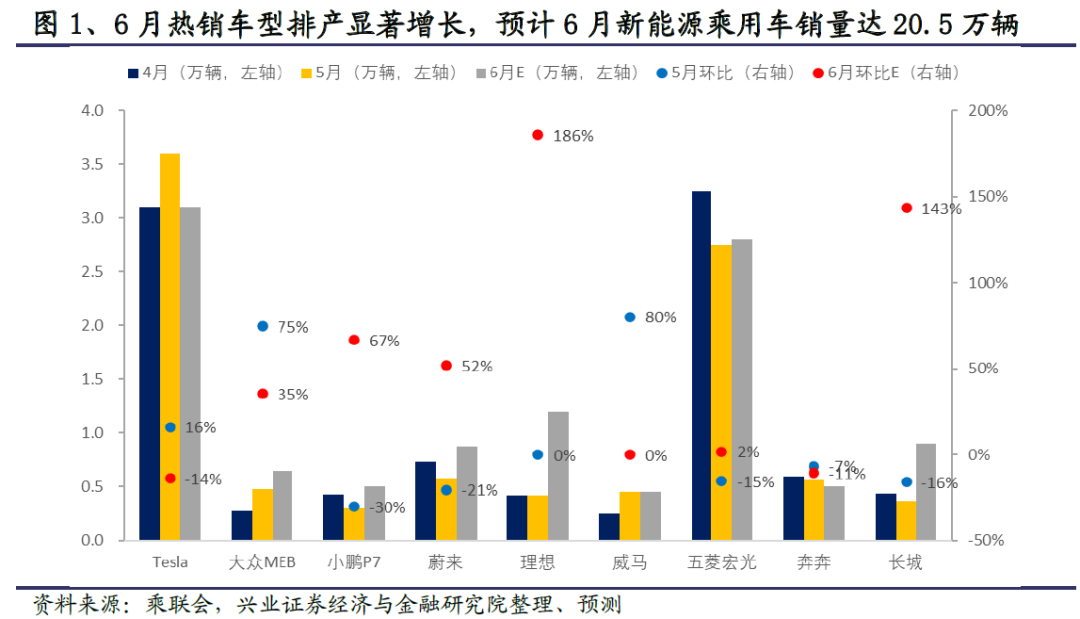

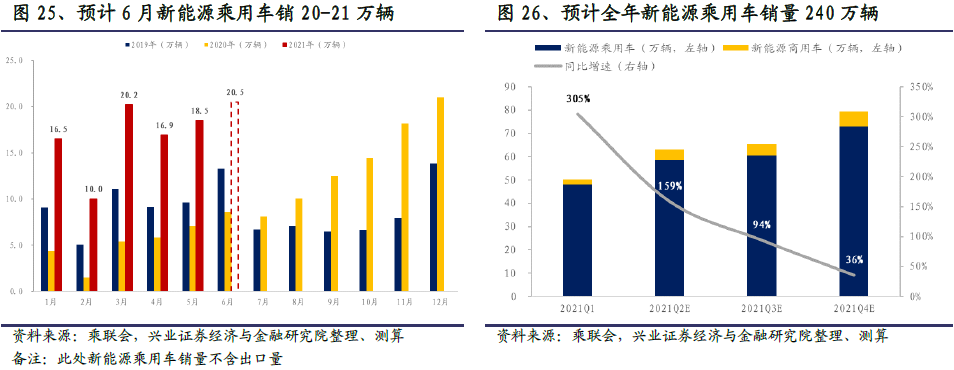

预计6月新能源乘用车销量达20.5万辆,创历史单月销量新高。临近年中,北京家庭电动车牌照32K+释放利好需求。理想、蔚来、欧拉6月排产环比增长显著。预计6月新能源乘用车产量19.5万辆,销量20.5万辆(不含出口),环比+11%。

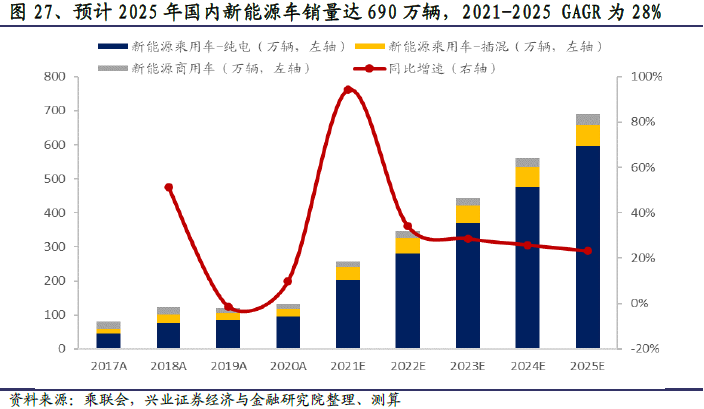

投资建议:以国产特斯拉、新势力、自主品牌等为代表的优质车型驱动私人需求强劲增长,预计2021年我国新能源车销量达258万辆(乘用车240万辆+商用车18万辆)。看好中游锂电材料需求放量,推荐各环节龙头企业,宁德时代、亿纬锂能、恩捷股份、璞泰来、天赐材料(化工组覆盖)、宏发股份、科达利等。

风险提示:新能源汽车产销不达预期风险。

报告正文

中汽协:2021年5月我国新能源车产销量同比增长160%、166%

乘联会:5月我国新能源乘用车销量19.9万辆,环比+9%

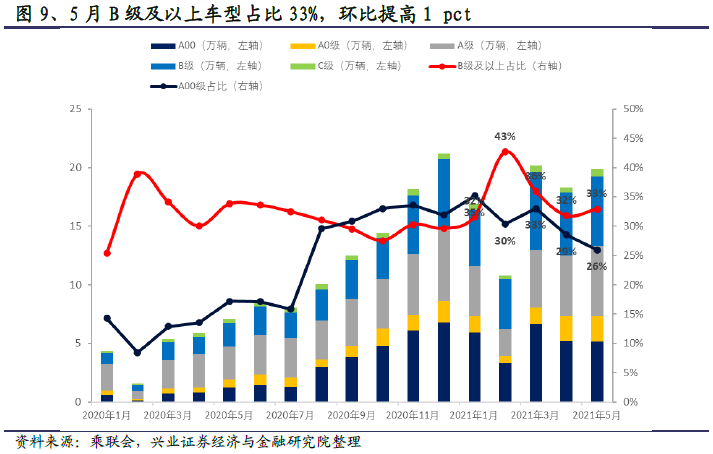

车型结构方面,A级及以上车型占比回升。A级车型占比提升2 pct至30%,B级及以上车型占比增至33%,环比提高1 pct;A00级占比降低3 pct至26%。本月A0级、A00级车型占比均有所降低,A级及以上车型占比提升。

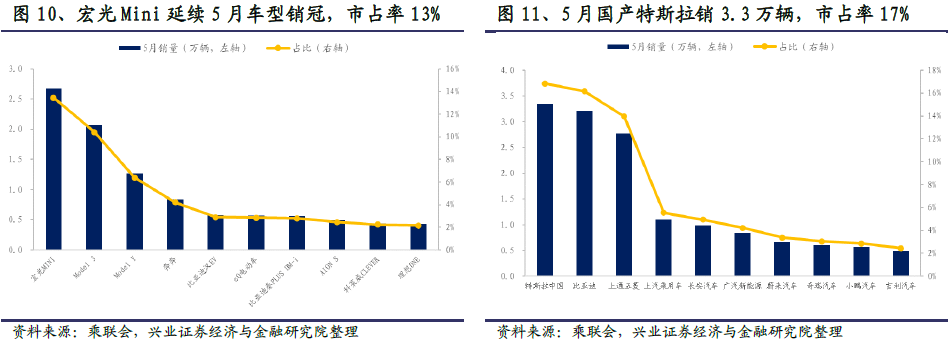

宏光Mini以2.7万辆维持新能源车型月度销冠,市占率环比降低3pct至13%。国产M3本月销量20735辆,市占率10%,位列第二。特斯拉MY、长安奔奔、比亚迪汉EV位列三至五名,当月销量为12728/8371/5763辆,市占率分别为6%/4%/3%。

特斯拉中国以3.3万辆获本月车企销冠,市占率提升3 pct至17%。比亚迪以3.2万辆销量紧随其后,市占率16%。受宏光mini销量下降影响,本月上通五菱销量2.8万辆,市占率14%,位于第三。上汽乘用车、长安汽车、广汽新能源位列四至六位,销量为11049/9856/8416辆,市占率6%/5%/4%。

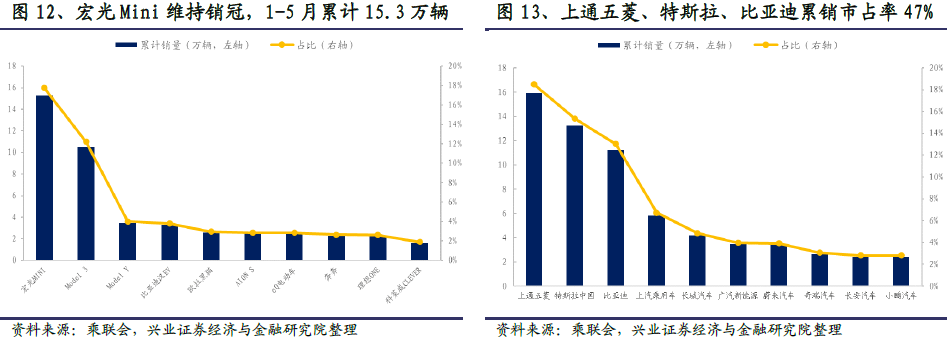

宏光Mini 1-5月累计销量达15.3万辆,市占率18%。国产M3以10.5万辆位居第二,市占率12%。国产MY、比亚迪汉EV、欧拉黑猫累计销量达3.5/3.3/2.5万辆,分列第三至第五名。

上通五菱、特斯拉中国、比亚迪维持本年累计销量三强格局,合计市占率略增至47%。累计销量分别为15.9/13.2/11.2万辆。上汽乘用车、长城汽车位列四至五位,累计销量5.8/4.2万辆,市占率7%/5%。

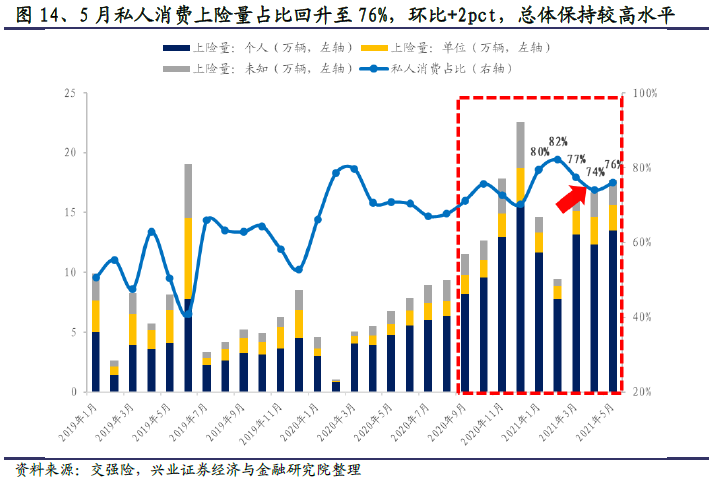

交强险:5月私人消费占比提升至76%,限牌城市占比下降至30%

2021年5月私人消费端上险量占比回升,春节后私人消费乘用车占比有所降低,由2月份82%降低至4月74%,5月私人消费占比回升至76%,环比4月+2pct。

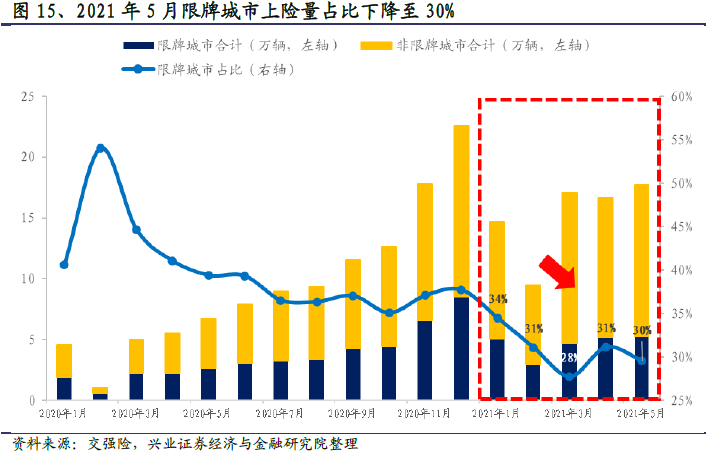

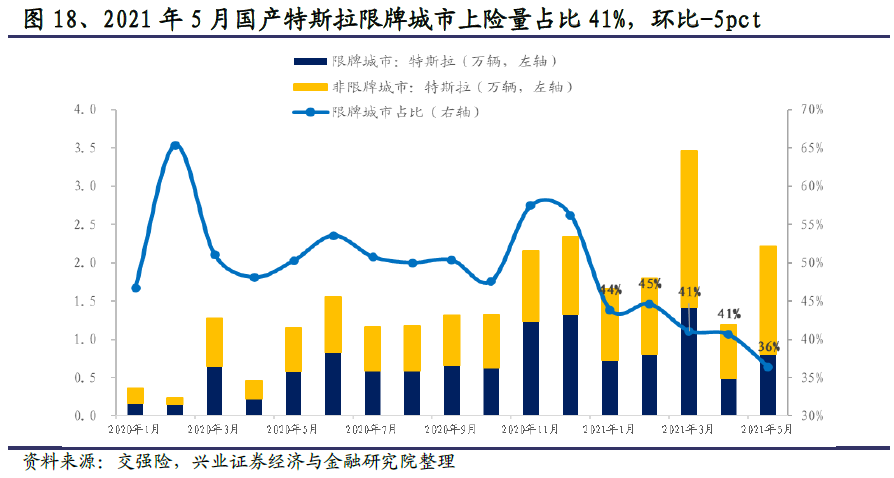

限牌城市5月上险量为5.3万辆,占新能源乘用车总上险量的30%。目前限牌地区包括北京市、上海市、广州市、深圳市、石家庄市、天津市与海南省。

5月限牌城市占比下降至30%,环比-1pct,保持近两年来较低水平。总体上看新能源乘用车加速向二三线城市渗透,政策路权优势影响边际弱化,电车竞争力持续提升,体现市场需求主导。

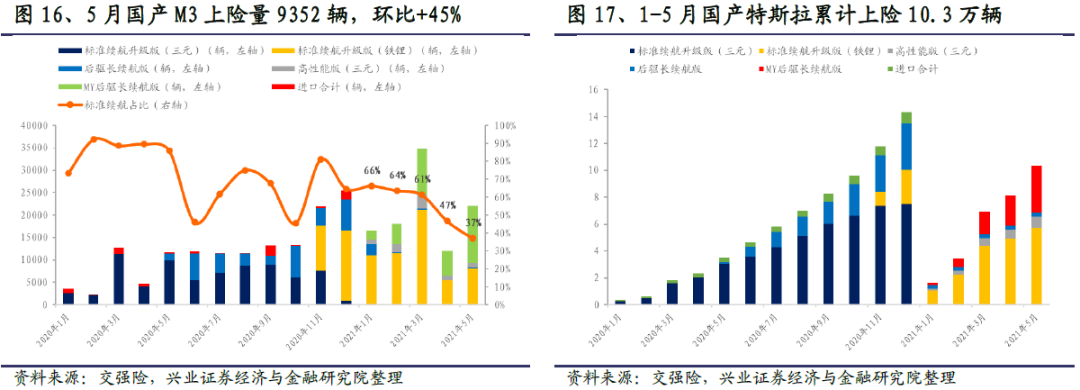

特斯拉:5月国产M3/MY上险9352辆/12744辆,环比+45%/+131%

5月国产特斯拉内销出现较大幅度提升,主要系4月M3大部分出口与MY产线爬坡停产调整导致内销降低,5月销量逐步恢复提升明显。

上险量方面,本月M3上险量为9352辆,环比+45%,其中标准续航版(铁锂)上险量为8183辆,占全部M3车型比重提升至87.5%。2021年1-5月国产M3累计上险量达6.8万辆,其中标准续航版占比提升至84%。

国产MY 5月上险12744辆,环比+131%。1-5月累计上险量达3.5万辆,国产特斯拉M3/MY累计上险10.3万辆。

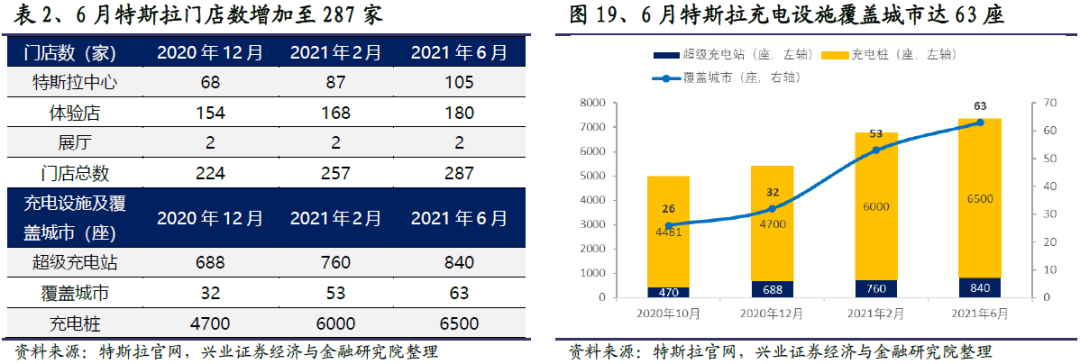

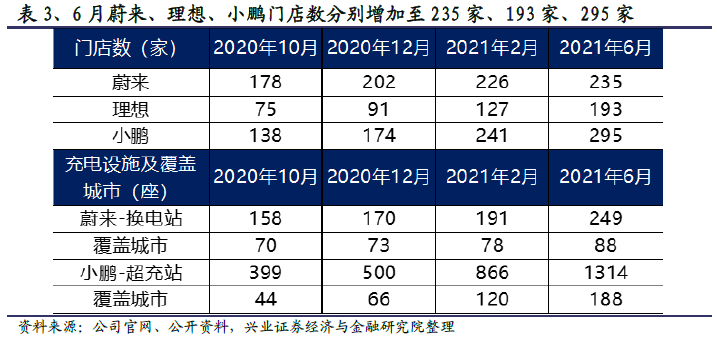

门店数增长+渠道下沉,配套超充站数量持续增长。6月特斯拉门店数持续增长至287家,较12月增加63家,其中特斯拉中心与体验店分别达到105家、180家。已建设充电桩达6500个,超充站覆盖城市新增63个城市,充电设施覆盖率进一步提升。

新势力(蔚来/理想/小鹏):5月销量总体环比略降,合计市占率8.4%

5月新势力(蔚来、理想、小鹏)销量总体环比-6%。小鹏销量环比持续提升,当月销量分别为5686辆,环比+10%;理想当月销量4323辆,环比-22%;蔚来当月销量6711辆,环比-6%。蔚来、理想、小鹏三家合计市占率约8.4%。

比亚迪汉本月销量为5763辆,环比持平。国产特斯拉+新势力+比亚迪汉合计销量为5.6万辆,市占率环比+1pct至28%。

投资建议

我们认为,2021年是国内、海外新能源汽车市场需求共振的大年,优质车型快速集中上市,驱动私人消费持续放量,全年需求推动产能趋势显著。国产特斯拉、上通五菱、比亚迪、南北大众、新势力齐放量,以当前国内主流整车厂年度排产规划以及合理库存水平为前提下,预计6月国内新能源乘用车销量达20.5万辆,Q2销量60-62万辆,上调全年新能源乘用车销量预期至240万辆。

以国产特斯拉、新势力、自主品牌等为代表的优质车型驱动私人需求强劲增长,预计2021年我国新能源车销量达258万辆(乘用车240万辆+商用车18万辆)。看好中游锂电材料需求放量,推荐各环节龙头企业,宁德时代、亿纬锂能、恩捷股份、璞泰来、天赐材料(化工组覆盖)、宏发股份、科达利等。

风险提示

新能源汽车产销不达预期风险

本文选编自微信公众号“兴业电新”,作者:朱玥;智通财经编辑:韩永昌。

扫码下载智通APP

扫码下载智通APP