上市不足半年市值下滑8成 容联云(RAAS.US)能否触底反弹?

在美国智能通讯云服务市场,Twilio一直声名在外。这家公司从2015年至2019年,营收增速始几乎均稳定在50%以上,极高的业务增速为公司带去了较高的估值,目前公司市场已达560亿美元。

但在美股市场,并非所有主攻通讯云服务赛道的企业都获得了华尔街的青睐。以中概股容联云(RAAS.US)为例,今年2月9日,这家国内最大的智能通讯云服务商在美股市场登陆。挂牌当日,容联云收报每股48美元,较16美元发行价上涨200%,公司市值达到76.7亿美元。

这家公司起初被市场称作“中国版Twilio”,然而却走出了与Twilio相反的股价曲线。挂牌当日盘中最高的59美元成为公司股价离60美元最近的一次,往后容联云股价一路走低,截至6月10日,公司股价已跌至9.34美元,市值降至15.35亿美元,而这也意味着,容联云的市值已经缩水超8成。

不过,目前市场仍对中国通讯云服务市场表示看好,容联云最新公布的Q1季度业绩能否吹响股价回暖的号角?

收入向上,利润向下

智通财经APP了解到,6月10日,容联云披露了其2021年Q1季度业绩。财报显示,容联云的营收为2.05亿元,同比增长54.4%;当期毛利为8789.5万元,毛利率为43%;净亏损为1.71亿元,与2020年同期4766.7万元相比扩大2.6倍。

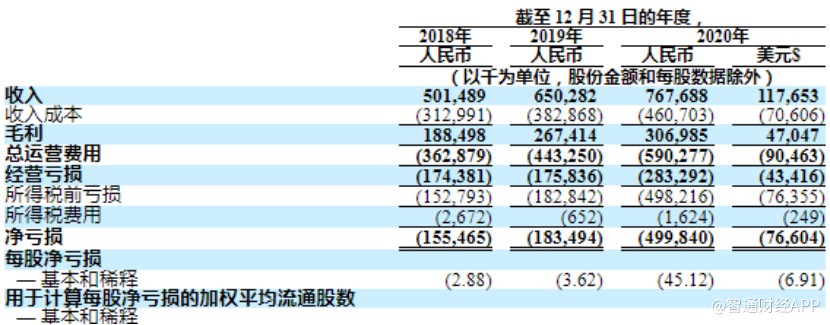

净亏损持续大幅扩大,是导致公司股价持续走低的重要原因。参考公司此前招股书的财务信息,收入端方面,2018年、2019年和2020年前9个月,容联云的收入分别为5.02亿元、6.50亿元和5.09亿元,同比增长分别为29.7%、19.4%。利润端方面,公司同期净亏损分别为1.56亿元、1.84亿元和2.04亿元。

从往绩财报不难看到,容联云在收入递增的情况下,公司净亏损却在同比进一步扩大,而Q1季度的核心财务数据似乎表明这一现象正趋于常态化。

实际上,造成公司亏损进一步扩大的原因在于成本及费用因素。

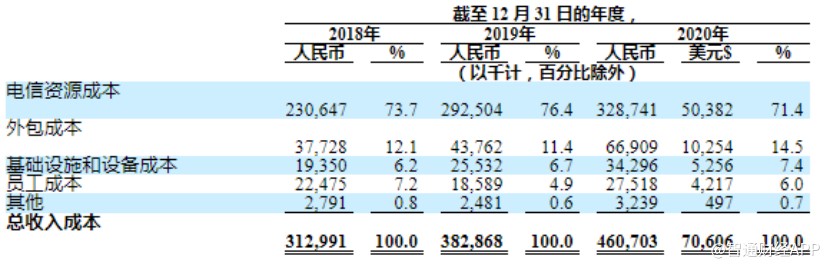

从成本端来看,由于行业发展特性,电信资源成本是公司成本项目中的最核心项目。数据显示,2018-2020年,电信资源成本分别占公司当期总收入成本的73.7%、76.4%和74.1%。

造成这一现象的原因在于国内电信行业发展的特殊情况。

形成电信资源成本的原因在于,容联云根据订阅的文本数量和语音通话分钟数向移动网络运营商支付的费用。通常,容联云会和运营商签订年度合同,其中规定了每条短信和每分钟语音通话的单价。

而在国内,通信资源由三大运营商分配,作为服务中间商的通讯云企业在于运营商合作时难以获得议价权。所以电信资源成本一直占据公司总收入成本的7成以上,并且在容联云下游市场市占率获得显著提高前,这一成本情况或得不到本质改善,这也是公司毛利情况一直得不到改善的根本原因。

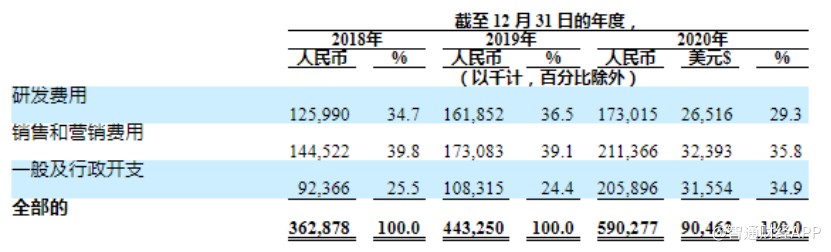

在费用端,研发费用和营销费用则是造成公司净亏损扩大的直接原因。

报告期内,公司研发费用和营销费用占当期总营业费用的比例相较前2年有所降低,但管理费用占比增至34.9%,并且公司整体营业费用也在持续增长。

不过,从企业增长的成本及费用背后,投资者也需要对公司的业务变化有清楚理解。智通财经APP了解到,容联云在第一季度完成了对国内领先的CRM服务商过河兵科技的收购。并且,目前公司在AI技术和云联络中心产品层面已基本完成和过河兵的整合,成功拓展客户;同时基本完成过河兵CRM加入日本子公司的产品集合工作。

从客户方面来看,截至Q1季度,容联云活跃客户数达13109家,其中大客户193家。

虽然在报告期内,容联云的客户留存率呈现出了不断下降趋势,但参考招股书不难得知,在2018年、2019年以及2020年9月,公司客户留存率分别为135.7%、102.7%以及94.7%。

2019年的下降主要是公司调整客户布局,自愿终止了与互联网金融企业的合作,2020年的下降则是因为疫情的影响,导致一些中小企业无法维持,但公司总体客户留存率维持在100%左右,意味着公司与客户具有强力的绑定关系,未来商业化空间较大。

值得一提的是,财报中公司提到,公司收入集中在少数企业客户上,2018年、2019年和2020年,按收入计的十大客户分别占公司同期总收入的27.7%、25.5%和21.6%。

实际上,定制化的SaaS服务虽然从业务属性来说能够加客户的替换成本,但对于通讯云企业这类的乙方而言,同时也变相加强了对大客户的依赖。

对于大客户依赖,通讯云企业的出路在于不断扩大客户来源。以Twilio为例,在扩大下游市占率坐拥近20万活跃客户后,公司对大客户的依存度已有显著下滑,公司客户结构良好推动经营日趋健康,这便是其获得市场认可的核心原因。因此,随着客户的不断增长,容联云能否形成客户规模化或是引发其估值触底反弹的关键。

从市场潜力看后续发展

在目前倡导社交隔离的环境下,企业更需要借助丰富、灵活的通信工具,实现企业内部、产业上下游之间的高频沟通。

在2020年后半段,疫情期间养成的用云习惯得到延续,更多行业以及传统企业加速云化转型,线下的云项目建设也日渐提速,最终推动整体云市场规模再创新高。同时,卫生事件期间产生的“涟漪效应”,或将在未来1-2年扩大,进而推动中国云服务市场迎来新的增长机会,而这也将是容联云实现规模化的重大机会。

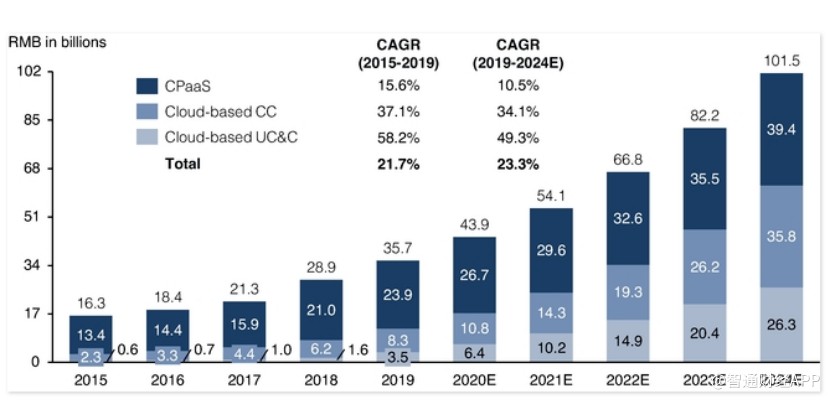

据IDC预计,2017-2022年全球CPaaS的市场规模的复合增速为39%,并将于2022 年达到109亿美元,市场仍处于快速增长期;而在中国市场,2019年云通讯行业市场总规模约为357亿元,预计到2024年将以23.3%的复合年增长率增长至约1015亿元。

其中,云计算的CC市场和基于云计算的UC&C市场的规模预计将实现溢价增长,从2019年的83亿元增长到2024年的358亿元。

此外,从供给侧和需求侧角度,国内通讯云服务市场或将更上一个台阶。

供给侧方面,国内通信设施建设逐步完善,互联网及5G蜂窝网络覆盖率提升,百兆宽带用户数占比提高,为云通讯产业发展创造了良好的基础环境。数据显示,2020年全年,国内移动互联网接入流量消费达1656亿GB,比上年增长35.7%。

需求侧方面,卫生事件催生“宅经济”,短视频、直播等大流量应用场景使得移动互联网接入流量消费同比增长35.7%,而这也直接拉动了云通讯业务量的大幅增长。

在此背景下,随着客户数量不断扩大,业绩水平持续提高,容联云有望乘着市场规模增长的东风,走出一条先抑后扬的发展曲线。

扫码下载智通APP

扫码下载智通APP