LIBOR退出在即 大量挂钩“遗存”债券如何处理受关注

LIBOR退出日逐步逼近,如何处置与LIBOR挂钩的“遗存”债券引发市场关注。

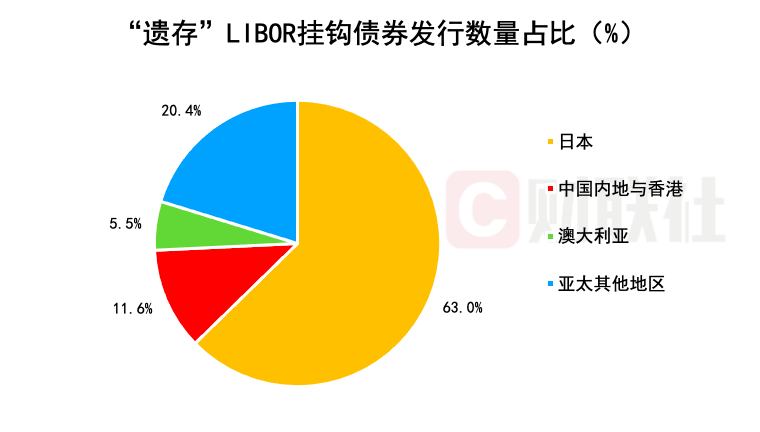

据有关报告显示,亚太地区现有560支与LIBOR挂钩的“遗存”债券,合计发行金额达1903亿美元。其中,中国内地与香港地区合计持有65支该类债券,发行金额为154亿美元,总体规模不大,但也有部分“遗存”非美元LIBOR债券亟需在年底前处置。

业内人士表示,停止发行此类债券与在合同中加入后备条款是将LIBOR转换风险最小化的两种方式。但数据显示,亚太地区仍有一定数量的LIBOR债券继续发行,业内人士分析认为,这可能是替代LIBOR的SOFR仍存在一定的缺陷,市场更青睐于继续发行LIBOR美元债券所致。

我国“遗存”债券量不大且已做好充分的准备

所谓“遗存”债券合约(tough legacy contracts),具体定义是指,“其一,与任何货币的LIBOR利率挂钩;其二,到期日晚于相关货币LIBOR的退出日期;其三,债券合同中不具备合适的后备方案、且各项条款无法重新谈判或修改。”

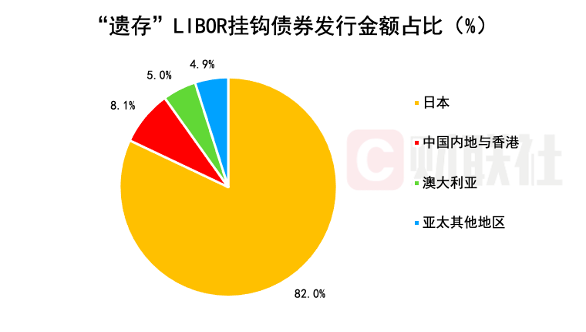

据报告统计,日本是亚太地区LIBOR挂钩债券的主要发行地,共有353支“遗存”债券,累计发行金额1561亿美元,占亚太地区合计发行金额的比例高达82.0%。

相比之下,我国LIBOR挂钩债券的存量规模较小。报告数据显示,在中国内地与香港地区持有的65支“遗存”债券中,美元、非美元LIBOR债券发行金额分别为149亿美元和5亿美元。

根据此前英国金融行为监管局(FCA)官宣的LIBOR正式退出时间,大多数货币LIBOR将在今年12月31日停止,部分美元LIBOR的停止日期将延续至2023年中期。

“中国企业发行的美元债券中,绝大多数是固定利率债券,与LIBOR的关联不多。”渣打银行利率策略师John Davis表示,LIBOR的前景仍存在不确定性,不仅体现在利率基准的替代选择上,在IT、法律、会计系统方面也会面临一定挑战。

LIBOR退出在即,我国已采取充分措施应对基准利率转换。2020年8月,央行发布《参与国际基准利率改革和健全中国基准利率体系》白皮书,明确提出:“从参与新基准利率设计运用、推进新签合约基准利率转换、探索存量合约基准转换方案等方面入手,指导相关银行尽早启动基准利率转换的各项准备工作。”同时,指定中国银行牵头研究涉及LIBOR的债券和衍生品基准转换方案。

在本月召开的市场利率定价自律机制工作会议上,央行推出了多份境内美元贷款基准利率转换推荐协议文本,同时境内LIBOR衍生品相关协议文本正在征求各方面意见,将于近期发布。

最优处置方案在于停止发行与完善后备条款

对于如何处置“遗存”债券,前述报告指出,最大限度降低LIBOR转换风险的方式是“停止发行挂钩LIBOR的新债券”。此外,John Davis也表示,目前在债券发行中,有部分发行人已在法律文件中加入了一些后备条款,例如事先确定LIBOR停用后的替代利率等。

但实际情况是,在亚太地区,LIBOR挂钩债券仍在持续发行中。同时,数据显示,2019-2020期间,约有120亿美元的新发债券没有后备条款。

对此,东吴证券宏观团队表示,“首先,由于近两年美元的利率较低,而部分亚太国家的企业对于美元的融资需求较大,普遍选择发行LIBOR美元债券;其次,利率换锚工作在一些欧美发达国家推行较好,反观在部分亚太国家和地区,现存的工作框架还有待完善,因此更倾向于选择原来的发行路径。”

“同时,相较于LIBOR,美元国际基准利率的替代选择SOFR仍存在一定的缺陷,例如波动较大,因此市场各方更青睐于继续发行LIBOR美元债券。”东吴宏观团队进一步表示,如果在年底LIBOR正式失效后,仍存在较多数量的LIBOR挂钩债券,预计官方会发布一些兜底的措施来应对这个局面。

本文选编自“财联社”,智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP