就业和通胀的权衡,美联储货币政策如何依靠泰勒规则?

泰勒规则的原则就是中央银行的行动和通胀缺口和就业缺口的关系,当然公式是公式,里面给与两个重要因子有个一个央行关注的权重因子,这一点其实很关键;

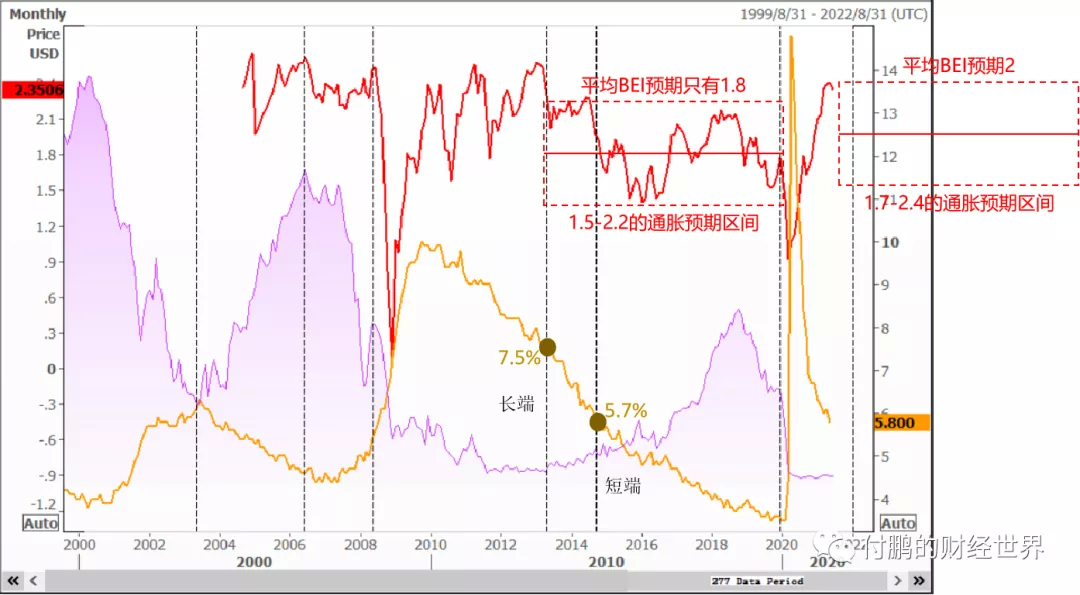

通胀目标并不是美联储政策的充分和必要条件,理解这句话很关键,其实也就是为什么这十年以来每次风险性时间最终带来的结果都是实际利率下降的原因,简单说美联储这十年一直是把泰勒规则的两个因子中,FED权重给予就业的比重大于通胀的比重,对于通胀是非常能够容忍的,简单说刺激政策不让经济萧条,导致通胀先行,但是你的货币政策(名义利率)却锚定就业,那就一定是滞后的,这样就在就业恢复之前,必然会出现一个实际利率过低的环境;

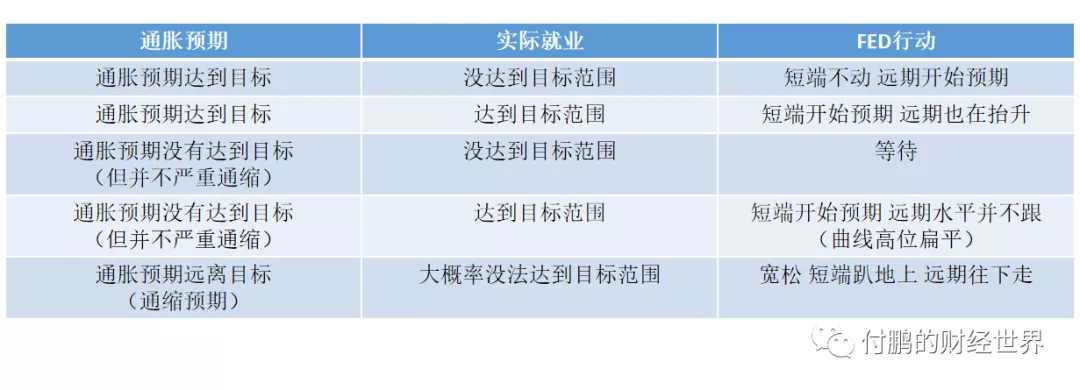

用实际利率刺激泡沫化制造财富效应用来缓解各种危机对于经济的萧条影响,凯恩斯主义的核心本质,2008年金融危机后的FED政策权重组合我列了一个表格,更为详细,不仅仅一个所谓的达标或不达标,这里面中间目标其实对于通胀来说更是一个区间并不是一个绝对值,区间的平均值这样去描述可能更合适;

2008年金融危机后,中国刺激为主,总需求V全球通胀预期第一波,美国自己舔伤口,失业率极高,名义利率地板外加FED扩表,实际利率大幅度下降,资产起来,财富效应对冲萧条(当然资产起来会带来底层社会未来现金流的恶化,只不过这是留给后人的负面效应),之后老美慢慢恢复,失业率开始下降,中国财政刺激边际减弱,通胀预期高位初现,但是失业率依然没有达标,FED继续保持政策,2012年下半年,美国经济开始加速,通胀预期开始转向美国恢复,失业率开始进入到7.5%以内,实际就业还没有到达能够让FED去立刻行动的水平,但是趋势开始出现,所以反映出来的是远期预期开始反应,但是短端依然不动;到2014年终,通胀预期回落(但是依然可以接受并不严重通缩)当时我记得FED表态也受到当时能源供应格局的改变导致,当然此时通胀预期并不重要(只要不更差即可)失业率降低至5.7%,FED开始行动,短端开始预期加速;

那么现在的这个路径呢?参考上面的表格,思考一下并不难。

本文选编自“付鹏的财经世界”;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP