海通国际:预计美联储会打消市场有关加息疑虑 通胀不太可能持久上升

先发劣势

央行官员时常因为改变主意而受到谴责,尽管这些谴责有时可能并不合理。全球金融危机后,一些过早加息的央行面对复苏不力、欧债危机时,不得不被迫再次降息,如欧央行和瑞典央行等甚至直接降息至负利率。因此,本次危机后,没有人愿意在经济全面复苏之前草率行动;但“按兵不动”的代价则是更高的通胀风险。随着美国经济活动加速重启,通胀风险也在不断升温。

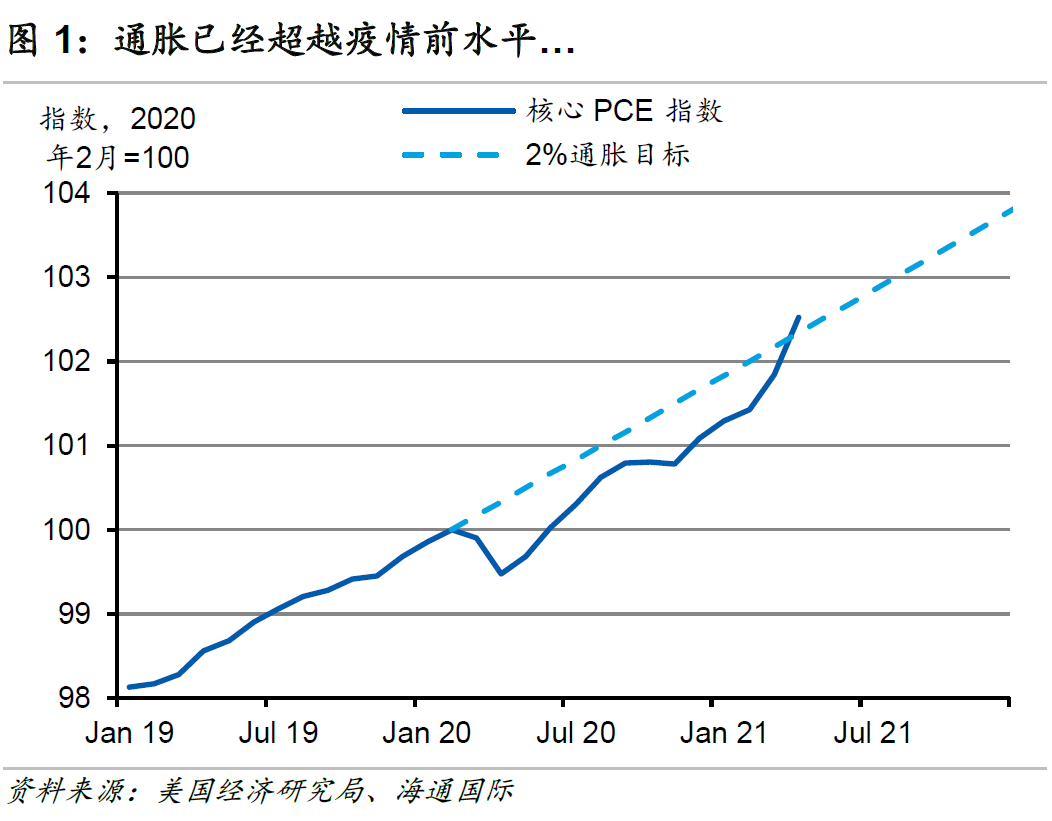

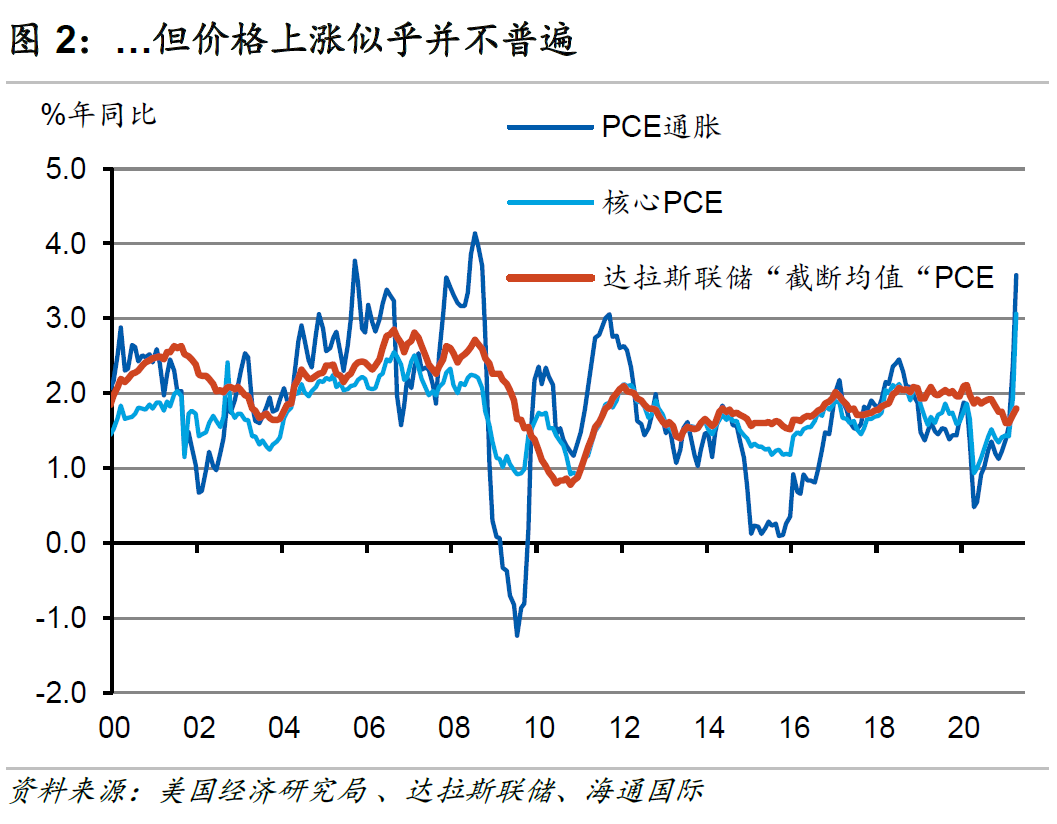

2021年4月,美国个人消费开支(PCE)价格指数的通胀同比升至3.6%,核心PCE更是达到3.1%,为2008年以来最高,这意味着如今价格水平已充分恢复,并超过了新冠疫情前的趋势线(图1)。即使在美联储新制定的平均通胀目标制下,这也会引发市场对加息等紧缩政策的讨论,而不仅停留在缩减资产购买上。不过,根据达拉斯联储的计算,去掉价格波动最大的分项、受极端价格变化影响较小的 “截断均值”(trimmed-means)PCE通胀率仅为1.8%(图2),意味着此轮价格上涨主要集中在通胀篮子的少数分项中。

更重要的是,此番通胀与通胀预期的常态化是可预见的。在疫情开始前,两者都在联储 2%的目标以下徘徊多年,并在疫情早期的冲击下急剧下跌。随后,及时的财政纾困和疫苗接种促使需求快速反弹,但产出仍受多重限制,难以迅速扩产,因此,随之而来的供应瓶颈和暂时的价格飙升也就不足为奇了。我们认为,当前基于基数效应的通胀回暖在一年前就可以预见,不太可能导致通胀持久上升。

央行在盯住通胀目标方面一直很灵活,不会过度关注短期冲击。尤其是当前,由于失业率仍远高于疫情前的水平,肩负稳定就业与控制通胀双重使命的联储不大会因为个别月份的通胀数据超调就采取收紧政策的举动。鉴于通胀在疫情前曾长期低于政策目标,在新政策框架下,即使通胀上升并非“暂时”现象,联储也已明确表示会容忍通胀在一段时间内高于目标值。简而言之,政策利率上调的门槛更高了,加息时机尚不成熟。

货币政策将被动反应,而非主动应对

受疫情的影响,多重因素使精准有效地制定货币政策变得较为困难。此外,疫情对实体经济的冲击范围大且难以预测、资源也缓慢的在恢复程度不同的行业之间重新分配,实体经济更是经历着几十年来最大的结构性变化。这种变化令关键经济变量和政策工具之间本已复杂的关系更加难以实时捕捉和衡量。

鉴于有关疫情冲击的分布和影响、非常规货币政策的传导、以及当前经济模式的高度不确定性,央行官员将采用美联储理事Brainard提出的“不确定性原理”:不确定性越高时,政策应对应当更加谨慎。这意味着央行应该推迟重大政策变动,同时收集更多数据,采取小步迭代的政策,并密切关注市场反应。

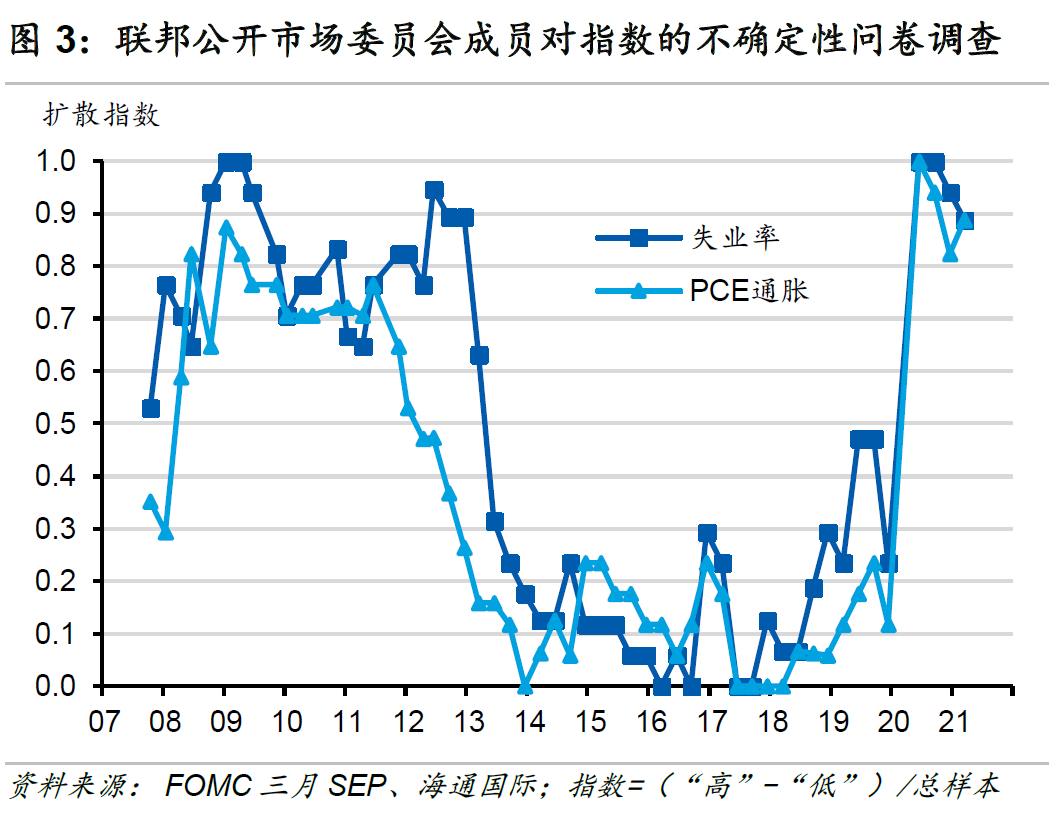

联邦公开市场委员会(FOMC)也承认,委员会成员目前对通胀感到不确定的程度已经比2008年全球金融海啸以来的任何时候都要严重(图3)。基于前文提到的“不确定性原则”,这些关于FOMC委员对经济预期不确定性的指数还需继续走高,联储才有可能收紧货币政策(指数摘自FOMC《经济预测摘要》,6月15-16日下次会议后将公布新一期数据)。

政策滞后是有意设计的

从4月份的FOMC会议纪要和部分官员最近的讲话来看,几位地区联储主席已经在考虑(和谈论)缩减资产购买规模的问题。然而,“嘴上说说”有别于承诺采取行动,尤其是采取利率方面的行动。从美联储的角度来看,对非常规货币政策的调整可以从两个不同的方面入手:资产购买与对政策利率的前瞻指引。

除了极少数例外,央行官员的讲话通常是为了澄清,而不是用来公布任何新消息或新想法。2013年的 “缩量恐慌”主要是由金融市场对联储声明的误解造成的。反观现在,随着通胀和就业数据都朝着期待的方向变化,此番关于在未来FOMC会议上讨论缩减可能性的预备讨论是事态累积演化的自然结果。

然而,前瞻指引应该将联邦基金利率保持在接近零的水平,直到通胀“在一段时间内适度地超过2%”。如今通胀仅连续两个月因暂时的基数效应高于目标,这表明我们更靠近政策利率前瞻性指引的开始而非尾声。3月的 “点阵图”也表明,多数FOMC成员认为,即使在2023年也不会加息。

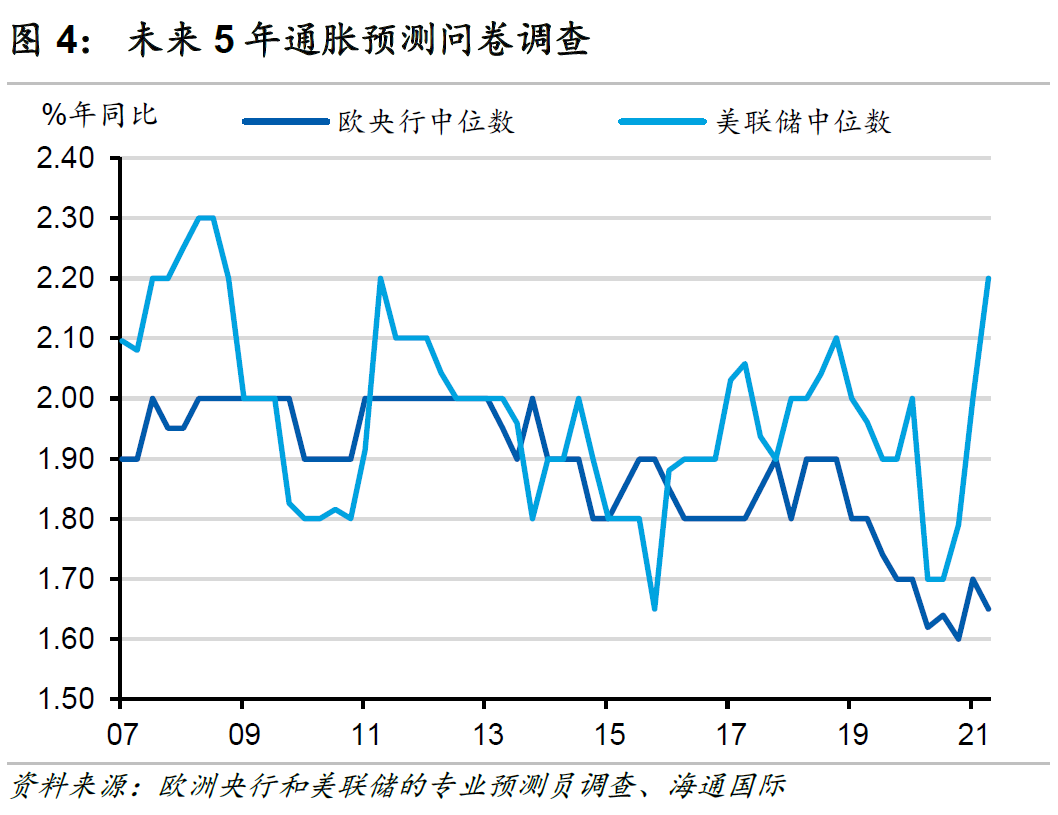

那么究竟什么因素才会扰乱这种有计划的、缓慢且谨慎的政策紧缩呢?联储主席鲍威尔认为目前资产估值“可能存在一定泡沫”,但这更多是一个需要依靠宏观审慎政策解决的金融稳定问题;仅仅为了降低未来金融市场调整的风险而贸然提高利率,将是一个大胆但不太可能的举动,甚至有可能会引发另一场衰退。我们认为,通胀预期失控则是更可能改变联储想法的因素。有迹象表明,美国的长期通胀预期已跃升至2%以上,与欧元区形成鲜明对比(图 4)。

不过,需要注意的是,美国通胀预期在2011年二季度也曾升至2%以上,PCE通胀更是于2011年3月至2012年4月期间连续14个月超过2%。尽管如此,与欧央行不同,2011年时联储仍选择不加息。由于现在经济所面临的不确定性至少与十年前一样高,加之联储有意通过新的货币政策框架来弥补过去的通胀不足,我们预计联储在未来的市场沟通中,将会更努力地打消市场上任何有关加息的疑虑。

本文选编自“海通国际”,作者:朱日平;智通财经编辑:熊虓。

扫码下载智通APP

扫码下载智通APP