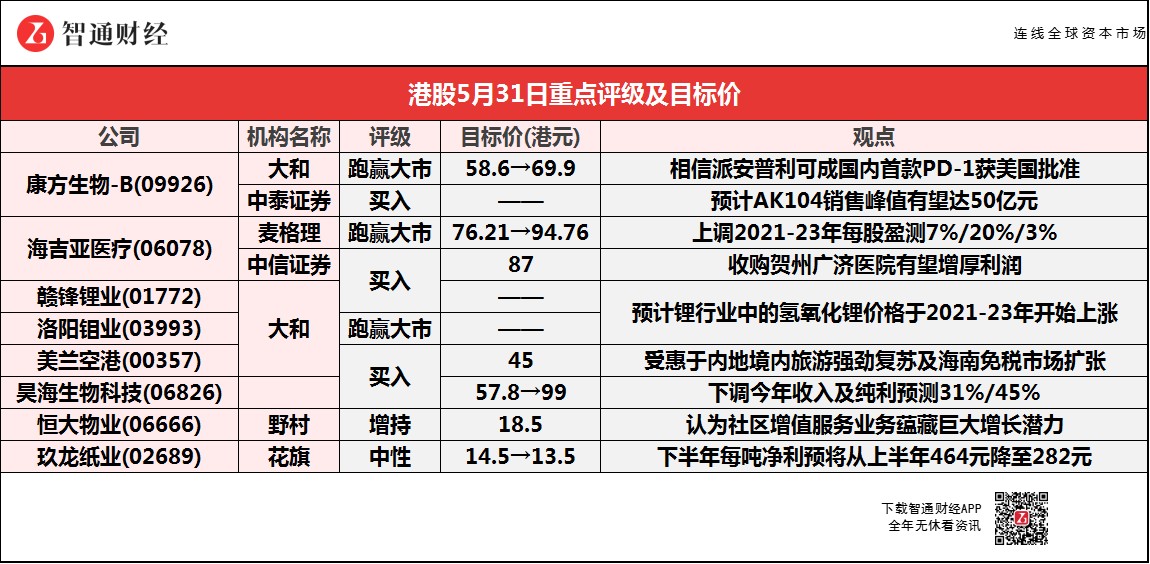

智通每日大行研报丨海吉亚医疗(06078)收购贺州广济医院获大行一致看好 目标价最高看至94.76港元

智通提示:

大和称,康方生物-B(09926)PD-1单抗AK105已向美国食品药品监督管理局递交上市申请,或成股价正面催化剂;

中泰证券称,康方生物-B(09926)AK104预将于2021H2递交上市申请,销售峰值有望达到50亿元;

中信证券称,收购完成后海吉亚医疗(06078)拟突出肿瘤特色、拓展多学科诊疗业务模式、纳入精细化管理运营后运营效率的提升,预计医院未来净利率水平有显著提升;

大和建议,投资者留意存在的结构性短缺机会以及潜在长远电池原料合约机会,特别是氢氧化锂、六氟磷酸锂及聚偏二氟乙烯等,相信有望成为相关行业公司的股价催化剂;

大和称,美兰空港(00357)目前估值水平具吸引力,认为疫情后第一年度将受惠于海南免税政策,且免税店租金收入预将成为其重要收入引擎;

汇丰研究预计,昊海生物科技(06826)今年将迎强劲复苏,2020-23年收入与纯利年复合增长率预达25%及38%,预将受惠于眼科产品的带动;

花旗预计,玖龙纸业(02689)中期收益将下跌46%至21.5亿元,下半年每吨净利润将从上半年464元降至282元,同比下降39%。

康方生物-B(09926)获多家大行唱好 PD-1单抗AK105已递交上市申请 AK104预将于21H2递交上市申请

大和:维持康方生物-B(09926)“跑赢大市”评级 目标价上调19.2%至69.9港元

大和称,康方生物-B(09926)于今年5月24日公布就抗PD-1单抗药物派安普利,向美国食品药品监督管理局(FDA)启动提交生物制品许可申请,寻求上市批准用于三线治疗转移性鼻咽癌。该行认为,此次申请或成公司股价的正面催化剂,相信派安普利可成国内首款PD-1获得美国批准。同时,大和对该药的海外收入看法持保守态度,因目前公司未与美国伙伴签署许可授权。

中泰证券:首予康方生物-B(09926)“买入”评级

中泰证券表示,康方生物-B(09926)在双抗赛道身位领先,自主研发能力强大,产品管线丰富。公司管理层经验丰富,理念相似配合默契,药物开发极少依赖外包服务,自主搭建的ACE平台全方位涵盖生物药发现和开发功能,独创的TETRABODY双抗技术平台,产出多个全球进展领先的双抗药物,其中PD-1/CTLA-4双抗AK104和PD-1/VEGF-A双抗AK112已经进入临床阶段,都是同靶点全球首个进入临床试验的新药品种。公司目前拥有超过20个创新药物的产品管线,多数涉及肿瘤和自身免疫病领域,其中10个产品进入临床阶段,PD-1单抗AK105已递交上市申请,AK104处于关键注册性临床阶段,AK112、AK102、AK101等三款产品处于2期临床研究阶段。

报告提到,AK104预计将于2021H2递交上市申请,销售峰值有望达到50亿元。PD-1单抗和CTLA-4单抗两药联合疗法相比PD-1单抗单药展现出优异的治疗潜力,但严重不良事件发生率普遍较高。AK104是一款PD-1/CTLA-4双抗,在宫颈癌、胃癌、肝癌、MSI-H/dMMR实体瘤在早期临床都有优秀疗效数据读出,同时拥有更好的安全性优势。其中宫颈癌适应症先后获得美国FDA快速通道资格和中国NMPA突破性疗法认定,国内有望于2021年底前报产,成为首个PD-1/CTLA-4双抗产品。目前AK104在开展的临床试验达10余项,大癌种实现全面布局,针对PD-1单抗耐药患者也在探索,该行预计AK104销售峰值有望达到50亿元。

海吉亚医疗(06078)收购贺州广济医院获大行一致看好 麦格理看高至94.76港元

麦格理:重申海吉亚医疗(06078)“跑赢大市”评级 目标价上调24.3%至94.76港元

麦格理称,海吉亚医疗(06078)通过收购贺州广济医院进军华南市场,其管理层有信心将该医院的毛利率自16%上调至30%,去除坏帐后的净毛利率也有信心自9%上调至19%。该行预计公司今年对相关医院的投资盈利可同比增长90%,其后于2022年及2023年分别增长44%及36%。同时,预计相关医院的投资项目将于今明年占公司盈利分别6%及14%,加上其聊城医院将于今年后期开业,上调其2021-23年每股盈测7%/20%/3%。

中信证券:维持海吉亚医疗(06078)“买入”评级 目标价87港元

中信证券称,深化华东、华南布局,长期看好海吉亚医疗(06078)多层次战略扩张。该行看好公司短期长期成长逻辑:1)公司大手笔连续收购苏州永鼎、贺州广济医院,支撑短期业绩,深化华东、华南区布局。2)未来三年规划(二期+自建)新增床位数6000张左右,为现有床位规模2-3倍。其中三家成熟医院的二期建设,预计分别于2022-23年开业。同时聊城医院正在申领监管批准(预计即将开业),德州、龙岩医院已完成选址(有望于2023年前陆续开业)。3)预计公司长期维持每年8家以上放疗中心、1-2家并购项目的扩张速度,立体网络布局持续推进,最终分享全行业的成长红利。

报告提到,公司是我国最大的肿瘤医疗集团机构,考虑到收购贺州广济医院有望增厚利润,上调其2021-23年摊薄后EPS预测至0.69/0.98/1.34元(原为0.66/0.92/1.25元),考虑到海吉亚医疗在肿瘤专科医疗服务领域的竞争壁垒、外延拓展性和长期增长潜力,参考可比公司估值,予2021年105X市盈率。

大和:予赣锋锂业(01772)、洛阳钼业(03993)“买入”及“跑赢大市”评级

大和称,5月28日内地电池材料公司的股价反弹,多只相关A股也涨停,该行认为电池板块的股价反弹主要因为美国通过针对电动车的税务政策,将每辆车税收减免上限由7500美元升至1.25万美元,预计此举将为新能源车行业带来正面支撑。

该行表示,倾向选择锂行业,主要基于其平均销售单价的势头向好。大和预计锂行业中的氢氧化锂价格于2021-23年开始上涨,不过对碳酸锂价格看法维持审慎,认为南美供应和镍及钴供应有增产的趋势。在石墨阳极方面,该行留意到石墨化及刺针成本仍处于维持状态,不过相关成本未必会转嫁至平均销售单价提升,主要因为龙头供应商仍在寻求提升市场份额。长远而言,该行建议投资者留意存在的结构性短缺机会以及潜在长远电池原料合约机会,特别是氢氧化锂、六氟磷酸锂及聚偏二氟乙烯等,相信有望成为相关行业公司的股价催化剂。

大和:首予美兰空港(00357)“买入”评级 目标价45港元

大和称,美兰空港(00357)短期及长期预计迎来多个催化剂。海口美兰机场二期启用后,以总楼面面积计,美兰机场将是内地最大机场免税店。即使在最新离岸免税政策引进前,美兰机场对免税店租金的依赖有限,但该行预计免税店租金收入将成为公司重要收入引擎。报告提到,海口美兰机场二期接近竣工,将在2021-22年启用,未来客运容量将加倍提升,成为海南省最大机场。在国际敞口及货运吞吐量而言,该行认为海南省自贸区将为公司展开新一页。大和认为,公司现在估值水平具备吸引力,今年或将是其丰收的一年,因疫情后第一年度将完全受惠于海南免税政策。

汇丰研究:维持昊海生物科技(06826)“买入”评级 目标价大幅上调71.2%至99港元

汇丰研究预计,昊海生物科技(06826)今年将迎来强劲复苏,2020-23年收入与纯利年复合增长率预计分别达25%及38%,认为受惠于眼科产品的带动。在收购Juva后,在持续整合医美2B及2C销售渠道下,预计业务推广将迎来潜在协同效应。不过公司目前估值相当于明年预测市盈率19倍,对比医疗仪器同期的35倍,该行认为公司在眼科的领导地位及与Juva的协同效应尚未被市场完全认识。

该行表示,公司在医美市场方面有良好的定位,且正扩大其产品线,包括3款不同定价的玻尿酸产品。此外,收购Juva与投资Eirion后,公司也进入设备与肉毒杆菌素的业务。汇丰研究下调公司今年收入及纯利预测31%及45%,以反映疫情对公司业务造成的负面影响;并修改估值计算方法,由市盈率改为现金流折现率为基础,以更好反映公司长远增长潜力。

野村:首予恒大物业(06666)“增持”评级 目标价18.5港元

野村称,目前恒大物业(06666)在管面积达3亿平方米,主要受益母公司恒大集团(03333)的支持,令其2017-19年物业管理面积规模复合年均增速达29%。凭借强大的执行力、多元化的生态系统和品牌知名度,该行相信公司能够巩固在第三方市场的领先地位并实现快速扩张,其2020-23财年管理面积规模CAGR有望达到50%。

该行认为,公司的社区增值服务蕴藏巨大增长潜力。房产中介、保险经纪和家装美居等领域预计是重要的业务发力点,公司2020-23财年社区增值服务收入CAGR或将达到47%。公司利润增速的预测主要基于以下因素:母公司的大力支持,且第三方合同招标预计将贡献2021/22年在管面积的33%/47%,预计2023年物业在管面积或将从2020年的3亿平方米扩大至10.2亿平方米;尽管毛利率呈下滑趋势,但公司盈利能力仍强于同业(2023财年营业利润率预测为30.7%)。

花旗:维持玖龙纸业(02689)“中性”评级 目标价下调至13.5港元

花旗称,玖龙纸业(02689)宣布将东莞、江苏、天津和重庆工厂的白板纸和涂布灰底白板纸的每吨平均售价分别下调200元和100元人民币(下同)。花旗表示,从3月底到5月初,公司的平均售价呈下降趋势,在劳动节期间良好需求带动下稍有回升,但随后平均售价恢复下降的趋势。该行将公司2021-23财年的盈利预测下调10%至12%。

该行预计,公司2021财年盈利将同比增长48%,大部分增长来自于上半年度,公司下半年增幅预将由上半年的76%放缓至14%,主因淡季以及大部分的平均售价下降趋势将在2021财年第四季中得到反映。该行预计,公司中期收益将下跌46%至21.5亿元;其2021财年下半年的每吨净利润将从上半年的每吨464元下降至每吨282元,同比下降39%。

扫码下载智通APP

扫码下载智通APP