赵伟:全球大通胀“上半场”

报告要点

自我们率先提示全球通胀风险以来,市场对通胀的关注度明显升温,但分歧较大。本文对过去60年全球通胀史进行系统梳理,可做参考。

大历史观全球60年通胀起伏

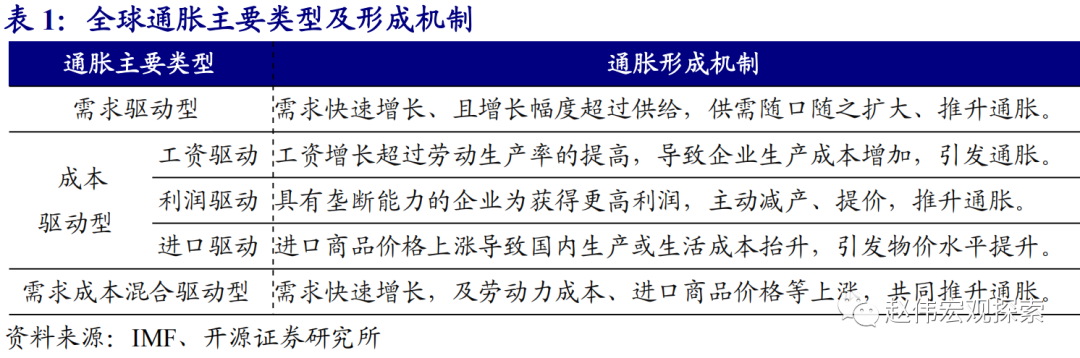

过往60年,全球经历了需求驱动、成本驱动和需求成本混合驱动等多种类型通胀。需求驱动型通胀的形成,主要缘于央行“放水”、带动需求修复及供需缺口走扩。成本驱动型通胀,一般与生产或生活成本激增有关。需求成本混合型通胀则两者兼之。过往60年,需求驱动型通胀最为常见,成本驱动型通胀多数出现在战争或自然灾害时期,需求成本混合型通胀出现频率最低、但通胀压力最大。

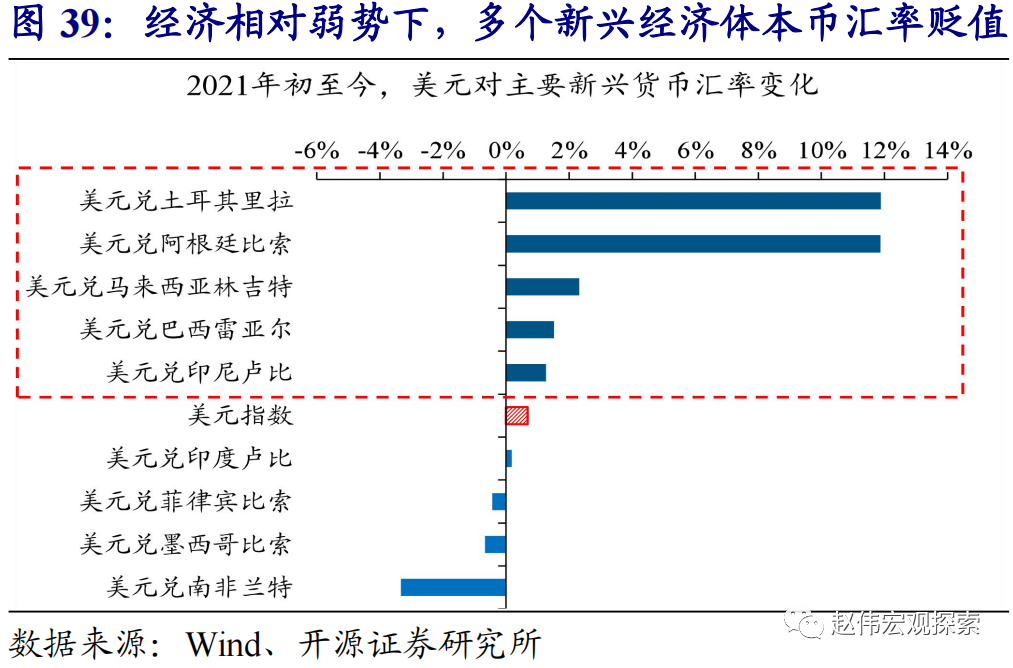

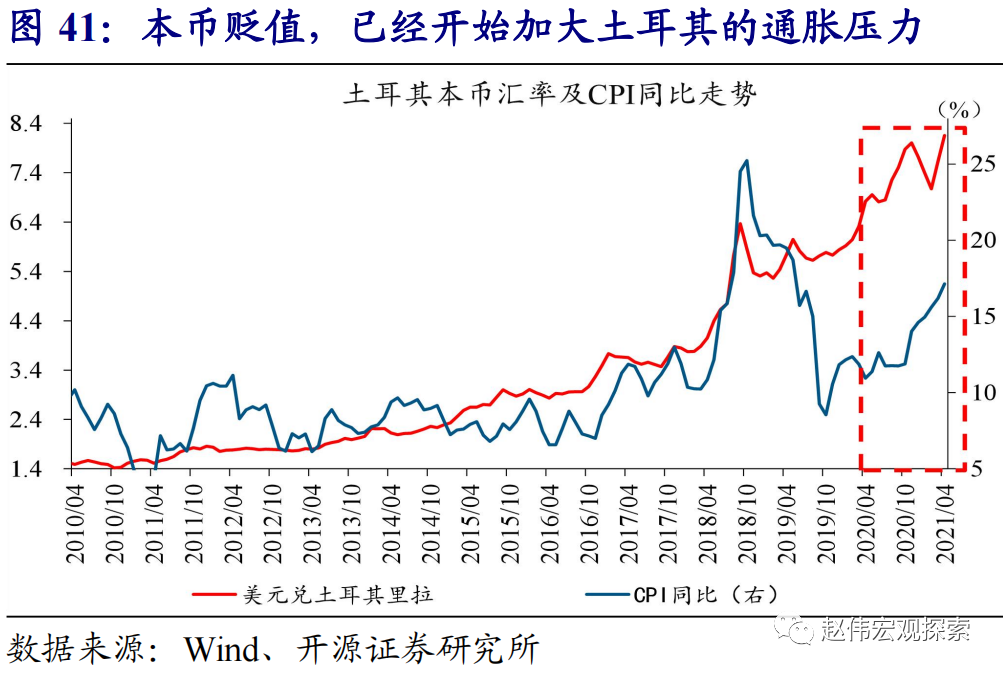

发达经济体每轮通胀趋势上行平均持续3~4年;新兴市场因为汇率不稳定等、通胀波动往往更大。由于经济结构相似、且都对进口依赖度高,发达经济体通胀走势相近。历史经验显示,发达经济体每轮通胀趋势上行平均持续3~4年。新兴市场方面,虽然同样高度依赖进口,但因为汇率不稳定、导致进口价格常常剧烈变化,通胀波动往往更大。历史上,新兴市场曾多次因本币大幅贬值出现恶性通胀。

刷新历史记录的货币放水力度,让本轮全球通胀“扬帆起航”

疫情爆发后,主要经济体纷纷货币“大放水”,发达经济体同时财政大规模“发钱”。疫情后,发达经济体快速放松货币,美、欧、日货币当局资产规模分别扩张了1.9、1.6、1.2倍,带动M2同比飙升至27%、12%、10%。同期,巴西、南非等新兴经济体也快速“放水”,M2同比较疫情前大幅抬升。为进一步刺激经济,美、欧等发达经济体还实施了万亿美元级别的财政刺激,对居民等“发钱”。

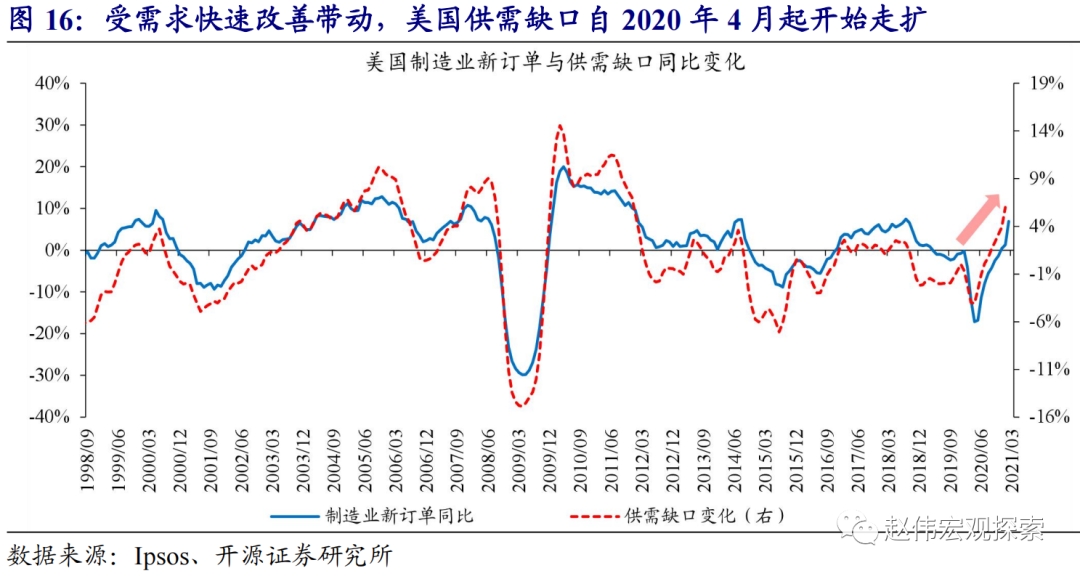

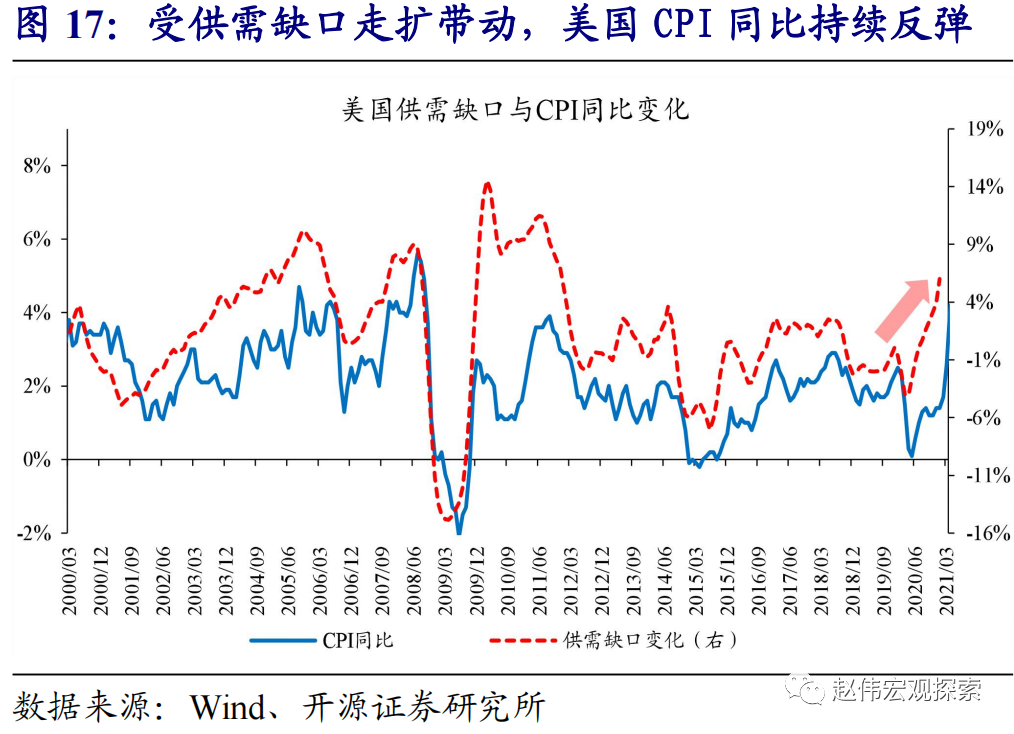

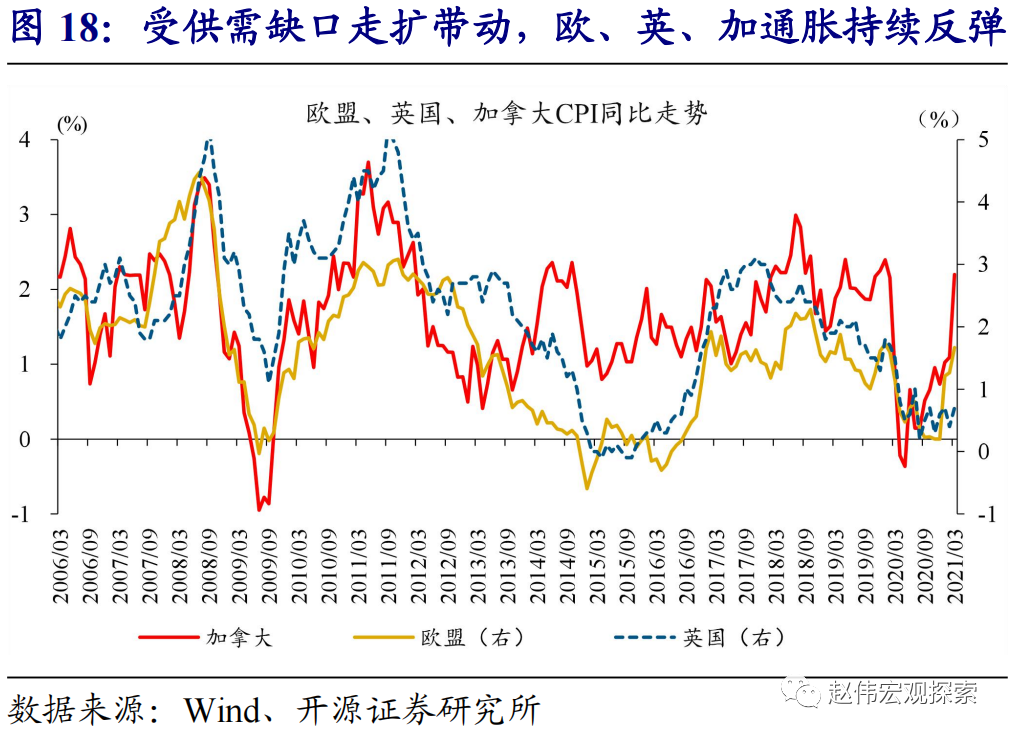

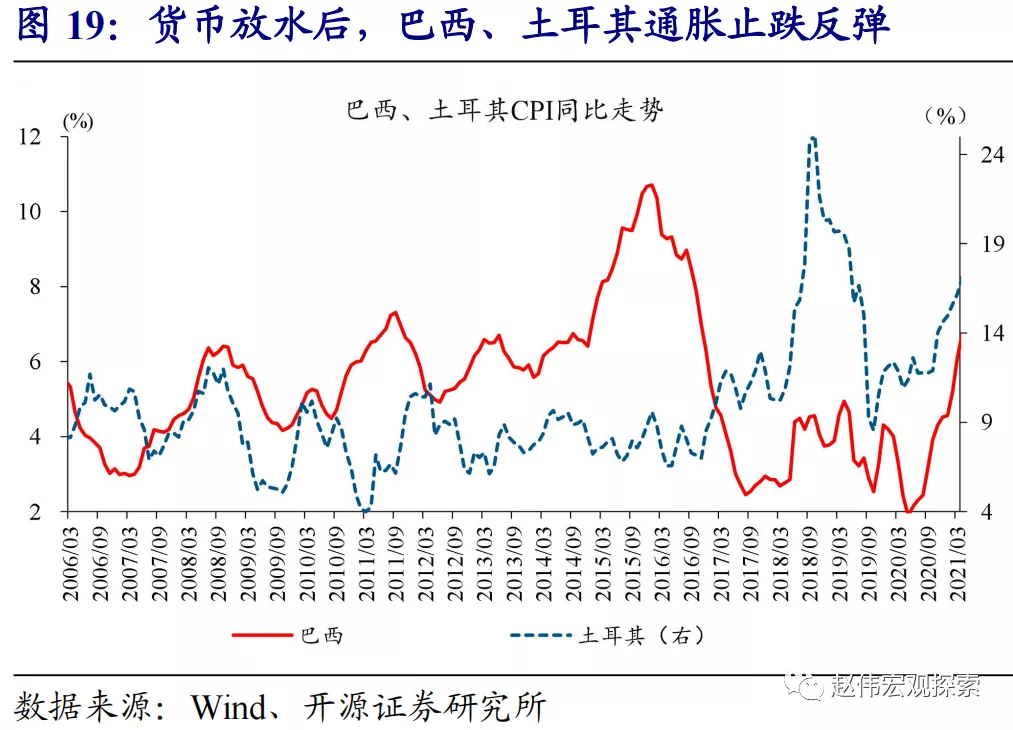

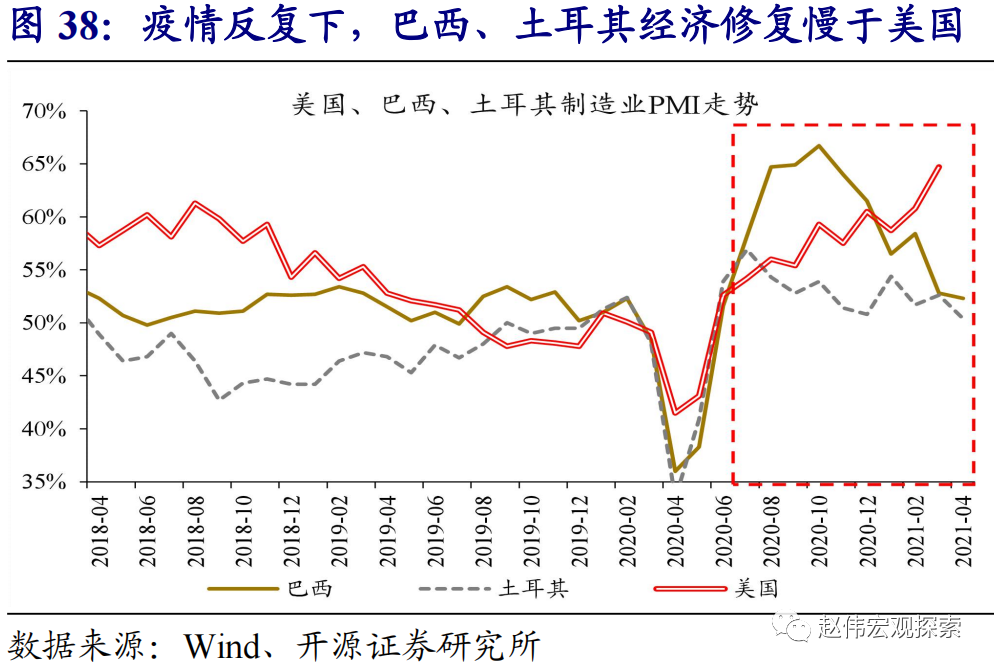

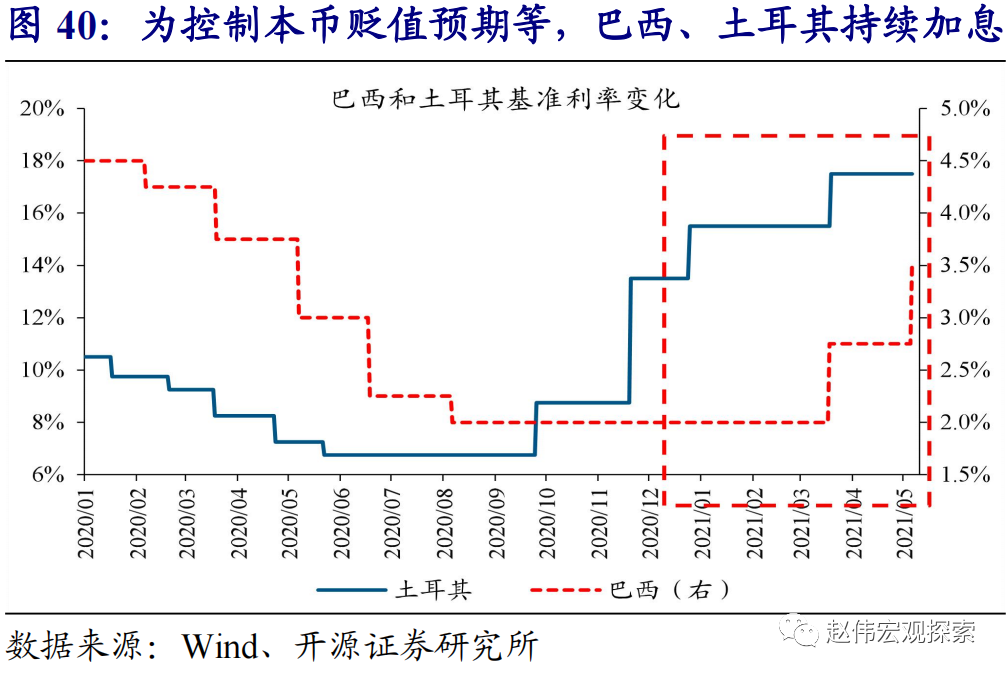

强力刺激政策下,主要经济体供需缺口不断走扩,带动通胀止跌反弹、持续上行。以美国为例,受货币“大放水”等带动,需求端指标制造业新订单同比增速自低位-23%反弹至2%,供需缺口随之由-4%攀升至10%。这一背景下,美国CPI同比从低点0.1%持续反弹至2%以上。与美国相似,伴随需求修复、供需缺口走扩,欧、日、英等发达经济体以及巴西、土耳其等新兴经济体,通胀纷纷止跌反弹。

因弹性受限而飙升的供给端成本,刚刚开始反映在本轮全球通胀读数中

与以往需求修复阶段不同,财政“发钱”、疫情等,极大地压缩了本轮全球供给弹性。以往经济走出衰退后,因为存在大量失业者,企业用工成本往往较低。但本轮,财政发钱导致发达经济体很多劳动力不愿工作,越来越多的企业被迫加薪招人。同时,以往需求修复过程中,中上游的产能可以快速释放。但本轮,疫情持续压制新兴市场的原材料生产,碳中和政策等引发美日欧主动去化中上游产能。

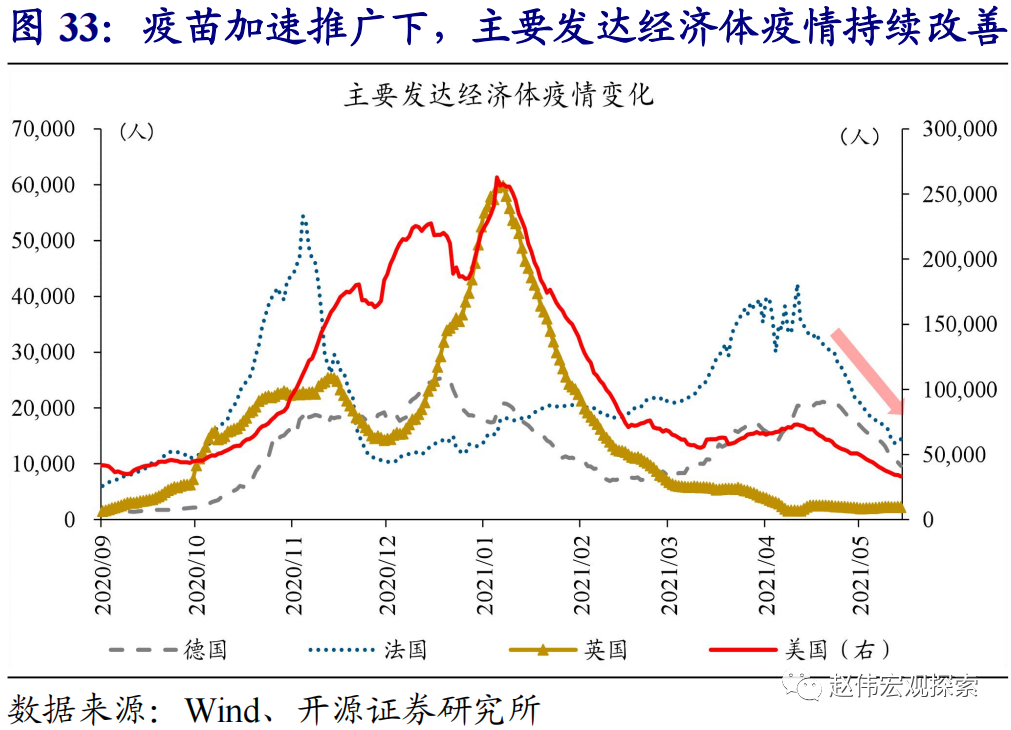

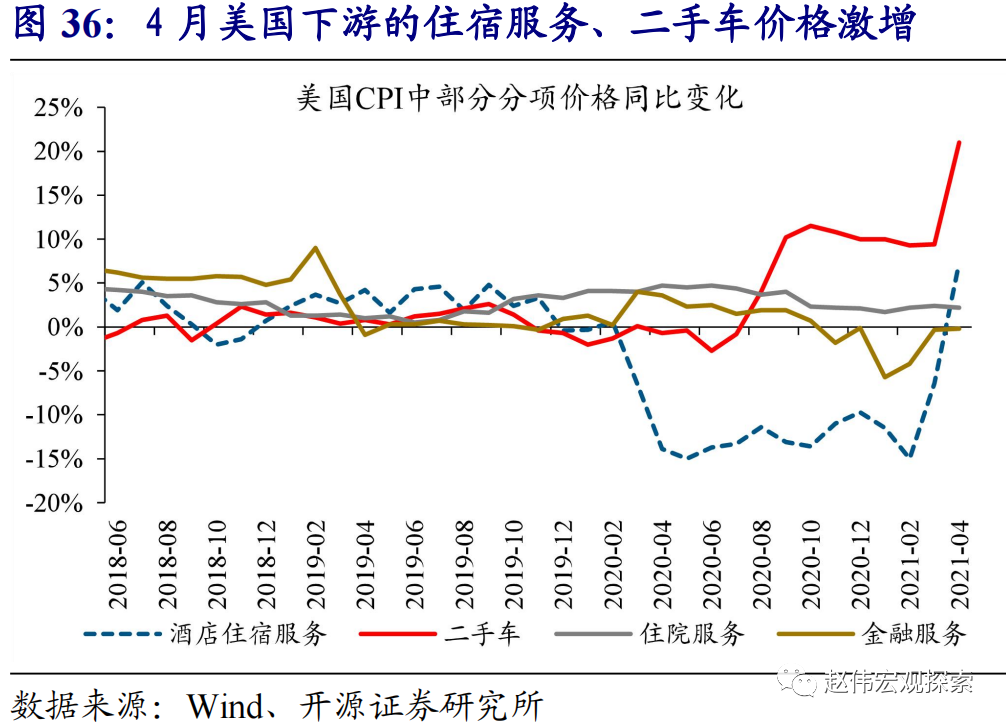

因弹性受限而飙升的供给端成本,刚刚开始反映在本轮全球通胀读数中。发达经济体,随着疫苗推广带动需求修复显著加快,成本端涨价压力开始向全社会大面积扩散。以美国为例,劳动力或生产原料成本激增的酒店、汽车等行业,已开始大规模提价。新兴市场方面,除国内成本端涨价外,通胀还可能面临本币贬值带来的进口价格上涨的推升。因为经济修复慢于美国,土耳其等本币近期贬值加速。

风险提示:病毒变异导致疫苗失效等。

报告正文

自我们率先提示全球通胀风险以来,市场对通胀的关注度明显升温,但分歧较大。本文对过去60年全球通胀史进行系统梳理,可做参考。

1、 大历史观,看全球过往60年通胀起伏

1.1、 过往60年,全球经历了需求驱动、成本驱动和需求成本混合驱动等多种类型通胀

全球通胀,可大致分为需求驱动型、成本驱动型和需求成本混合驱动型通胀。需求驱动型通胀,顾名思义,主要由需求驱动,背后的形成机制是需求增长幅度超过供给,供需缺口随之走扩、推升通胀。与需求驱动型通胀相比,成本驱动型通胀的出现,主要与供给端成本出现大幅抬升有关,可能原因包括劳动力工资大幅增长、企业主动减产提价,以及进口商品价格飙升等。此外,全球还经历过需求成本混合驱动型通胀,需求向好和供给端成本大幅上涨,共同推升通胀水平。

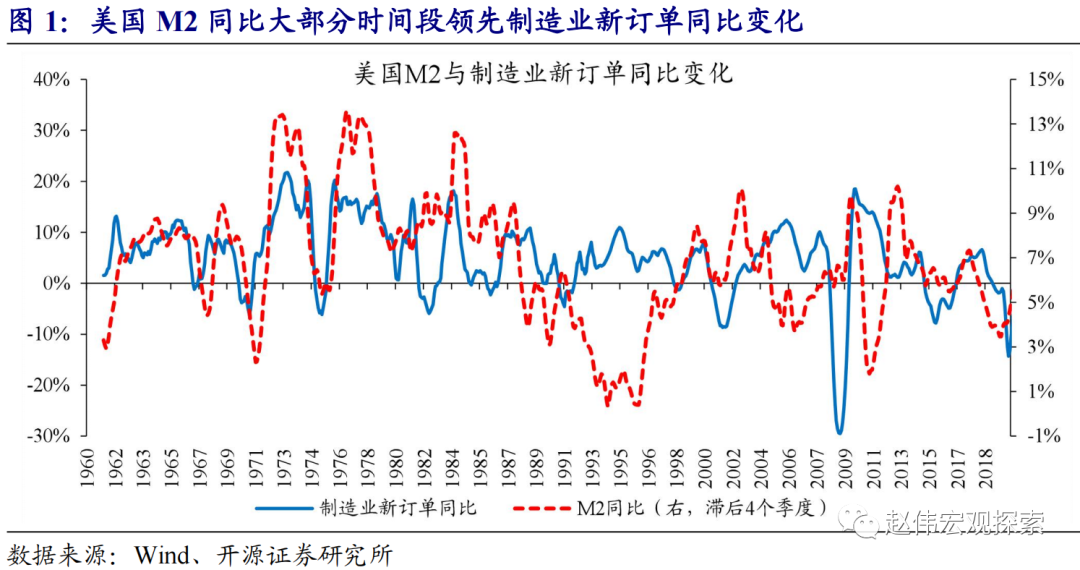

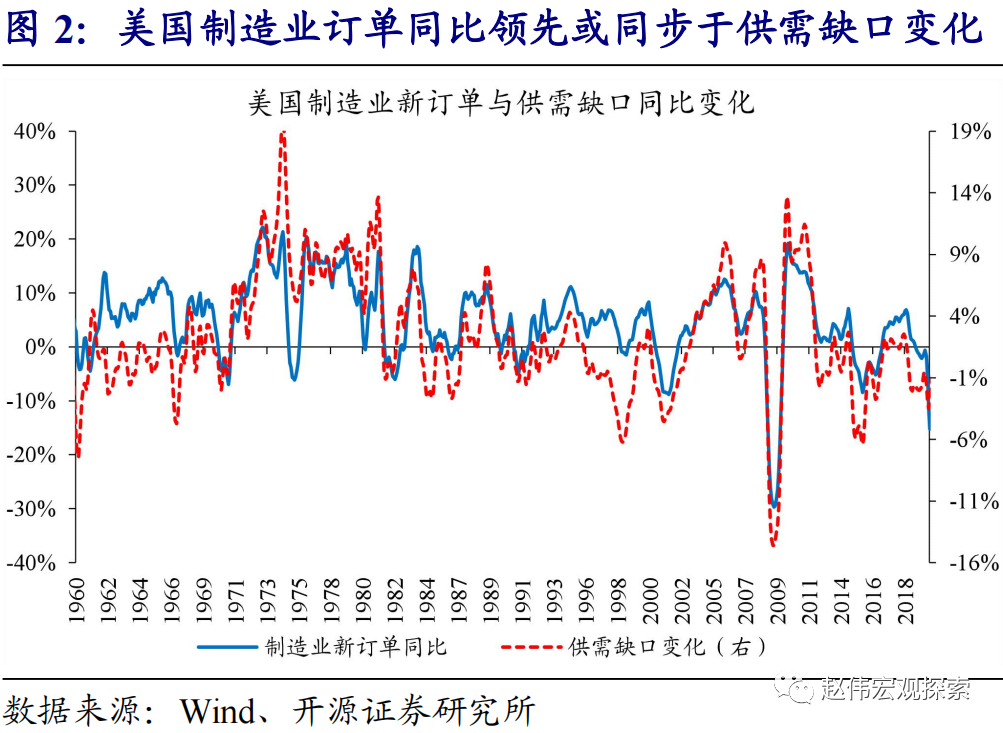

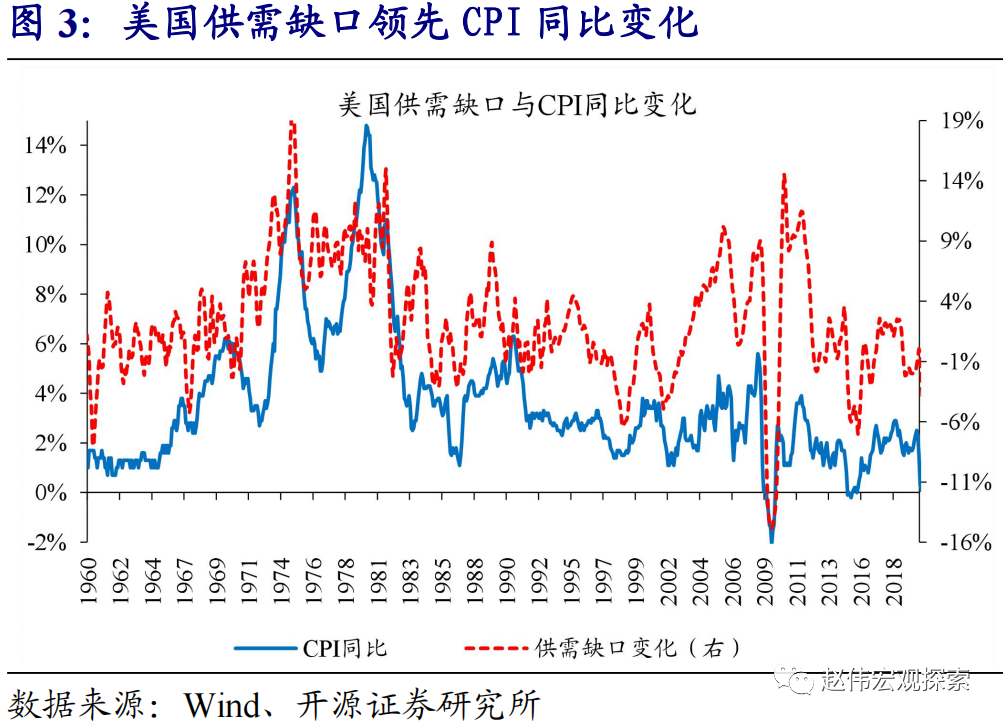

过往60年,全球通胀在大部分时间段,都是需求驱动型通胀。以全球经济火车头美国为例,基本上每轮CPI同比的趋势上行,都是受到供需缺口扩大的拉动。与此同时,供需缺口的扩大,主要由需求改善带动,后者的内核驱动力来缘于美联储放松货币。结合历史数据来看,1960年至今,美国M2同比大部分时间段都领先需求端指标制造业新订单同比的变化,后者又领先于供需缺口及CPI同比的变动。

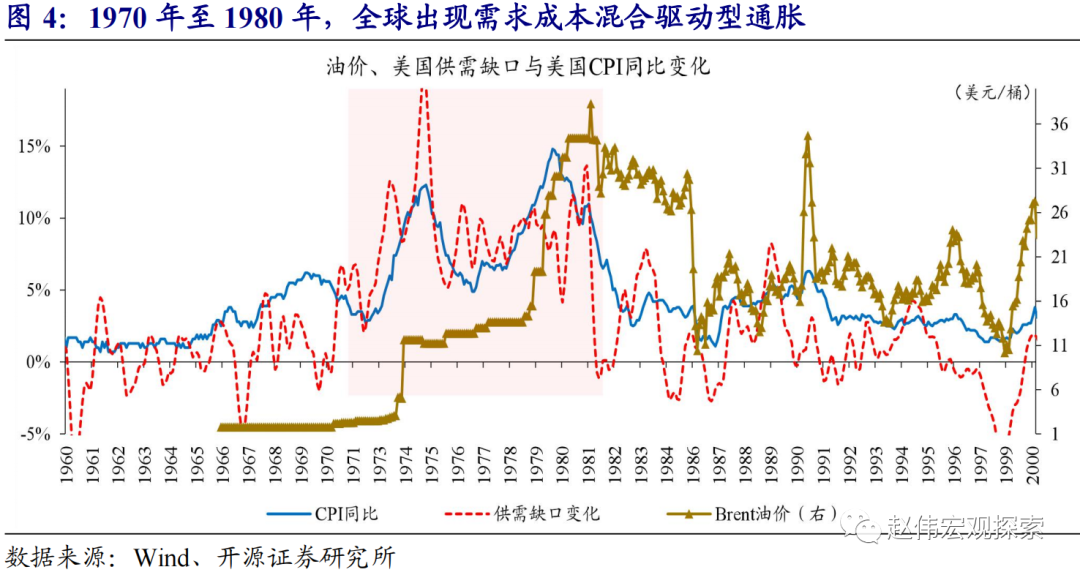

全球也曾经历成本驱动型和需求成本混合驱动型通胀,后者的通胀水平远远高出其他类型通胀。成本驱动型通胀,多数时候是因为供给受到战争或自然灾害等的冲击出现大幅下滑,导致成本“异常”飙升。比较典型的有,1978年两伊战争及1990年科威特战争,双双冲击了全球原油供给,引发油价暴涨、抬升全球通胀水平。与成本驱动型及需求驱动型通胀相比,需求成本混合驱动型通胀出现的频率较低,但每次出现,通胀都飙升至极高水平。例如,1970年至1980年,美国大规模货币“放水”,及两次石油危机的爆发,将美国CPI同比推升至10%以上。

1.2、 发达经济体通胀走势相近,新兴经济体通胀波动更大、并常常陷入恶性通胀泥沼

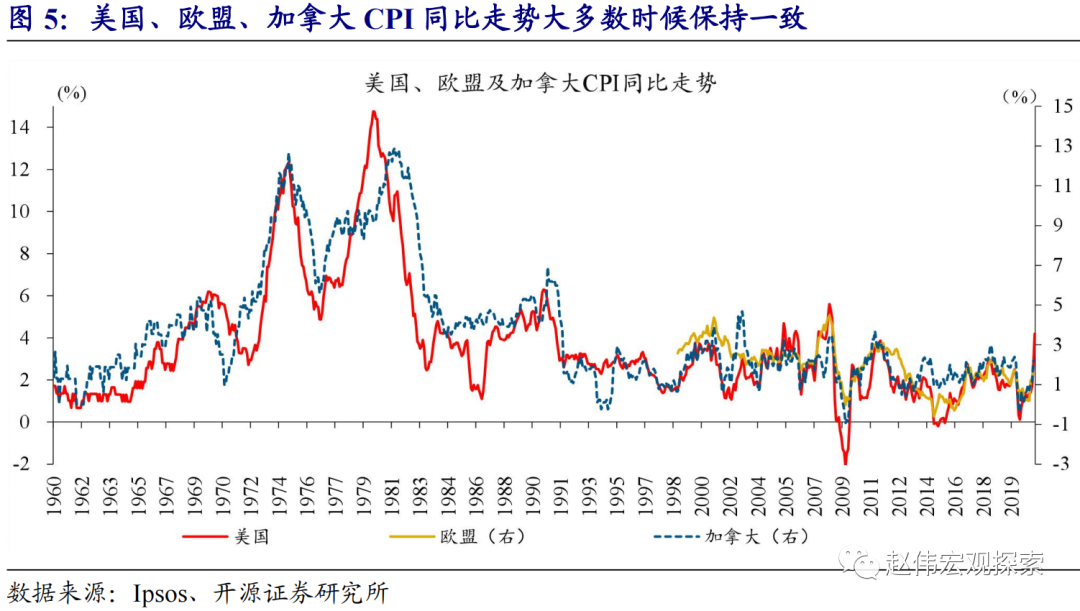

由于经济结构相似、并且同样对进口依赖度高,大部分发达经济体通胀走势相近。以美国为首的发达经济体中,绝大多数都是消费型经济体,GDP中消费占比最高、经济的运行对进口依赖较大。相似的经济结构以及对进口的高依赖度,使大部分发达经济体的通胀走势相近。从数据来看,美国、欧盟、英国及加拿大等发达经济体的通胀走势,大多数时候都保持一致。

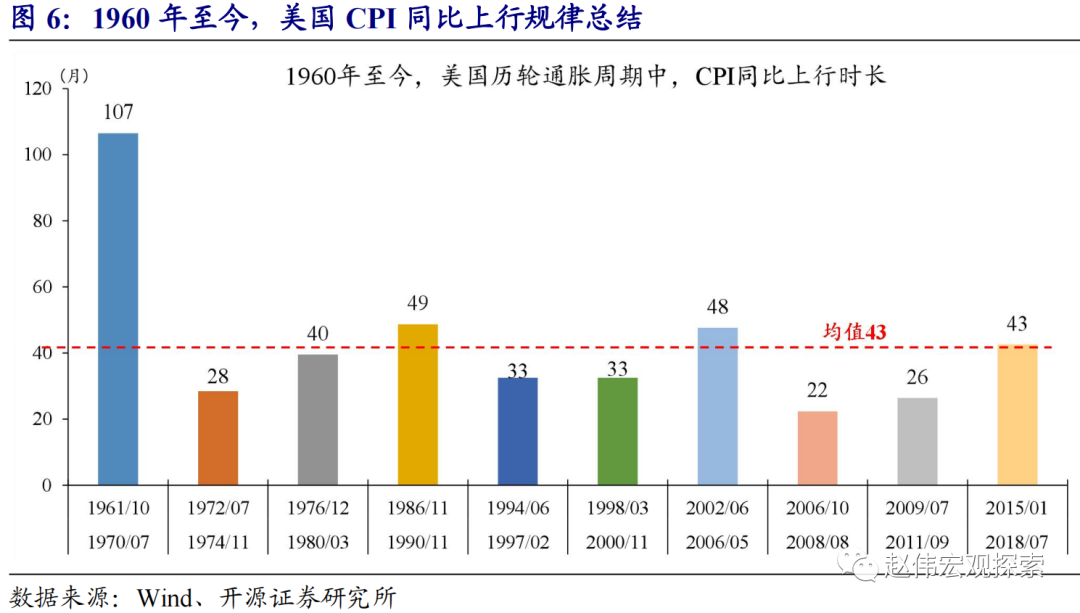

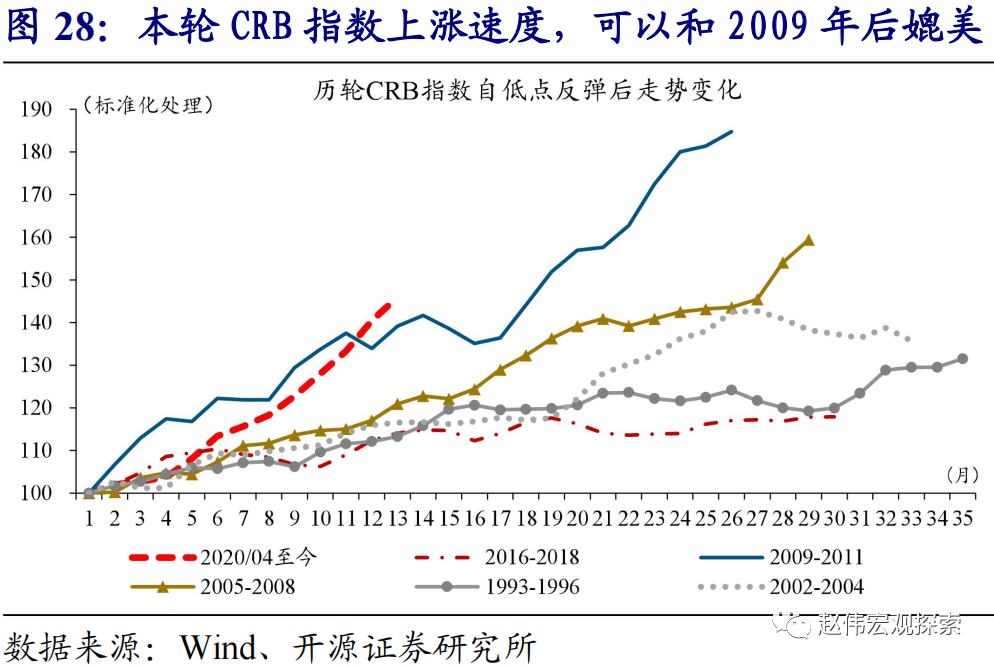

1960年至今,以美国为首的发达经济体,历轮CPI同比趋势上行平均持续3~4年左右,最长上行时长接近9年时间。由于美国通胀数据最为全面、并且其他发达经济体的通胀走势与美国相近,我们以美国的通胀表现,来捕捉发达经济体的通胀走势规律。结合数据来看,1960年至2018年,美国历轮CPI同比趋势上行平均持续43个月。其中,上行最长时长为107个月,发生在1961年至1970年;最短时长也达到了22个月,发生在2006年至2008年。

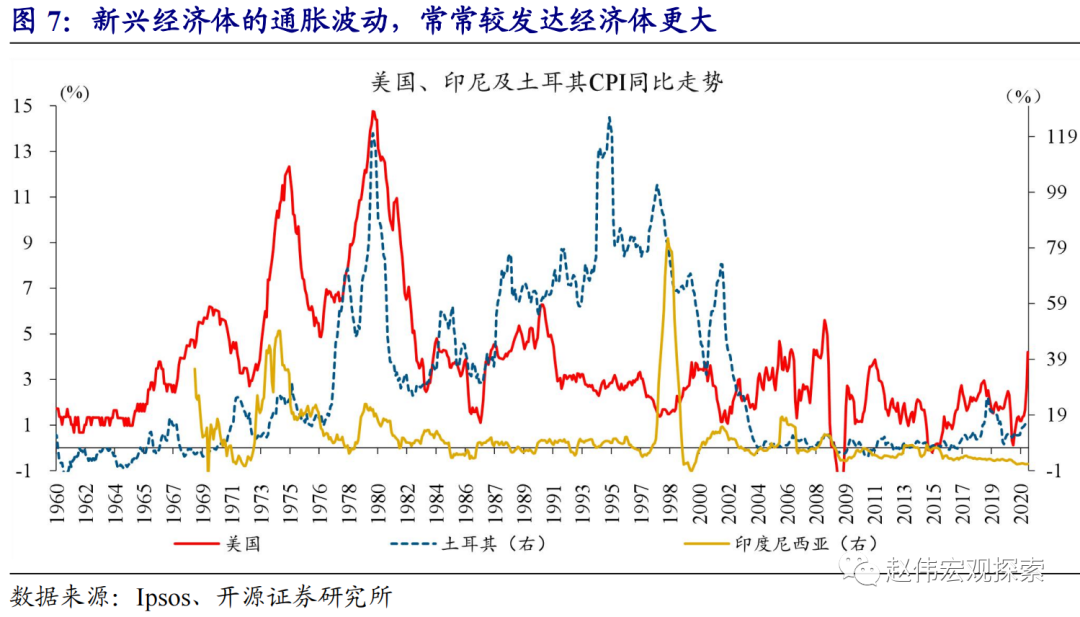

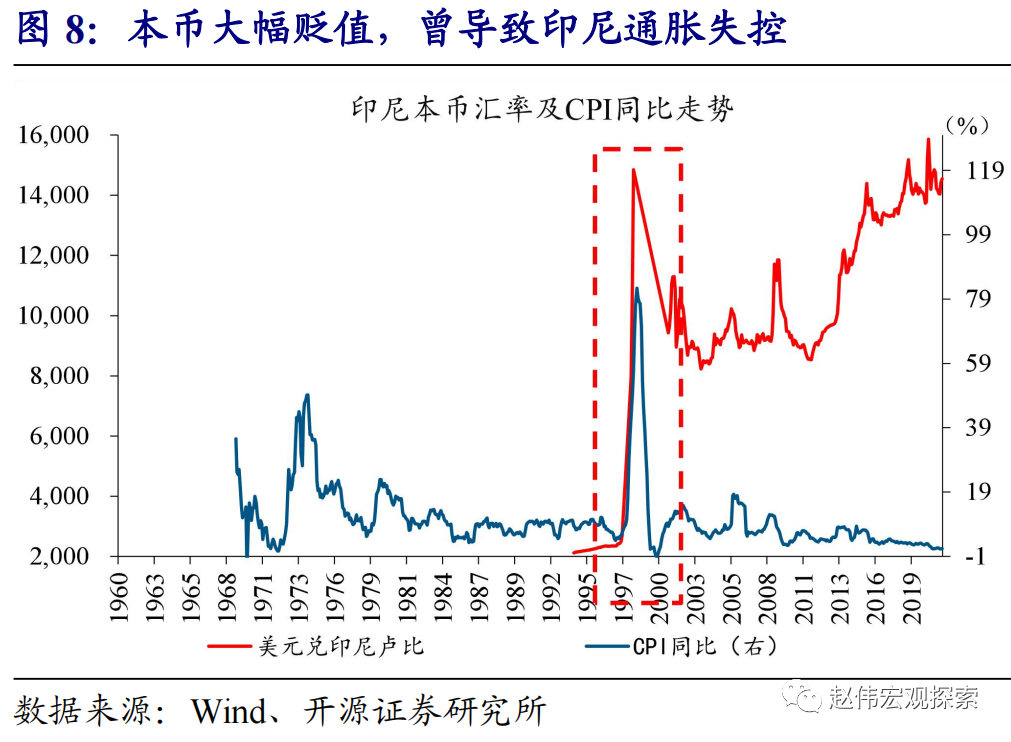

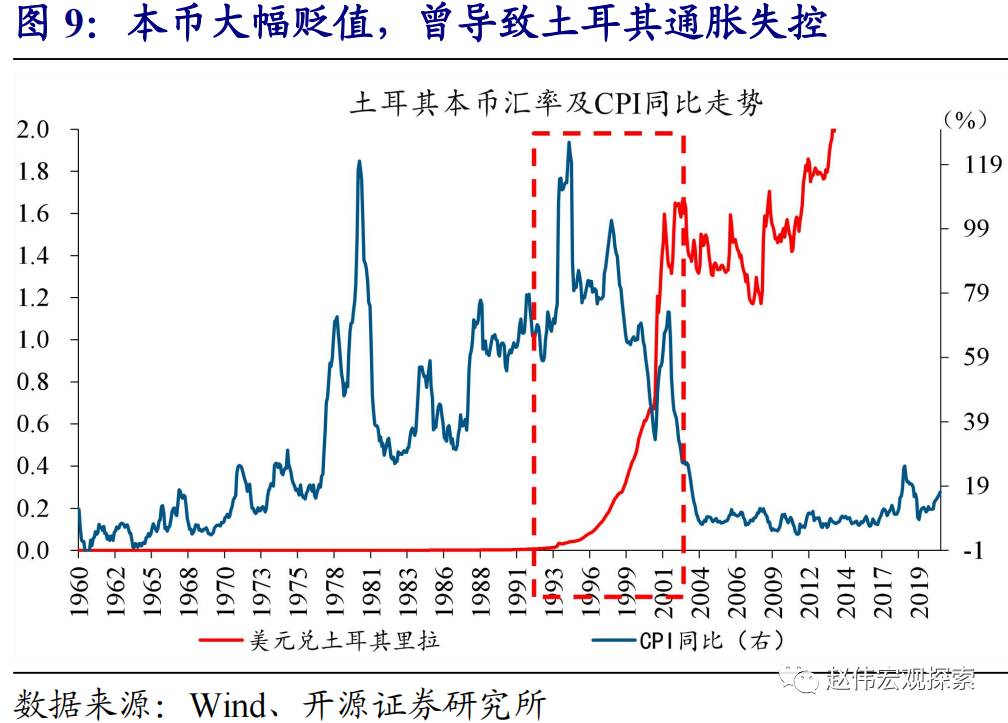

与发达经济体相比,新兴市场由于汇率不稳定,国内通胀常常受进口价格大幅变化影响而剧烈波动,历史上曾多次因本币大幅贬值出现恶性通胀。大部分新兴经济体对进口的依赖度也较高,不过不同于发达经济体的是,它们的本币汇率因为国内经济抗风险能力差、表现相对不稳定。不稳定的汇率走势,通过进口渠道,加大了新兴经济体国内的通胀波动。历史上来看,不少新兴经济体,比如印尼、土耳其、泰国、巴西等,都曾因为本币汇率大幅贬值、出现恶性通胀。

2、 刷新历史记录的货币放水力度,让本轮全球通胀“扬帆起航”

2.1、 疫情爆发后,主要经济体纷纷货币“大放水”,发达经济体同时还财政大规模“发钱”

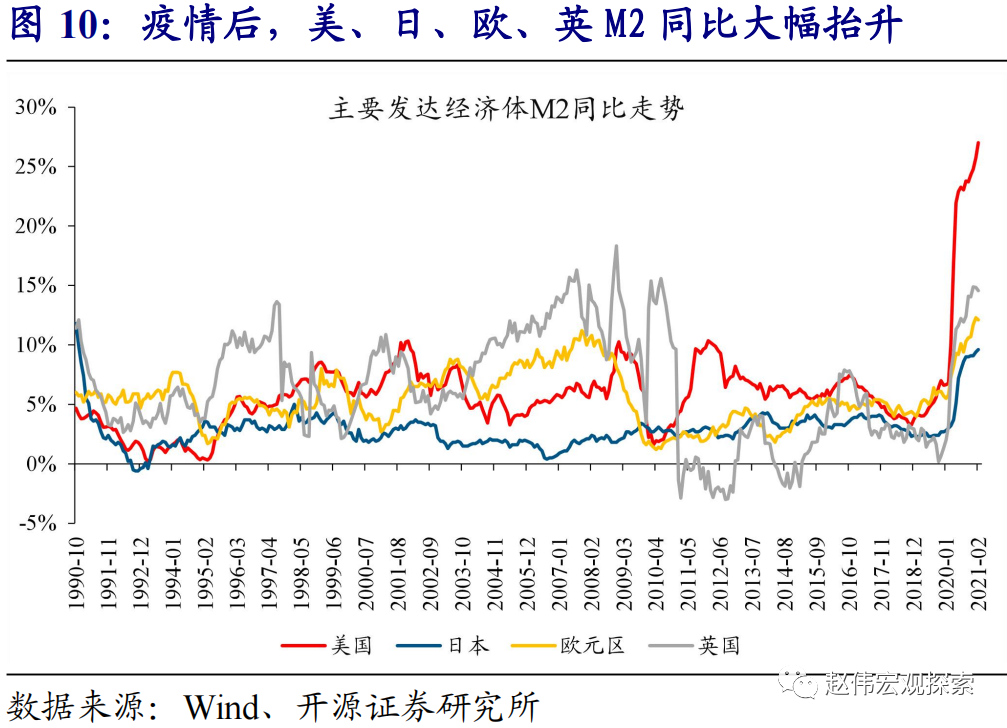

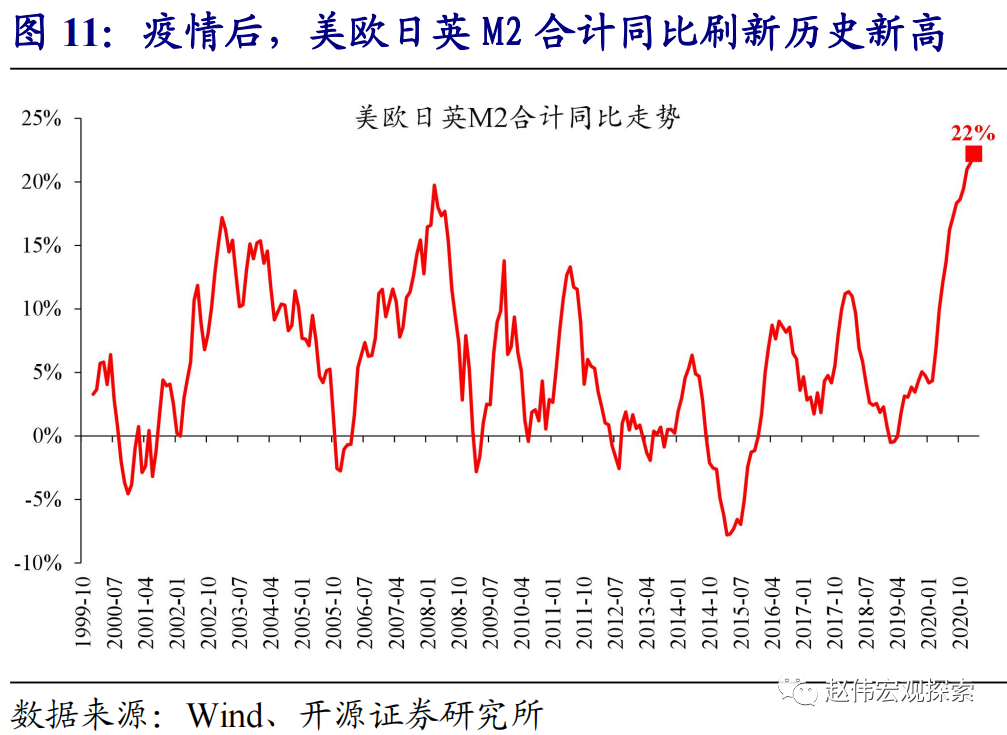

疫情爆发后,主要发达经济体纷纷实施货币“大放水”,力度刷新历史之最。疫情爆发后,无论是美国,还是日本、欧元区、英国,都快速放松了货币政策、大幅增加资产购买规模。例如,美国、欧元区、日本货币当局的资产规模分别扩张了1.9、1.6、1.2倍。受货币“大放水”推动,美国M2同比最高升至27%,创历史新高;日本、欧元区、英国M2同比,也分别升至历史高位的9.6%、12.3%、14.9%。将美、欧、日、英M2加总来看,同比激增至22%,刷新了数据公布以来的新高。

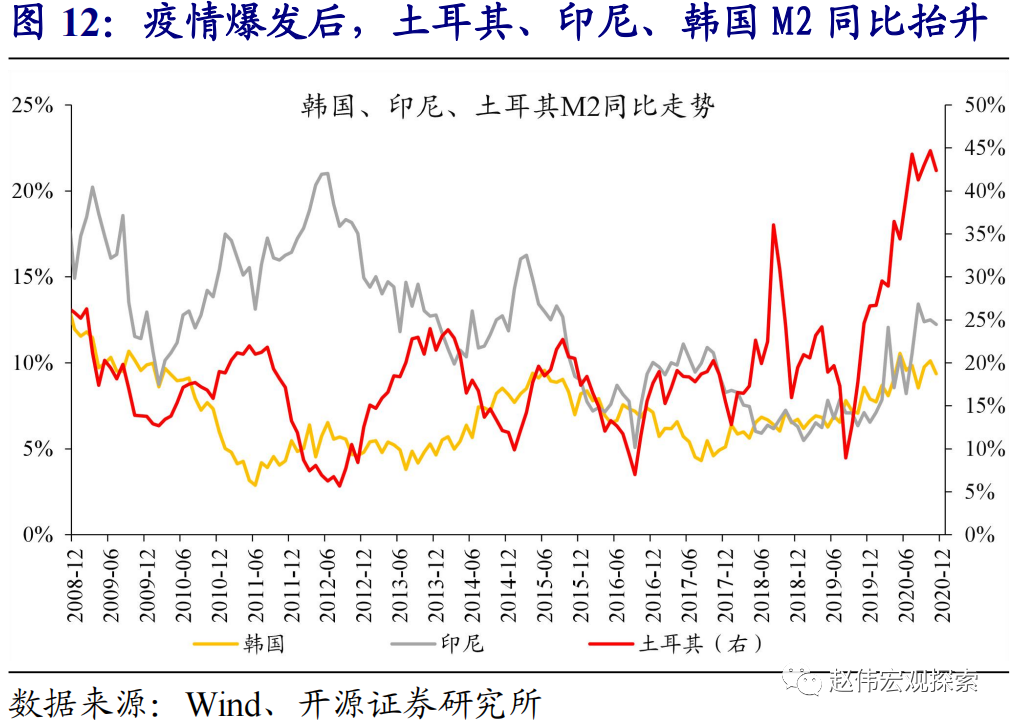

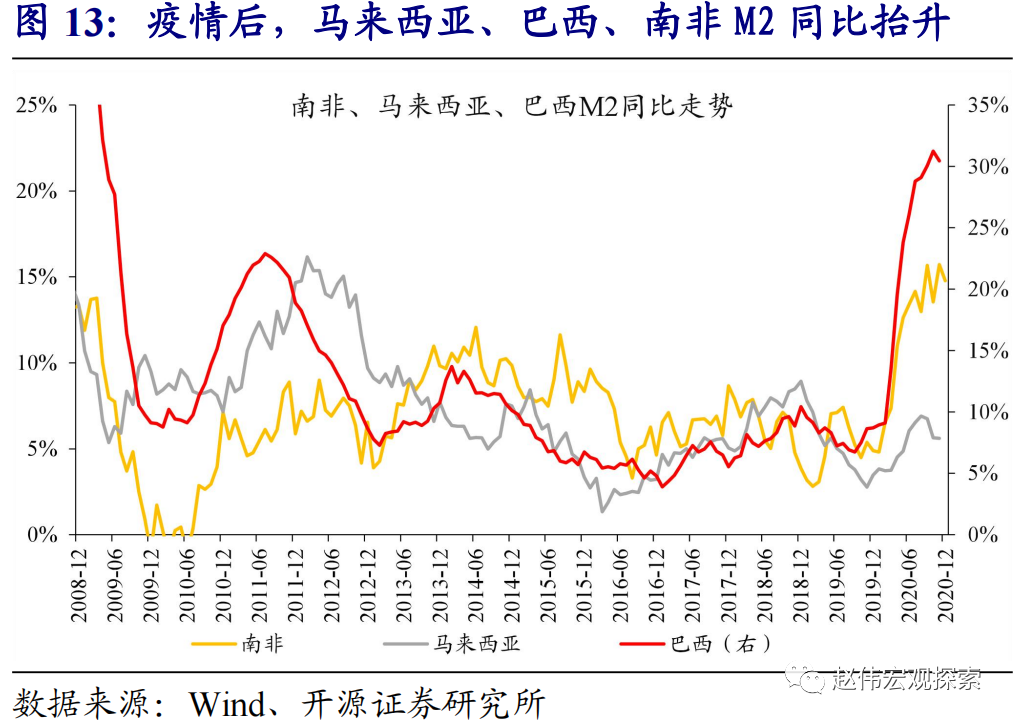

主要新兴经济体在疫情爆发后,也实施了货币“放水”、以托底经济。与发达经济体相似,主要新兴经济体在疫情爆发后,快速放松了货币。其中,土耳其M2同比最高升至44.7%,刷新2007年以来新高。巴西、南非M2同比分别升至31.2%、15.7%,达到2010年来的最高水平。其他新兴经济体中,马来西亚、印尼、韩国等也向经济中注入了大量的流动性。

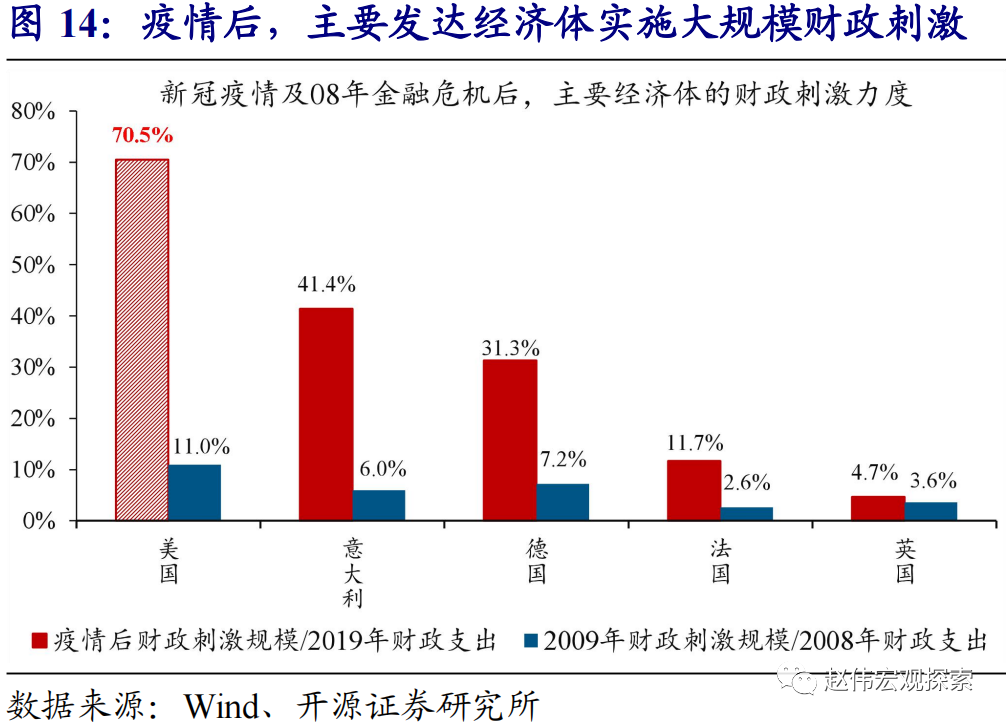

除了货币“放水”外,为进一步支撑经济,以美国为首的发达经济体实施了大规模财政“发钱”。美国在疫情爆发后,先后通过了多轮大规模财政刺激法案,对企业及居民部门实施财政援助。与美国相似,欧盟、日本及英国等其他发达经济体,在货币“放水”的同时,也推行了一系列财政扩张政策。截止到4月底,主要发达经济体在疫情后实施的财政刺激力度,均已超过2008年金融危机时期水平。

2.2、 强有力的刺激政策下,主要发达及新兴经济体供需缺口不断走扩,通胀持续上行

强有力的刺激政策下,需求止跌反弹、持续修复,并带动供需缺口不断走扩。以美国为例,受益于货币“大放水”、财政“发钱”等,美国的需求摆脱了疫情的冲击,进入到趋势修复通道中。2020年4月至2021年2月,美国制造业新订单同比增速由-23%持续抬升至2%。需求的持续修复,带动了美国供需缺口由收窄转向走扩,后者自低位的-4%反弹至10%。

伴随供需缺口走扩,美国、欧盟等发达经济体通胀持续走高。受供需缺口走扩带动,美国CPI同比于2020年5月见底,随后持续反弹。与美国相似,其他发达经济体的通胀水平也跟随供需缺口走扩、快速上行。其中,欧盟4月CPI同比升至1.7%,超过了疫情爆发前;加拿大、英国3月CPI同比也分别达到了2.2%、0.7%,较疫情后的低点显著抬升。

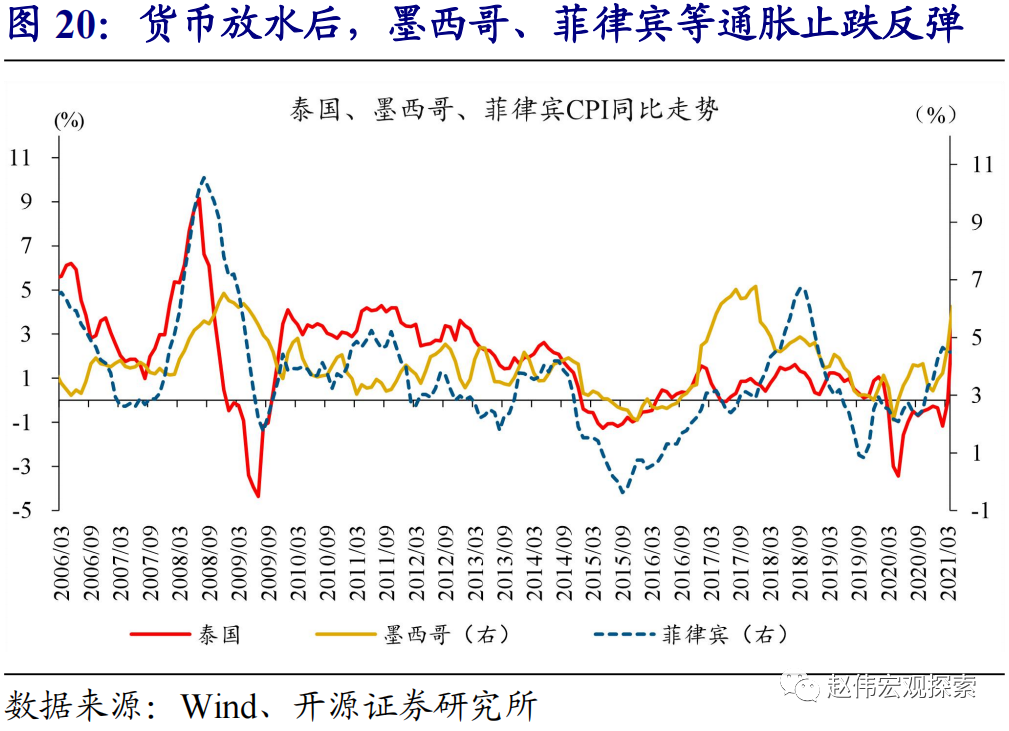

巴西、土耳其等新兴经济体,通胀也跟随供需缺口走扩等止跌反弹。货币“放水”后,主要新兴经济体的需求也逐步进入到修复通道中,并带动供需缺口走扩。这一背景下,巴西、土耳其、泰国、墨西哥、菲律宾等通胀水平纷纷止跌反弹。以墨西哥为例,疫情爆发后,CPI同比由3.7%快速下滑至2.2%;但随后的需求修复、供需缺口走扩,带动CPI同比由2.2%持续反弹至6.1%。

3、 劳动力及原材料等成本飙升,对本轮全球通胀推升刚刚开始

3.1、 与以往不同,财政“发钱”、疫情等,极大地压缩了本轮全球供给弹性、导致成本飙升

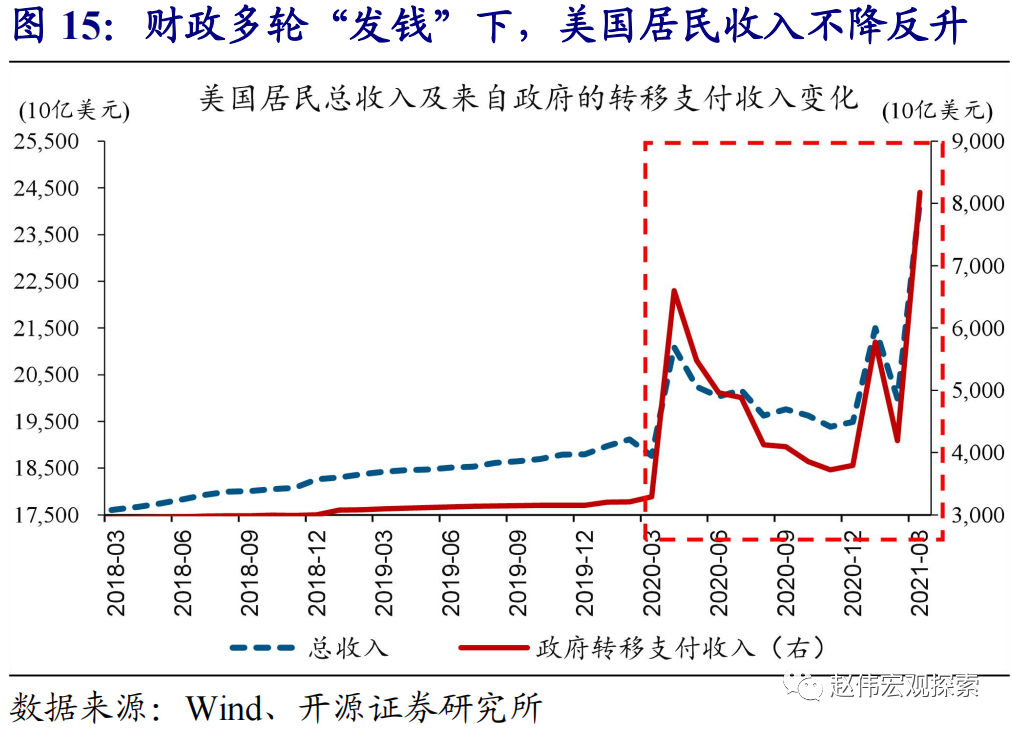

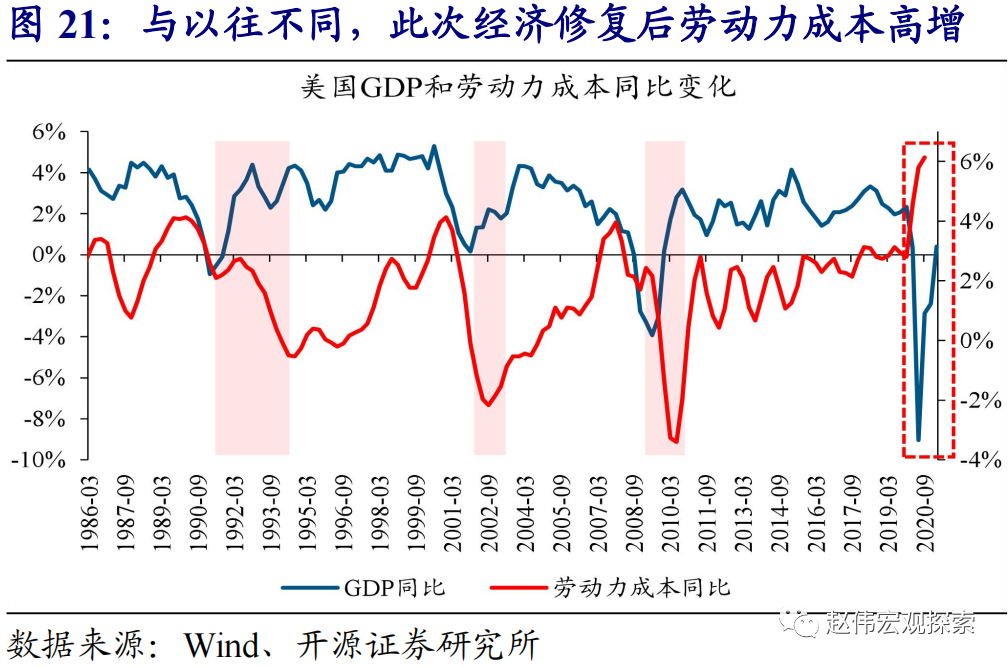

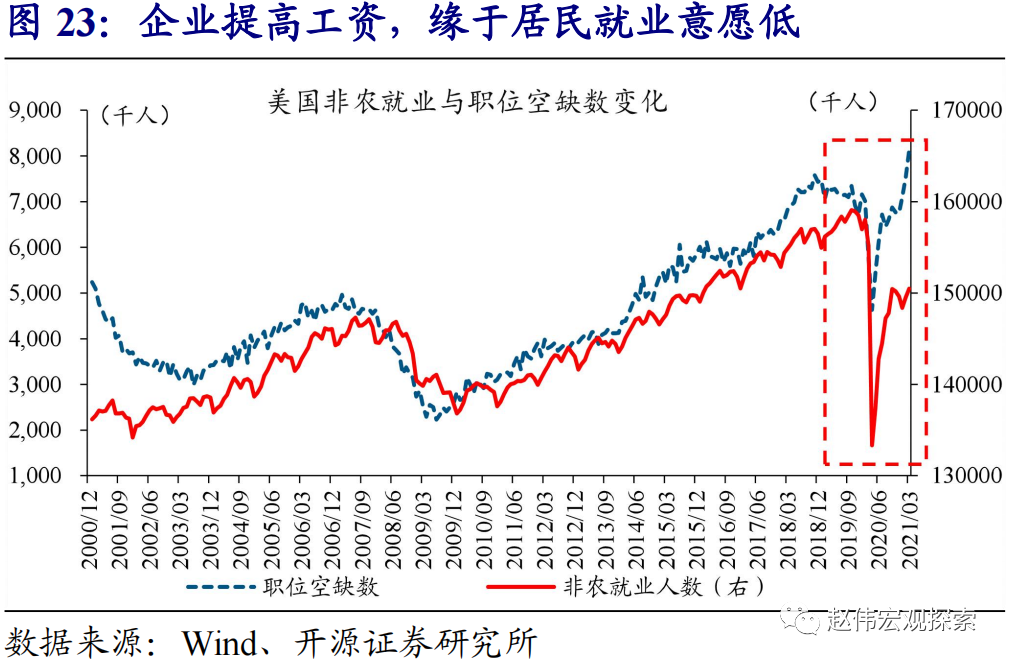

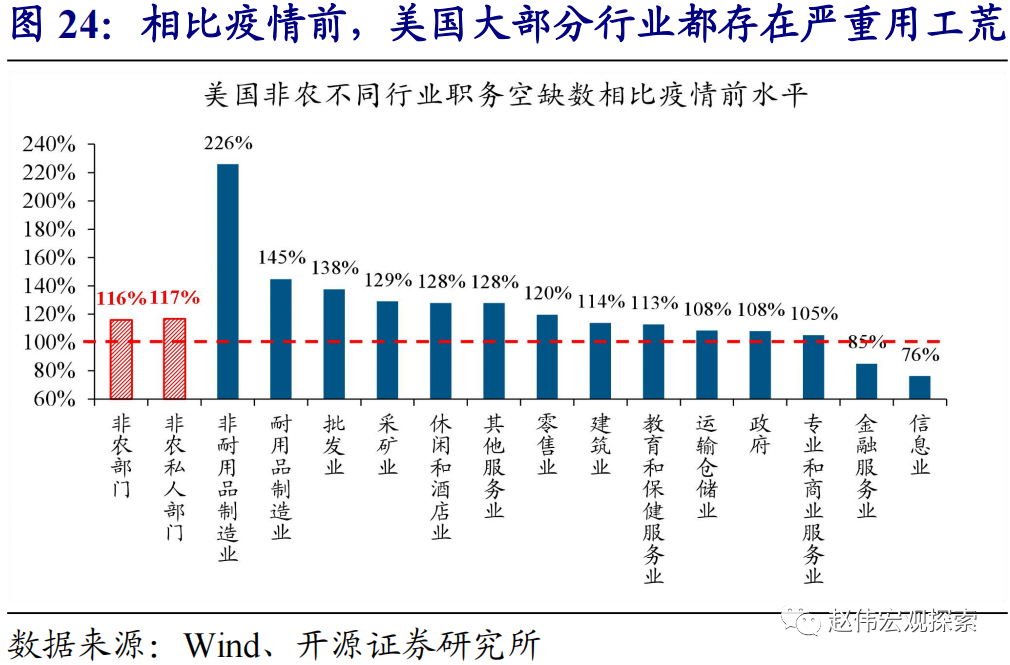

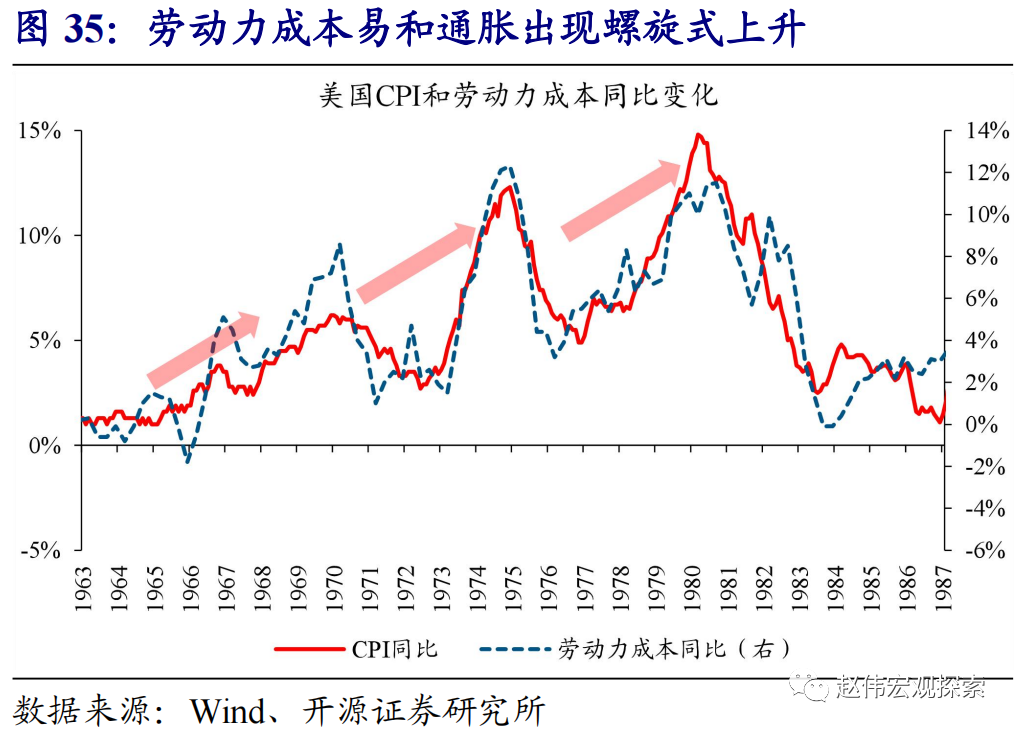

与以往经济走出衰退后的情形不同,受财政“发钱”、拉低居民工作意愿影响,美国等发达经济体的劳动力成本持续高增。一般而言,经济走出衰退后,由于存在大量的失业劳动力,企业在招聘时拥有较强的议价能力、可以将劳动力成本控制在较低水平。以美国为例,历史上,GDP增速止跌反弹后的一段时间内,劳动力成本增速往往都处于持续回落状态。但与以往不同的是,此次美国经济走出衰退后,劳动力成本持续高增。这背后,缘于连续多轮的财政“发钱”,导致美国部分居民就业意愿大幅下降,企业为吸引更多居民就业、缓解用工荒,不得不持续大幅提高工资水平。

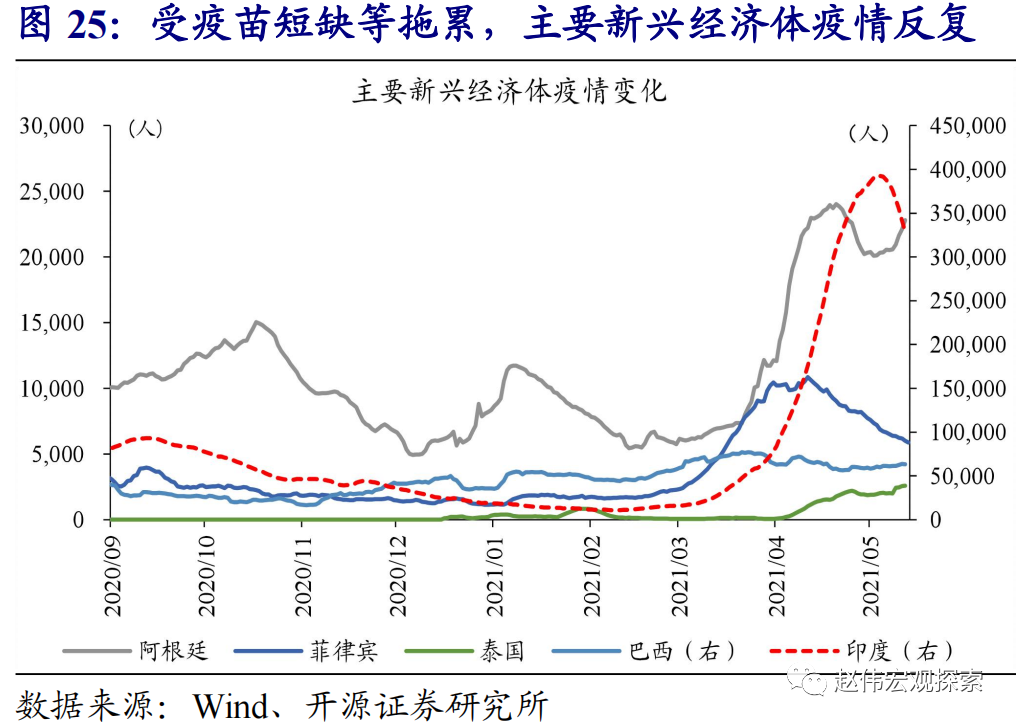

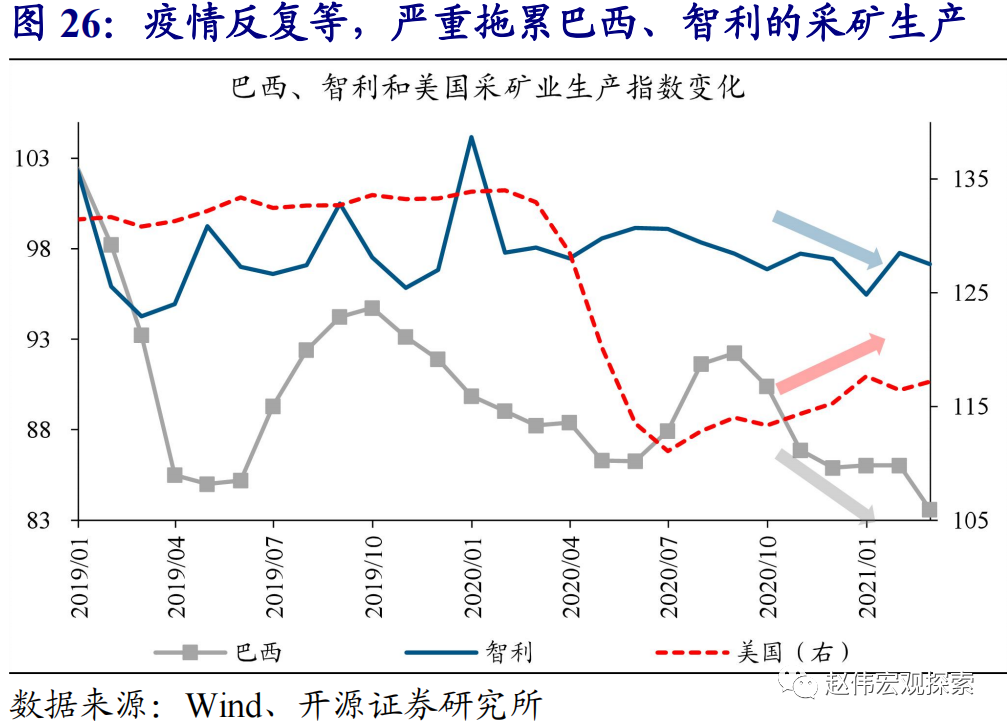

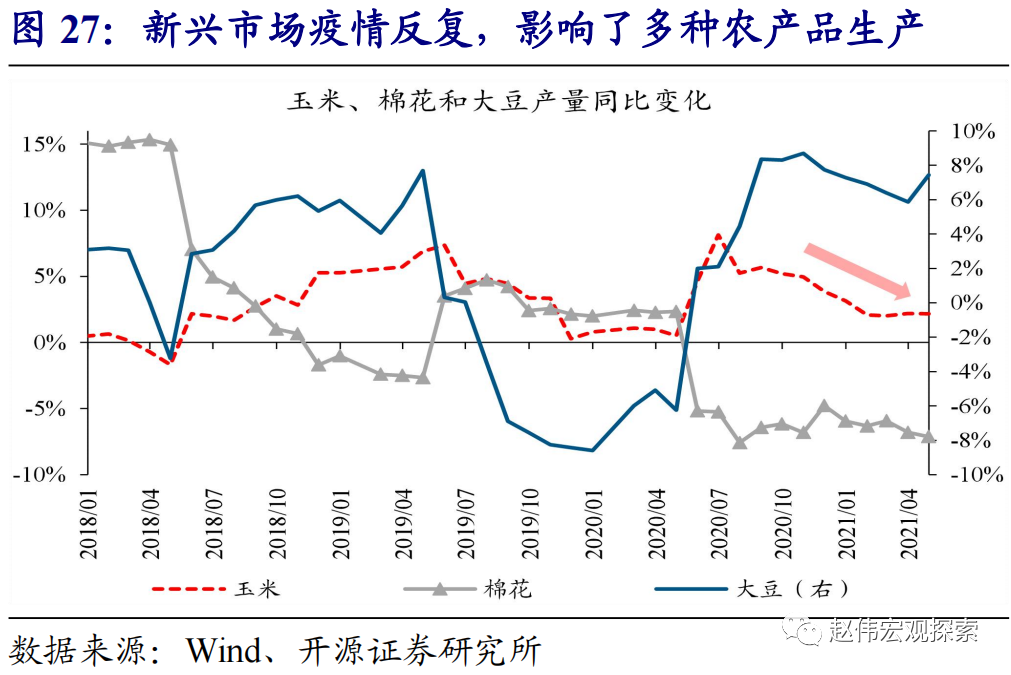

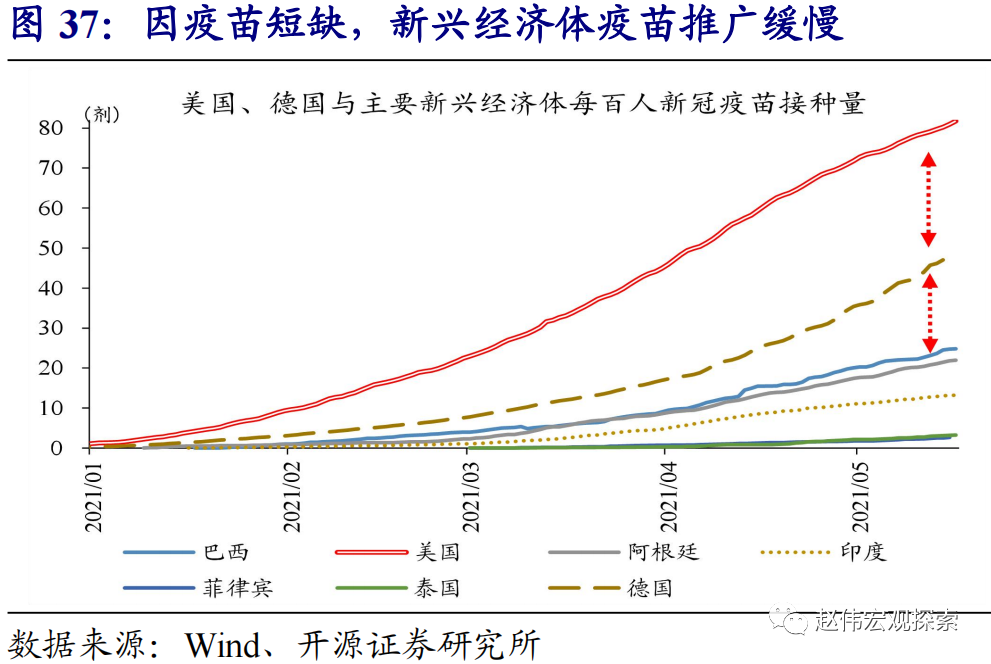

同样有别于以往经济修复阶段,因为疫苗短缺、疫情频频反弹,新兴经济体的农产品、铜、铁矿石等原材料的产能持续受限,价格飙涨。全球价值链分工体系中,发达经济体是各类商品的主要消费者,与之对应,新兴经济体是各类商品及相关生产原料的主要提供者。以往经济修复阶段,新兴经济体的商品供给往往跟随发达经济体的需求修复节奏、不断扩张。但本轮发达经济体经济修复过程中,新兴经济体因为受到疫苗短缺、疫情频频反弹等拖累,商品生产能力持续受限。供需关系的严重失衡,使农产品、铜、铁矿石等原材料价格飙涨,铜价更是已经刷新历史新高。

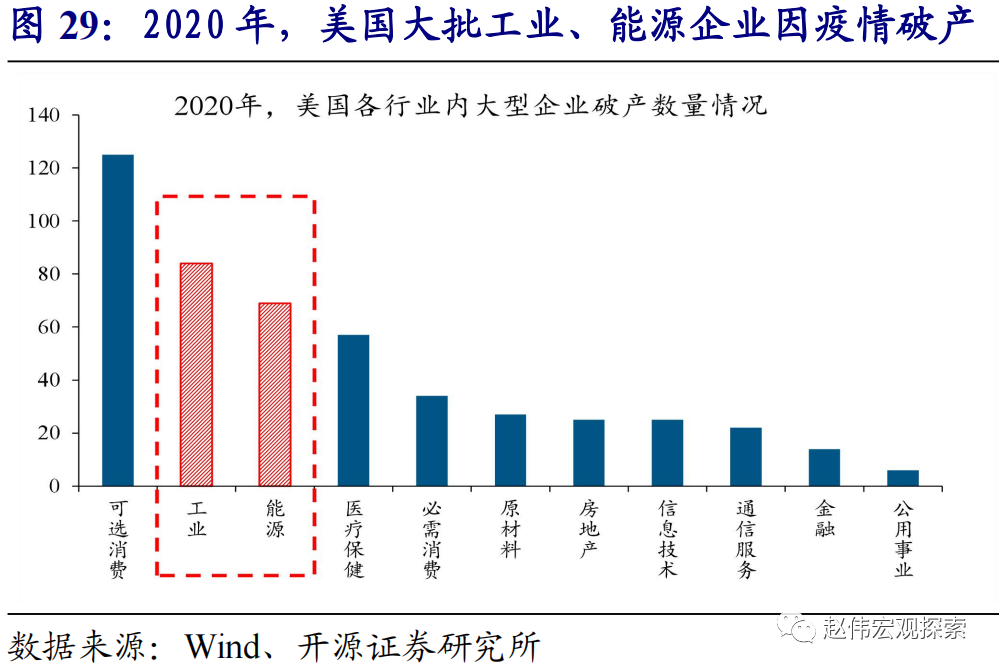

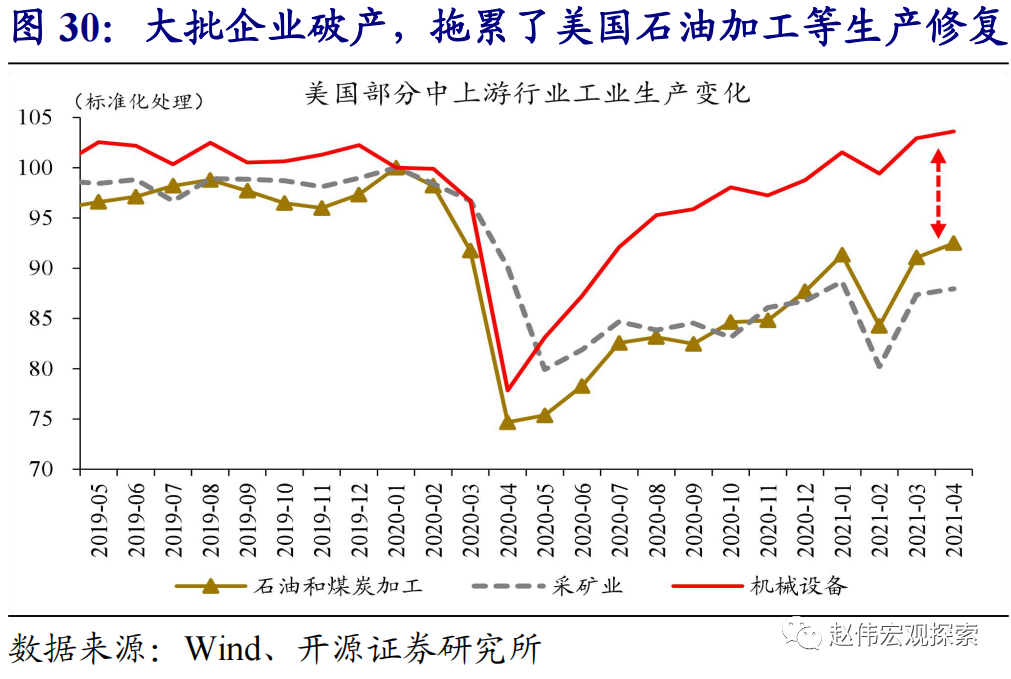

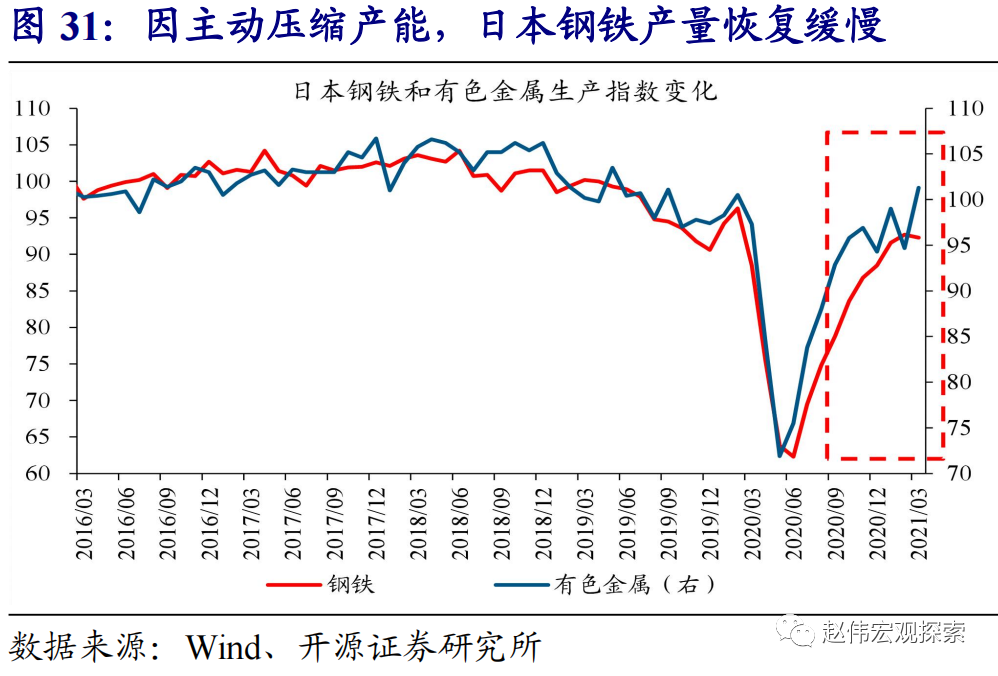

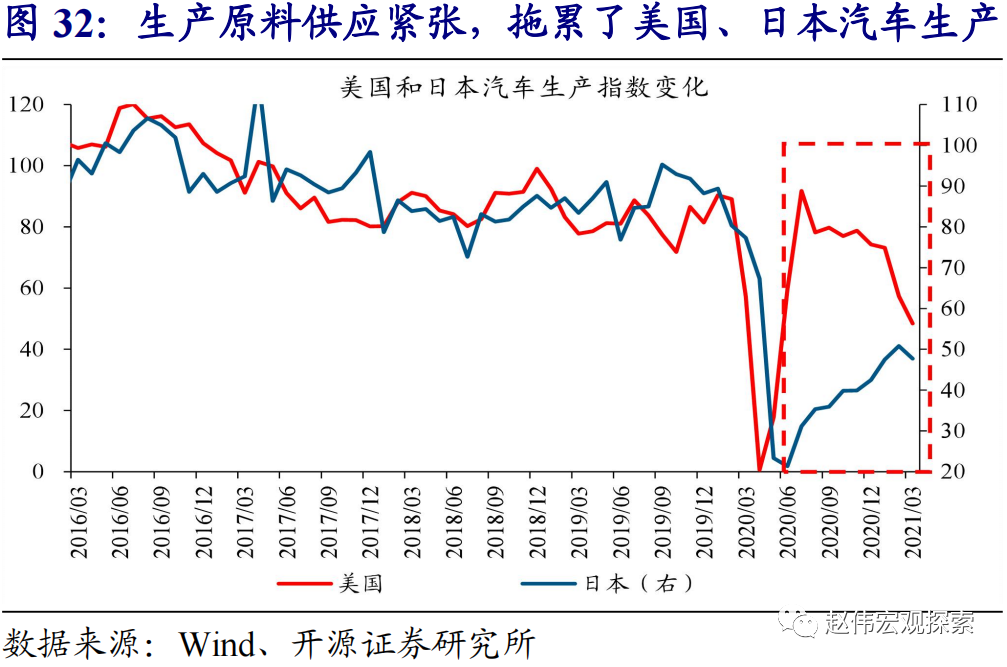

疫情及“碳中和”政策等,还影响了部分经济体的工业生产能力,持续放大全球产业链的供需矛盾。不仅仅是劳动力和各类原材料的供给弹性受到压制,部分经济体的工业生产能力,还可能面临长期性下滑。比如,受疫情冲击,美国资产负债率长期高企的工业、能源行业中,出现了大批企业倒闭。这直接导致了美国采矿和石油加工等行业的产量迟迟未能修复到疫情前水平。与此同时,为了达到“碳中和”目标,全球第二大钢铁出口国日本,在2020年关停了近20%的钢铁产能。日本钢铁产能及出口的下滑,直接导致全球钢铁的供给紧张,显著放大钢铁的价格波动。

3.2、 供给成本飙升对全球通胀的推升刚刚开始;部分新兴经济体还可能面临恶性通胀风险

劳动力、原材料成本的飙升,以及全球产业链供需矛盾放大等,对发达经济体通胀的推升刚刚开始。伴随着疫苗大规模推广、疫情形势改善,发达经济体的需求释放开始显著加快,供需缺口扩张加速。这一背景下,财政“发钱”导致的劳动力成本飙升,新兴经济体疫情反复引发的原材料成本暴涨,以及部分经济体工业生产能力下滑放大全球产业链供需矛盾等,将在发达经济体的通胀数据中加速体现。以美国为例,3月开始,美国CPI同比的上升速度,开始追赶PPI。行业层面,劳动力或生产原料成本激增的酒店、汽车等行业,价格在最近2个月持续超季节性上涨。

新兴经济体(除中国外)的通胀,除了同样容易受原材料价格上涨及全球产业链供需矛盾放大等影响外,还可能遭受本币汇率贬值的“推波助澜”。具体来看,因为疫苗短缺、疫情反复,新兴经济体的内需修复进程,与美国等发达经济体的差距越拉越大。受此影响,土耳其、阿根廷、巴西等本币兑美元汇率,均出现明显贬值。其中,为了抑制本币贬值预期、缓解资本外流压力,土耳其和巴西的货币当局还进行了连续加息操作。

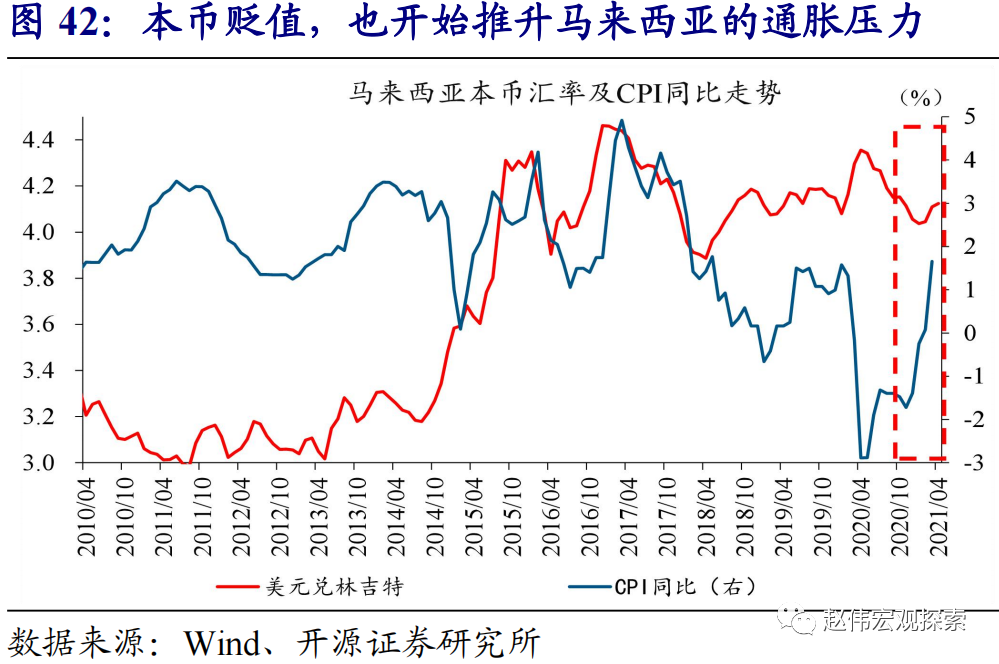

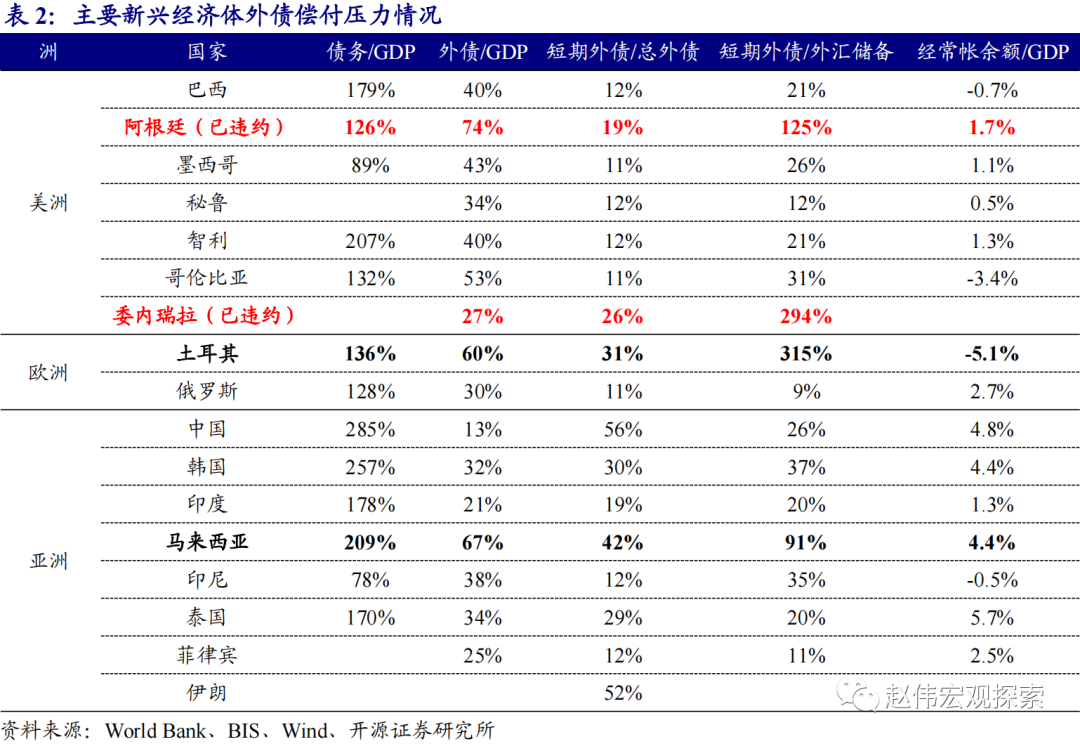

警惕土耳其、马来西亚等外债偿付压力较大的新兴经济体,因本币汇率大幅贬值而面临恶性通胀风险。以史为鉴,外债压力大、国际收支失衡的新兴经济体,容易因本币汇率贬值、资金外流等,而暴露尾部风险。此时,为了遏制资本外流等,新兴经济体往往会被迫启动加息,而这又将对国内基本面产生伤害、进一步加大资本外流风险。最新数据来看,经历对外大举债务后,土耳其、马来西亚的衡量短期偿债压力的短期外债占外汇储备比重已分别高达315%、91%。一旦无法控制资本外流、暴露尾部风险,本币汇率的大幅贬值,将使土耳其、马来西亚陷入恶性通胀泥沼。

经过研究,我们发现:

(1)过往60年,全球经历了需求驱动、成本驱动和需求成本混合驱动等多种类型通胀。其中,需求驱动型通胀,主要缘于央行“放水”等、带动需求增幅超过供给。成本驱动型通胀,与劳动力或进口成本等激增有关。需求成本混合型通胀则由需求改善和成本激增共同推动,全球过去出现的次数不多,但每次出现后通胀均飙升。

(2)由于经济结构相似、并且都对进口依赖度高,发达经济体通胀走势相近。总结过往60年规律来看,发达经济体每轮通胀趋势上行平均持续3~4年。与发达经济体相比,新兴市场由于汇率不稳定,国内通胀常常受进口价格大幅变化影响而剧烈波动,历史上曾多次因本币大幅贬值出现恶性通胀。

(3)疫情后,美国、欧元区、日本大幅放水,货币当局的资产规模分别扩张了1.9、1.6、1.2倍,M2同比最高激增至27%、12%、10%。与发达经济体相似,巴西、南非等新兴经济体也快速放松了货币,M2同比均较疫情前大幅抬升。此外,美、欧等发达经济体还实施了万亿美元级别的财政刺激,对居民及企业大规模“发钱”。

(4)强有力的刺激政策下,主要发达及新兴经济体供需缺口不断走扩,通胀持续上行。以美国为例,受益于货币“大放水”等,需求进入到趋势修复通道,并带动供需缺口由收窄转向走扩、推动通胀止跌反弹。与美国相似,伴随需求修复、供需缺口走扩,其他主要发达经济体以及巴西、土耳其等新兴经济体通胀纷纷止跌反弹。

(5)需求改善的同时,本轮供给端的变化与以往有着显著区别。例如,发达经济体财政“发钱”大幅拉低部分居民的工作意愿,导致企业被迫加薪招人、劳动力成本激增。同时,因为疫苗短缺、疫情反复,巴西、秘鲁、印度等新兴经济体的农产品、铜铁矿等的产能严重受限,价格飙涨。受疫情及碳中和政策影响,美日欧的不少中上游企业倒闭或被关闭,产能短期无法恢复。

(6)发达经济体中,随着疫苗推广带动需求修复显著加快,中上游涨价压力向下游的传导开始启动。以美国为例,用工荒严重或生产原料成本激增的酒店、汽车等行业,价格在最近2个月开始持续超季节性上涨。相比发达经济体,新兴市场通胀可能还面临本币贬值带来的进口价格上涨的推升压力。因为经济修复慢于美国等,土耳其等本币近期贬值加速。

4、 风险提示

病毒变异导致疫苗失效等。

本文选编自“赵伟宏观探索”,作者:赵伟团队,智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP