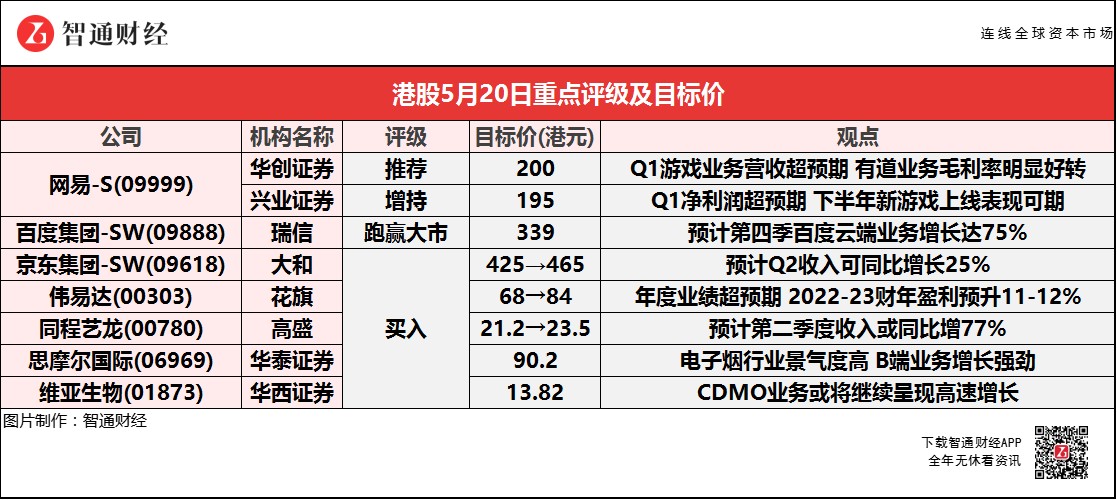

智通每日大行研报丨Q1业绩超预期 网易-S(09999)、京东集团-SW(09618)获机构一致唱好

智通提示:

兴业证券称,网易-S(09999)Q1净利润超预期,下半年新游戏上线表现可期,且有道教育及网易云音乐成本端逐渐缩窄,预计2021-22年归母净利163/180亿元;

大和预计,京东集团-SW(09618)今年第二季收入可同比增长25%,目标价看高至465港元;

花旗预计,伟易达(00303)2022-23财年盈利上升11-12%,受原材料成本上升影响毛利或有机会收窄,目标价大幅上调23.5%至84港元;

高盛预计,同程艺龙(00780)二季度收入或将同比增77%,且在国际业务逐渐恢复的情况,第三、四季的收入预计分别增长33%及28%;

华西证券称,维亚生物(01873)CDMO业务或将继续呈现高速增长,且伴随着高毛利业务CDMO占比持续提升,盈利能力或将呈现上升趋势。

Q1业绩超预期 网易-S(09999)归属股东净利增25%至44.39亿元 获多家机构唱好

华创证券:维持网易-S(09999)“推荐”评级 目标价200港元

华创证券称,网易-S(09999)经典端手游稳定基本盘,新游上线丰富产品矩阵。公司21Q1网络游戏业务营收为150亿元,连续12个季度超过百亿;整体游戏业务保持稳定,占总营收73%。据Sensor Tower数据显示,2021年4月网易稳居中国手游发行商全球收入排行榜第二位,《梦幻西游》、《大话西游》、《阴阳师》、《率土之滨》与《天谕》等多款经典游戏长期位列中国App Store手游畅销榜TOP20。近期也有《游戏王:决斗链接》、《忘川风华录》和《宝可梦大探险》等新作推出丰富产品矩阵。

报告提到,规模效应带动有道(DAO.US)业务毛利率增长,创新及其他业务季节性波动。21Q1网易有道营收为13亿元,同比增147.5%,毛利率57.3%。有道毛利率的环比和同比增主要得益于毛利率较高的有道词典笔销量显著增长、规模效应增强以及教师薪酬结构的进一步优化。21Q1创新业务及其他业务本季度净收入42亿元,毛利率14.4%,低于20Q4的18%。创新及其他业务毛利润的环比下降主要是因为广告业务由于季节性影响导致的毛利润下降。

兴业证券:维持网易-S(09999)“增持”评级 目标价195港元

兴业证券称,网易-S(09999)经典游戏稳定,下半年新游上线表现可期。公司1Q21游戏收入150亿元,增长主要由经典游戏《梦幻西游》、《光遇》以及新游《天谕》等推动。《暗黑破坏神:不朽》版号已于21年2月获批,或年内上线。《哈利波特》、《指环王》等游戏也有望陆续上线,整体pipeline保持强劲。此外,古风冷兵器吃鸡端游《永劫无间》日前在Steam平台测试,玩家反馈热烈。

报告中称,有道(DAO.US)营收持续高增长,规模化效应显著。有道1Q21收入同比增148%至13亿元,其中学习服务的营收占比达10亿元,同比增157%,且随着规模化效应及有道教师薪酬结构优化,毛利率Q4达57%,年比提升13.8pcts。此外,K12付费人数持续保持高增长,同比增100%至30.6万人。

瑞信:首予百度集团-SW(09888)“跑赢大市”评级 目标价339港元

瑞信,百度集团-SW(09888)首季核心盈利同比增35%,高于市场预期2%,主要由于非市场推广收入增长强劲,增幅达70%,大幅高于去年第四季的52%。首季核心业务经调整营运利润率提升3个百分点至25%,公司对次季核心业务增长指引20%-33%也高于市场预期3%。该行预计,百度将加强销售队伍投资及云端业务的研发投入,预计次季核心业务经调整营运利润率将按季跌2个百分点,全年将跌7个百分点至25%,预计第四季百度云端业务增长将达75%,较首季的55%预将大幅提升。

大和:维持京东集团-SW(09618)“买入”评级 目标价上调9.4%至465港元

大和表示,京东集团-SW(09618)今年一季度收入优于市场原预期6%,业绩惊喜包括用户增长、平台及物流业收入,虽然公司今年第二季投资会同比上升,但相信京东的投资取向已较同业保守,其凭借“京喜”及在线杂货业务,来推升未来一至两年收入增长。对于年度活跃用户数,该行称,京东今年一季度表现强劲,其中偏远城市新增用户占总体新增用户达81%;在高基数下,该行仍预计京东今年第二季收入可同比增长25%。

花旗:上调伟易达(00303)目标价23.5%至84港元 评级“买入”

花旗称,伟易达(00303)2021财年净利同比升22%至2.31亿美元,期内收入增长10%至23.72亿美元,均好于预期。更重要的是公司宣派末期息每股0.74美元,令全年派息增至0.91美元,相当于派息比率达到近99%的水平。该行预计其2022-23财年盈利上升11-12%,并引入2024财年的预测,预测未来三年每股盈利的年复合增长将为3%。

公司表示,虽然各分部订单均强劲,但半导体及LCD显示屏仍存在短缺,2022财年收入将较难预测。不过,该行预计其2022年收入或将增7%,主要因为零件短缺主要在于CMS分部,对其核心业务影响相对较小,预计受原材料成本上升影响,其毛利有机会收窄,但2022财年毛利将于2021下半财年相似。

高盛:维持同程艺龙(00780)“买入”评级 目标价上调10.8%至23.5港元

高盛称,母公司携程集团(09961)及同程艺龙(00780)首季度业绩好于预期,这是得益于自3月份以来国内旅行的强劲复苏。两家公司营收都呈现出优势,同时保持了高效成本控制。此外,第二季至今,两间公司的管理层预计在4月和5月继续存在健康的旅行需求,并期望国内酒店预订量将在今年第二季与2019年第二季相比有显著增长。

该行预计,同程艺龙第二季度收入将同比增77%,与2019年第二季比增长33%。第三季度,预计国际旅行保持在低水平时,携程管理层认为负面影响可被中高端国内旅行需求部分抵消,并预计近期进入旅游的传统夏季旺季,强劲势头得以维持。该行预计同程艺龙第三及四季的收入分别增长33%及28%,但这是在国际业务逐渐恢复的情况下。

华泰证券:首予思摩尔国际(06969)“买入”评级 目标价90.2港元

华泰证券称,思摩尔国际(06969)B端业务增长强劲。思摩尔于4月1日发布2020年年度报告,2016-20年公司营收从7.07亿元提升至100亿元,归母净利润自1.06亿元提升至24亿元。据公司2020年年报进行拆分,该行预计2020年公司陶瓷芯产品营收同比提升60.5%至58亿元,占其总收入的57.1%,相较于2019年同比提升9.9pp。

该行认为,三大核心优势构筑思摩尔坚实壁垒:1)研发技术领先:FEELM陶瓷芯技术全球领先;2)大客户深度合作:公司主要客户为国内外知名烟草公司和独立品牌,PMTA政策有望进一步提升客户黏性;3)供应链成熟且产能领先:公司与上游供应商保持稳定合作关系,先发优势致使公司产能领先。

华西证券:首予维亚生物(01873)“买入”评级 目标价13.82港元

华西证券称,维亚生物(01873)在积极研发和储备冷冻电镜技术平台、AI药物发现平台等,为更多的潜在客户赋能。受益于全球投融资规模持续增长,全球医药研发景气度持续高涨,以及公司依托于全球领先的基于结构的药物发现技术平台,截止2020年底,公司药物发现(CFS+EFS业务)在手订单金额为6.07亿元,同比增73.9%,继续保持超高速增长、为公司未来1-2年的业绩高速增长增添确定性。2020年,公司药物发现收入实现4.39亿元,同比增35.9%,毛利率47.81%,继续实现高质量增长。展望未来3-5年,基于全球投融资规模持续向好以及国内药物研发的高景气度,该行判断公司药物发现业务将继续呈现高速增长。

报告提到,2020年11月公司以25.6亿元完成对朗华制药80%股权的收购,战略性进入CDMO赛道、实现业务领域的拓展和平台能力建设的延伸。收购完成后,公司将进一步强化技术平台能力建设,尤其是拓展上海研发中心和扩大台州与宁波研发中心,另外将进一步扩大产能建设,即到2023年在现有671m³反应釜体积的基础上新增1500m³反应釜体积。2020年公司实现营业收入15.18亿元,同比增22.7%,其中CDMO业务实现营业收入8.75亿元,同比增54%。

展望未来,公司在与维亚生物主业药物发现业务协同引流下,实现管线数量的大幅增长,以及叠加公司上海、台州、宁波研发中心的技术平台建设和产能的持续扩张,该行判断公司CDMO业务将继续呈现高速增长,且伴随着高毛利业务CDMO占比持续提升,公司盈利能力将呈现上升趋势。

扫码下载智通APP

扫码下载智通APP