华西证券:中国玻璃(03300)业绩弹性显著,资产整合提升长期盈利中枢

浮法玻璃预计保持供需紧平衡,高景气可持续。我们认为2021年,我国房地产行业仍将处于竣工修复周期,带动浮法玻璃需求稳定增长,而全年进入冷修及复产点火产能基本相当,供给端将总体保持平稳,使得浮法玻璃行业保持供需紧平衡,当前的高景气度具有可持续性,未来价格中枢有望逐级上升。

光伏玻璃需求仍将保持高增长,2021H2或迎价格反弹。我们中性偏保守测算十四五期间光伏玻璃年均需求1250万吨,即使考虑新增产能投产,未来2-3年行业也将保持供给偏紧状态。我们认为3月底光伏玻璃降价主要因为季节性以及打造合理投产预期,在2021H2装机旺季逐渐来临后,随着需求上升光伏玻璃价格或显著反弹。

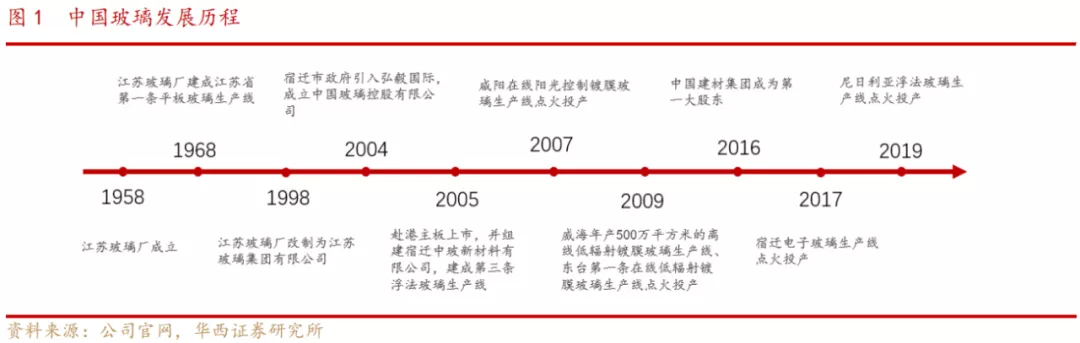

业绩弹性显著,长期盈利能力上升逻辑清晰。中国玻璃(03300)是我国前十大玻璃企业,市场份额4%左右,是玻璃行业高景气度的核心受益者之一,此外公司2021年有效产能有望随冷修生产线复产以及收购落地进一步扩张,全年实现量价齐升,弹性显著。此外,考虑到1)随着规模效应体现,成本端有改善空间,2)加码光伏玻璃,我们认为长期来看公司盈利中枢同样处于上升渠道。此外,我们认为中建材集团内部玻璃板块有望进行整合,公司有望成为中建材集团旗下唯一的浮法玻璃平台,未来集团内优质浮法玻璃产能或将注入公司,进一步提升公司盈利能力。

盈利预测。预计公司2021-2023年,归母净利润2.42/3.18/ 3.71亿元,同比增长386%/31%/17%。给予公司基于市盈率估值的目标价1.60港元(汇率为1港元=0.835元人民币),首次覆盖给予“买入”评级。

风险提示

需求不及预期,行业产能投放快于预期,系统性风险。

1.玻璃行业老牌劲旅

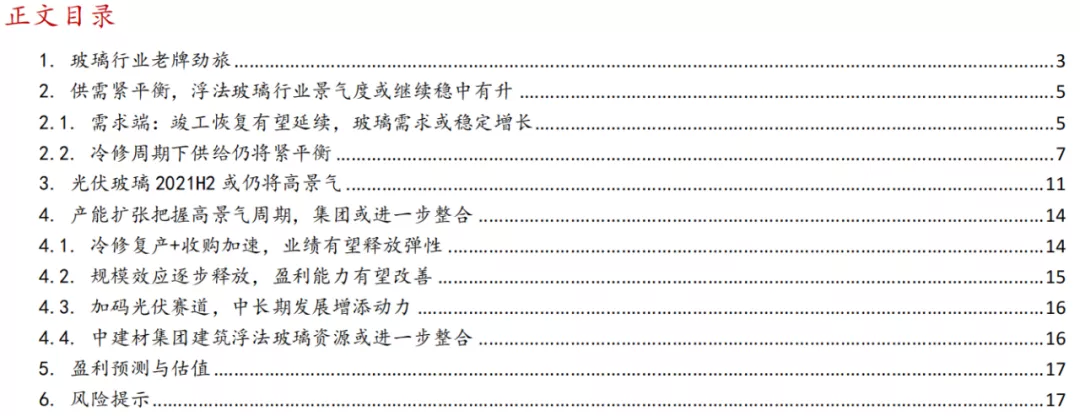

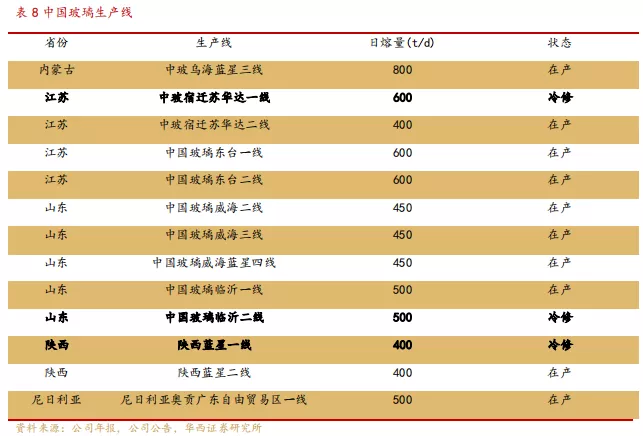

国资老牌劲旅。中国玻璃前身是1958年成立的江苏玻璃厂,1968年公司第一条平板玻璃生产线投产,1997年公司转为国有独资企业,2004年宿迁市政府引入弘毅国际作为股东,随后2005年公司于H股上市。2014年,公司引入中国建材集团下的凯盛科技集团为主要股东,随后2016年凯盛科技集团收购当时公司第二大股东Pilkington的股份,成为公司最大股东。截止到2020年底,凯盛科技集团持有公司23%的股份,公司拥有13条浮法生产线,合计产能6650吨/日,产能主要位于江苏、山东、陕西地区,是中国前10大玻璃企业。

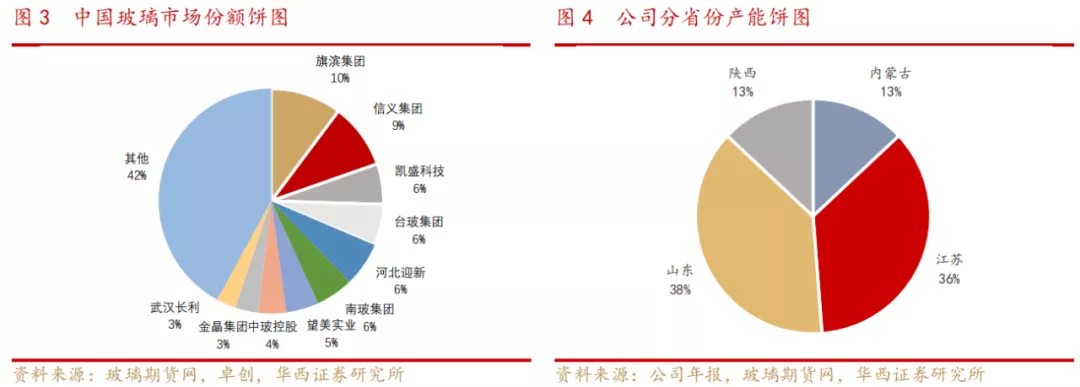

盈利有望重回上升通道。2010年后,随着我国玻璃行业开始大量密集投放产能,玻璃行业在2011-2016年进入了下行周期,全国浮法白玻均价从高点2200元/吨一度下跌至2016年的不足1200元/吨,期间公司产能扩张明显放缓,同时部分生产线冷修,因此公司盈利进入下行周期。随后2017-2020年,尽管玻璃行业景气度有所回升,但公司债务及财务费用也有所上升,同时2020年受疫情影响公司计提应收款项减值1.23亿元,因此公司始终处于微利或亏损状态。我们认为2021年,随着浮法玻璃行业高景气周期到来,公司盈利有望重回上升通道。同时,我们认为随着中建材整合的推进,未来公司有可能作为中建材集团旗下唯一的浮法玻璃平台,或存在资产注入预期。

2.供需紧平衡,浮法玻璃行业景气度或继续稳中有升

由于疫情后需求迅速反弹,且疫情期间河北关停5条生产线,因此2020H2行业供需格局持续改善,带动浮法玻璃价格持续回升,截止2021年4月底,全国建筑浮法白玻均价2262元/吨,同比高出910元/吨以上。我们认为未来2-3年内,我国浮法玻璃行业供需仍将保持紧平衡,使得行业保持高景气,价格中枢仍有望逐年上升。

2.1.需求端:竣工恢复有望延续,玻璃需求或稳定增长

玻璃属于地产后周期建材,通常用于地产竣工阶段,因此房地产占玻璃总需求的70%以上。而我们预计,2021年,地产竣工将延续2020年的恢复趋势,带动玻璃需求稳定增长。

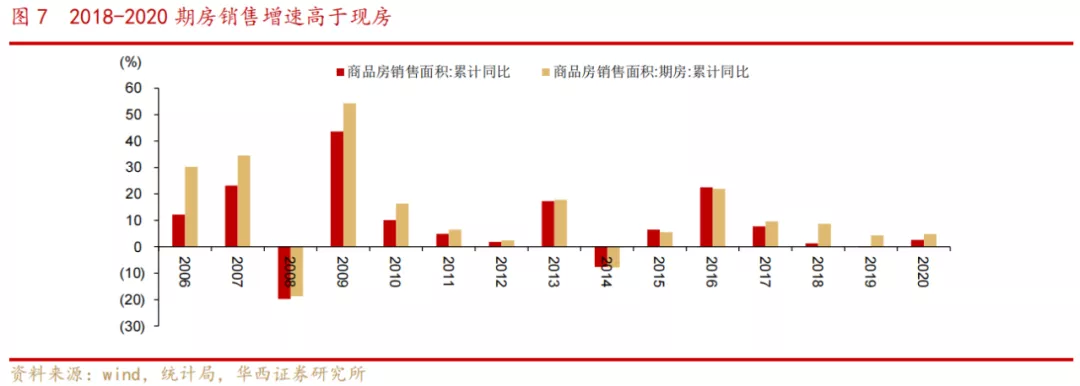

首先,根据我们研究,地产销售是玻璃需求较好的先导指标,地产销售增速拐点通常领先玻璃需求增速6-9个月。2020年全年疫情恢复后,房地产市场有所回暖,全年销售面积17.6亿平米,同比增长2.6%,我们认为地产销售增速在地产企业仍然重视预售的背景下,仍将逐渐上行。此外,2018-2020年,我国期房销售面积同比分别增加8.7%/4.3%/4.8%,高于总体销售面积增速,体现期房销售占比提升,因此我们认为在期房交付压力下,近年来的销售转向竣工也将有所加速,从而提振玻璃需求。

其次,根据我们对于重点房地产企业年报的统计,主要上市房企2021年竣工目标均有较大幅度提高,其中保利2021年竣工目标4000万平米,同比提升18%,万科计划竣工面积3587万平米,同比增长8%;而就历史数据而言,头部上市房企通常能够较好的完成竣工计划,因此我们认为2021年,头部房企仍将处于竣工周期内,从而提振后周期建材需求。

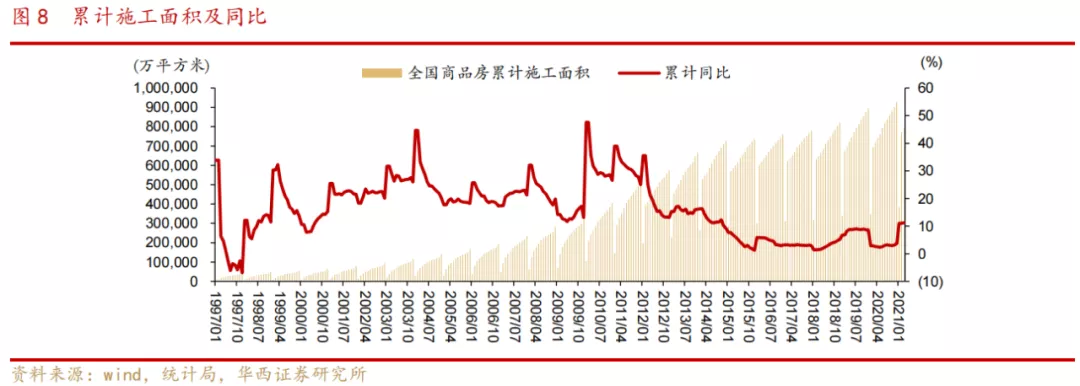

根据统计局数据,截止到2020年12月,我国房地产施工面积92.7亿平米左右,是年新开工/竣工的5/9倍左右,竣工周期的修复空间较大;因此我们认为,在此轮竣工修复周期中,建筑玻璃需求有望长在中期内保持稳定增长。

2.2.冷修周期下供给仍将紧平衡

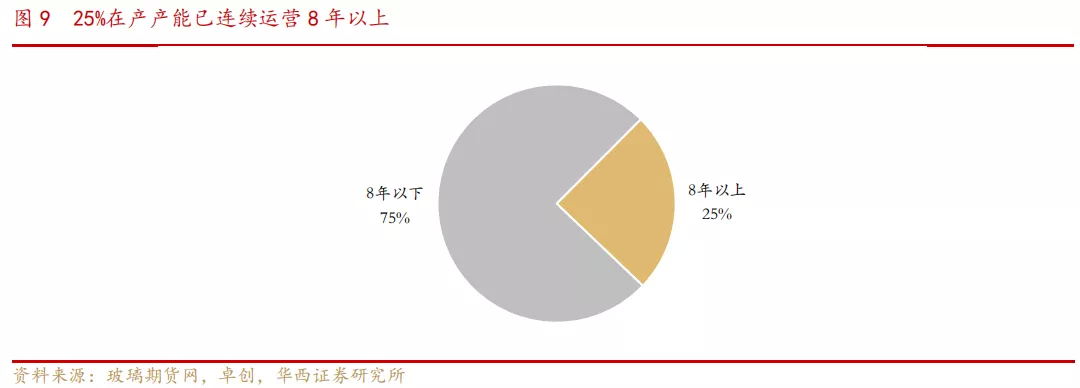

玻璃属于高温连续生产行业,当产能连续运行8-10年后需要进行冷修,产能具有一定刚性,而我们认为2021年,玻璃行业供给侧仍将保持紧平衡,从而使得目前的高价格、高盈利可以持续。

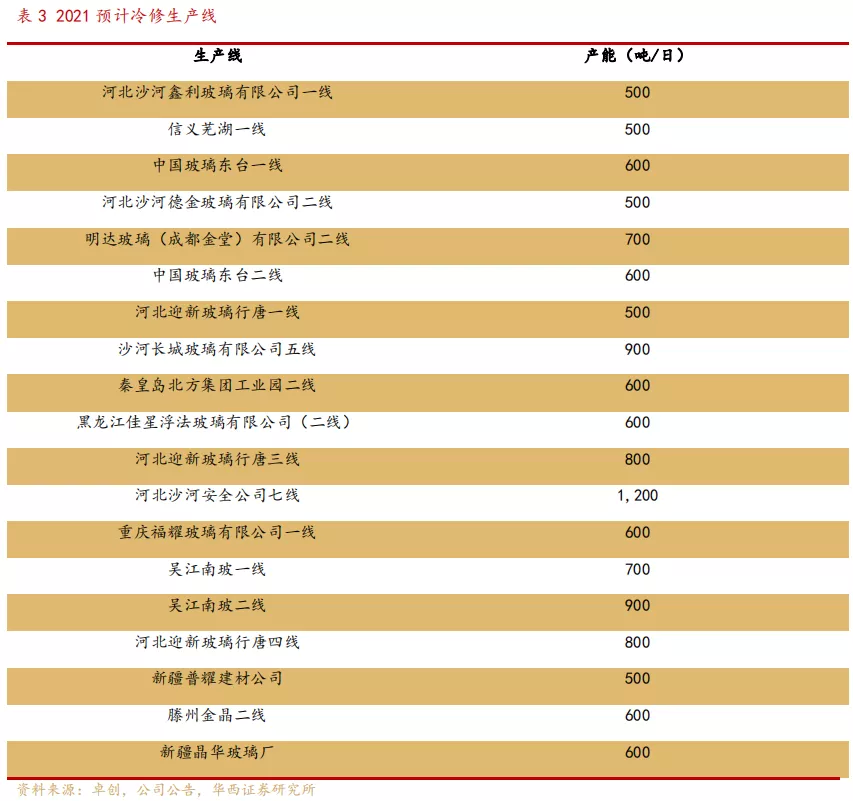

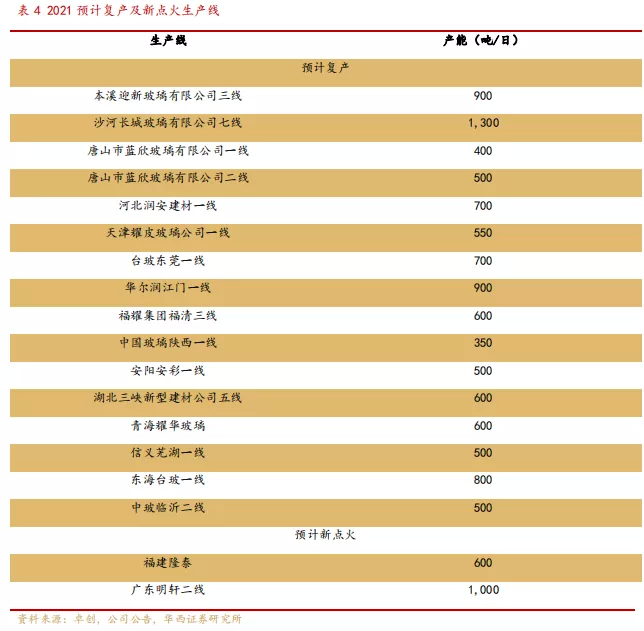

首先,根据玻璃期货网数据,我们预计2021年,12700吨/日产能有望进入冷修,而确定性较高的复产及新建投产产能预计12000吨/日,使得供给端总体保持平稳。目前玻璃行业生产企业库存处于11.4天的低位,在需求平稳增长的背景下,我们认为后续稳价涨价的条件较好,全年玻璃价格中枢有望同比显著上升。

其次,即使全年新建、复产产能超我们预期,我们同样认为玻璃价格能够维持高位。根据卓创和玻璃期货网数据统计,截止到目前,我国浮法玻璃在产产能中,2.35亿重量箱(约占在产产能25%)已连续运行8年以上,同时,2010-2014年,我国累计新点火及冷修复产产能6.6亿重量箱左右,占目前全国总产能52.8%左右,该部分产能未来2-3年具备冷修条件。在2020年疫情期间,河北关停5条产线控制了行业库存,也使得行业对于限产有了更好的共识,因此我们认为如果复产、新建产能超预期,上述产能中的部分有望进入冷修,从而使得供给收缩,使得价格维持高位。

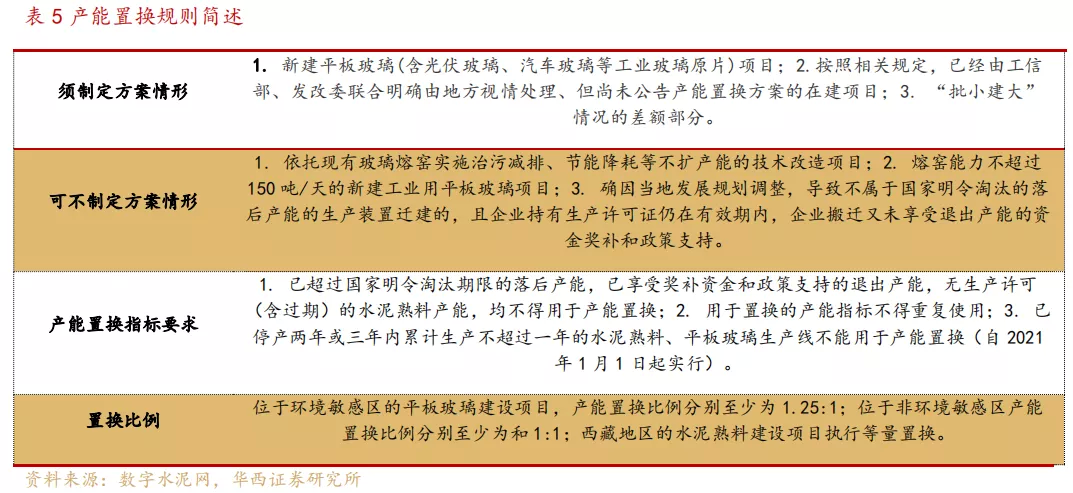

最后,由于建筑浮法玻璃产能置换漏洞被逐渐弥补,未来玻璃行业总产能有望保持稳定。由于近年来玻璃企业盈利能力相较于2015年的低点有所恢复,因此部分企业希望通过产能置换方式新建生产线,针对此现象国家2018年起执行《水泥玻璃行业产能置换实施办法》,但该《办法》中并未对被淘汰指标做出明确规定。2020年1月,工信部原材料司下发《水泥玻璃行业产能置换实施办法操作问答》,明确规定已停产两年以上或近三年运行不满1年生产线不能作为淘汰指标,9月,工信部相关人员表示未来将进一步修订产能置换管理办法,并缩小产能置换执行范围。此外,根据卓创相关新闻报道,目前产能置换指标标价已由每吨/日产能3万元提升至10万元,因此我们认为无论从政策还是成本角度而言,产能置换的高峰已过,未来行业总产能有望保持稳定。

3.光伏玻璃2021H2或仍将高景气

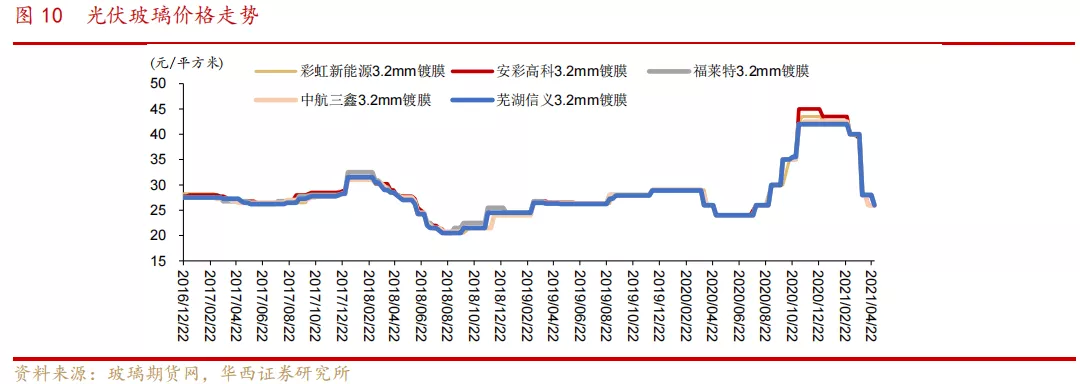

2021年3月底,光伏玻璃价格下调20-25%,目前市场对于2021年光伏玻璃价格较为悲观。但我们认为此轮降价更多是对于2020H2涨价过快的修正,以及打造良性的投产节奏,长期来看光伏行业供给仍将偏紧,使得光伏玻璃价格中枢稳步上升。

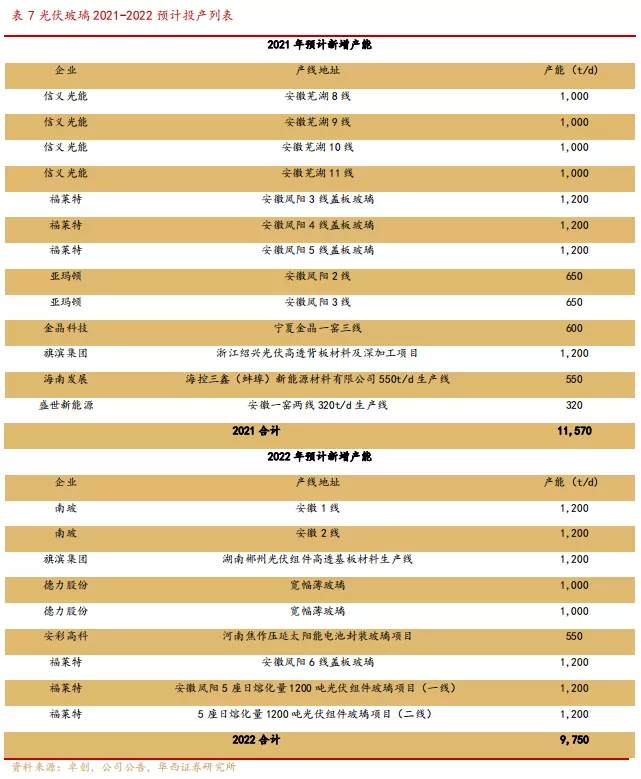

根据中国光伏协会十四五装机量指引下限,并假设1)全球80%光伏玻璃产品产自中国,2)全球双玻组件渗透率提升至50%左右,则十四五期间我国年均光伏玻璃原片需求(包括出口部分)1250万吨左右。而根据我们统计,2021-2022年,确定性较高的光伏压延玻璃投产产能600万吨,而2020年底我国有效光伏玻璃产能700万吨左右,测算2022年底光伏玻璃产能将达1300万吨,行业供需仍将保持相对平衡。此外,随着210/182尺寸大组件渗透率上升,我们预计高端宽板玻璃也将逐渐取代窄板玻璃成为行业主流,技术水平有限的小型光伏玻璃产能有望逐渐被淘汰,进一步缓解供给压力。

4.产能扩张把握高景气周期,集团或进一步整合

4.1.冷修复产+收购加速,业绩有望释放弹性

生产线有望冷修复产,量价齐升进一步把握高景气周期。根据公司年报,截止2020年底公司拥有13条生产线,实际在产有10条共计日熔量5150吨/日,另外三条处于冷修技改的产线合计日熔量1500吨/日。预计上述三条产线有望于2021年年中复产,而如果3条生产线全部完成复产,届时公司浮法产线产能将达到日熔量6650吨/天,较之于2020年底增加30%左右。因此我们认为,2021年,公司在量和价两方面都有望具有较大弹性,进一步支撑业绩弹性。

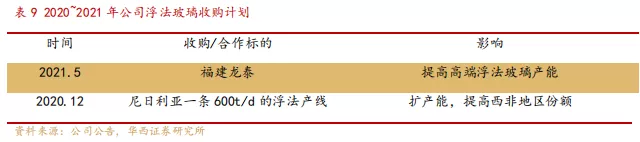

收购加速产能扩张,进一步提升天花板。根据公司2021年5月的公告,公司拟通过收购与注资的方式获得福建龙泰55%股权。待收购落地,公司即可获得全新高端建筑玻璃生产线(该产线已于2021年5月初点火)以及一条正在建设的汽车玻璃生产线(计划2021年内完工)。此外,公司于2020年年底公告,拟收购尼日利亚一条600吨/日的产线,海外竞争力也有望进一步增强。我们认为上述收购活动若在年内落地,有望进一步提升公司2021年业绩,并提升公司中长期的天花板。

4.2.规模效应逐步释放,盈利能力有望改善

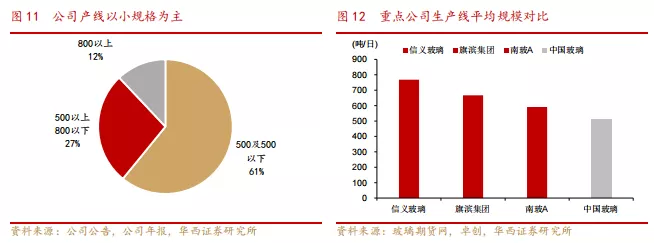

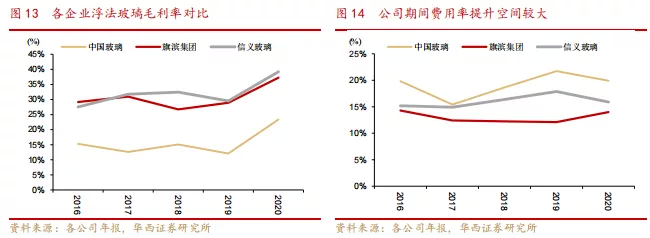

产线规格限制规模效应,降本增效空间大。根据公司公告及玻璃期货网数据,公司现有13条产线(包括3条冷修技改产线),平均规模510吨/日,相较于其余头部企业有一定差距,从而使得公司规模效应受限,一定程度上影响了公司毛利率。此外,根据公司年报,公司的三费率(销售+管理+财务费用率)基本维持在13%~16%,较其余头部企业同样有一定的差距。我们认为随着公司规模效应体现以及降本控费水平的提升,公司生产效率将提高,规模效应逐步释放,生产成本和费用率都有望下降,盈利能力有望改善。

4.3.加码光伏赛道,中长期发展增添动力

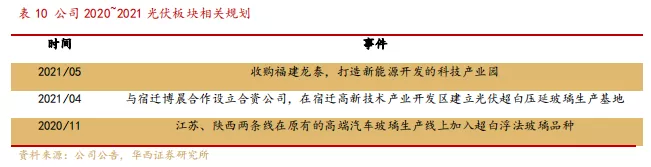

光伏产业再加码。随着公司在2020年11月投产了一条年产能1200万平方米的双玻组件用超薄光伏封装材料生产线,公司目前已有的光伏玻璃产线增至5条(南京基地四条光伏玻璃产线已公告计划迁至宿迁),合计产能900吨/日左右。同期,公司公告了江苏、陕西两条正在冷修技改的浮法玻璃产线,将在原有的高端汽车玻璃生产线上加入超白浮法玻璃品种,为光伏组件提供部件。

此外,今年公司再度加码光伏产业:1)通过与宿迁博晨合作设立合资公司,将在宿迁高新技术产业开发区建立光伏超白压延玻璃生产基地;2)通过收购福建龙泰为未来光伏等新能源产业做铺垫,后者正专注于打造新能源开发的科技产业园。我们认为光伏玻璃在未来发展中仍将保持较高景气度,而上述光伏板块规划将继续为公司中长期发展增添动力。

4.4.中建材集团建筑浮法玻璃资源或进一步整合

中国玻璃与洛阳玻璃、凯盛科技同是中建材旗下运营的玻璃公司,洛阳玻璃专注发展电子玻璃、光伏玻璃等新玻璃、新材料制造商方向,凯盛科技则主要生产新型显示器件(ITO导电膜玻璃等),我们认为在中建材整合各业务平台、避免同业竞争的发展思路下,不排除未来中建材集团将体系内所有浮法玻璃资产注入中国玻璃的可能性,届时作为中建材集团唯一的浮法玻璃平台,公司长期成长逻辑将更加清晰。

5.盈利预测与估值

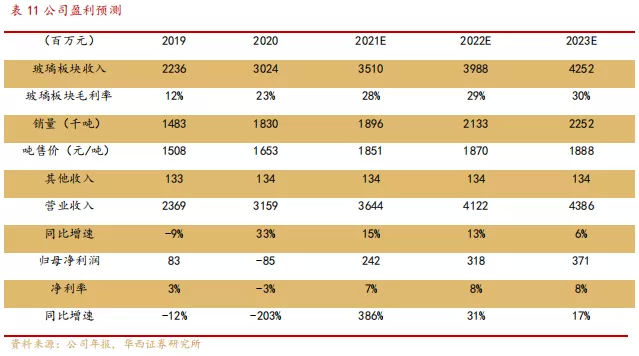

在浮法玻璃行业高景气,且公司产能逐渐扩张背景下,预计公司实现量价齐升,同时利润率改善。预计2021~2023年公司归母净利润2.42/3.18/3.71亿元,同比增长386%/31%/17%。

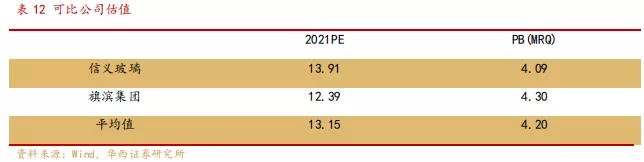

我们采用可比公司估值法对公司进行估值。以信义玻璃、旗滨集团两家主营浮法玻璃业务的企业作为可比公司,得出可比公司平均估值分别为13.15x 2021PE及4.2x PB,考虑到公司业务体量较小以及出于保守估计,我们以10x 2021PE/3x PB为估值倍数,则公司PE/PB估值分别为1.60/4.47港元/股(汇率假设1港币=0.835人民币)。由于公司主营业务浮法玻璃正处于较高盈利状态,以及公司未来逐步在产量上的扩张,我们认为PE估值法更能反映公司价值。我们选择PE估值法的估值1.60港元作为目标价,首次覆盖给予“买入”评级。

6.风险提示

需求不及预期:如果地产竣工低于预期,则产品价格利润可能低于预期。

行业产能投放快于预期:如果新增产能多于预期,则产品价格利润可能低于预期。

系统性风险:贸易摩擦、宏观经济走势可能影响A股整体走势及估值。

本文选编自“华西工匠”,作者:戚舒扬、郁晾;智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP