从历史PE和锂库存来看 锂价未来趋势如何?

前几轮商品价格上涨峰值PE大概是多少?

金属品种价格往往剧烈波动,在行情疯狂时个股PE往往并不好估计,我们回顾历史,分别对铜、铝、黄金、稀土、锂、钴个股在行业峰值时的当季PE及滚动PE进行分析,希望能对本次锂价上涨时的个股估值有借鉴作用。

2007年铜、铝板块均大涨,但从铜、铝价格来看,2007年初铜价上涨并维持高位,股价涨幅大于金属价格涨幅,但基本同涨同跌。而铝价则显示相反走势,2007年云铝股份7-10月股价大涨,但是铝价小幅下跌,我们认为这主要在于2007年股市牛市导致股票涨幅脱离基本金属价格走势。

考虑到这波受大盘影响过大,借鉴意义不是特别大,采用2006年铜、铝汇涨价行情,选取个别股票作代表,发现从2006年3月至5月,股票涨幅为47-175%,这波行情主要在于经济繁荣,铜铝价格均有较大涨幅,我们用高点单季度盈利年化PE显示,在最高点个别股票PE分别为10、20倍,这主要由于高点盈利较高导致。

2008年末美国开始历史级别的QE,避险情绪推动黄金价格高涨,黄金开启长期上涨期,选取个别股票作参考,从7月-10月涨幅103%,金价上涨15%,选取高点季度PE年化对应80倍估值。稀土较为特殊,历史上受到政策影响较大,往往股票反应提前于商品价格。

2017年新能源汽车概念爆发,广阔的发展前景导致商品价格高企,以钴为例,个别股票在2018年1个月内涨幅50%左右,对应当时高点PE分别为23、39倍。同理,2017年6-9月碳酸锂价格维持高位,个别股票涨幅分别为169%、97%,当时对应高点PE为46、36倍。

我们认为此次新能源汽车发展确定性高,整体行业格局更加稳定,碳酸锂价格仍有望继续增长并保持高位。从前几次金属品种繁荣来看,平均高点对应PE有76倍,考虑到稀土板块价格滞后影响,平均高点PE有36倍。

此外,部分投资者关注股价是否会提前商品价格到顶,我们观察到,除2017年锂板块之外,其他板块商品价格高点与股票高点之后并不明显,锂板块的股票见顶约提前锂价高点3月左右。

我们认为此次锂价上涨异于前次的几点原因有:1、行业在低价时经历一波产能出清,供给端恢复速度较慢,短期供给仍紧张。2、新能源车基数较2017年有显著增长,在基数较大且维持高增速的情况下,新增绝对量较大,需求有实质性放量。3、行业格局更加清晰,龙头企业话语权逐渐提升,议价力提升。因此我们认为此轮碳酸锂价格稳在高位时间将延长。

目前市场锂库存到底如何?刨除货币因素,我们认为商品价格最终由供需决定,而库存则是短期内供需情况的最好体现。目前国内锂盐的来源较为清晰,一部分来源于海外锂辉石及盐湖,一部分来源于国内云母及盐湖。库存简单理解可以认为一部分集中在锂盐厂中,一部分以原料形式存在。

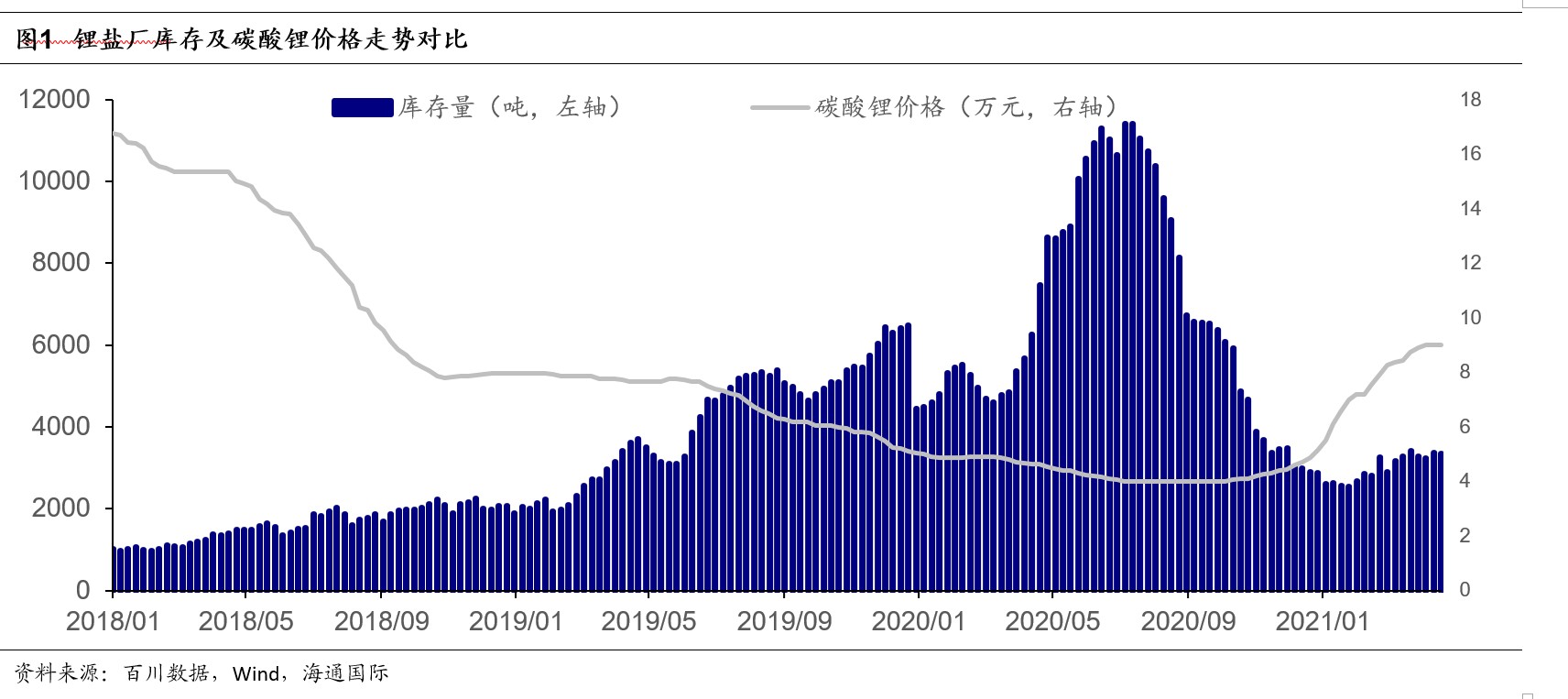

我们首先回顾一下本轮锂盐库存及价格变动关系。根据百川数据显示,从2019年开始,较高的产量叠加需求有限,锂盐厂不断累库,锂盐价格也不断走低,到2020年受疫情影响,需求疲软加上价格低迷,更加使得锂盐厂库存大幅增长,至2020年7月锂盐厂仅库存就达到了1.14万吨的高点。

但随后,随着疫情控制,海外复工复产,新能源汽车销量连连走高,带动需求走强,锂盐厂开启去库,机制2020年12月库存降至3000吨左右,市场开始发现锂盐供需紧张,锂价开始快速上涨,二者关联度较高。

截止4月末,锂盐厂库存大约稳定在3300吨左右,与2019年中水平相差不多,当时锂价也在8万/吨左右震荡。而根据2018年数据,当库存在1500-2000吨时,锂盐价格在10-12万区间震荡。

我们认为此轮行情与之前仍有不同,2018年供给过剩叠加需求走弱导致价格走低,厂家被动累库,此时倒逼锂盐厂减产,缓解供需差异。但是目前我们认为新能源车需求仍将继续增长,而短期内锂盐产能释放缓慢,预计库存仍将继续降低,市场处于供需紧平衡状态,这种前景向好市场下将促使下游厂商与锂盐厂从被动去库变为主动累库,将加速推动锂盐价格上涨,在这种行情下,我们认为可能库存不用降至1500-2000吨也可以继续推高锂价。

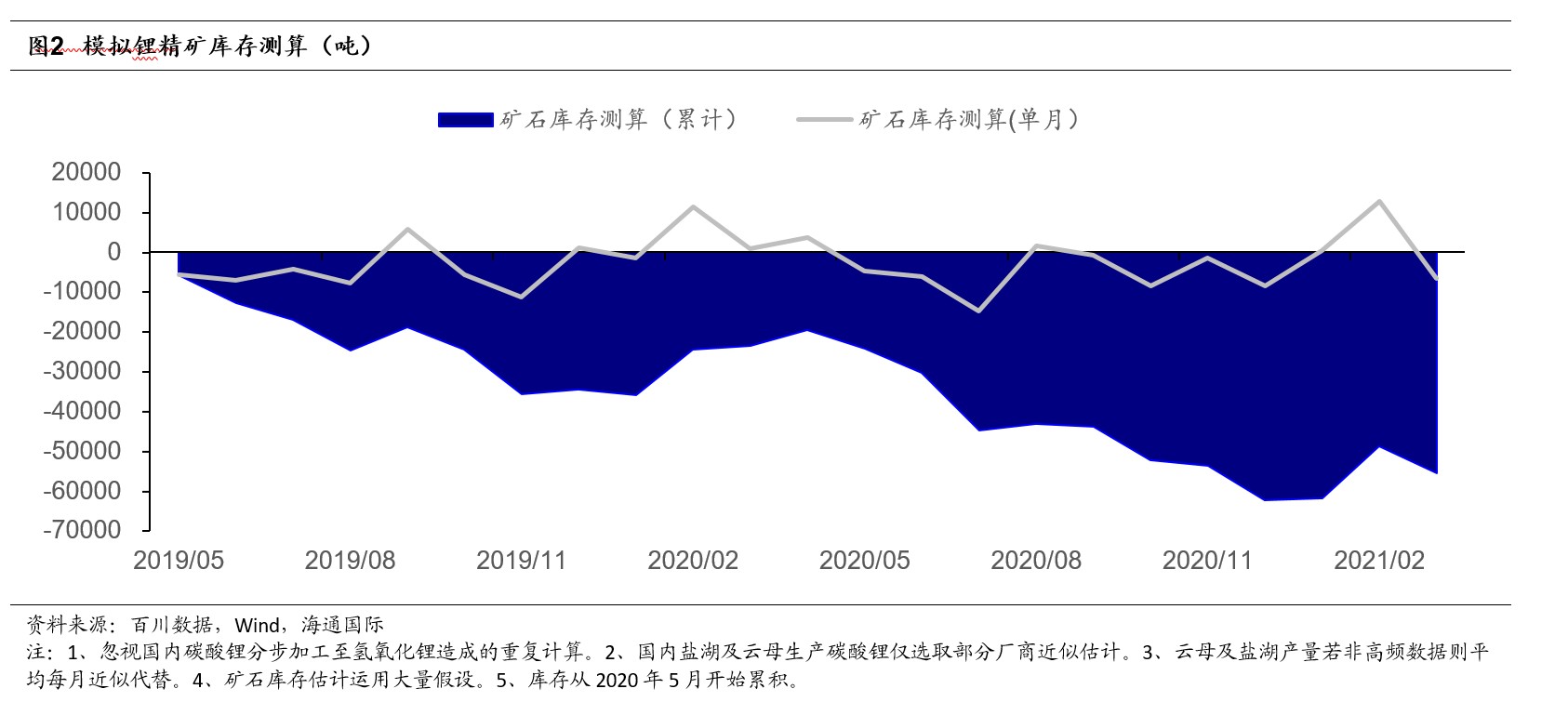

再来看一下国内矿石库存数据情况。由于没有直接统计的矿石库存情况,我们采用进口锂精矿数据与碳酸锂、氢氧化锂产量(去除盐湖及云母产量数据)近似估计。但是由于海外盐湖进口碳酸锂还有可能二次加工以及碳酸锂产氢氧化锂存在重复计算等影响,我们在测算中运用了较多的假设,我们认为该数据绝对值无意义,但是单月库存变化趋势仍能说明一些问题。

可以看出从去年1-5月锂矿库存几乎无消耗,但此后锂矿库存为负的月份增多,整体累计库存呈现下降趋势。

再考虑目前海外锂资源厂情况,我们统计了主流海外资源厂的产量及库存情况,总体看库存维持平稳。

总体看,我们认为由于需求增速较好,库存总体来看维持低位,我们认为目前碳酸锂原料正处于紧平衡中。

风险提示。海外疫情影响电动车需求;国内复苏弱于预期;锂价下行。

本文编选自微信公众号“海通国际研究部HAI”,作者:施毅,Yubo Dong;智通财经编辑:陈诗烨

扫码下载智通APP

扫码下载智通APP