兆科眼科(06622):二次创业布局眼科百亿赛道,高瓴资本爱尔眼科齐上阵

伴随着国内的老龄化趋势日益明显,以及青少年近视比例逐年提升,中国眼科药物市场发展前景极为可观。根据灼识的资料,中国眼科药物市场预计将由2019年的26亿美元增至2030年的202亿美元,复合年增长率为20.6%,因此吸引众多药企布局眼药领域。

作为以研发及市场为主导的生物医药企业——李氏大药厂(00950)也押注了眼科这个赛道。在带领李氏大药厂经历过去逾二十五年的经营活动并迈向成功后,创始人李小羿博士毅然选择二次创业,投身眼科细分赛道。李氏旗下子公司兆科眼科(06622)作为一家眼科制药公司,已单独分拆至港交所上市,4月29日,兆科眼科在港交所挂牌。未来,李博士将负责制定公司发展策略及方针,以及业务及营运的整体日常管理。同时根据公告,他也将继续担任李氏大药厂高级顾问以提供意见及分享宝贵专业知识。

据招股书显示,在上市前,兆科眼科进行了2轮融资,募集金额合计1.95亿美元,B轮融资结束后,公司估值预计达到4.7亿美元。除此之外,GIC、高瓴、TPG、正心谷资本、奥博资本、爱尔眼科(300015.SZ)以及方源资本均给予公司大力支持,纷纷入股。全球发售时期更引入Matthews Asia、CaaS Capital、Jennison、Mass Ave等多间机构成为其基石投资者。

强大的基石股东阵营也让兆科眼科更加引人注目,那么兆科眼科质地到底如何呢?

仿创相结合,核心产品市场空间超百亿

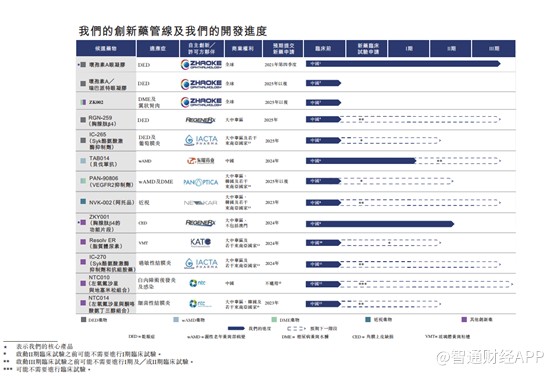

智通财经APP了解到,兆科眼科是一家处于临床阶段的未盈利生物眼科制药公司,在李小羿博士的带领下,公司产品管线不断丰富,共有25种候选药物,包括13种创新药物和12种仿制药,涵盖影响眼前节及眼后节的多数主要眼科疾病及症状。

创新药方面,兆科眼科目前在研共有13款,其中环孢素A眼凝胶、环孢素A/瑞巴帕特眼凝胶以及ZK002为自研创新药,其他为合作引进的创新药。

在诸多的创新药品中,进度最快的为环孢素A眼凝胶,目前处于III期临床试验,公司预计在2021年第三季度完成试验,并在2021年第四季度向国家药监局提交新药申请。

招股书显示,环孢素A眼凝胶为干眼病用药。干眼症发病原因比较复杂,与生活工作环境、长期使用某些药物和化妆品(比如隐形银镜和美瞳)等都有关系,上班族长期盯着屏幕也是诱发干眼症的重要因素。

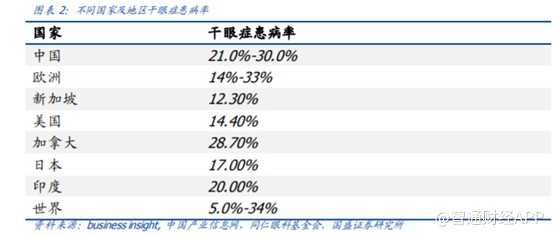

根据同仁眼科基金会的数据汇总,美国的流行病学调查在48岁以上的人群中,有14.4%患有干眼。加拿大的13517例问卷调查结果显示,28.7%的人群有眼干症状。日本筛查了2127例正常人群,发现有17%患有干眼。印度流行病学调查表明,在30~40岁人群中,有超过20%的人患有干眼;而在70岁以上的人群中,干眼的患病率则高达36.1%。在台湾地区65岁以上的人群中,有33.7%患有干眼。根据我国的患病率及流行病学数据(21-30%患病率),我国干眼症患者基数庞大,有2-3亿患者人群。

此外,2019年中重度干眼病的患病率为7710万,且预期患病人数将随着人口老龄化、环境污染恶化、自身免疫性疾病增多、佩戴隐形眼镜及使用电子屏幕时间延长等继续增长。预期中国中重度干眼病的患病率将增加至2024年的8570万,并将进一步增加至2030年的9370万。

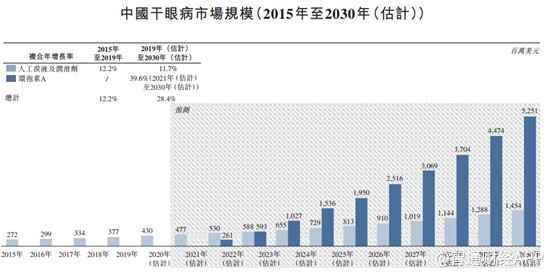

就销售收入而言,中国中重度干眼病药物市场于2015年至2019年维持稳定。随着创新干眼病相关免疫调节药物上市、患者的意识提升以及诊断率及治愈率上升,预期中国中重度干眼病药物市场将由2024年的3亿美元增加至2030年的16亿美元,复合年增长率为34.1%。

在如此大的市场中,目前中国仅兴齐一款外用环孢素A兹润上市,为Restasis的仿制药。此外,截至最后实际可行日期,除兹润外,有三种候选环孢素A处于III期临床试验。兆科眼科的环孢素A眼凝胶为唯一一款可实现每天给药一次的水凝胶制剂外用环孢素A,相较其他候选药物具有较强的给药便捷性及遵医嘱性优势。

自主研发+较强的给药便捷性,兆科眼科的环孢素A凝胶在获批上市后有望实现快速放量。

除了环孢素这一大品种外,创新药管线中的NVK-002也是一款重磅产品,预期也能给公司带来极大的收益。

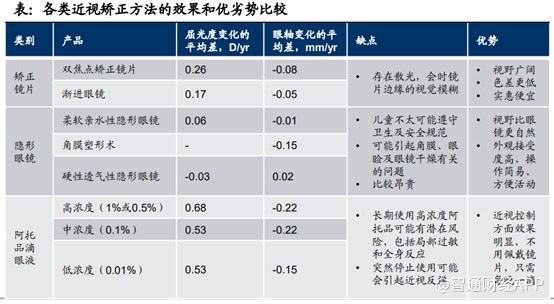

低浓度阿托品是儿童青少年近视防控适宜技术指南推荐的唯一一种抗胆碱药。根据世界儿科眼科及斜视近视共识声明的数据,低浓度阿托品是控制近视加深的最有效干预方法;与副作用更多的高浓度阿托品相比,低浓度阿托品对近视控制有良好的耐受性及更为有效,且具有出色的安全性,因此其有可能成为标准疗法,截至最后实际可行日期,全球范围内并无治疗近视的商业化阿托品药物。

由于缺乏有效药物,国内近视眼科药物市场一片空白。

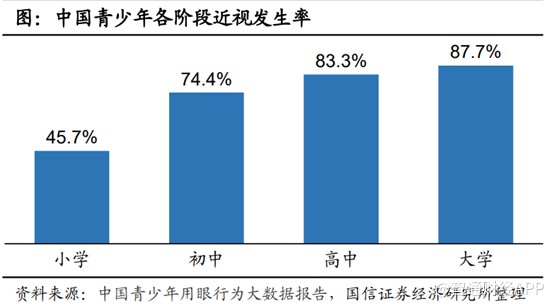

而在需求方面,却逐年攀升。国信证券研报指出“学习时间长+户外活动少”造成中国青少年各阶段近视发生率不断上升,根据中国青少年用眼大数据报告显示,我国小学生近视率高达45.7%,并且随着学历的增长,近视率也逐渐增加,我国高中生近视率更是高达83.3%。

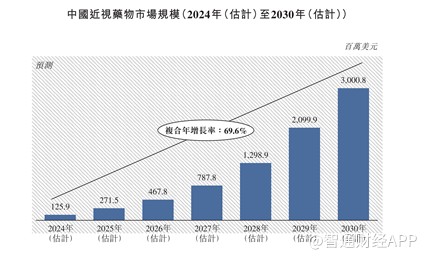

庞大的受众群体,使得中国近视药物的市场规模预计将由2024年的1.26亿美元增至2030年的30亿美元(中国首款近视药物预期将于2024年获批),复合年增长率高达69.6%。

根据灼识的资料,NVK-002是全球最先进的用于控制近视进展的阿托品候选药物之一,并且按照首次公布日期来看,NVK-002是全球最早首次公布的阿托品药物。此外,NVK-002凭借着专有剂型,成功的解决了低浓度阿托品的不稳定性,其不含防腐剂且具有长达24个月的有效期,也就是说在低浓度阿托品方面,NVK-002有着其他竞品不可比拟的优势。

目前兆科眼科的NVK-002处于FDA的III期临床阶段,公司计划在2021年第二季度向国家药监局提交新药临床试验申请。待获得国家药监局的新药临床试验申请批准后,计划在2021年第四季度在中国开始III期桥接临床试验,并于2023年向国家药监局提交新药申请,该款药物的上市也填补了国内近视眼用药的空白。

市场用药空白,加上近视市场庞大,并且NVK-002市场优势明显,一旦上市,NVK-002将给兆科眼科带来极大的利润。

再看仿制药,在仿制药的布局上,兆科眼科更多聚焦在青光眼这一适应症上。

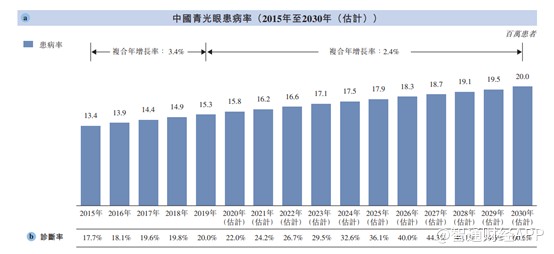

青光眼是全球第二位的致盲因素,是一种与高眼压导致视神经损伤相关的慢性及渐进性的疾病。眼内房水产生与房水排放比率决定眼压。几乎所有的青光眼均为原发性青光眼,并通常可分为开角型青光眼及闭角型青光眼两类。在中国,约40%的原发性青光眼为开角型青光眼。在中国,青光眼患者的数量由2015年的1340万人增至2019年的1530万人,受人口老龄化加速推动,预计在2030年将进一步增至2000万人。此外,青光眼的诊断率预期将由2019年的20.0%大幅上升至2030年的60.6%。

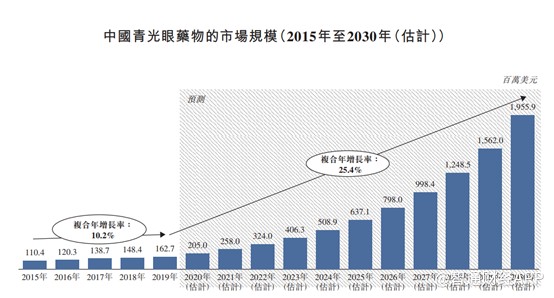

相应的,中国青光眼药物的市场规模也由2015年的1.1亿美元增至2019年的1.63亿美元,复合年增长率为10.2%。中国青光眼药物市场预计将自2019年按25.4%的复合年增长率大幅增长至2030年的20亿美元。

青光眼市场足够大是公司布局的一方面。另一方面,在大多数情况下,青光眼一般不能由任何单一疗法随时间控制,需要联合使用不同作用机制的多种药物。因此,公司开发了7种综合性青光眼产品,包括三种PGA、一种左旋β受体阻滞剂及三种固定剂量组合滴眼液,涵盖眼压降低机制(即增加房水流出、减少房水产生)并对开角型和闭角型青光眼有效。

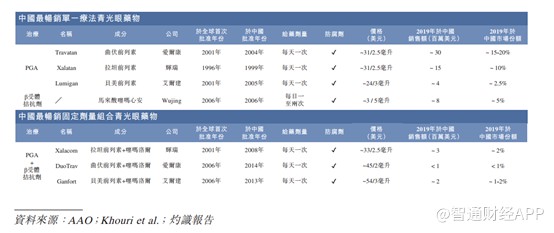

目前中国最畅销的青光眼药物包括单一疗法的PGA药物及β受体拮抗剂以及在一个单一剂型中结合PGA及β受体拮抗剂的固定剂量组合滴眼液。根据医学指引,单一疗法滴眼液被推荐作为一线治疗,固定剂量组合滴眼液用于病情恶化或使用单一疗法药物后未能达到目标眼压的患者。与单独使用PGA及β受体拮抗剂相比,固定剂量组合滴眼液减少使用滴眼液的总次数,提升方便性及患者的遵医嘱性,降低因后续滴药导致的洗除效应且具有较低的眼表暴露及毒性。

截至最后实际可行日期,兆科眼科的β受体拮抗剂候选药物为中国唯一一款临床阶段β受体拮抗剂。此外,公司的PGA单一疗法贝美前列素及两种固定剂量组合疗法候选药物(贝美素噻吗洛尔及曲伏噻吗)有望成为中国第一种此类仿制药,预计在2021年第四季度获批。

从上述分析来看,今年第四季度公司或有两款重磅产品问世。

商业化优势明显,成长性十足

对于企业来说,不管是仿制还是创新,商业化能力对公司的成长性都极为重要。根据灼识的资料,中国眼科药物市场在医院方面高度集中,即“得医院者得天下”。

值得注意的是,兆科眼科的基石投资者有中国最大的民营眼科医院——爱尔眼科。

公开资料显示,截至2020年11月,爱尔眼科医院及视光中心数量合计达600余家,其中中国内地500余家、中国香港7家、美国1家、欧洲80余家、以及东南亚12家。中国内地的年门诊量超1000万人次。

作为兆科眼科的股东,很明显,在兆科眼科的产品问世后,能快速的打入爱尔眼科的供应商中,依靠爱尔眼科现有的渠道,兆科眼科都能轻易做到国内眼科用药的第一位置。

私立医院有爱尔眼科扶持,公立医院则需要自己布局,目前公司也已开始着手计划。招股书显示,兆科眼科计划到2021年进入前40家公立医院(以青光眼前列腺素药物销量计)及到2022年进入前100家公立医院(以青光眼前列腺素药物销量计)。

另外,兆科眼科的母公司李氏大药厂销售能力也十分强。据悉,李氏大药厂已与逾二十家国际公司建立广泛合作关系。倘若李氏大药厂将其现有的渠道赋能给兆科眼科,兆科眼科的产品也能迅速在国内外打开市场。

除了爱尔以及母公司的加持外,在自身商业化建设方面,兆科眼科也已开始发力。目前公司正在组建核心商业化领导团队,目标为到2021年有约50名成员,到2022年有100名成员及在未来五年内将有200至300名成员。

由此可见,兆科眼科不仅在产品上有优势,其商业化有爱尔眼科及母公司李氏大药厂的加持,在同行中竞争优势也十分明显。成功上市后,有资本的加持,兆科眼科研发及商业化能力都将更上一个台阶,有望成为眼药企业中的一匹大黑马。

扫码下载智通APP

扫码下载智通APP