谷歌(GOOG.US):强者恒强,广告一哥又一次让人刮目相看了

本文来自“海豚投研”

Google母公司Alphabet(GOOG.US)于北京时间 4月 28 日凌晨的美股盘后,发布了2021年一季度业绩:公司本季实现总营收553亿美元,同比增速34%,远超市场预期的514亿 / 25%。每股盈利26.29美元,高于华尔街一致预期15.7美元。

此次一季度业绩超市场预期,另外管理层宣布未来将回购不多于500亿美元C类股票。截至发稿前,GOOGL盘后涨超4%。

总结来说,海豚君认为此次谷歌的成绩十分优异:

尤其是广告业务,复苏力度超预期强劲,而YouTube则在基数不低的情况下增长再一次加速。

谷歌云业务一季度继续保持高增长态势,继月初获得以色列大型合同之后,近日谷歌又斩获10亿美金新合同,合同单额创云计算行业之最。

海豚君在上个季度财报之后,已经给出了谷歌的价值判断。这个季度业绩完美印证我们之前的判断,甚至部分指标略超预期。

海豚君认为,在全球经济,尤其是谷歌广告的核心客户,旅游、餐饮、医疗等线下商户业务回暖,叠加多产品矩阵下谷歌云发力后的潜在想象空间,有望继续支撑Alphabet跑赢市场。

主要经营指标表现如下:

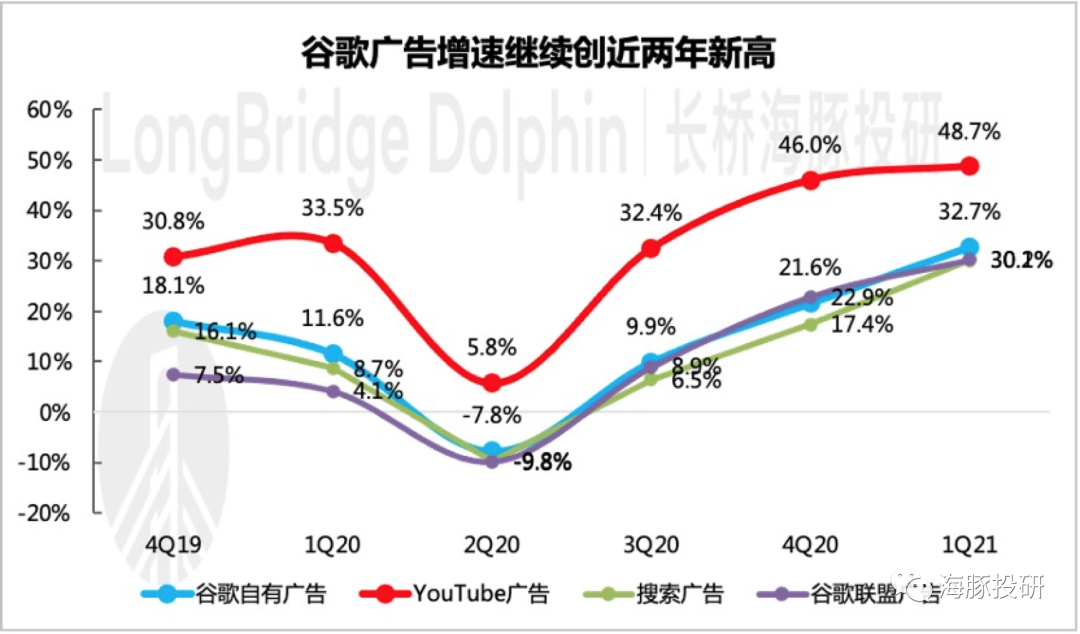

(1)广告业务:复苏力度超出市场预期,实现收入447亿美元,同比增速达34%。其中YouTube广告增长势头亮眼,在去年高基数下仍然同比增长49%。

受疫情催化影响,YouTube当前月活已超20亿,Shots日均观看量从去年底的35亿上升至65亿。

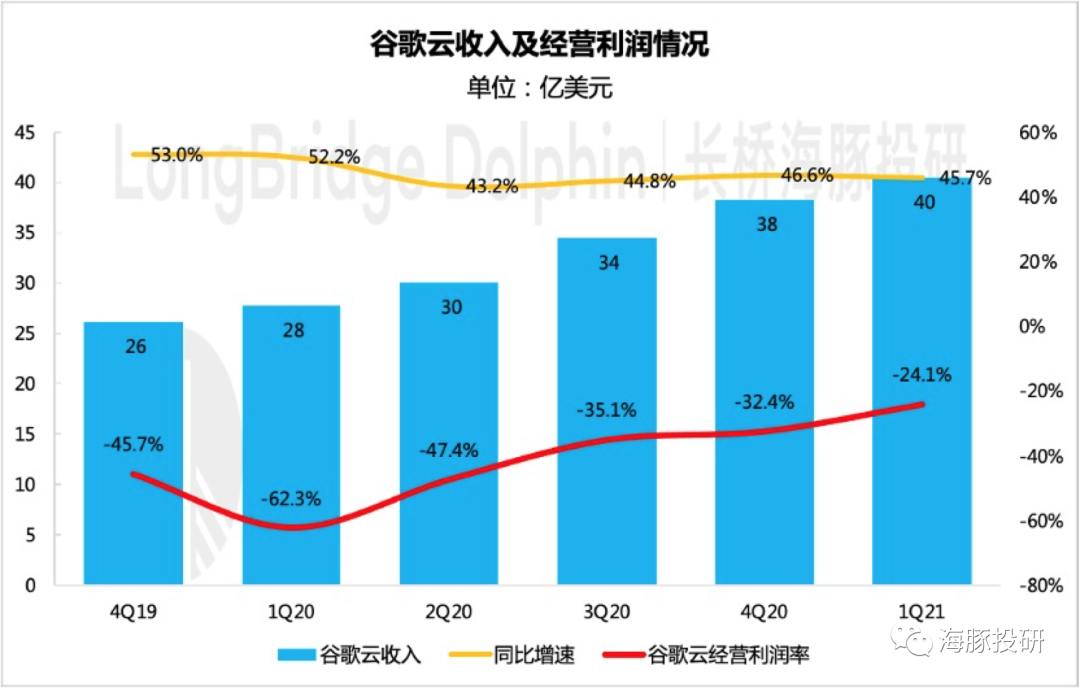

(2)云业务:继续高增长态势,经营亏损也在继续缩窄。实现收入40亿美元,同比增长46%,基本符合市场预期,陆续获得中大型客户的青睐,势头喜人。

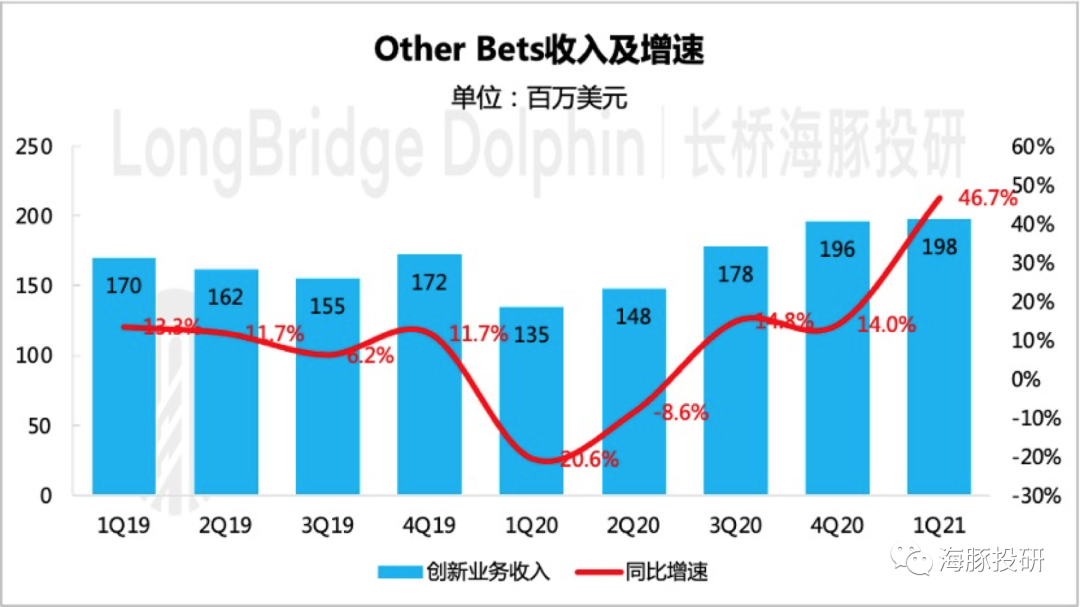

(3)创新业务:一季度创新业务稳步增长,实现营收1.98亿美金,同比增长47%,增速加快。

虽然Waymo的无人驾驶项目仍在稳步推进,但相比同行进展仍然需要加快。叠加CEO离职,短期商用化难以估计。海豚君认为,尽管目前正值自动驾驶风口,但该部分估值仍然不宜过分乐观。

(4)监管风险:此次季报中未提及监管风险的讨论,但近日针对Google Play反垄断听证会正在召开,对未来增长影响不可忽视。因此后续进展及风险判断,海豚君将持续关注。

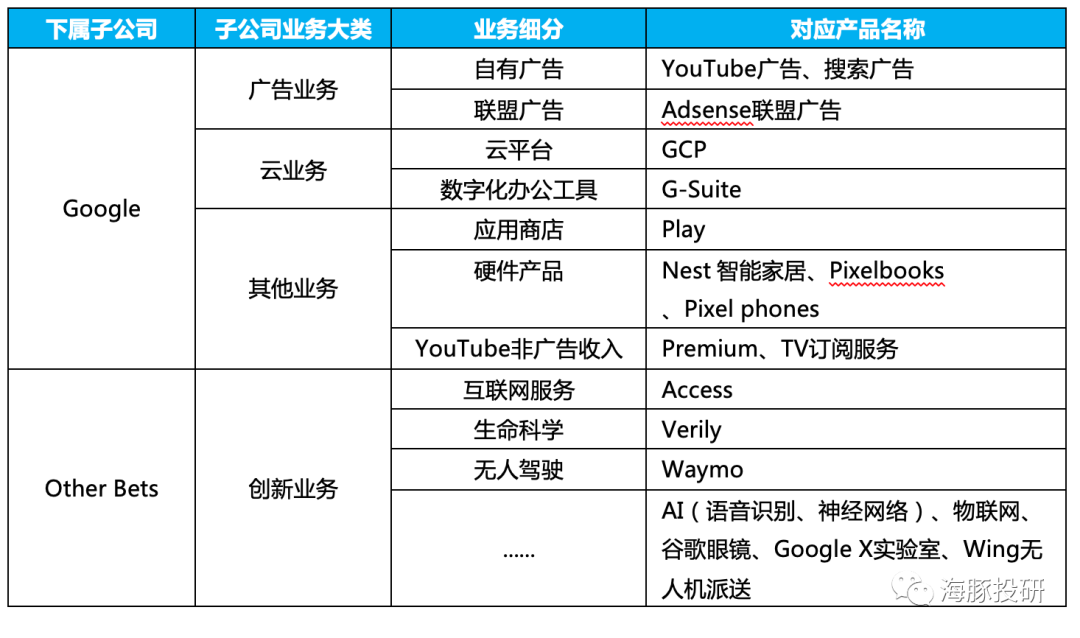

Alphabet业务架构:

由于从2020年开始,公司财报披露的收入结构较之前有所调整,因此在进行具体的财报解读之前,我们再来回顾一下Alphabet的最新业务架构。

(关于Alphabet基本业务介绍及价值逻辑可参见《谷歌业绩前瞻:广告修复的红旗还能打多久?》)

本季度财报核心看点

本季度财报核心看点

海豚君认为,在广告修复的逻辑逐渐被priced in之后,未来短期内要获得更高的超额收益,要么广告出现大超预期,要么可能需要云服务的亮眼前景带来。因此,这个季度上,海豚君认为真正的核心关注点是广告及云业务的业绩表现和未来指引。

(1)总体业绩表现如何?在去年因疫情而引起的异常基数下,增速一时难以准确预估,管理层的指引愈发关键。

(2)广告上,去年同期受损较大的搜索广告,自三季度出现复苏拐点后,能否继续保持修复向好的增长趋势?YouTube的用户规模和粘性是否在视频潮流下获得了进一步渗透?在不少新的长短视频进入市场竞争后,广告主对YouTube是否依然青睐?

(3)关于谷歌云,一季度收入如何?收获了哪些新企业大客户的认可?面对同行竞争,公司将采取如何举措来应对?

(4)创新业务上本季度有什么亮点?当下自动驾驶迎来新一轮风口期,公司投资的Waymo是否有超预期的表现?

以下为财报解读具体内容:

一、整体业绩:广告复苏强劲超预期,云服务如期高增长

首先纵观Alphabet的整体业绩。

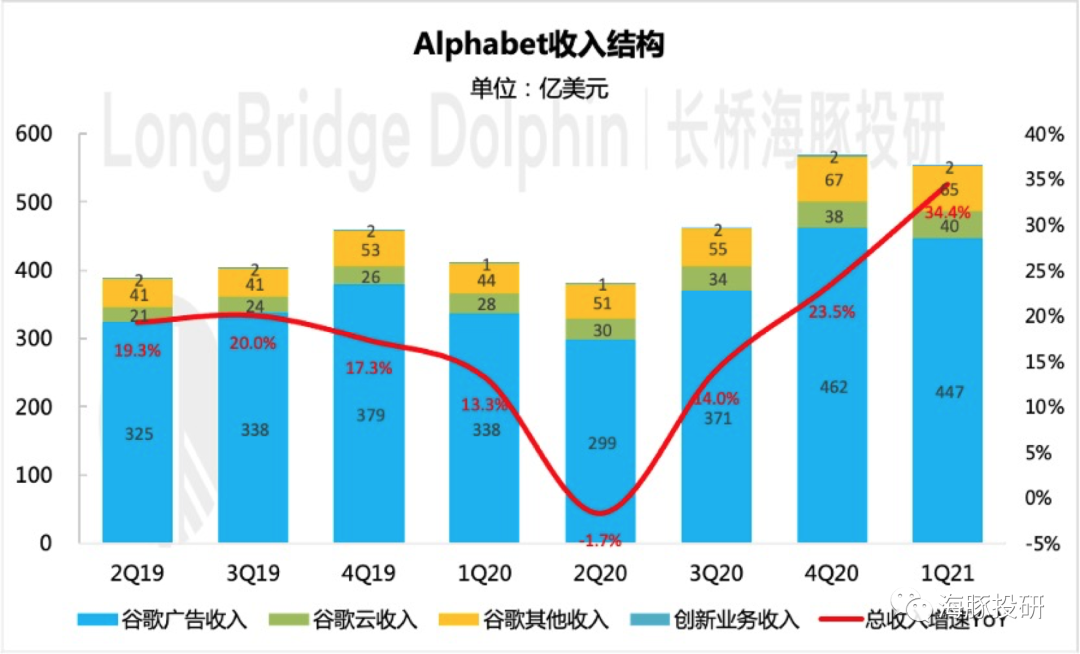

一季度公司实现总营收553亿,同比增长34%,远超市场预期25%。除了占比最高的广告业务继续超预期复苏之外,云业务、其他业务也都高速增长。其他业务主要由YouTube订阅、Google Play收入驱动。

数据来源:Alphabet财报、海豚投研整理

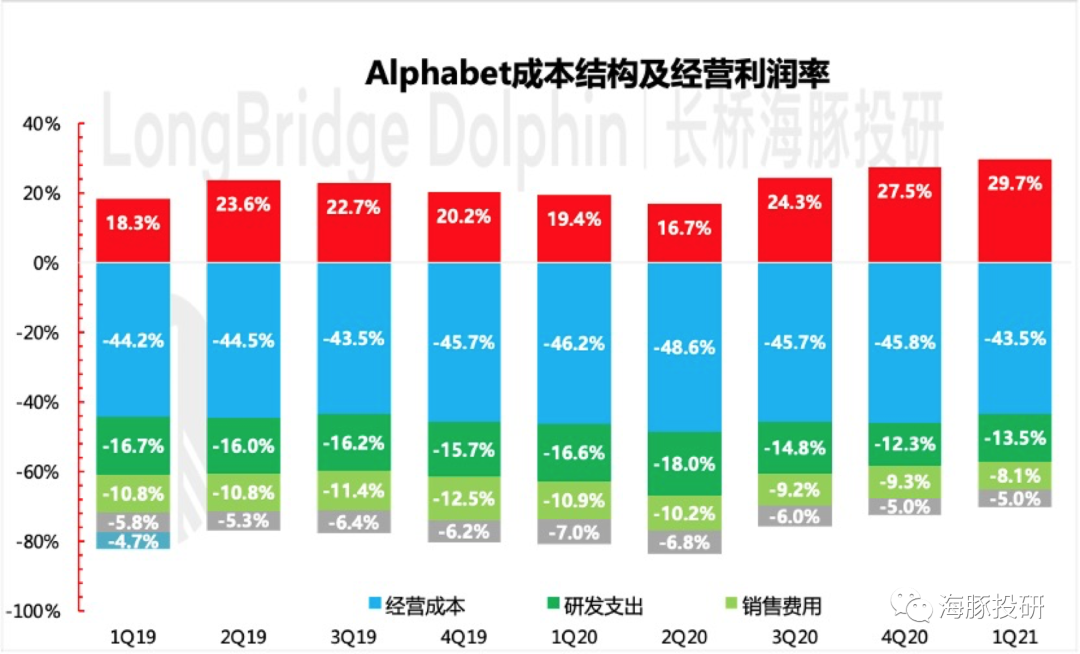

本季度实现经营利润164亿美元,同比大增106%,再次创经营利润增速新高,首次打破季节性效应,一季度环比实现正增长。即收入高速增长之外,经营效率和成本管理也相应提升。

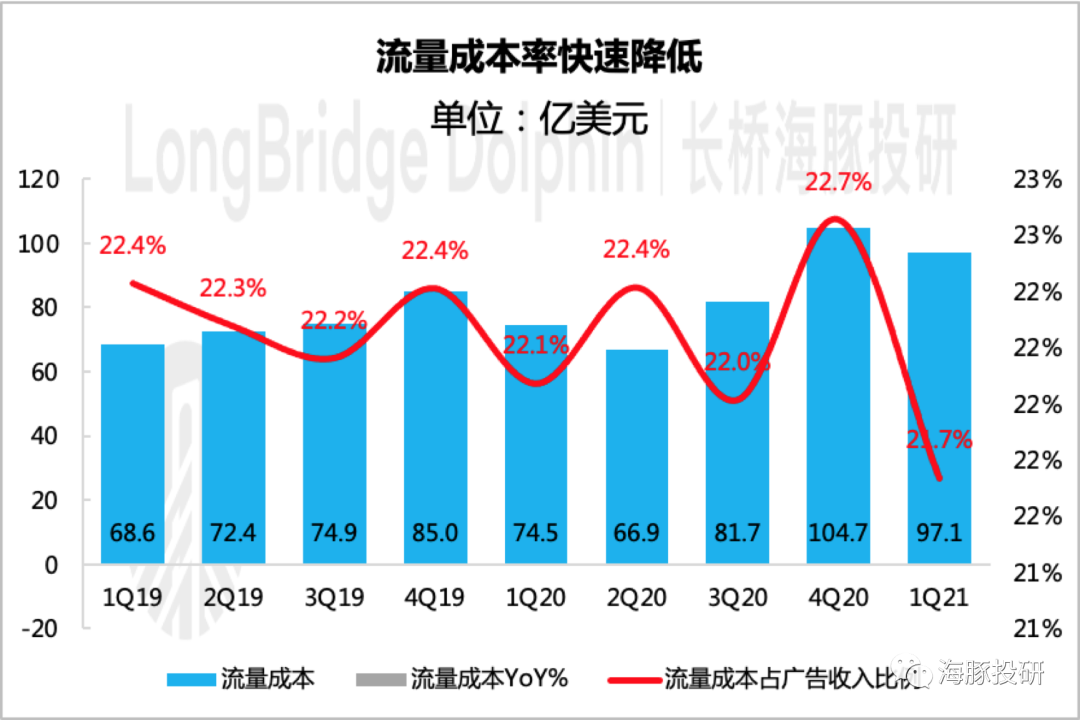

一方面,成本端得到大幅改善。主要贡献来自于高收入增长下,流量成本率的降低。从流量成本占谷歌广告收入比来看,一季度的流量成本率近两年以来首次滑落至22%以下。

谷歌的流量成本一般用于两方面,一个是联盟广告业务提供给合作网站的分成,另一种是分销合作伙伴,各种 Android 手机制造商和运营商,也包括 iOS 系统上的 Safari 浏览器。

海豚君认为,流量成本占广告收入比重的下滑,在一定程度上体现出,谷歌更加依赖于自有渠道的广告投放,由此可见,谷歌旗下自有平台的强大流量优势。

数据来源:Alphabet财报、海豚投研整理

另一方面,费用端的优化也给经营利润的大幅增长助力不少。除了销售费用率、管理费用率继续由经营效率提升继续下滑之外,上季度公司提及的服务器折旧年限的变更(由3年变更为4年)也对本季度利润贡献了近6.5亿的增加。

数据来源:Alphabet财报、海豚投研整理

在未来经营指引上,管理层在电话会议中表态:对广告及云业务未来增长保持信心,未来将继续加大在云服务、搜索引擎、广告业务、机器学习等方面的投资。公司计划回购不多于500亿美元的C类股票,用于扩充未来的投资资金。

二、广告:全线复苏,YouTube广告继续高歌猛进

正如海豚君的前瞻中预期,Google广告业务复苏力度超出市场预期,实现收入447亿美元,同比增速达34%,结合搜索广告、联盟广告去年低基数,本期增速继续创新高。

其中YouTube广告增长势头亮眼,本季收入60亿美元,同比增长48%,要知道去年同期的基数并不低。

管理层在随后的电话会中提及,受疫情催化下教育类视频以及播客潮流,YouTube当前全球月活已超20亿,每日观看视频达10亿小时。第三方数据显示,YouTube在美国本土成年人中的渗透率已从2019年的73%上升至2021年一季度的81%。

数据来源:Alphabet财报、海豚投研整理

三、云服务:斩获中大型客户合同,继续高增长态势

上季中,海豚君提到,谷歌云服务增长喜人,但相比同行仍有一定差距,尤其是在大型客户的合作上。

本季度,谷歌云如市场预期,发力效果明显。除了收入增速继续高增长态势,经营亏损也在继续缩窄。

数据来源:Alphabet财报、海豚投研整理

一季度谷歌云共实现收入40亿美元,同比增长46%,基本符合市场预期。继续获得Twitter、Ingersoll Rand、以色列站点项目Nimbus以及近日的西班牙媒体公司Univision的青睐,加大合作深度或签署新合同。其中与Univision签署的合同金额高达10亿美元,创云计算行业之最。

值得一提的是,谷歌的多产品矩阵有利于谷歌云在争取客户合作中获得更多的优势。以Univision为例,在使用谷歌云为企业提供数字化赋能之外,YouTube还为Univision的节目提供分发服务。除此之外Workspace也成为众多云客户同时选用的企业服务。

四、创新业务:整体稳步推进,无人驾驶项目进展落后

海豚君在谷歌前瞻中提到,一直以来谷歌的创新业务更多承担的是前沿技术的种子孵化角色,公司短中期内对业绩贡献的诉求不高。一季度创新业务稳步增长,实现营收1.98亿美金,同比增长47%,增速显著加快。

数据来源:Alphabet财报、海豚投研整理

无人驾驶和生物科技依然是当前的主要贡献来源。去年底,Waymo在凤凰城开启无人打车服务商用。截至目前,Waymo每周为用户提供乘车服务已达数百次。

近日在旧金山,Waymo进行了无人驾驶安全员测试。虽然整体上来看,Waymo的无人驾驶项目仍在稳步推进,但相比同行进展仍然需要加快。

目前Waymo仍然在高额烧钱阶段,大规模商用短期内可能很难估计。而本月初,CEO John Krafcik的离职也使得市场对Waymo的后期发展有了不少疑虑。

海豚君认为,当前各个平台的自动驾驶业务商用化还在早期,在无规模无业绩的情况给出合理估值还是比较困难的。

去年初,Waymo最新一轮融资显示当前估值近300亿美金,虽然较一年前市场给出的估值已经大幅折损80%,但在商业化成效出来之前,对这一块的估值不宜太过乐观。目前自动驾驶风口正热,市场仍需保持对未来经营风险的谨慎。

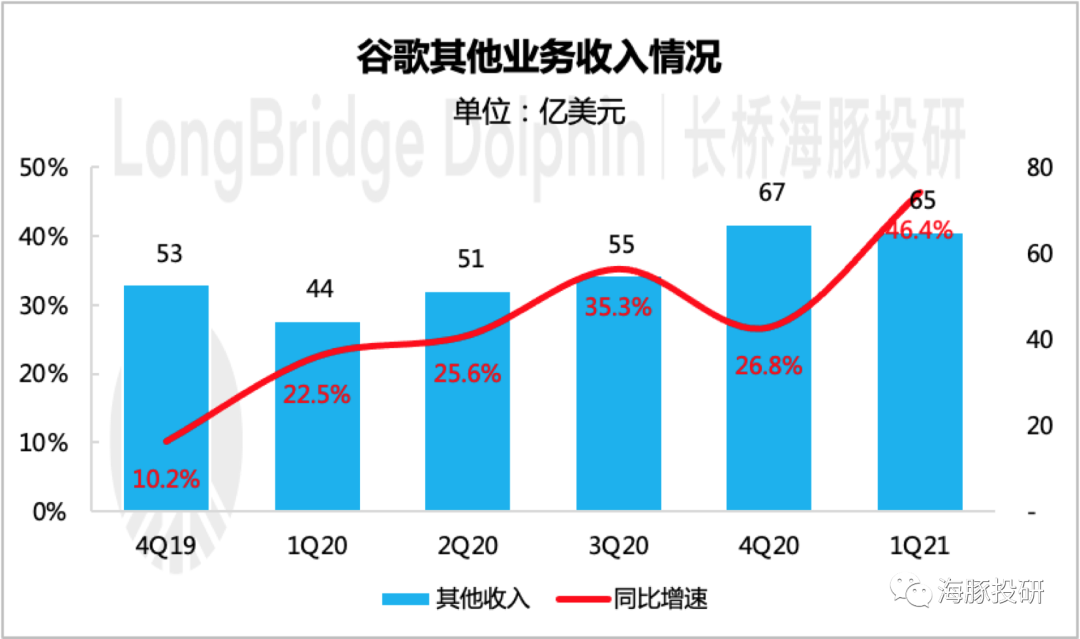

五、其他业务:收入高增长,由Google Play、YouTube主要贡献

在其他收入中,主要由Google Play、YouTube和硬件Fitbit(上季度完成收购)贡献带来。受益线上娱乐以及流媒体潮流趋势,一季度其他收入大幅增长46%。

数据来源:Alphabet财报、海豚投研整理

但考虑到近日举办的针对Google Play的反垄断听证会,海豚君认为,监管风险对未来业绩增长预期的影响仍然不能忽视,我们将对后续进展持续关注。

风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。

(智通财经编辑:陈诗烨)

扫码下载智通APP

扫码下载智通APP