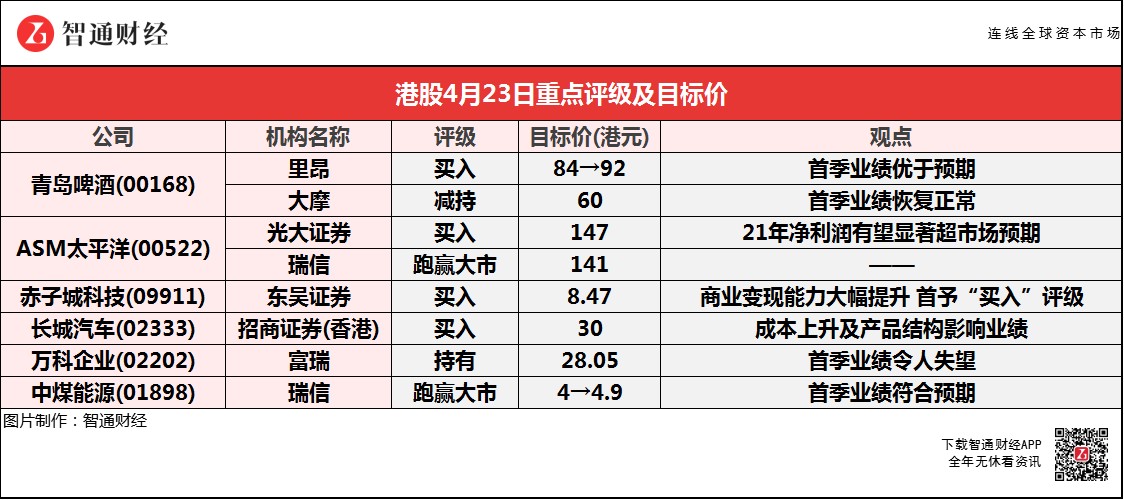

智通每日大行研报︱大行对青岛啤酒(00168)看法存分歧 赤子城科技(09911)获东吴证券首予目标价8.47港元

智通提示:

光大证券预计,ASM太平洋(00522)2H21收入有望相比1H21继续增长,有助经营杠杆效益继续释放,半导体IC设备涨价也将进一步拉动毛利率,有望驱动21年下半年创利润新高;

东吴证券首予赤子城科技(09911)“买入”评级,认为公司当前正处于用户快速增长阶段,目标价8.47港元;

富瑞称,万科企业(02202)首季业绩令人失望,且土地储备规模小,令预售前景疲弱,目标价28.05港元。

绩后大行对青岛啤酒(00168)看法存分歧 里昂看高至92港元 大摩则予目标价60港元

里昂:重申青岛啤酒(00168)“买入”评级 目标价上调9.5%至92港元

里昂称,青岛啤酒首季业绩优于该行预期,其中销售及净利润分别同比增42%及90%,与2019年比较提高12%及27%,而季内平均售价同比增11%,主要受惠于去年次季加价措施,以及产品组合改善。销量方面,青岛品牌同比升44%,其他品牌升25%。因此其毛利率达到35.1%,较2019年同期高5.5个百分点。

大摩:予青岛啤酒(00168)“减持”评级 目标价60港元

大摩称,青岛啤酒首季业绩恢复正常,今年开局良好,与2019年同期比较销售升12%,经营盈利及净利则分别升26%及27%,认为销售增长有机会优于同业,而运转率则大致符合全年预测。比较公司首季销售同比升42%,而盈利则增长90%,主要因为去年同期受疫情影响较大,该行会继续留意第二季旺季的表现,特别是比较基数挑战增加以及行业营销投资提升。估计今年公司销售将增10%,而净利增长则为41%。

该行认为,公司销售复苏主要受惠销量较2019年同期增长1%,而同期比较行业销量则跌1.5%,另一方面销售均价也较2019年同期取得11%的增长。与2019年同期比较的话,今年首季青啤经营利润率扩张1.3个百分点,经营开支比率虽扩阔5.1个百分点,不过相关影响被毛利率提升6.4个百分点所抵销,期内净利也较2019年首季增长27%。

ASM太平洋(00522)获多家机构一致唱好 2021年净利润有望显著超市场预期

光大证券:维持ASM太平洋(00522)“买入”评级 目标价147港元

光大证券称,ASM太平洋作为全球半导体封装设备龙头,21年作为周期股投资属性较强,本轮景气周期持续性、反弹力度都超预期,有利于股价表现,先进封装/mini-LED新技术持续渗透有望驱动公司更好的业绩增长持续性。公司主要下游应用需求呈相继复苏态势,半导体IC、LED需求持续强劲,SMT订单量已见增长,后续CIS也有望恢复增长。1Q21新增订单额为10亿美金表现强劲,显著高于此前指引的7亿美金,未完成订单额高达12亿美金,但受限于产能瓶颈,短期内订单转化为收入的转化效率偏低。

报告提到,1Q21公司盈利能力显著提升,主要得益于半导体业务分部团队以及产品线精简、溢利率由4Q20的12.2%继续提升至1Q21的20.4%,而SMT分部溢利率由4Q20的10.4%小幅下降至1Q21的10.1%。该行预计,2H21收入有望相比1H21继续增长,有助经营杠杆效益继续释放,半导体IC设备涨价也将进一步拉动毛利率,有望驱动21年下半年创利润新高。

该行称,下游封装行业扩产周期持续,先进封装/mini-LED高端设备如期放量,迭加公司战略调整后盈利能力超预期提升,预计21年净利润有望创历史新高、显著超市场预期。基于公司战略调整驱动的盈利能力超预期提升,该行分别上调21/22年净利润预测41%/38%至28.1/34.3亿港元,并新增23年净利润预测为25.8亿港元。

瑞信:维持ASM太平洋(00522)“跑赢大市”评级 目标价上调6%至141港元

瑞信称,ASM太平洋首季收入高于指引上限,毛利率同比升2.7个百分点至39.6%,高于该行及市场预期3.9及2.8个百分点,主要由于利用率上升、产品组合改善及实施降成本措施。首季纯利增38%至5.22亿元,高于该行及市场预期27%及41%。公司首季新增订单环比升86.4%至10.1亿美元,虽然在高基数下,第二季新增订单有机会轻微下跌,但预期上半年表现仍高于该行早前预测的14亿美元。第二季收入指引为47亿至50亿元,符合该行预期。

东吴证券:首予赤子城科技(09911)“买入”评级 目标价8.47港元

东吴证券称,赤子城科技海外移动互联网流量仍有较大增长空间,赤子城科技重点布局包括MENA、东南亚、北美、日韩及印巴地区等潜力市场,该行认为该类地区在音视频社交领域仍然具有明显的发展红利。强大的本地化运营能力是公司的核心竞争优势,在12个国家和地区都有本地化团队,独创金字塔式三层人员架构,通过精细的本地化运营,搭建“主产品+细分市场产品”的产品矩阵,深度挖掘细分市场用户的喜好与需求,不断培训主播以构建健康的内容平台,吸引优质用户,形成良性循环。

报告提到,公司的游戏业务主要面向北美地区的美国市场,以广告变现为主要商业模式。公司游戏业务聚焦具有高ARPU值的北美地区。北美市场为全球第二大地区,2020年以400亿美元占据全球游戏市场总收入的四分之一。公司拥有高效休闲游戏生产及运营能力,不断开发完善AI引擎和中台系统,通过有针对性的广告策略提升变现效率,优化现有产品及开发新产品,AI引擎和中台系统的研发保证公司持续生产出头部的游戏产品的能力。

该行认为,公司当前正处于用户快速增长阶段,且该行认为商业化仍处于较初期阶段,预计2021-23年经调整净利润为3.7/5.07/6.33亿元人民币,考虑到MICO的少数股东损益后,预计归属于上市公司股东的净利润分别为2.13/2.96/3.72亿元,同比增速分别为438%/39%/26%。

招商证券(香港):维持长城汽车(02333)“买入”评级 目标价30港元

招商证券(香港)表示,长城汽车一季度销量34万辆,同比提升125.4%,环比降21.4%,由于芯片供应紧张,终端销量高于批发销量约2万辆,需求端并未减弱。ASP环比降3.9%(3.7千元)至9.2万元,较19年提升18%;由于规模效应减弱,单车净利润环比降24.9%至4.8千元,较19年提升77.6%。毛利率同比提升5.5ppt至15.1%,环比降3.1ppt,下降原因包括:原材料涨价致单车成本提升1-2千元,影响毛利率1-2ppt;低毛利的电动车品牌欧拉销量占比环比增加1.5ppt至9%;产量环比降9.4万辆致规模效应下滑。

报告提到,公司在上海车展发布超过10款新车型,规划2023年销量目标超过300万辆。目前高毛利的坦克越野车(平均售价超过20万元)未交付订单高达3-4万台。如芯片供应正常,坦克月销量将翻倍达到超过1万辆。负面因素消退:1)预计二季度开始新车型占比提升,欧拉推出10-20万元的高价车型,改善公司整体毛利率和平均售价;2)台积电预计下季度汽车芯片紧张将缓解;3)产品需求端验证了公司的产品力以及细分市场拓展能力,行业供给端的短期扰动不影响公司价值。汽车是耐用消费品,需求被短期压缩后,预计二、三季度重新强烈释放,整体影响有限。

富瑞:予万科企业(02202)目标价28.05港元 评级“持有”

富瑞称,万科企业首季业绩令人失望,加上其土地储备规模细,令预售前景疲弱,该行关注持续的低利润,将会使中期盈利增长放缓至低单位数。公司首季毛利率由去年28.8%下降至20.4%,认为毛利率正受到下行压力,虽然收入及核心盈利分别同比升30%及14%,但基于去年的低基数,认为相关升幅不具代表性。

该行表示,关注公司在2017年上升周期时所购入的昂贵土地储备,或需高于预期的时间来消化,使毛利率持续下行,不看好公司的销售前景,公司于今年首季在增加土地储备方面并不活跃,相信公司小规模的土地储备难以支持今年的合约销售。虽然股价由月初至今已下跌13.1%,但仍对公司中期的销售及盈利前景保持观察态度,相信公司或于今年进行潜在的物管业务分拆,届时将会更适合进行重估。

瑞信:维持中煤能源(01898)“跑赢大市”评级 目标价升至4.9港元

瑞信称,中煤能源今年首季业绩符合市场预期,净利润为35亿元人民币,同比上升441%,主因强劲的煤炭和煤化工价格以及更高的产量和销量所带动。上调其2021-23年度盈利预测38.5%/35.7%/28.1%,反映更高的销量,以及煤炭和煤化工价格预期。

扫码下载智通APP

扫码下载智通APP