西南证券:唯品会(VIPS.US)享私域年轻流量红利,全渠道深耕品牌特卖

本文来自微信公众号“西南海外编年史”,作者:陈泽敏、张闻宇。

投资要点

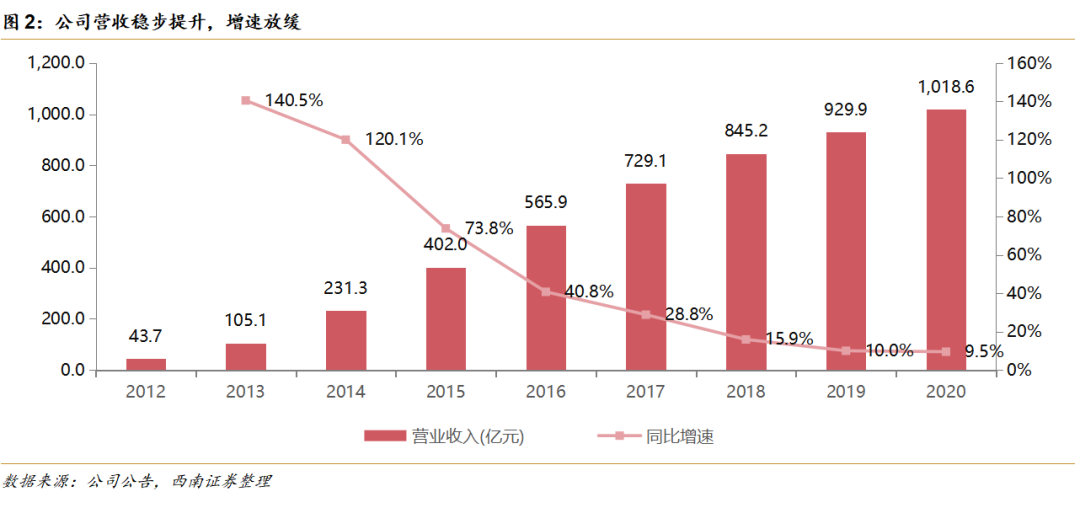

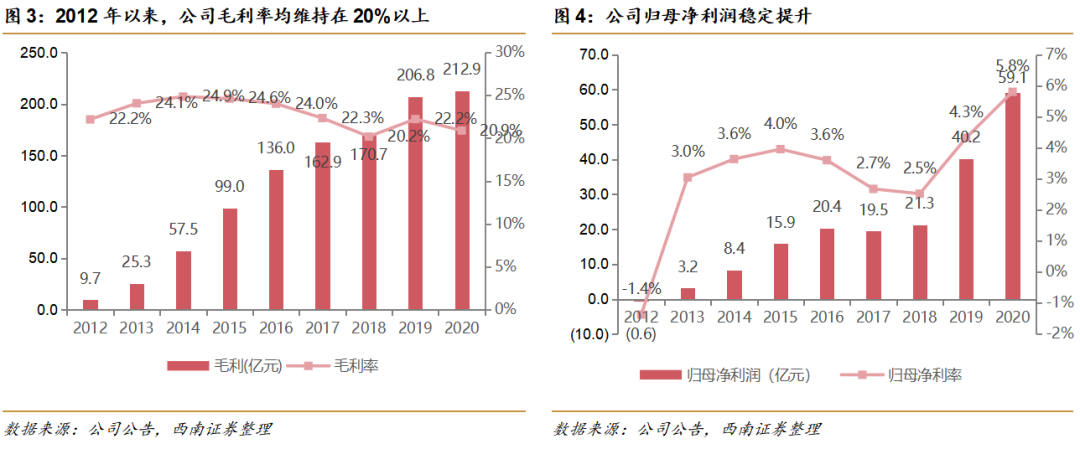

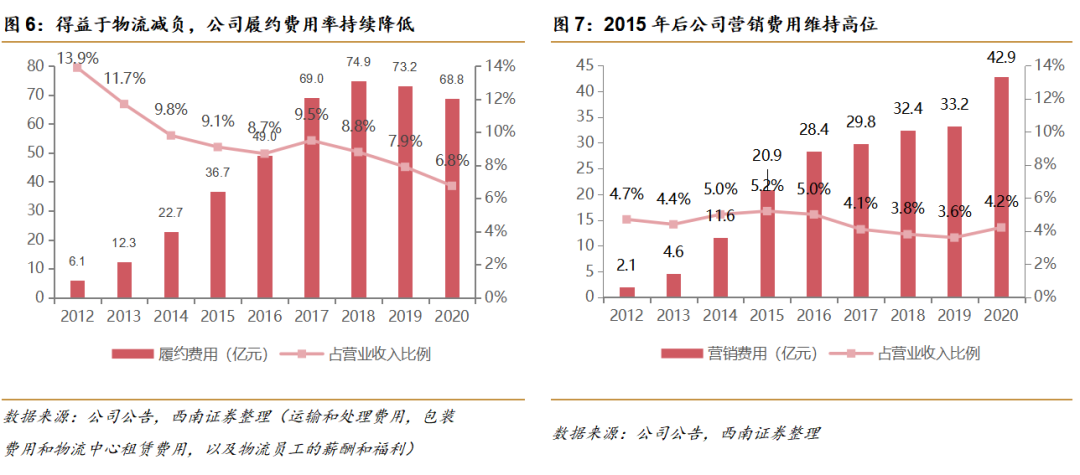

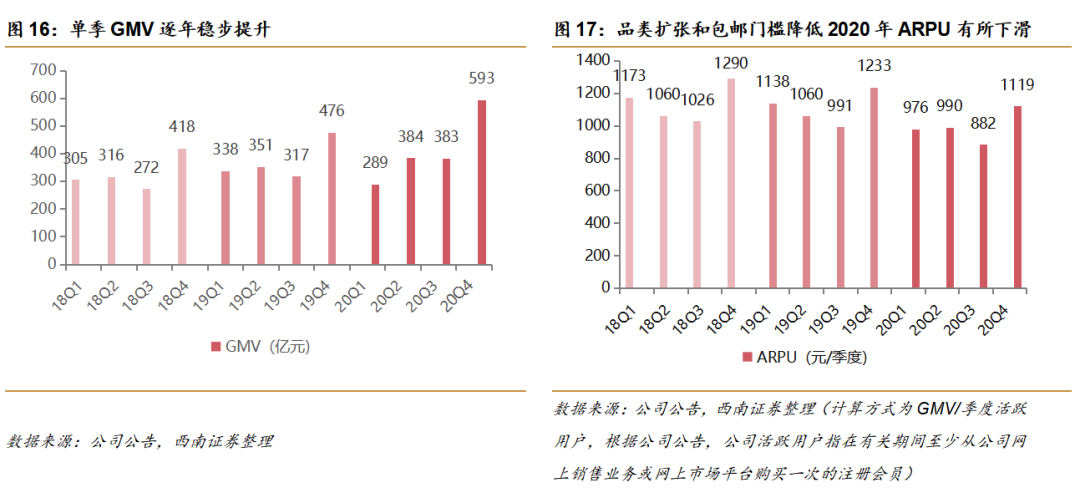

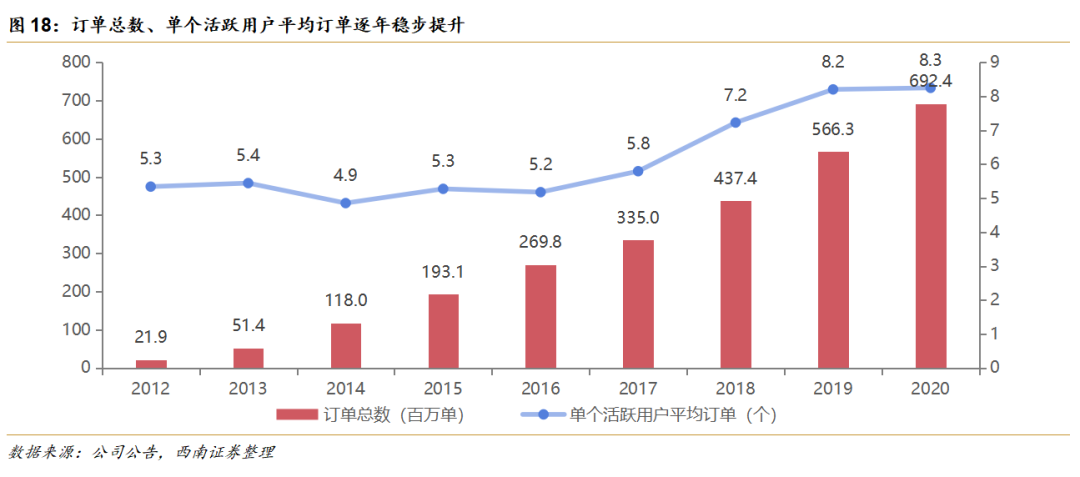

特卖+品牌+限时闪购模式聚集线上流量,布局线下深耕品牌特卖场景,业务结构调整&物流外包,公司盈利能力持续提升。唯品会(VIPS.US)2020年度活跃用户为8390万(+21.6%),20Q4月活用户为5300万(+37.3%),2020年GMV为1650亿元(+11.3%)。线上+线下全域布局,公司深度聚焦品牌特卖场景,已经成为国内外品牌首选的库存销售渠道。业绩方面,自2012Q4至今公司一直保持单季度盈利,净利润从12Q4的0.4亿元持续提升至20Q4的24.4亿元。2018年公司调整业务结构,重新专注于服装、特卖领域, 2019年11月将快递业务外包,履约效率提升,助力20年归母净利润达59.1亿元,净利率提升1.5pp。

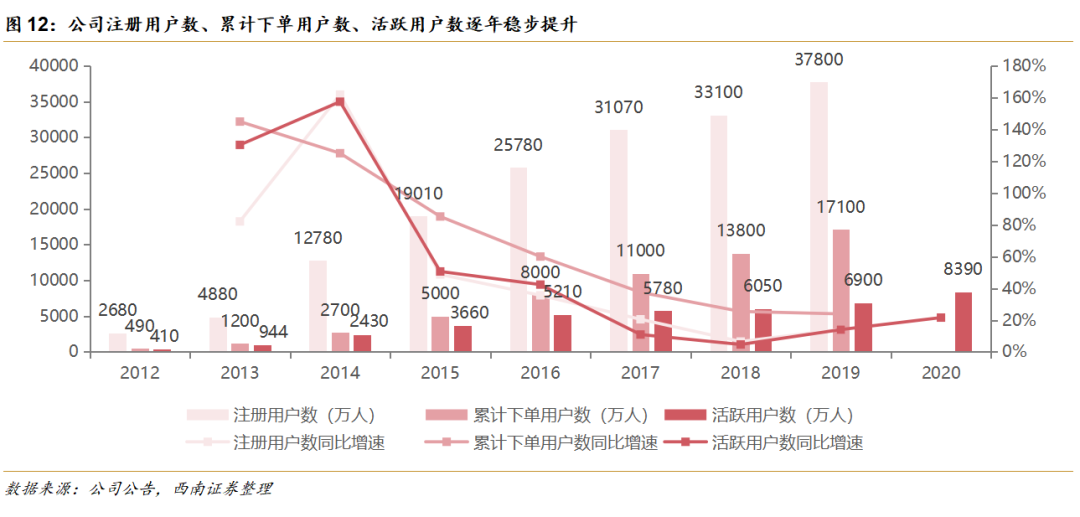

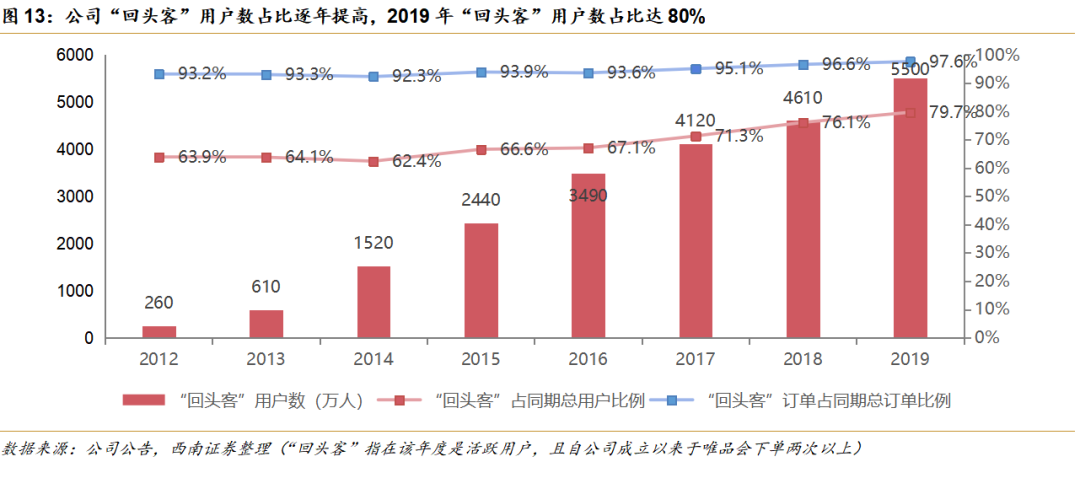

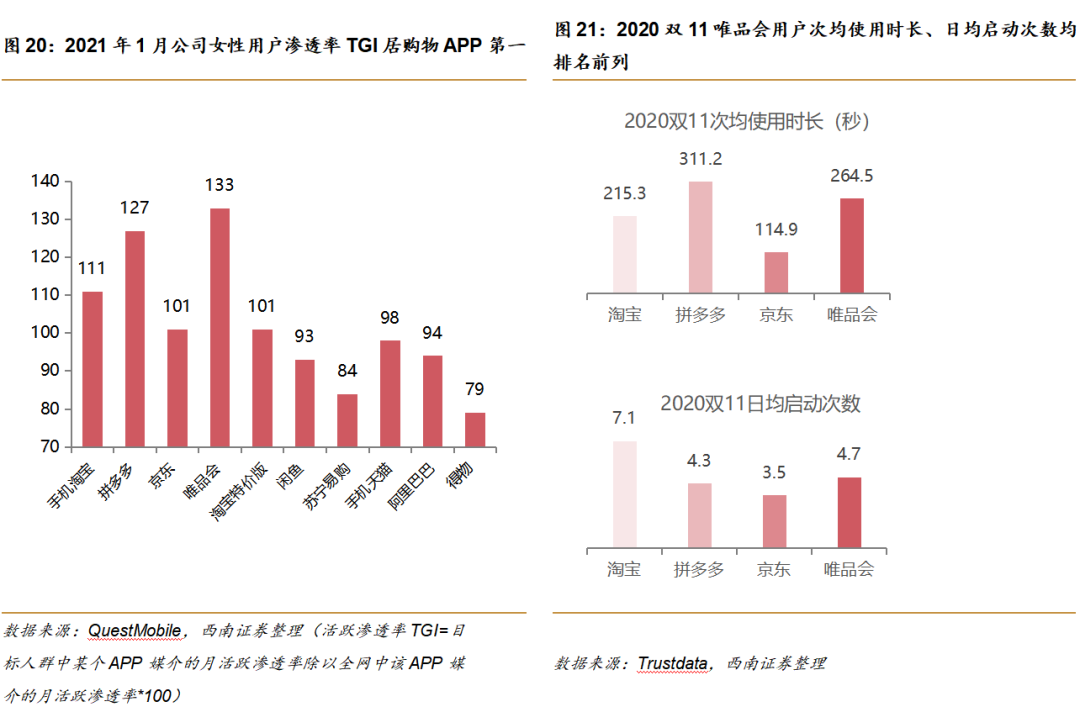

90后、00后年轻女性用户持续增加、激活老用户或能带来1亿+用户增长空间;女性用户更爱逛,预计美妆个护、母婴用品等女性用户主导品类潜力大,唯品会的用户数、平台价值有望持续提升。根据公司20Q3业绩会信息,公司新客中60%来自于90后和00后。据QuestMobile数据,2021年1月唯品会24岁及以下女性用户的活跃渗透率TGI居行业TOP2,年轻女性用户持续增加。截至2019年底,公司累计注册用户数3.78亿,累计下单用户1.71亿,2019年度活跃用户6900万人,仅占累计注册用户的18%、占累计下单用户的40%。与此同时,公司活跃用户大部分都是“回头客”,2019年唯品会回头客占同期活跃客户数的79.7%,回头客订单占同期总订单的97.6%。以累计下单用户估算,公司潜在回头客增长空间约1亿。据QuestMobile数据,2021年1月唯品会女性用户活跃渗透率TGI达133,在移动购物行业APP中排名第一,女性购物目的性不强、更爱逛,或能滋养站内美妆个护、母婴用品等品类的增长。

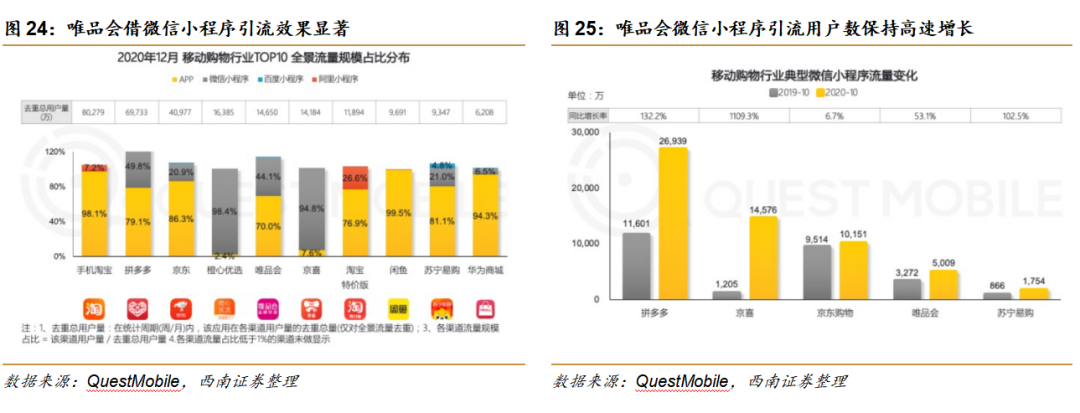

20年12月唯品会44%的流量来自微信小程序,持续享受腾讯私域流量红利。2017年12月,腾讯(00700)京东(JD.US,09618)共同宣布向唯品会投资约8.63亿美元,交易结束后腾讯京东分别持唯品会7%、5.5%的股权,且此后腾讯、京东均继续增持唯品会,截至2020年底,腾讯京东分别持有唯品会9.58%、7.53%的股权。据QuestMobile数据,唯品会2020年12月去重总用户量为1.5亿,其中来自微信小程序的用户占比高达44.1%。与此同时,唯品会的微信小程序用户数从19年10月的3272万增长到20年10月的5009万,同比增长高达53.1%。社交分享体系+流量成本更低,唯品会持续享受腾讯私域流量的红利。京东商城内设有唯品会的流量入口,二者在品类、客群上互补。

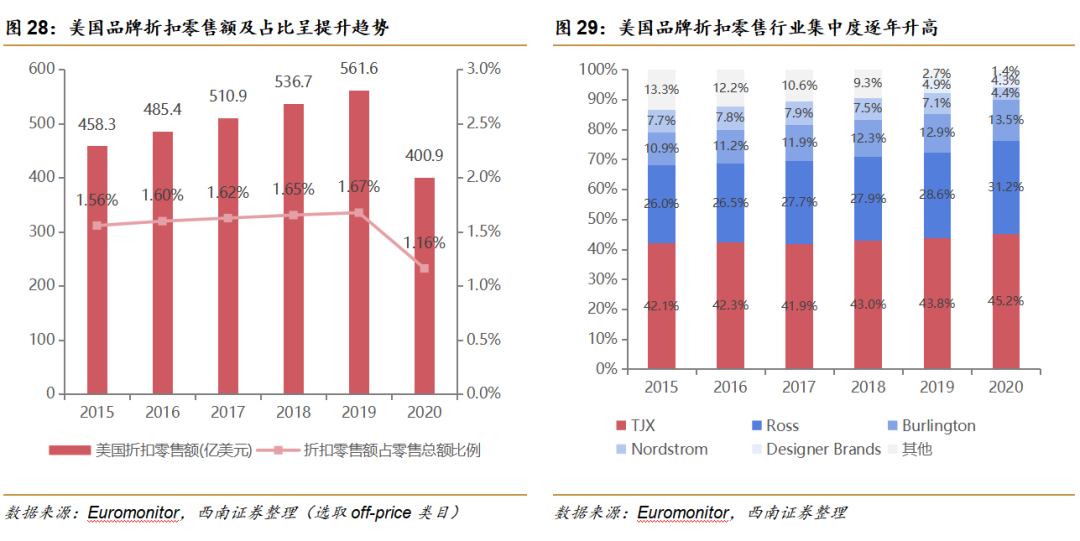

2020年美国折扣零售的零售额401亿美元,CR3高达89.9%。国内折扣零售行业较为分散,线上折扣以唯品会为龙头,线下由各区域龙头占领,唯品会目前正通过线下的唯品会专卖店、唯品仓、唯品会奥莱布局市区折扣零售,通过收购的杉杉奥莱布局市郊奥莱业态。凭借其扎实的运营能力、库存销售能力、正品低价的品牌力,唯品会有望持续拓宽客群、提升市占率。

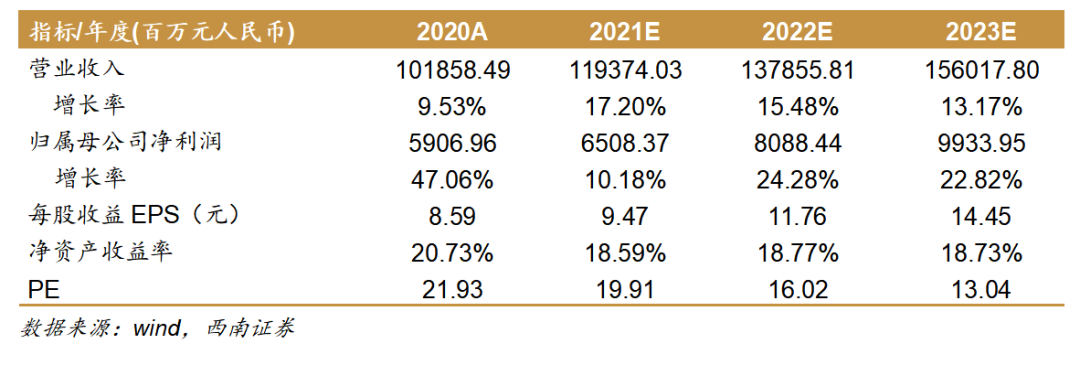

投资建议:公司2021-2023年归母净利润分别为65.1/80.9/99.3亿元,PE分别为19.9/16/13倍,公司回头客群体、90后&00后等年轻女性用户群体持续流入,持续享受腾讯私域流量红利,接入京东平台引流,给予 2021年26倍PE,预计合理市值为 256亿美元(6 个月内)。

风险提示:零售行业商业模式创新带来的品牌库存率降低风险,线下扩张速度不及预期风险,折扣零售模式竞争加剧风险,获客成本持续提升风险。

1 特卖+品牌+闪购,在线折扣零售行业先行者

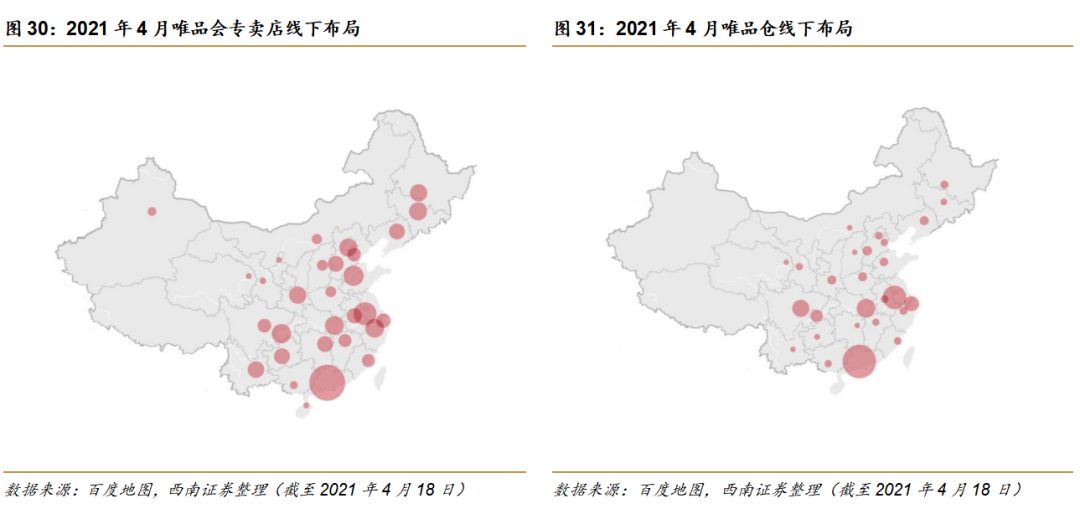

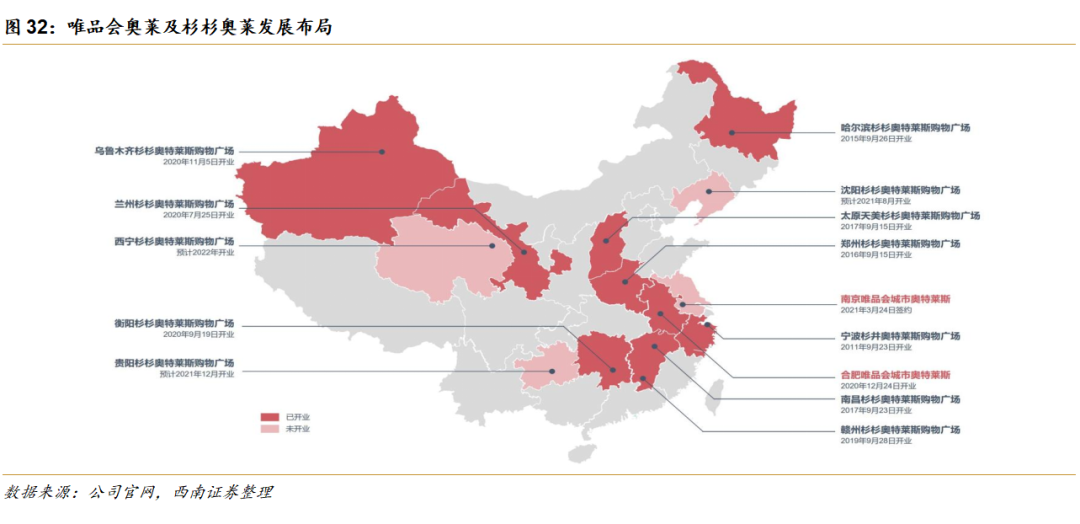

唯品会是中国领先的品牌在线折扣零售商,通过线上的唯品会商城和线下的300家唯品会专卖店&200家唯品仓(截至2019年底已开业的)、9家杉杉奥莱(截至2021年4月13日已开业的)、1家唯品会合肥城市奥莱(2020年12月底开业)的布局,深度聚焦品牌特卖场景,已经成为国内外品牌首选的库存销售渠道。唯品会成立于2008年8月,成立之初确立了“一家专门做特卖的网站”的品牌定位,2020年9月公司将品牌定位升级为“品牌特卖,就是超值”,强调全渠道深耕折扣零售赛道。用户方面,公司2020年年度活跃用户为8390万(+21.6%),20Q4的月活用户为5300万(+37.3%),2020年年度GMV为1650亿元(+11.3%),根据20Q2业绩会信息,公司服装品类GMV占比超过70%。2012年3月公司于纽交所上市,股票代码VIPS.N。

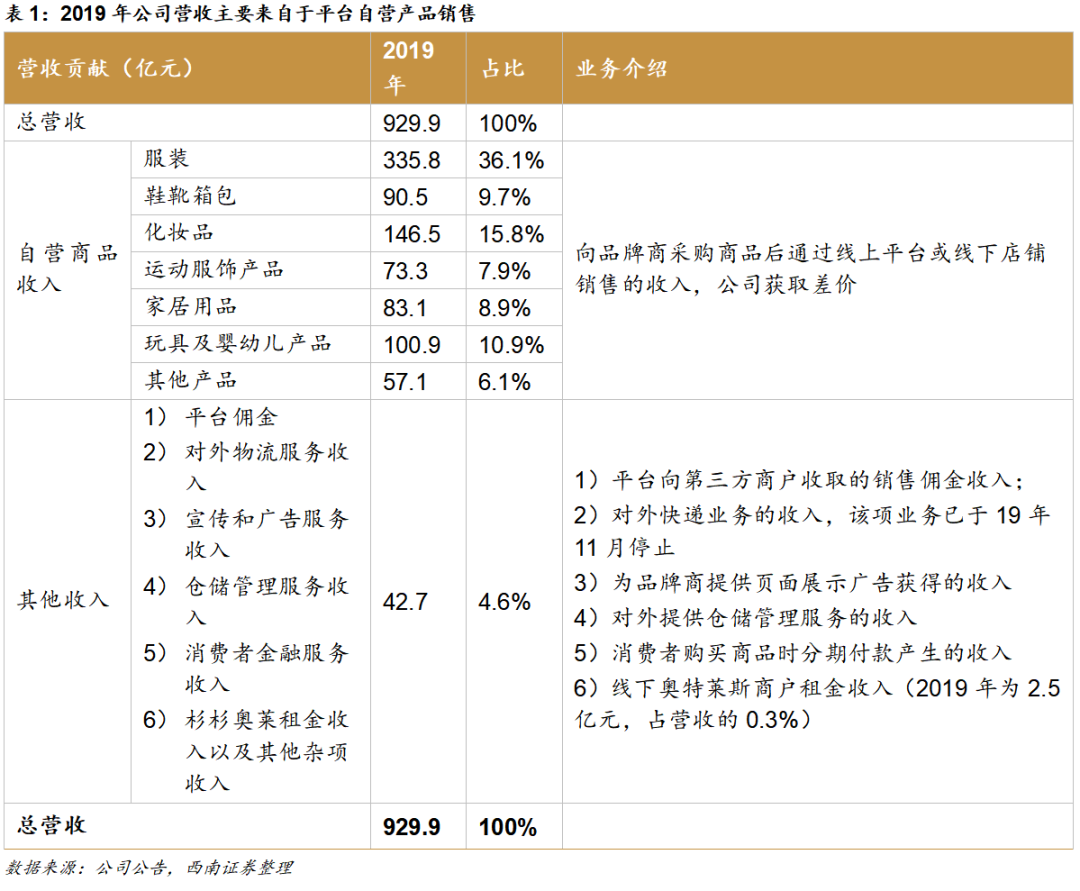

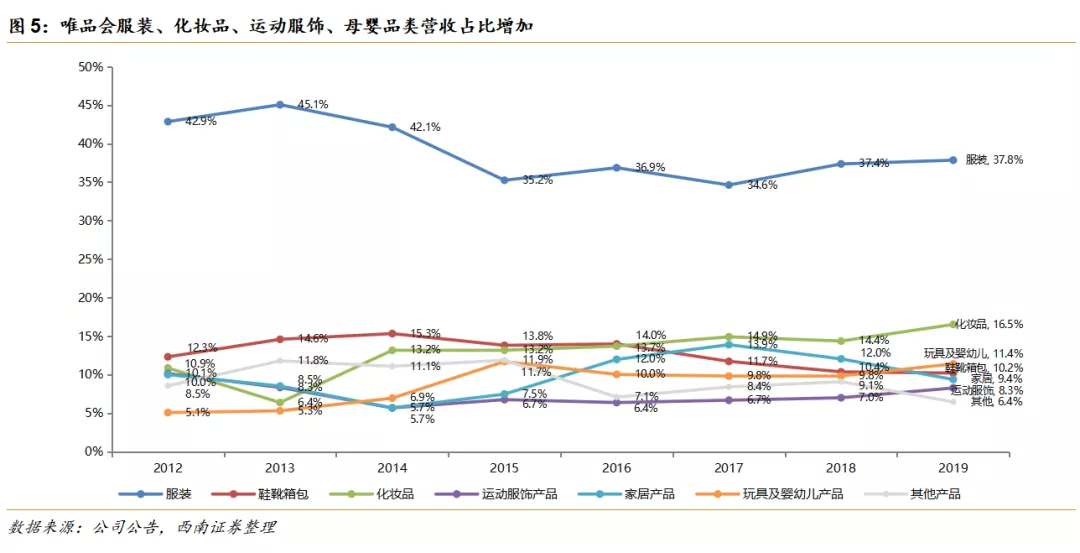

公司营收由自营商品收入+佣金等其他收入构成,2019年公司营业收入为929.9亿元,其中自营商品营收为887.2亿元,占总营收的95.4%,是公司营收的支柱。自营品类中服装、化妆品、玩具及婴幼儿产品的营收占比排名靠前,分别占总营收的36.1%、15.8%、10.9%。其他收入中杉杉奥特莱斯营收2.5亿,占营收的0.3%。

截至2020年12月底,CEO沈亚、COO洪晓波分别直接持股13%、7%,与管理层利益深度绑定。根据wind,截至2020年12月31日,公司CEO沈亚直接持股13.2%,公司COO洪晓波直接持股7.2%,腾讯、京东分别持有9.6%和7.5%的股权,微信九宫格中有唯品会小程序的入口,京东商城中有唯品会入口,分别给唯品会带来社交流量、互补用户加持。2021年3月30日,唯品会宣布5亿美元股权回购计划,在未来24个月内最多将回购5亿美元的A类普通股,公司预计将从现有的现金余额中为回购提供资金。

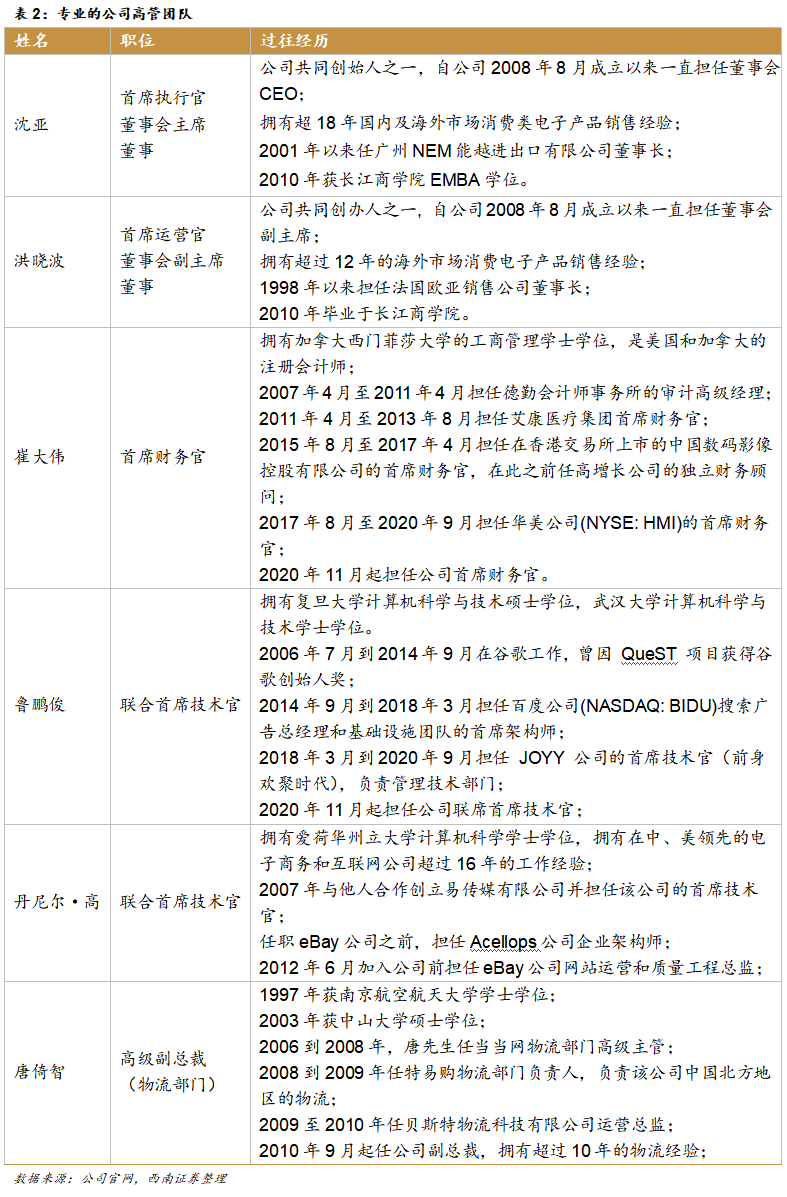

公司核心管理层:董事会主席兼CEO沈亚是公司共同创始人之一,在创立唯品会之前,沈亚于1992年成立了广州能越进出口公司,拥有多年消费电子类产品海外市场运作经验。联合创始人之一、首席运营官洪晓波曾任职于法国欧亚集团,同样拥有多年消费类机电设备市场运作经验。联合首席技术官鲁鹏俊和丹尼尔高曾任职于eBay、百度、谷歌等科技企业,拥有丰富的互联网行业经验。首席财务官崔大伟曾任职于德勤会计师事务所、艾康医疗集团、华美公司,拥有多年上市公司财务工作经验。公司核心高管团队在消费、进出口贸易、互联网、物流、财务、管理等方面丰富的实践经验或将助力唯品会不断实现技术创新、线上线下消费市场业务发展。

2 品牌用户稳固持续盈利,持续正品低价深铸护城河

自2012Q4至今公司一直保持单季度盈利,净利润从12Q4的0.4亿元持续提升至20Q4的24.4亿元。随着纺服行业库存压力的缓解,同时受各大电商平台争夺特卖场市场份额,活跃用户增速下降的影响,公司营收增速放缓。由于腾讯、京东流量加持,线下业务向线上平台导流,业务结构调整、物流外包等因素,公司利润率水平持续提升。2013-2016年,公司凭借其“特卖”的核心优势吸引了大量活跃用户,营收、净利润均高速增长。2016年之后,随着天猫、京东等电商平台“特卖”业务模式的进一步布局以及拼多多的崛起,外部竞争的加剧,公司加大折扣力度以吸引更多活跃用户和订单量,营收、净利润增长放缓,毛利率承压。2017年公司与腾讯、京东达成合作,为唯品会提供流量入口。2018年公司开始布局线下门店,通过线下门店向线上平台导流,提高活跃用户增速,并调整业务结构,重新专注于特卖行业,聚焦服装品牌。2019年11月公司将快递业务外包,履约效率提升,利润率水平持续走高。随着“线上+线下”特卖体系的不断完善,活跃用户持续增长,预计公司营收、利润率水平仍有提升空间。

重新聚焦自营服装核心品类,2019年服装品类营收占比为37.8%,同以女性为主购买群体的化妆品品类营收占比升至16.5%。唯品会从成立起服装鞋帽就是其核心品类,2013年12月唯品会改版,重点推出了美妆、亲子乐园以及居家生活等几个频道,开始品类扩张。2014年2月唯品会收购乐蜂网75%的股份,加码美妆市场。2018年5月,唯品会将一些标准化高的产品开放给第三方卖家,推出Marketplace平台向家居建材、家电数码、母婴用品、食品饮料、图书文娱、汽车用品、医疗保健、虚拟产品在内的八大品类商家全面开放。2018年7月,唯品会宣布再次全面聚焦其擅长的特卖模式,自营业务重新聚焦服装核心品类。根据2020Q2财报业绩会信息,公司服装类别占GMV比例为70%,且服装品类的市场份额有很大增长空间。

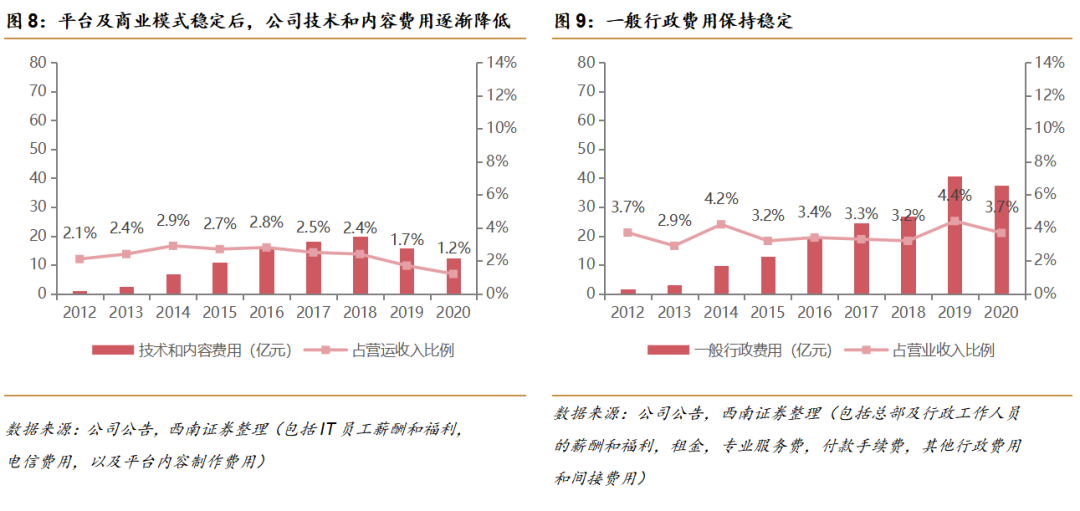

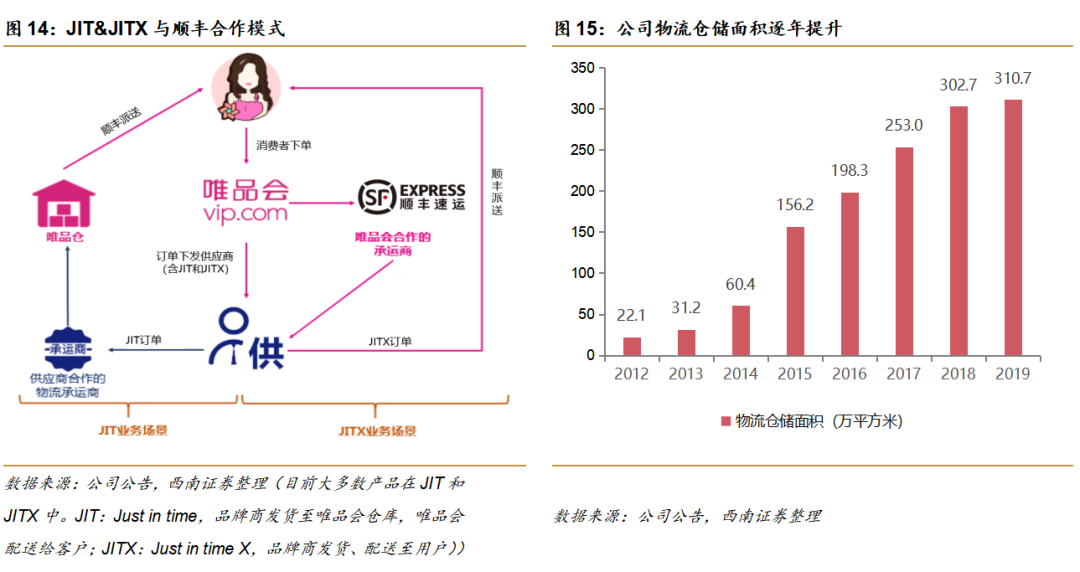

2019年11月,唯品会将物流外包给顺丰,2020年履约费用率下降1.1pp。2014年以来,公司营销费用持续走高,营销重点在网络平台及影视综艺渠道。为了保证物流服务质量,此前唯品会选择自建仓储、物流,履约费用的绝对值高居不下,2019年11月,物流外包之后,履约费用率在2020年下降1.1pp。营销费用方面:2015、2016年的公司推出一系列创新营销事件,聘请周杰伦为首席惊喜官,增加了《我是歌手》、《武媚娘传奇》、《欢乐颂》等热播综艺剧集的营销投入,使得营销费用大幅提升,对应用户数也有大量提升,2015、2016年活跃用户数分别同比增长了50.6%和42.3%。2016年以来公司营销费用保持稳定,2020年由于赞助《乘风破浪的姐姐》等头部综艺及《三十而已》、《二十不惑》等热播剧集,微博策划杨超越、薛之谦、辣目洋子等多位流量艺人的互动传播,公司营销费用大幅提升,同时活跃用户数也有迅速的提升,同比增加21.6%达到8390万。

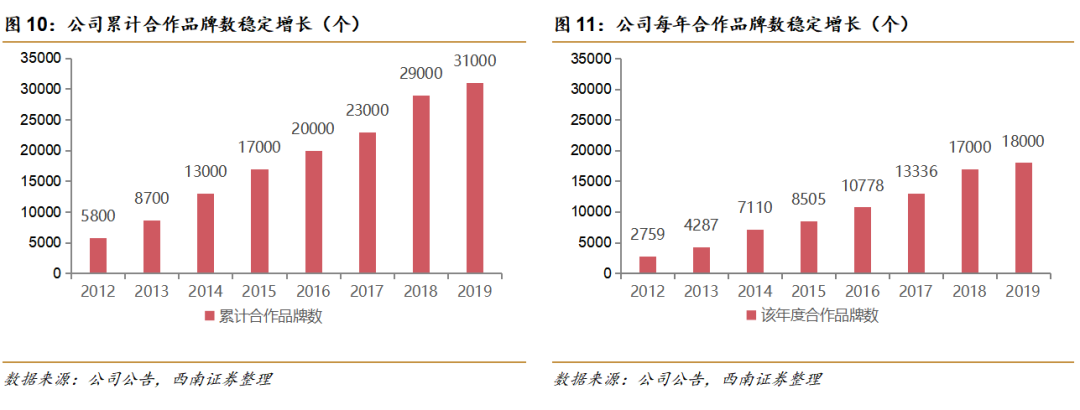

公司消费者和品牌数量基本盘稳固。唯品会经过前期用户规模和品牌规模高速扩张后,目前已经占据了在线折扣零售行业稳固的龙头地位。截至2019年底,唯品会注册用户数约为3.78亿,累计下单用户数约为1.71亿,2019年年活跃用户数约为6900万人(+14%),2020年年活跃用户数为8390万人(+22%)。截至2019年底,唯品会累计合作品牌数约为3.1万个,2019年当年合作品牌数约为1.8万个。

2019年“回头客”订单占总订单的97.6%,公司用户粘性强、留存率高。2017年、2018年、2019年度唯品会“回头客”即曾经购买过并在该年度仍然通过唯品会购买过产品的客户分别达到了4120万、4610万和5500万,分别占同期活跃客户总数的71.3%、76.1%和79.7%。“回头客”订单分别占同期总订单的95.1%、96.6%和97.6%。

保留核心仓储系统,快递业务牵手顺丰,大幅降低履约费用。截至2019年底,唯品会已经建立了覆盖全国的物流网络和仓储能力,拥有超300万平方米的物流仓储面积。同时公司拥有先进的库存信息系统可以管理采购计划、控制收货质量、维护库存、记录销售数据。2019年11月,唯品会宣布终止旗下自营快递品骏的快递业务,与顺丰快递达成业务合作。唯品会保留自有仓储网络的运营,目前在全国的天津武清、广东肇庆、江苏昆山、四川简阳、湖北鄂州、辽宁沈阳、陕西西安设有七大仓储中心,分别辐射华北、华南、华东、西南、华中、东北和西北地区,仓库面积超过300万平方米。唯品会终止旗下自营快递品骏的快递业务后,将JIT、JITX和退揽收业务采取与顺丰合作的模式,顺丰主要负责:(1)JIT业务订单最后一公里配送服务;(2)JITX业务中订单从供应商交至客户的配送服务;(3)退货揽收等服务。

公司单活跃用户年均订单量呈提升趋势,受品类扩张影响ARPU值有所波动。2020年ARPU降低的原因主要是:①新用户快速增加带来的稀释效应;②公司2019年将免邮门槛从288元降低到88元,凑单用户数量降低。根据公司20Q1业绩会信息,新客的ARPU在第一年一般较低,但随着用户购买习惯的养成以及忠诚度提升,预计未来公司ARPU值有望持续提升。2020年单用户年平均订单量8.3个,2016年仅为5.2个,总体仍呈提升趋势。单用户年均订单量提升原因包括:

① 2016年底,唯品会推出超级VIP会员,超级VIP享受折上9.8折,且自营商品1件包邮,极大的调动了VIP会员购买频率,超级VIP数量从2018Q1的150万增长到2019Q2的350万,拉动公司整体单用户订单量。

② 2018年,腾讯、京东分别在微信、京东商城内给唯品会开放入口,搭乘私域流量的头等舱,唯品会活跃用户数、单用户平均订单量在2018年分别同比提升31%、24%。

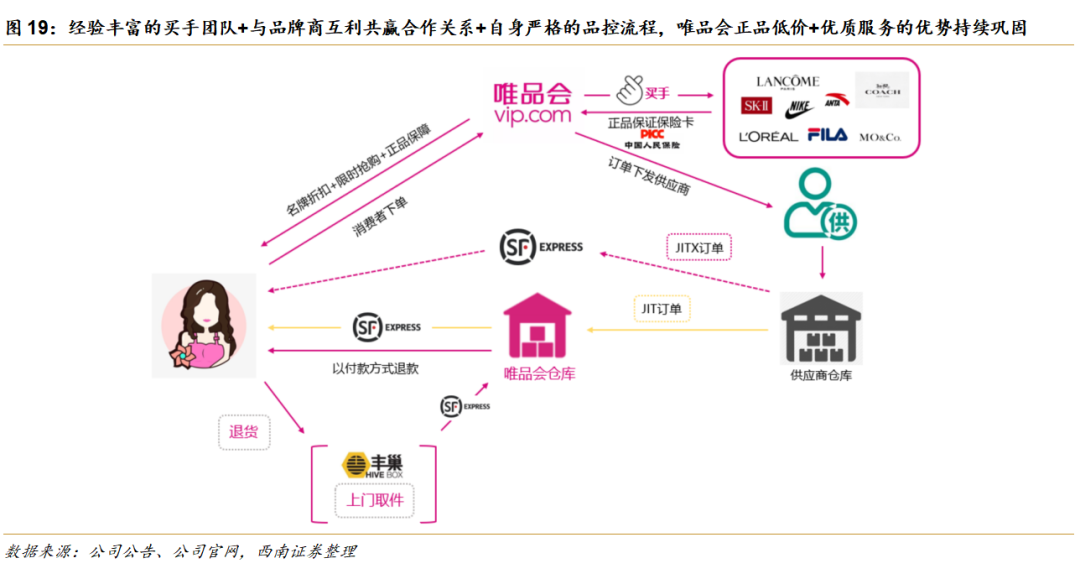

通过经验丰富的买手团队、与品牌商日益紧密的互利共赢合作关系、自身严格的品控流程和第三方保险的加持、快速退款服务,唯品会正品+低价+优质服务的竞争优势持续巩固。

①唯品会拥有超过千人的专业买手团队。买手们凭借丰富的销售经验,考虑历史数据、流行趋势、季节和顾客反馈,收集、分析、使用顾客行为交易数据,通过顾客关系管理和智能商务系统,挑选符合潮流和消费者欣赏角度的品牌好货。同时也向品牌商提供部分信息,提前跟品牌商谈判价格拿货。

② 唯品会通过“品牌折扣+限时抢购+正品保障”的商业模式进行营销,激发消费动力,保证库存清理能力。唯品会强大的库存清理能力加上电商平台所带的流量优势反过来增强了采购团队的议价能力。随着唯品会的合作品牌和平台用户的增多,商业链条进入良性循环。

③ 在正品保障上,唯品会的入驻大牌首选是与品牌方进行合作,其次会选择与有品牌授权的代理合作,在供应商资质审核上严格把控。而在货品运营上,唯品会会对品牌货品定期进行抽检,每年对品牌进行评估,依托评估结果来决定是否续签,从而实现优胜劣汰,良性进出。在销售过程中,中国人民保险对唯品会自营的每一件商品进行承保,保证了消费者权益,也进一步强化了唯品会的品牌效应。

④ 唯品会于2020年上线丰巢退货服务,消费者可选择上门揽件或是自行前往丰巢快递柜退货,且无需承担运费。退货由顺丰承运,保证了物流效率。为了避免较长的银行退款流程,便于客户的二次购买以及资金回流,唯品会通过优化“退款节点”以及“退款路径”来实现快速退款服务。一旦完成收货,唯品会将会以付款方式,将订单退款按照客户的付款方式原路返还给客户,提升了客户退货体验。

3 潜在回头客用户增长空间约1亿,年轻女性用户构成新客主要来源

激活老用户或能带来1亿+活跃用户增长空间。根据公司公告,截至2019年年底,公司累计注册用户数3.78亿,累计下单用户1.71亿,2019年年度活跃用户6900万人,仅占累计注册用户的18%、占累计下单用户的40%。与此同时,公司线上平台活跃用户大部分都是“回头客”,2019年度唯品会“回头客”为5500万,占同期活跃客户总数的79.7%,“回头客”订单占同期总订单的97.6%。我们认为,唯品会优质的服务+品牌低价的策略+持续的营销活动+限时闪购的形式,或能继续吸引老用户回流,以累计下单用户估算,公司潜在“回头客”增长空间约1亿。

唯品会女性用户渗透率位居移动购物APP的TOP1,由于女性用户更爱“逛”,预计美妆个护、母婴用品等女性用户主导品类或能有进一步发展空间。据QuestMobile数据,2021年1月唯品会女性用户活跃渗透率TGI达到了133,在移动购物行业APP中排名第一,唯品会女性用户特点显著。根据艾媒咨询的数据, 2019年唯品会女性用户占比高达77.9%。根据trustdata的数据,唯品会2020双十一日均启动次数4.7次,高于拼多多和京东,次均使用时长264.5秒,约合4.4分钟,高于淘宝、京东,女性更爱浏览、爱逛、购物目的性不强等特点,或能滋养唯品会站内美妆个护、母婴用品等品类的增长。

凭借服饰美妆品类的优势,24岁以下的年轻女性用户在唯品会内的渗透率TGI位居移动购物领域的第二名,年轻女性用户持续增加的趋势或进一步提升唯品会的平台价值。根据QuestMobile的数据,2021年1月唯品会24岁及以下女性用户的活跃渗透率TGI仅低于得物,位居行业TOP2。根据公司20Q3业绩会信息,公司新客中的60%来自于90后和00后。与此同时,根据2019年唯品会联合南都传媒发布的《中国社会新人消费报告》,2018年唯品会付费会员VIP中90后占比达到27%,90后新增VIP人数同比增长242%,远超其他年龄段。此外,2019上半年,90后在唯品会大牌折扣频道的订单占比已接近1/3。我们认为,唯品会专注于服饰美妆品类的特点,以及“热门综艺+影视剧”的营销模式,或能持续吸引年轻女性用户人群。根据2010年第六次人口普查数据推算,截至2020年底,全国15-24岁女性人数为6705万人,假设渗透率为20%,预计潜在年轻女性用户为1341万人。

4 享受腾讯私域流量红利,接入京东平台引流

腾讯持股超9%,成为唯品会第二大股东。2017年12月,腾讯认购唯品会新发行的A类普通股,认购价为ADS每股13.08美元,认购总金额分别为6.03亿美元,交易结束后腾讯持有唯品会已发行股份总额的7.0%。2019年12月,腾讯继续增持唯品会,股权占比升至9.6%,成为唯品会的第二大股东。腾讯将持续为唯品会提供流量、营销和支付方面的支持,目前在微信九宫格中,唯品会与京东、拼多多一起享受小程序流量入口。

受益于腾讯私域社交流量红利,唯品会小程序用户数持续提升,2020年12月,唯品会44%的流量来自成本更低的微信小程序,预计后续仍将给唯品会持续引流。据QuestMobile数据,唯品会2020年12月去重总用户量为1.5亿,其中来自微信小程序的用户占比高达44.1%。与此同时,唯品会的微信小程序用户数从19年10月的3272万增长到20年10月的5009万,同比增长高达53.1%。

腾讯流量的加持为唯品会带来:

①社交分享体系:借助腾讯的社交体系,唯品会用户可以将商品一键分享,或者邀请好友助力帮忙砍价。

② 较低成本的流量:唯品会开通微信钱包首页入口,同步上线小程序。借助微信九宫格导流,获客成本相对较低。

③ 打造电商营销新生态:唯品会的电商数据能力和腾讯的社交数据能力相结合,利用大数据进行精准营销,目前唯品会的营销渠道已覆盖腾讯的社交、咨询、搜索、应用和广告五大互联网流量场景。

唯京合作优势互补,在用户导流上共赢。2017年12月,京东认购唯品会新发行的A类普通股,认购价为ADS每股13.08美元,认购总金额为2.59亿美元,交易结束后京东持有唯品会已发行股份总额的5.5%。此后在2018年6月、2019年8月,京东持续增持唯品会,截至2020年12月底,京东合计持有唯品会7.53%的股权。京东为唯品会在其手机APP首页提供入口,并承诺帮助唯品会在京东渠道上达成一定交易额的目标。与此同时,京东引入唯品会旗舰店,截至2021年4月15日,唯品会旗舰店关注人数为221万,京东与唯品会在品类、客群上具有互补性。

2019年9月26日,唯品会及拼多多在同一日向北京高院递交申请,请求以第三人身份加入京东针对天猫、阿里巴巴滥用市场支配地位的诉讼,主张阿里滥用了在中国大陆B2C网上零售平台市场的支配地位,其实施的“二选一”构成滥用市场支配地位项下的限定交易行为。2021年4月10日,国家市场监督管理总局发布了对阿里巴巴的行政处罚决定,限制二选一。我们认为,以品牌商家为主要特点的唯品会或会迎来一波品牌商家的回归,助力平台品牌数量、GMV、用户数的提升。

5 中国折扣零售集中度待提升,唯品会加码线下提升竞争力

2020年美国折扣零售的零售额达401亿美元,CR3高达89.9%。根据Euromonitor数据,2020年美国折扣零售的零售额为400.9亿美元,占美国总体零售额的1.16%,其中, TJX(成立于1976年)、Ross Stores(成立于1950年)、Burlington Coat Factory Warehouse(成立于1972年)占折扣零售额的前三名,2020年其折扣零售的市占率分别为45.2%、31.2%、13.5%,CR3合计为89.9%,行业集中度较2019年提升4.6pp。

相较而言,中国的线上折扣零售以唯品会为龙头,线下折扣零售市场还处于起步阶段,行业高度分散,由各区域龙头占领。我们认为,唯品会目前正通过线下的唯品会专卖店、唯品仓、唯品会奥莱布局市区折扣零售,通过收购的杉杉奥莱布局市郊奥莱业态,继续深耕折扣零售市场,随着国内折扣零售行业集中度的提升,唯品会凭借其扎实的运营能力、库存销售能力、正品低价的品牌力有望持续拓宽客群、提升市占率。

聚焦品牌特卖,300家唯品会专卖店&200家唯品仓(截至2019年底已开业的)、9家杉杉奥莱(截至2021年4月13日已开业的)、1家唯品会合肥城市奥莱(2020年12月底开业),补充线下布局,构建护城河。①2019年7月,唯品会宣布以29亿收购杉杉商业集团100%的股份。截至2021年4月13日,杉杉商业旗下开业运营了9个奥特莱斯项目,另外还有3个奥莱项目正在规划筹建中。②2020年12月底,唯品会首家城市奥莱项目开业,在过去,特卖电商主要运营的是二三线品牌,线下奥莱的定位更多是高端品牌、国际大牌,唯品会既包含国际大牌也包含二三线品牌,线下奥莱的拓展或能帮助唯品会从库存特卖升级为品牌特卖。与此同时,利用多年经营的品牌优势,唯品会或能弥补目前中国线下奥特莱斯项目品牌吸引力不足的缺点。③2018年8月,唯品会推出了S2B2C社交电商平台唯品仓。截至2019年底,唯品仓线下店数量已达到200家,市区线下店成为导流的重要入口之一。

6 盈利预测与估值

假设1:自营商品收入:假设公司能够持续吸引老客户+年轻女性用户,预计21-23年公司年活跃用户数分别增长21%、16%、10%、年下单次数分别增长8%、5%、3%,每单扣税后单价在波动中维稳,自营商品业务保持稳定增长。

假设2:受益于限制“二选一”的政策,假设公司品牌数量持续提升,规模效应下,21-23年毛利率分别提升0.1pp、0.5pp、0.5pp。

基于以上假设,我们预测公司2021-2023年分业务收入成本如下表:

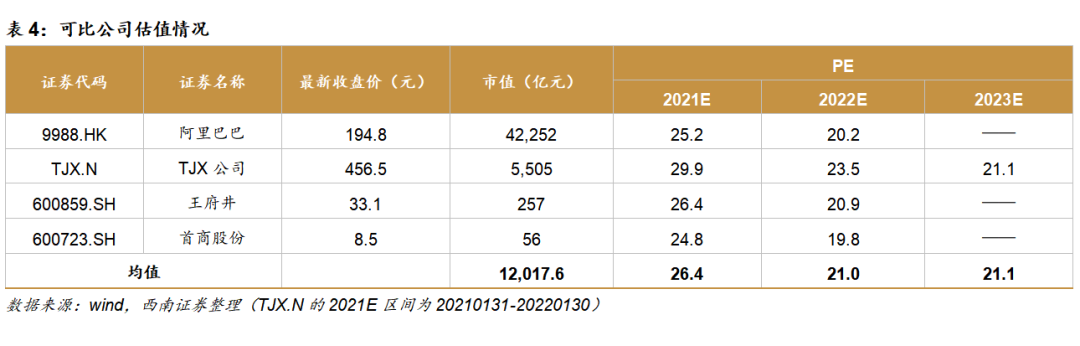

预计公司2021-2023年归母净利润分别为65.1/80.9/99.3亿元,PE分别为19.9/16/13倍,我们选取与线上零售、线下奥莱相关的公司进行对比,2021年行业平均估值水平为26倍,给予公司 2021年26倍PE,预计唯品会合理市值为256亿美元(6 个月内)。

7 风险提示

零售商业模式转变带来的品牌库存率降低风险,线下扩张速度不及预期风险,折扣零售模式竞争加剧风险,获客成本持续提升风险。

(智通财经编辑:张金亮)

扫码下载智通APP

扫码下载智通APP