如何辨别外资类别?

本文转自微信公众号“尧望后势”。

5月以来,北上资金单月流出创下历史新高,6月却又连续多日回流。对于习惯了外资大幅流入或者已经认可了我们对“外资流入大趋势”判断的投资者而言,这种“异象”不免让人担忧恐慌,市场对此也解读纷纭。

部分投资者认为国际贸易形势不明朗加剧、汇率波动改变了外资入场趋势;也有投资者认为外资担忧企业盈利下行而提前撤离;甚至有部分投资者认为外资在“做波段”,并归纳出外资“择时规律”等等。

上述分析其实都流于表象了,误解的原因是没有深入理解外资本身并非一体,也有资金性质的分化。其实这一点我们在2月份《数据辨别“真假”外资》报告中已经提及了,本篇报告将做进一步揭秘:

1、外资资金结构拆分:交易型和配置型

提到外资,多数投资者给其的画像都是长线资金,持股久期长、忽略短期波动专注长期配置。这个印象大部分是正确的,确实外资之中配置型资金的占比很高。但万万不可忽视的是,在外资中也确实存在着短线资金,这些资金可能是宏观对冲、可能偏量化、甚至可能是追涨杀跌的“洋游资”。或者总结而言,外资中也有交易盘。

2、交易盘占比多少,最近有何变化?

在2月报告《数据辨别“真假”外资》中,我们就已从北上资金的托管机构出发,拆分北上资金的资金结构。这里我们继续沿用此前的前提假设,对北上资金这一看似统一的整体做进一步的拆解分析。

根据陆股通交易规则,北上资金持股均托管在香港金融机构中。托管机构主要由三类,第一类是中资机构;第二类是外资的银行席位;第三类则是外资投行(券商),主要通过其PB系统托管。

虽然并不绝对,但托管在这三类机构的资金属性仍有显著区分。海外长线配置型资金,多数托管在外资银行席位;而对冲、量化或“洋游资”这类短线交易型资金,由于交易便利性的要求,多数通过外资投行的PB系统托管;而托管于中资券商机构的资金,则可能“假外资”的概率较大。

因此,拆分清楚三类托管资金比例,就能对北上资金的资金结构和行为有一个较清晰的认知和理解。由于数据处理复杂只能手工导入,我们统计了陆股通重仓前100大个股的托管情况,其占陆股通整体持股规模接近80%,可以较好代表北上资金的整体情况。

最终我们的统计结果如下:

1、北上资金持仓中,约25%的北上资金托管于外资投行(券商)中,这部分如上文所述,我们归结为交易型资金。这部分资金占比在我们3月初测算时达到高点26.59%,并在5月市场环境恶化时(市场调整、全球波动、汇率贬值)时占比大幅下滑至22.20%。

如果按照各自时点的陆股通持股规模测算,3月初这部分交易盘持股规模约2660亿,5月底其持股规模缩减为2068亿,下降592亿,基本与北上资金流出体量相吻合。因此我们得出结论,北上资金流出的部分基本集中在托管在外资投行中的短期偏交易型的资金中。这些资金以对冲、量化基金甚至是追涨杀跌风格的“洋游资”为主体,是导致北上资金前期大幅撤离的主力。

2、外资银行托管市值占比始终稳定在7成以上,是绝对大头,也即陆股通资金约有3/4为长线配置型资金。这与我们一贯对外资的认知较为吻合。这部分资金占整个陆股通托管比例在3月初时为73.41%,但5月底已增至77.80%。

从绝对金额看,3月初其整体的配置金额约为7343亿,5月底微降至7247亿,下降不到100亿,如果考虑到其持仓股价的下跌,整体上3月到5月甚至可能是净流入的。也即我们一直期盼入场的长线配置型资金,在过去一段时间中整体甚至可能继续边际流入,至少并未出现大幅撤离。

3、托管在中资机构的比例一直较低,这部分大概率是各种原因“绕道”的假外资,这部分内容并非本篇研究重点,建议关注我们2月报告《数据辨别“真假”外资》。

总结而言,虽然北上持仓以配置型资金为主(7成以上),但仍有约1/4左右的交易盘,包括对冲基金、量化基金甚至游资风格的短线交易型资金。正是由于交易盘资金的存在,使得陆股通交易活跃度始终维持在较高水平。但同时,这些短线资金也会受到市场情绪、汇率、美股、贸易摩擦等因素调整风险敞口甚至追涨杀跌,导致市场波动加大,流入流出加剧。

5月以来北上资金大幅流出,正是由于市场调整、汇率急速贬值、全球波动加剧、贸易摩擦升级共同导致短线交易盘集中流出。通过以上分析我们也可看出,市场的一些分析和担忧(如担心盈利、贸易摩擦等改变外资流入趋势、总结外资“择时规律”等等)多是未能深入分析外资资金结构的结果。事实上,外资中长线配置型资金流入的大趋势从未改变。

3、长线外资增配趋势从未改变,坚守核心资产统一战线

短线资金短期仍有不确定性。一方面,美债期限利差倒挂,对经济及美股都是很强的空头信号,虽然美联储降息预期提前,但从历史经验看降息很难扭转美股走弱趋势,外围风险仍待释放;另一方面,6月中美贸易磋商结果尚待落地,人民币汇率不确定性仍在。

因此,短线资金仍有不确定性,但大概率流出最快的时间已经过去。但更重要的是,长线外资增配趋势从未改变,核心资产统一战线正在建立。去年8月报告《全球波动加剧,为何外资还在买买买?》、《长周期视角看外资流入下大消费配置框架》中,我们就已经指出,外资流入长期是大趋势长逻辑,短期扰动不会改变这个大趋势。

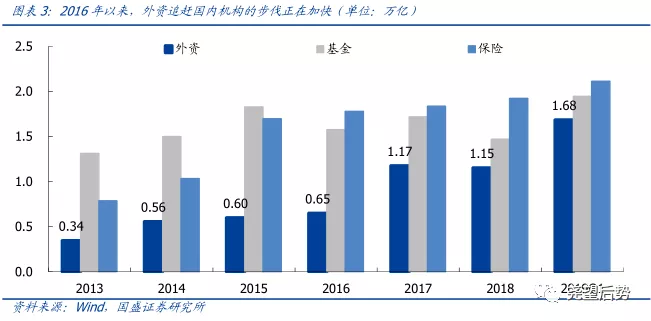

事实上,长线外资入场甚至比我们想象的更坚定。不仅最近未撤离,即使在2018年全球波动加剧、新兴市场资金外逃、A股大幅下跌、投资者信心崩塌的“内忧外患”下,外资依然提供了3000亿的入场增量。毛主席说,“革命的首要问题是分清谁是我们的敌人,谁是我们的朋友”。

过去、现在、以及未来相当长一段时间内,外资中的长线配置资金都将是核心资产统一战线的坚定战友。未来,外资将与保险、养老、理财资金一起,成为机构化、价值化、核心资产大时代的重要构建者。

风险提示

1、海外市场波动加剧;2、汇率贬值风险

(智通财经编辑:李均柃)

扫码下载智通APP

扫码下载智通APP