美债利率冲高回落,后续空间和驱动又会怎样?

本文来自“芝商所CMEGroup”。

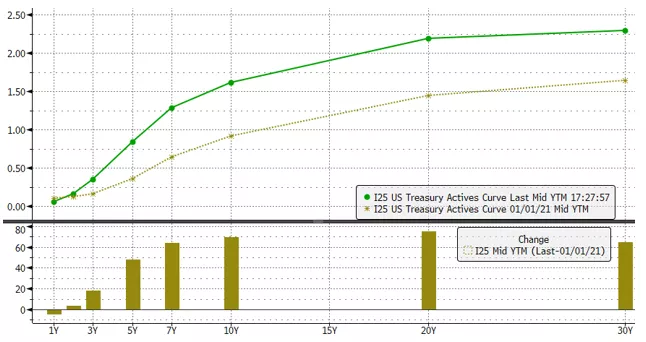

美债是今年金融市场少有的走出趋势的资产。10年期美债从年初0.93%,反弹至高点1.74%,目前震荡在1.54%附近。这个位置,如何看待长端美债的后续空间和驱动?

空间:2%可能是10年美债利率的上限

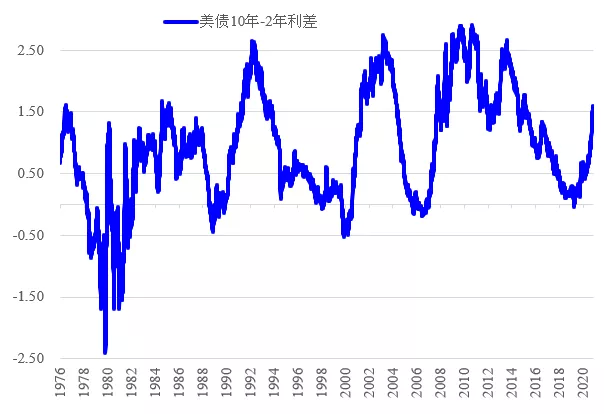

判断10年美债利率向上还有多少空间,需要借助美债的期限利差水平去衡量。考虑到今年美联储不会有任何实质加息动作,2年期美债大概率维持在目前0.15%附近。这意味着10年-2年的期限利差变动主要是看10年期美债的变化。

10年 - 2年的美债期限利差,是表征美债曲线陡峭程度的指标,也是反映市场如何评估美国经济中长期增长动力的指标。我们看到历史上,美债期限利差在经济复苏阶段进入到熊陡上限的利差水平,主要在1.5%-2.5%这个区间波动。目前这一利差在1.5%附近。接下来10年期美债向上还有多少空间,取决于市场如何评估美国这一轮经济的中期增长力度。(注意是中期,不是短期)

如果我们认为在跳过疫情带来的短期增长扰动之后,美国经济的中期增长仍然是2%的增速水平,那么这一轮美债的熊陡,期限利差的宽度,我们就无法过于乐观。2%可能是期限利差的上限水平,这也是市场目前对10年美债2%上限判断的由来。

驱动:美债利率的向上驱动可能在下半年弱化

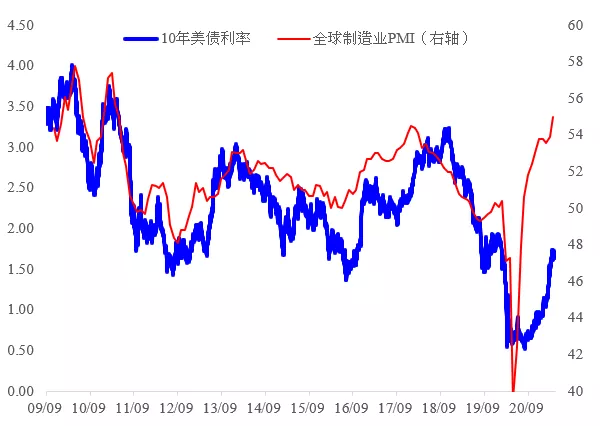

从10年美债的驱动看,尽管美债利率是美国的债券利率,但它对全球的制造业景气度有着较高的相关性和敏感度。这与美债作为全球无风险利率的定价锚定有关系。或者说,当全球制造业景气度向上时,全球对美债的需求会降低,反之增强。

所以在判断美债长端的驱动时,我们对全球制造业的情况会更加关注。从我们跟踪的全球主流国家短端利率同差变动,对全球制造业景气的领先指引看,本轮全球制造业景气度可能会在三季度触顶。这也就意味着,从驱动看,美债利率的向上驱动,会随着时间的推移,而逐渐在下半年弱化。

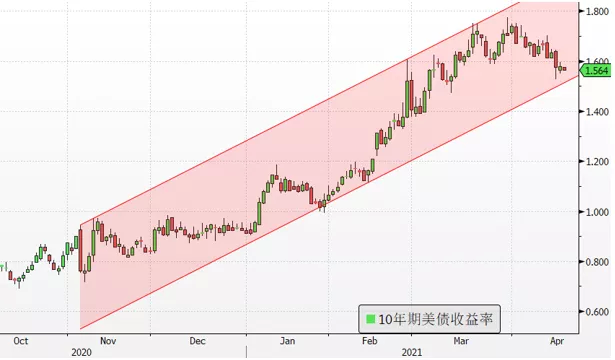

技术面:10年期美债收益率上涨速度放缓

从技术图像上来看,10年期美债收益率目前处于非常清晰的上涨趋势通道中,只不过上涨速度放缓明显,过去一个月的时间在1.6%-1.8%之间震荡。

未来若能突破1.8%,下一个关键阻力位是整数位2%,2%亦是月线级别的下跌趋势线阻力。

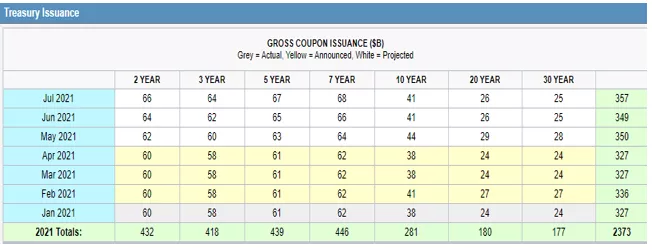

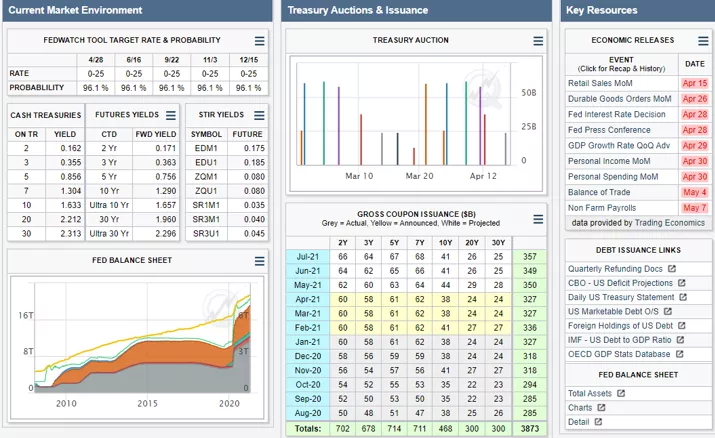

除了上文提到的基本面因素以外,美债发行量的不断增加也是从供需层面支撑收益率上行的关键变量。通过CME TreasuryWatch工具,我们可以获得下表具体各个期限的美债发行规模,从供需层面分析美债收益率的走势。

CME TreasuryWatch由芝商所提供,集合了多个数据集,包括美债收益率、美债拍卖和发行、美联储资产负债表数据、核心市场利率等,旨在更好地分析影响美债市场的因素。

该免费工具将数据组织排序为3个相关列,最左边的一栏包含重要的市场数据,并动态更新美联储公布的资产负债表数据。本栏还包括芝商所另一个分析工具FedWatch的联邦公开市场委员会(FOMC)目标利率和概率信息。中间一栏以图表和表格的形式跟踪并绘制近期、历史和预测的美债拍卖规模。最右边的一栏可查看重要的美国经济事件,以及其他相关债务发行信息的链接,内容是动态更新的。

CME TreasuryWatch可以从芝商所的英文网站进入。

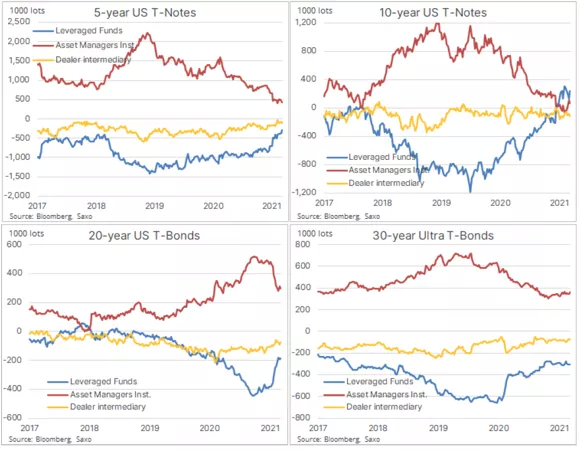

COT持仓与利率期限结构变化

年初至今,美债持仓结构也发生了显著变化,具体表现为资产管理机构整体净多头减仓,而杠杆基金则整体净空头平仓。换句话说,资产管理机构的多头平仓是驱动本轮美债收益率快速上行的主要推动者。

同时,我们来仔细看各个期限的年初至今持仓变动,20年期的变化最显著,其次是10年期,符合年初至今的收益率曲线变动幅度,美债卖压主要集中在20年期。

4月28日FOMC会议展望

我们预计美联储将维持基准利率不变。但面对近期公布的各项趋于过热的经济数据指标,美联储将不得不面对越来越强的货币政策边际收紧预期而被迫调整自己的措辞。近期一些美联储官员的讲话已经展露端倪,如鲍威尔在接受《60分钟》采访时提到得益疫苗接种和财政支持,美国经济将增长更快;圣路易斯联储行长布拉德称,75%的新冠疫苗接种率将是美联储讨论缩减债券购买计划的前提条件之一。

预计这些措辞变化最终会体现在Tapering和加息的预期定价中,并对美债收益率构成一定支撑。

结论

在大方向上,我们继续看涨美债收益率;在未来空间上,在加息之前2%是10年期美债收益率的关键阻力位。对于趋势交易者而言,近期的美债收益率回调提供了绝佳的重新进场机会。

(智通财经编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP