嘉楠科技(CAN.US):矿机是比特币看多期权,业绩有望延后爆发

本文来自微信号“吉时通信”,作者:国盛证券。

摘要

全球首个ASIC比特币矿机生产商,首个上市矿企。嘉楠科技(CAN.US)成立于2013年,2019年在纳斯达克上市。公司生产出了全球首个基于ASIC的比特币矿机,市占率领先,与台积电、三星和中芯国际等晶圆厂均有密切合作,供应链管理与成本控制能力强,并在探索研发以太坊等其他币种矿机,人工智能业务表现抢眼,2021年下半年挖矿业务增长可期。

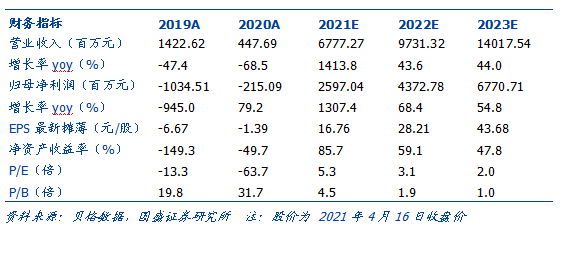

矿机是比特币看多期权,业绩释放有滞后性。公司已披露2020财报,实现营收4.5亿元,毛利3776万元,扭亏为盈(2019年亏损5亿元),净亏损2亿元(2019年为10亿元),其中,2020Q4营收3825万元,毛利909万元,净亏损7196万元(2019年为8641万元)。

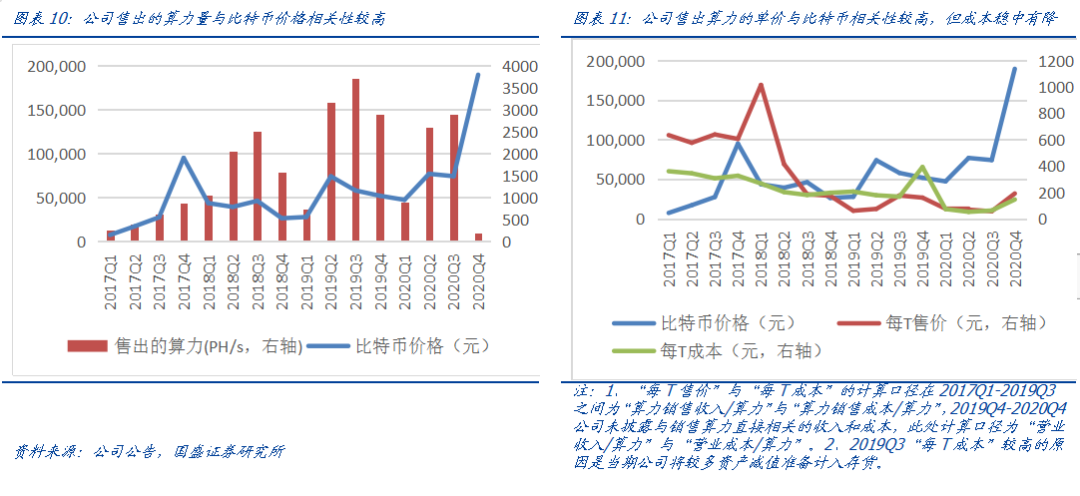

市场认为,比特币矿机公司业绩能与比特币价格同步。而实际上,从币价上涨到矿工购买矿机、将矿机托管到矿场、将算力配置到矿池有时滞,更重要的是,由于矿机公司业绩受库存影响较大,币价上涨前难以事先备货,而要根据客户需求向晶圆厂下单流片,这其中一般需要一个季度以上,因此公司当前司与主流晶圆厂合作,产能布局较优,下半年产能释放在即。

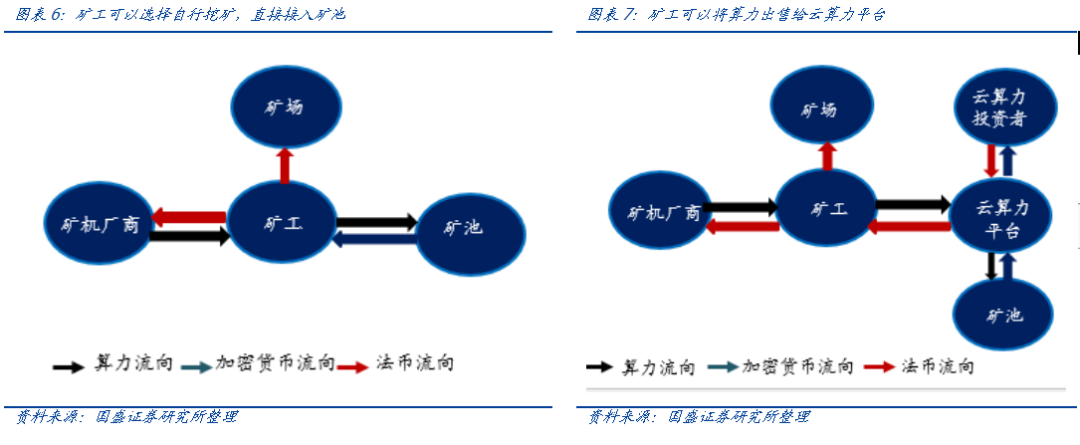

公司Q2将开始配置部分算力自行挖矿,矿机“牛市无产能、熊市多库存”的局面有望缓解。且作为矿机厂商,挖矿成本较低,将最大程度受益于BTC牛市,盈利弹性凸显。

估值与投资建议。公司2020年全年售出6.6EH/s算力,其中2020Q4售出200PH/s。(注:1EH/s=1^3PH/s=10^6 TH/s,1TH/s指矿机每秒可以做10^12次哈希运算)。

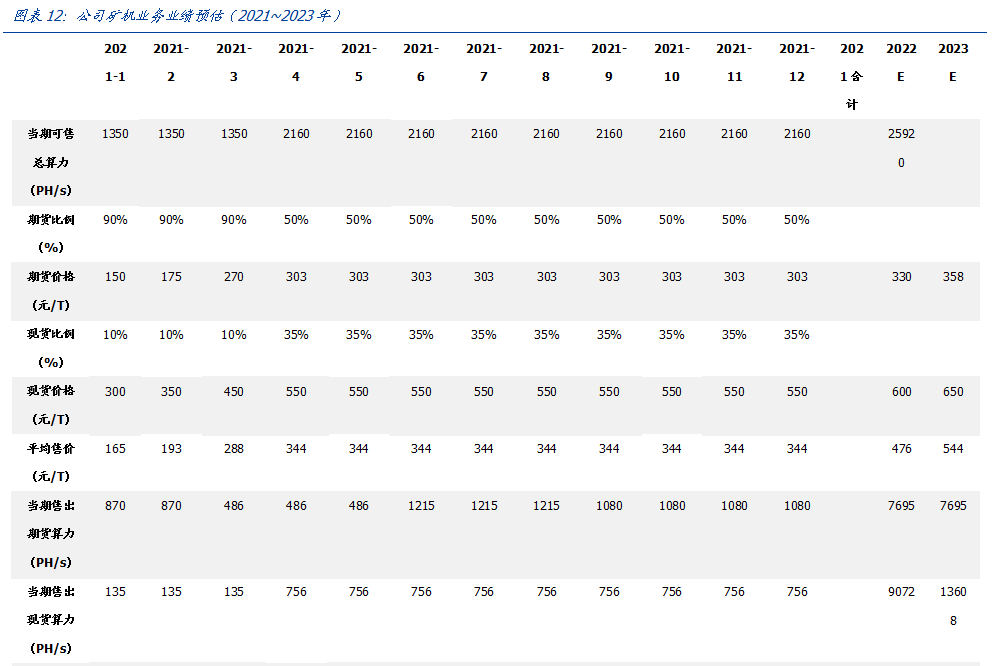

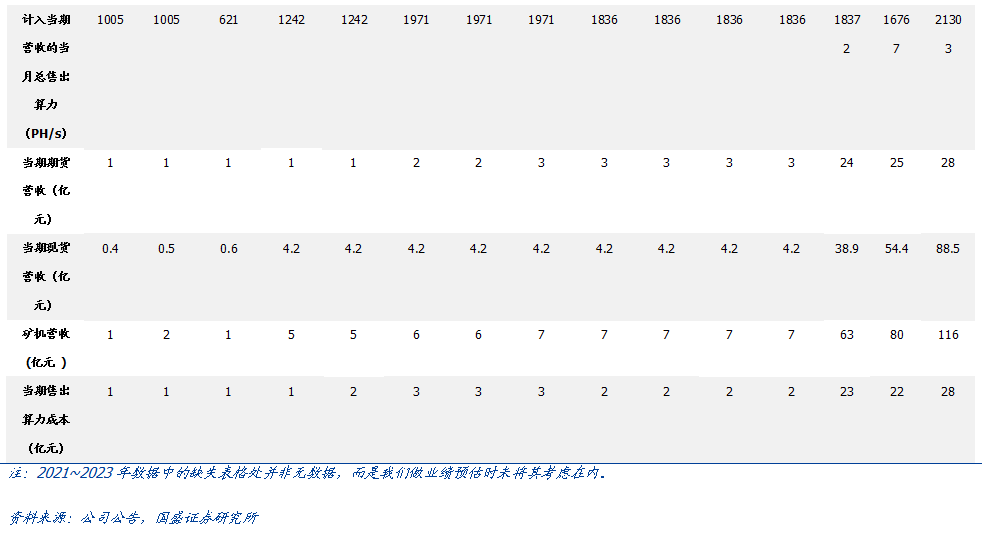

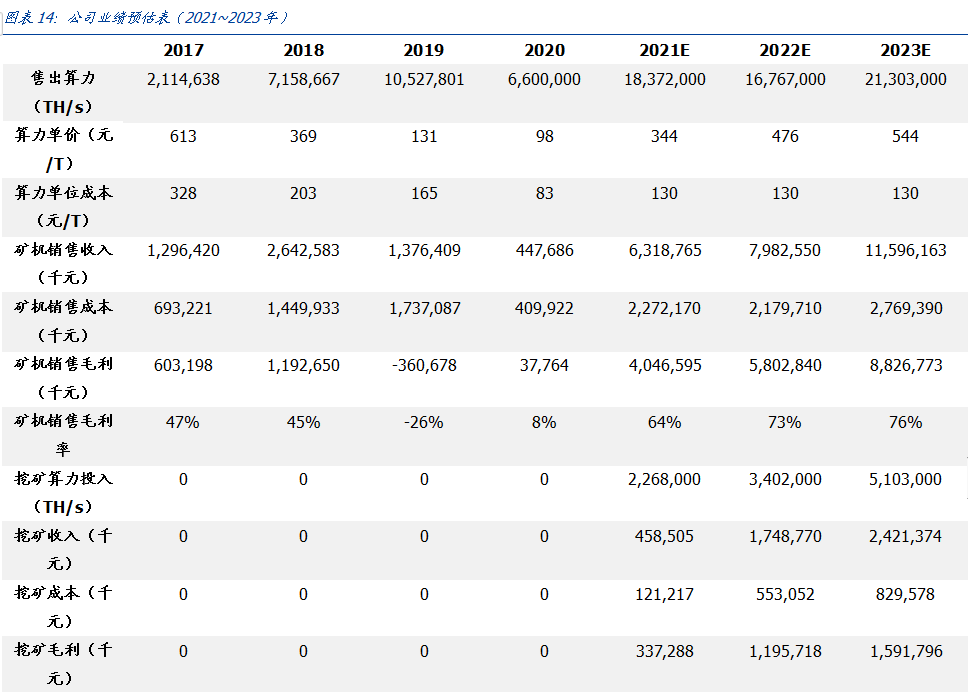

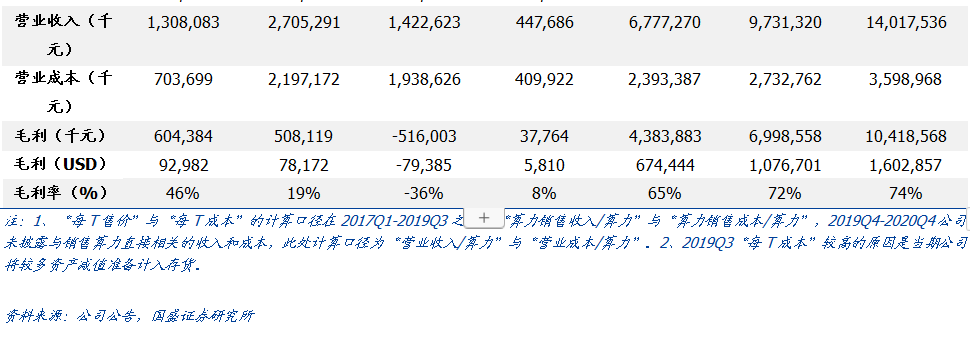

关于矿机业务,鉴于比特币价格上涨、矿机芯片产能有限,我们假设公司2021年上半年所售矿机中大部分为单价较低的期货而非现货,2021年下半年调升现货比例。假设公司2021/2022/2023年售出18/17/21 EH/s算力,矿机销售收入为63/80/116亿元,毛利为40/58/88亿元。

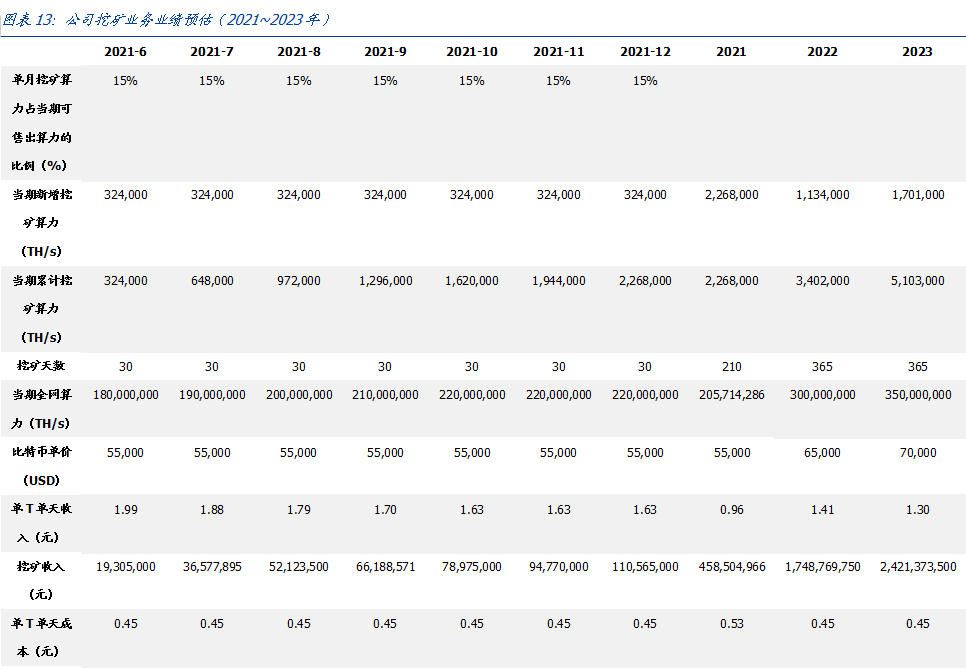

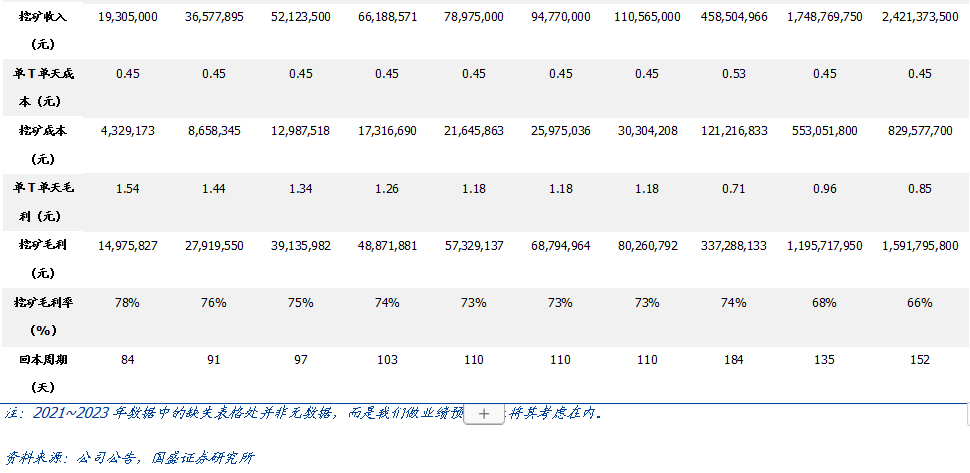

关于挖矿业务,假设公司2021年6月开始挖矿,2021/2022/2023年,全网矿工每日可得1000个比特币,比特币价格为5.5/6.5/7万美元,全网算力平均为206/300/350 EH/s,电费为0.35元/kwh,矿机成本为100-130元/T,折旧期为3年,采用直线折旧法,公司投入2/3/5EH/s自营挖矿,则公司挖矿收入为4.6/17.5/24亿元,挖矿毛利为3/12/16亿元。

另外,公司人工智能业务也有望在2021年获得更大进展。综合来看,我们预计2021/2022/2023年营业收入为68/97/140亿元,归母净利润业绩更多地是反应2020年10月币价飞速上涨前的期货需求。

晶圆产能占优、自挖业务补强短板。2020年10月以来,比特币价格从1.1万美元一路攀升至6.3万美元,带动市场对比特币矿机的需求飞涨,另外由于矿机芯片产能有限,矿机价格上涨动力强劲。公为26/44/68亿元(约为4/7/10亿美元),我们首次覆盖,给予“买入”评级。

风险提示:比特币价格波动,芯片产能波动。

公司概况

领先的比特币矿机厂商,进军人工智能与自营挖矿业务

公司成立于2013年, 2019年11月21日在美国纳斯达克上市,是领先的ASIC芯片无晶圆设计与整机销售厂商,拥有矿机品牌“阿瓦隆(Avalon)”,生产出了全球第一台比特币ASIC矿机(注:ASIC指Application Specific Integrated Circuit,专用集成电路)。在产业链中,公司的上游台积电、三星、中芯国际等晶圆制造商和日月光、矽品等封测厂商,下游是矿机买家。公司也在探索针对比特币之外币种(如以太坊)的矿机。

2018年9月,公司作为业内首家推出了基于Risc-V架构的商用边缘计算人工智能芯片。另外公司将在2021年下半年开始自营挖矿,以更好地平衡比特币价格对公司矿机业务的影响。

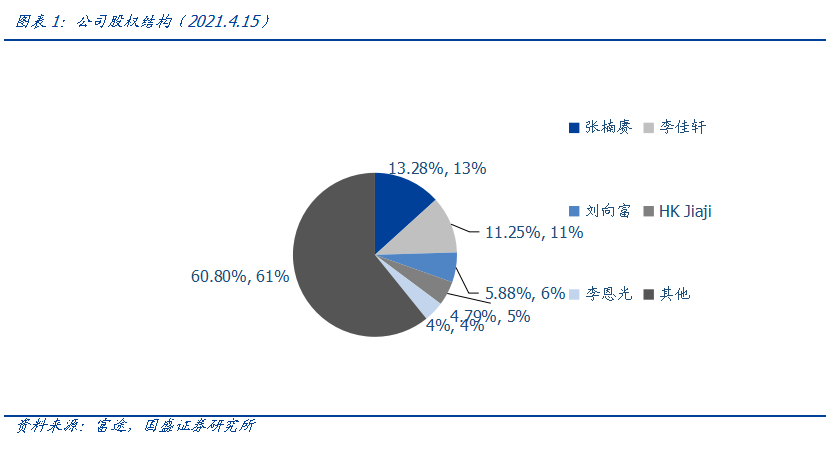

创始人、董事长兼CEO张楠赓持股比例高

公司股份分为A类和B类两种,其中,每份A类股对应1票投票权,每份B类股对应15票投票权,A类股无法转换为B类股。公司上市前所有B类股(356,624,444股)均由董事长兼CEO张楠赓持有。张楠赓毕业于北京航空航天大学,2011年开始研发比特币矿机,2013年成功研发出首个ASIC比特币矿机。公司曾获浙商全国理事会前主席姚勇杰等人的天使投资。

2021年4月13日时,根据富途数据,公司共有1.55亿股本,其中8240万股为流通股,流通股占比53%。

比特币挖矿是一门怎样的生意?

比特币和比特币挖矿是什么?

比特币是一种交易媒介和价值储藏工具。它使用加密技术来控制货币单位的创建,并验证资金的转移。许多消费者使用比特币,因为它提供了更便宜、更快的点对点支付选项,而不需要提供个人信息。

区块链是比特币的底层技术。它是去中心化的数字账本,能在没有第三方中介的情况下记录并实现安全的点对点交易,实现数字资产的确权。当用户请求区块链网络处理一笔交易时,由矿机(专用计算机)组成的点对点网络使用已知的算法验证交易,争夺交易的记账权。

交易被验证之后,区块链上生成一个新的数据块。新的区块以永久和难以篡改的方式添加到现有的区块链中,交易就完成了。每一笔交易以及流通中的每一笔数字资产的所有权都记录在区块链中。

成功验证交易的矿机获得比特币奖励和交易手续费(比特币通过这样的方式实现公开发行)。每次交易时,矿机都会更新BTC账本。

比特币挖矿行业规模多大?

已知以下事实,

事实1:2009年比特币上线,“挖”出新区块的矿机可以获得50个比特币奖励,其后每4年,该奖励减半1次。当前比特币的出块奖励为6.25个比特币(注:比特币奖励依次为50-25-12.5-6.25)。

事实2:不管比特币全网算力多少,比特币网络大约每10分钟会出现1个新的区块。全网算力多,则比特币网络会降低挖矿难度,反之则反,即出块速度保持恒定。

事实3:每天有24小时,即144个10分钟(24*6)。

事实4:当前比特币价格约为56833美元(Bitinfocharts,2021.2.21)。

可以得知,比特币日产900个(6.25*144),比特币挖矿行业的出块奖励规模为每日5115万美元(56833*6.25*144),交易手续费为765万美元(134.56个比特币,占比特币日均产量900个的15%,截至本报告写作时的2021年2月21日14时的24小时),总计5880万美元(约3.8亿元)。

比特币挖矿行业的驱动因素是什么?

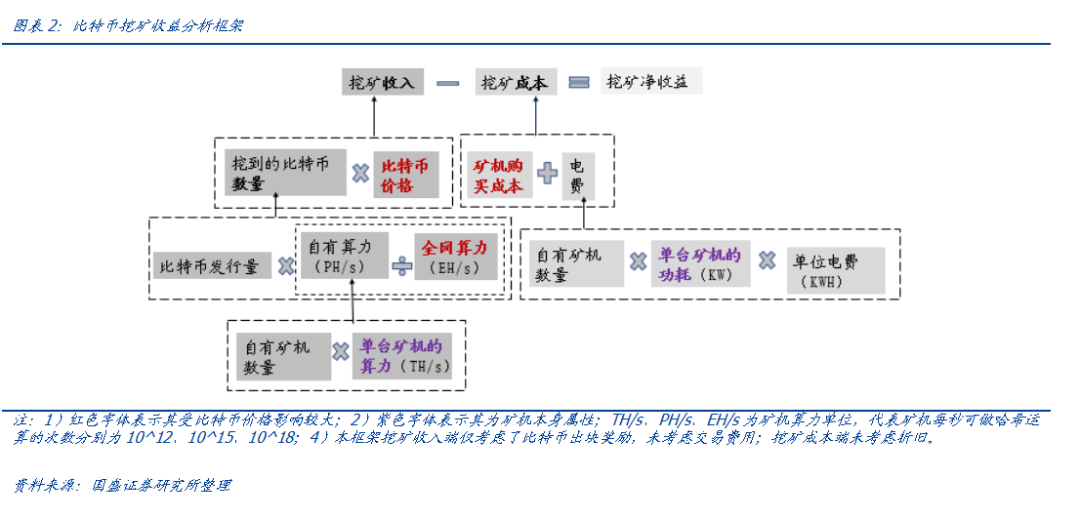

影响比特币矿工账面收益的因素主要是矿工所能挖到的比特币的数量和比特币的价格,而前者的影响因素主要是矿工所持有的算力占全网算力的比例,这一比例越大,矿工在全网记账权的争夺中获胜的概率越大,能挖到的比特币的数量越多。

影响比特币矿工成本的因素主要是买入矿机的价格、矿机功耗和电费等,其中,矿机购置价格是固定成本,矿机功耗是矿机本身的属性,电费是可变成本,与功耗相关。

当比特币价格上涨时,对矿机的需求增加,矿机提价,此时购买矿机的成本上升。因此,比特币价格上涨并不会带来挖矿盈利线性增长,除非具备购买矿机的成本合理(例如比特币价格低迷时购入矿机)、电费较低(有较好的电力资源)、矿机功耗较低等因素。

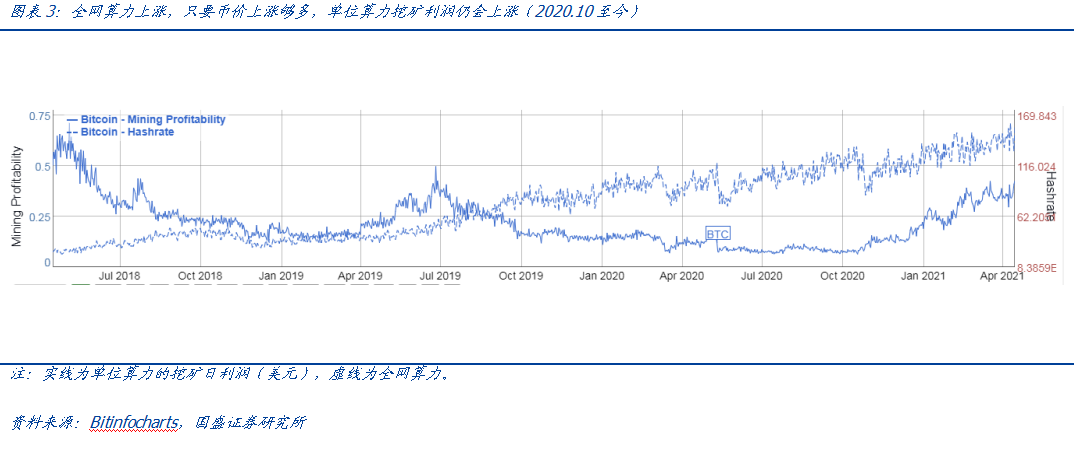

比特币价格上涨,更多矿机加入挖矿,全网算力上升,由于全体矿工每日可得比特币数量接近恒定(每日1000个左右),单个矿工拥有的算力占全网算力的比例下降,单个矿工可以挖到的比特币数量不一定增加,矿工新购入矿机的价格也会上升,但如果币价上涨得足够多,单个矿工的挖矿利润仍然有可能增加,这正是2020年10月比特币飞涨以来的情形(详见下图)。这种局面为矿机价格上涨提供了强劲动力。

币价上涨叠加芯片缺货潮,利好矿机厂商和有低成本算力的矿工

近期,比特币价格上涨较快,矿工收入上涨。另外,比特币矿机产能受到芯片代工厂产能限制,全网算力上涨幅度受限。因此,不管是看比特币价格还是矿工算力占全网算力的比例,均利好矿工收入端,回本周期缩短。

矿工的回本周期也是矿机厂商定价时考虑的重要因素。当矿工的回本周期缩短,矿机厂商大概率抬升矿机价格,矿机购置成本增加,新入场的矿工回本周期大概率不如前期已购入充足算力的矿工。

据矿机公司报价,其春节前后相比,单位算力价格已经出现大幅增长,如果回归盈利预测,预期将进一步上修,这是矿业概念股的弹性所在。

公司竞争优势

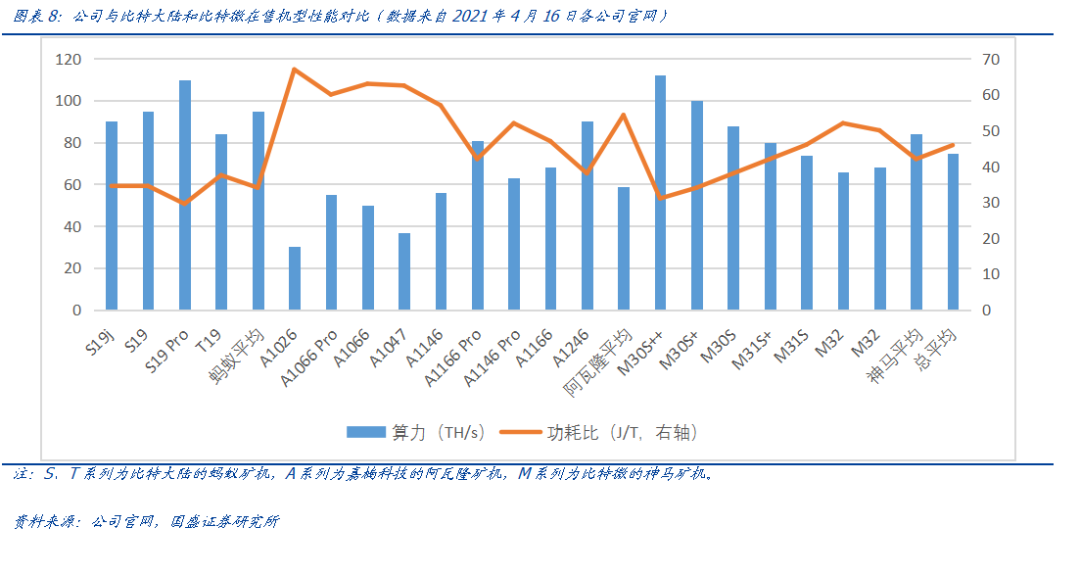

根据Frost& Sullivan,2019年上半年,根据所售出的算力,公司是全球第二大比特币矿机厂商。公司的主要竞争对手是比特大陆和比特微等矿机厂商。

其中,比特大陆(BitMain)成立于2013年,矿机品牌名为“蚂蚁(Antminer)”。该公司于2018年9月向港交所递交招股书,后中止上市。根据新浪科技等媒体报道,2019年10月29日,比特大陆创始人吴忌寒向员工发布内部信,宣布解除另一位创始人詹克团在比特大陆的一切职务,并撤换了关键岗位负责人,其后两人发生多次公司控制权纠纷。2021年1月,吴忌寒宣布辞去比特大陆 CEO 兼董事长职务。

比特微(MicroBT)成立于2016年,矿机品牌名为“神马(WhatsMiner)”。该公司创始人杨作兴2015年曾在比特大陆兼职,参与研发出其后广受好评的S9矿机。2017年、2021年,比特大陆分别对杨作兴发起专利侵权与商业秘密侵权诉讼。

产品方面,公司A1166 Pro与A1246两款机型较为优异,算力高于三大品牌官网列示矿机的平均值,并且功耗比低于平均值。

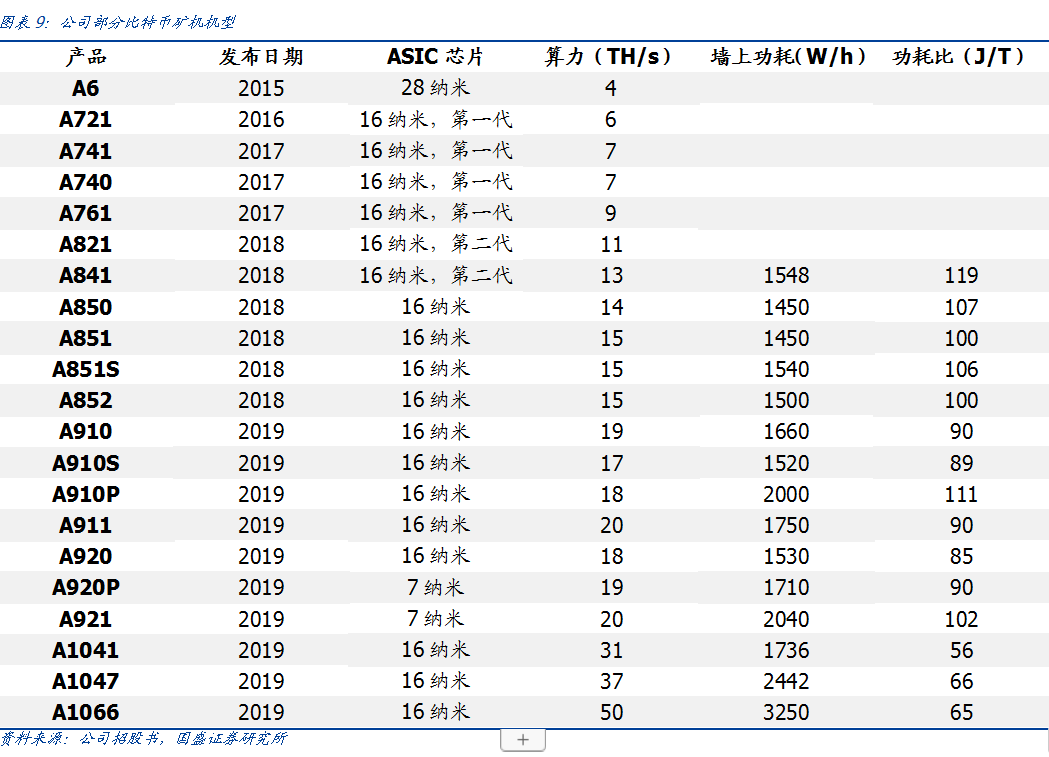

技术迭代迅速,积极应用晶圆厂先进制程,功耗比不断下降

公司技术迭代能力领先,功耗比(单位算力功耗)不断下降,对晶圆厂先进制程的使用率高。衡量矿机性能的关键指标,除了算力,还有功耗比。公司近年来对矿机不断推陈出新,大胆尝试各晶圆厂先进制程,算力不断增大,功耗比不断下降。

供应链管理能力强,矿机成本稳中有降

虽然公司所售算力的单价与销量与比特币价格相关性较大,但公司是矿机厂商中与较多晶圆厂合作的典型范例,与台积电、三星和中芯国际等均有(过)合作,在矿机成本端管理能力优异,单位算力的成本稳中有降,近年来已降至100元/T左右(T为算力单位TH/s的简称,指矿机每秒能做10^12次哈希运算,1T=10^12 H/s,1PH/s=10^3 TH/s,1EH/s=10^3 PH/s)。

首家上市矿企,合规优势强

2019年10月,腾讯新闻报道比特大陆向美国证券交易委员会(SEC)秘密递交了上市申请,现暂未上市。2021年1月,区块链媒体“吴说区块链”报道比特微正在筹备上市,现暂未上市。公司是第一家上市的比特币矿机厂商,也是当前已上市的矿机厂商中所售算力规模最大的一家(另一家是亿邦国际)。公司作为上市公司具备一定的合规和融资优势。

估值与盈利预测

矿机业务

公司2020年全年售出6.6EH/s算力,其中2020Q4售出200PH/s。(注:1EH/s=1^3PH/s=10^6 TH/s,1TH/s指矿机每秒可以做10^12次哈希运算)。关于矿机业务,鉴于比特币价格上涨、矿机芯片产能有限,我们作出如下假设:1)公司2021年上半年所售矿机中大部分为单价较低的期货而非现货,2021年下半年调升现货比例;2)公司2021/2022/2023年售出18/17/21 EH/s算力;3)公司销售的主力机型是A1246(单位算力为90T/台)。可得,矿机销售收入为63/80/116亿元,毛利为40/58/88亿元。

挖矿业务

关于挖矿业务,已知公司2021年6月开始挖矿,计划2021年投入2-4EH/s自营挖矿,全网矿工每日可得1000个比特币。我们作出如下假设:2021/2022/2023年,比特币价格为5.5/6.5/7万美元,全网算力平均为206/300/350 EH/s,电费为0.35元/kwh,公司用于挖矿的矿机单位算力为90T,功耗为3500W,矿机生产成本为100-130元/T,折旧期为3年,采用直线折旧法,公司投入2/3/5EH/s自营挖矿,可得,则公司挖矿收入为4.6/17.5/24亿元,挖矿毛利为3/12/16亿元。

总体

另外,公司人工智能业务也有望在2021年获得更大进展。综合来看,我们预计2021/2022/2023年营业收入为68/97/140亿元,归母净利润为26/44/68亿元(约为4/7/10亿美元),BTC上行周期之下,维持“买入”评级。

风险提示

比特币价格波动。这可能会影响市场对矿机的需求和公司挖矿收入。

芯片产能波动。这可能影响公司矿机的生产量与销量。

(智通财经编辑:mz)

扫码下载智通APP

扫码下载智通APP