一个股民的来信:构筑箱底3年、营收增长3倍、光大国际(00257)可否买入?

中国苏州,有一群类似海洋馆的白墙蓝瓦厂房,它们每天吞噬的是,苏州市区的大量垃圾,生产的是人们生活的必需品——电。

这群可爱的建筑,是中国光大国际引进垃圾焚烧发电技术后,建造的垃圾发电厂项目之一。公司推行该类业务至今,处理规模从早期的0.42万吨/天,到现在已近2.2万吨/天,2017年预计增产1.58万吨/天的规模,增加71%的垃圾处理量。

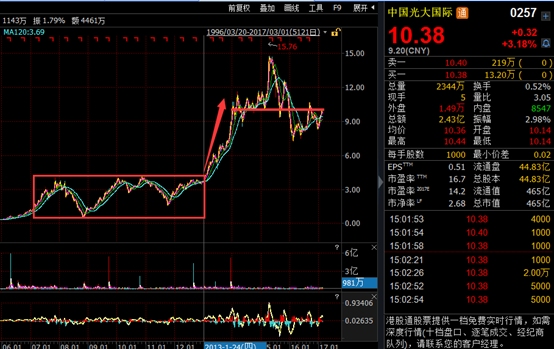

作为成长的回报,自2009首次接触垃圾焚烧发电以来,公司的股价,从最底的0.415港元/股,曾涨至最高点的15.76港元/股,高低点相差近40倍。

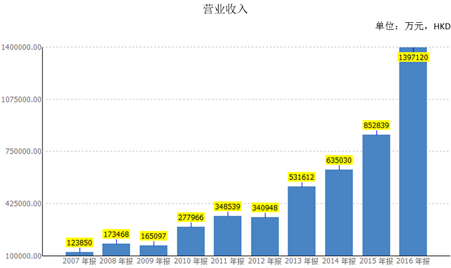

2月28日,光大国际发布业绩公告称,2016年获营收139.71亿港元,同比增长64%;税息折旧及摊销前盈利为50.51亿元,同比增长35%;纯利为27.85亿元,同比增长34%;派末期息13仙,2015年同期为12仙。

这次营收和纯利双双大增,在资本市场属实是十分吸睛。大摩和德银也纷纷发布对公司的评价,同时表示对公司的毛利率下降,和净负债率提升的隐隐担忧。

近日,智通财经接到一位股民的咨询,其称,根据光大国际的财报,其业绩较之2013年增长3倍,但股价已却有三年半时间未动,是否现在为买入良机?

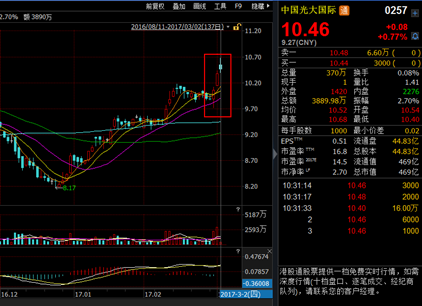

翻开光大国际的K线图,从技术层面来看,光大国际2013年末至今确处在一个箱底整理区间,价格在6.5-11元的区间震荡,至今这个箱底已构筑3年有余。那么,是否光大国际是否现时可以介入呢?

我们将在下面抽丝拔茧出答案。

先后两个天量交易日,公司突破箱体抵达新震荡平台

截至2017年3月2日,中国光大国际的股价为10.4港元/股。

图中可以看出,公司股价自2007年至2012年底,在0.4-3.8港元/股的箱体中运行,在8月29日14.85亿天量成交额后,平稳运行至2013年1月份,便开始突破箱体进入急剧拉升阶段,直到2013年12月11日再次的43.32亿天量成交额后至今,公司股票再无异常成交量出现,股价也维持在10港元/股上下,持续地震荡至今。

那2013年初,究竟是什么原因激发股价,突破长达6年多的箱体空间?

智通财经在翻阅相关资料后得知:2012年末,亚投行为光大国际,提供2亿美元贷款,支持公司发展垃圾焚烧发电业务,随后公司引入德国垃圾焚烧炉技术,大量建设垃圾发电项目,同时,生物质项目也开始启动。这至关重要的一步,为光大国际之后数年的业绩,奠定了坚实的基础,也成就了公司引以为傲的,四大板块业务。

六大版块环保成型

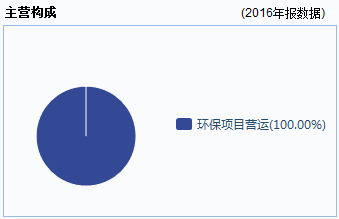

主营业务纯净,细分业务齐升,撑起公司营收连年的增长。公司主营是100%的纯环保业务,分为四大细分业务:环保能源、水务、绿色环保和环境科技,未来将推进装备制造和国际业务,打造六大板块。

公司的营业收入多年来都呈现稳定增长的趋势。

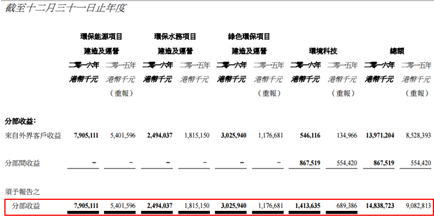

业绩报告中的数据可以看到,四大业务的收入均大幅上涨,绿色环保和环境科技营收,更是成倍增加。其中,垃圾发电业务属国内第一,危废业务国内第三,生物质项目国内第四,行业龙头地位,光大国际当之无愧。

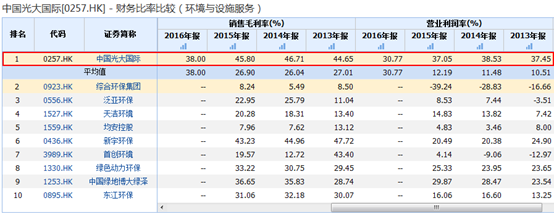

公司毛利率排行业前列,多项隐忧均有正面答案。数据显示,2013年至2015年期间内,公司的销售毛利率和营业利润率,都是行业内最高的,且一直保持稳定。

但2016年时,两项数据皆有较大幅度下降。

智通财经在对比近两年营业数据得出,公司的环保能源、水务和绿色环保的合计建造收入,2016年占比为67%,2015年是59%,营收增长高达83%;而合计运营收入,2016年占比为21%,2015年是26%,营收虽增长31%,但占比下降;财务收入也有增长,但占比从15%降至12%。

因此,两项数据下降的主因找到,即毛利率较低的建造收入占比大幅度提高。结合2016年基建的大浪潮,与公司营收大涨可知,公司两项数据的下降确实情有可原。

而提及净负债率上升的问题时,管理层表态,年内光大绿色环保股份的分拆上市,会有效地改善该情况。

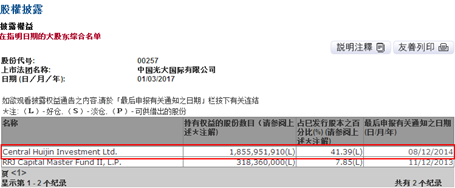

强大股东背景帮助公司获项,丰富现金支撑项目运作。涉及建造收入大涨时,不得不提的是,公司的母公司是光大集团,大股东是中央汇金公司。

综合政策是环保市场发展关键,以及地方政府是环保服务核心购买方等因素考虑,公司股东强大的官方背景,对公司获得项目,是十分有利的。

新增业务规模巨大,未来业绩有保障。目前,公司在建环保项目39个,涉及资金144.6亿元;筹建项目54个,涉及资金131亿元。2016年,新增垃圾发电规模13050吨/日,污水处理量48.5万立方米/日,17个绿色环保项目(9个生物质、8个危废项目),年农林桔梗处理规模223万吨/年,年处理危废22.8万吨/日,以及年处理生活垃圾14.6万吨/日。

截至2016年底,公司手持现金高达70.4亿元,为未来众多项目的运作,提供最坚实的保障。

多项优势驱动,带来公司业绩的高增长,在未来的行业环境中,是否依然支撑的起呢?

环保需求是加速器

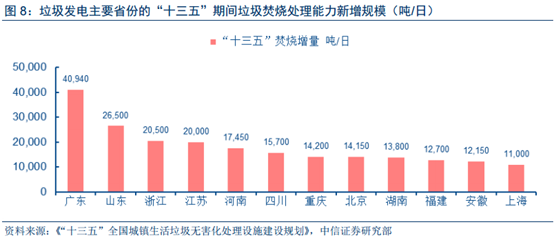

环保能源方面,垃圾焚烧市场仍有较大扩容潜力。“十三五”期间,全国城镇生活垃圾无害化处理设施建设总投资约1,924亿元,年均近400亿元,较“十二五”实际投资额增长1倍有余。根据《“十三五”全国城镇生活垃圾无害化处理设施建设规划》,2015年底,我国垃圾焚烧处理能力达到23.5万吨/日,计划2020年增加52万吨/日。

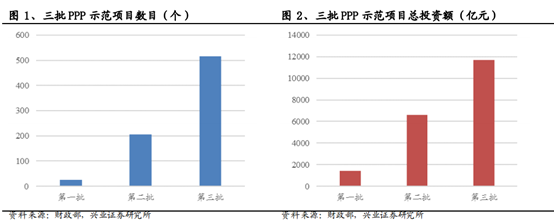

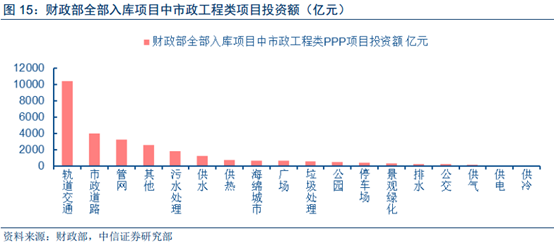

环保水务方面,水环境治理借力PPP,市场需求明显。在财政部公布的第三批PPP项目中,共计516个项目,计划总投资金额达1.17万亿元,项目数和涉及金额均远超出前两批PPP示范项目。

从各个子行业分布看,除最主要的轨道交通,和市政道路外,以水体修复、管网、污水处理、供水、河道治理、海绵城市等水环境相关项目居多。

绿色环保方面,生物质项目空间巨大,危废无害化处理市场广阔。

根据《可再生能源中长期发展规划》,全国农作物秸秆,每年约3亿吨可作燃料使用,折合约1.5亿吨标准煤;林木枝桠和林业废弃物,每年也有3亿吨可作能源利用,折合约2亿吨标准煤,合计3.5亿,而2013年生物质发电消耗仅为0.2亿吨,即使达到“十二五”规划目标,2015年也仅消耗0.5亿吨。可见,生物质发电项目的空间十分巨大。

而在危废业处理方面,业内人士和行业专家,普遍认为我国目前年危废产量约1亿吨左右,2014年申报口径下的危废产量仅为3634万吨,相差近6000万吨。

因此推测,大部分的危废没有进入正轨处理渠道,在环保压力逐年增强的如今,正规化的危废处理势在必行。如按2500元/吨的处理费,以及30%的无害化占比估算,仅危废无害化市场规模,或超500亿元,市场前景相当广阔。

行业环境上行已具备确定性,那回过头来看,光大国际现行的股价是否值得介入呢?

股价仍在旧平台徘徊,等待时机或可介入

在业绩预告发布后,接连三日微涨,截至2017年3月2日收盘,公司股价为10.4港元/股,仍是2014年水平,平台中震荡运行趋势仍未改变。

公司16.71倍的市盈率,在同行业中是最低的,但是2.68倍的市净率并不算低,在行业内是中等水平。

在综合公司质量优秀、行业前景不错的前提下,综合股价近期震荡走势,和业绩引起的波段涨幅等,因素的考虑,公司现行的股价,等待一波回调后可考虑介入。

就技术方面而言,2016年9月9日的11.08元是其目前首先要突破的第一个小高山,也是检验其箱底小平台突破的关键。(文/江松华)

扫码下载智通APP

扫码下载智通APP