海通证券:需求端恢复将成为主导,油价上涨行情或许并未结束

本文来自微信公众号“梁中华宏观研究”,作者:梁中华、应镓娴。

概要:

自从进入3月,国际油价停止了持续近4个月的上涨趋势,布伦特原油现货价格从高点接近70美元/桶下滑至3月25日61美元/桶左右。加之近期苏伊士运河上超大型货柜轮“长赐号”搁浅的“黑天鹅”事件,进一步加剧了短期油价波动。如何解读近期油价的回落,是下跌的开始还是上涨趋势中的短期调整?我们认为接下来原油供给上升不会那么快,而需求端的恢复会成为主导,油价的上涨行情或许并未结束。

1.本轮油价缘何上涨?

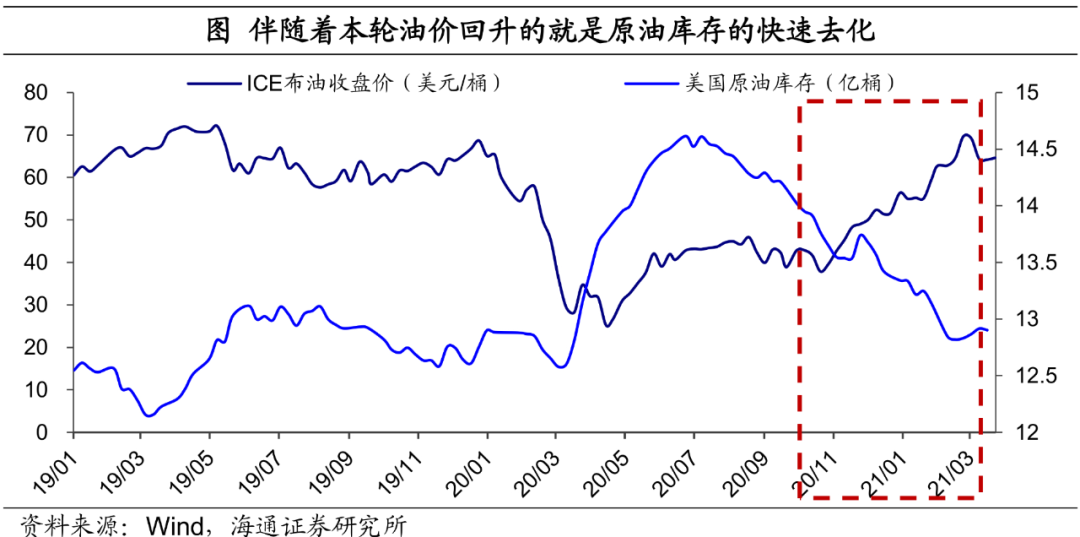

从基本面看,伴随本轮油价上涨的,是疫情期间累积库存的持续去化。去年3月疫情爆发后,原油供需失衡导致全球库存迅速积累,而从下半年开始,原油市场的供求关系已明显改善,最直接的表现就是库存的去化。以美国为例,截至3月中旬,美国战略石油储备以外的原油和产品库存已下滑至12.9亿桶,较最高时期去化近1.7亿桶,仅小幅高于疫情前水平。不仅是美国,IEA数据显示,OECD国家整体商业石油库存也在持续减少。截至21年1月,经合组织商业石油库存已连续六个月下降,从去年7月的31.26亿桶降至30.23亿桶。

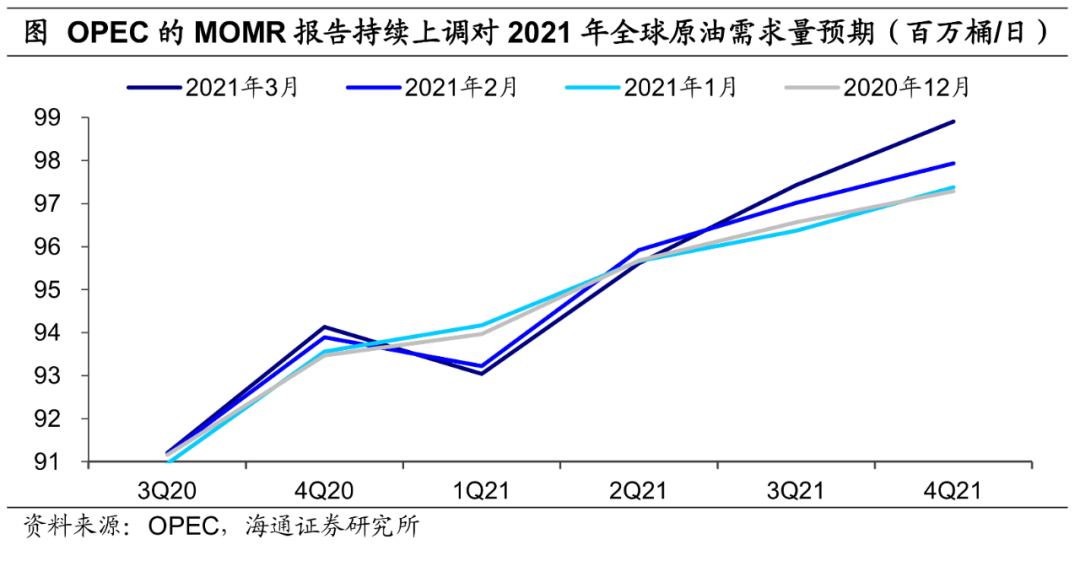

除实际供需改善外,需求恢复预期的抬升也起到重要助推作用。本轮油价的持续上行始于2020年11月,就是受益于原油需求恢复预期的明显升温。20年11月9日,辉瑞制药宣布,与德国生物科技公司BioNTech共同开发的新冠mRNA疫苗能有效阻止90%的感染,当天纽约市场原油期货价格上涨8.5%。此后疫苗好消息频出,全球经济,尤其是服务业、旅游业恢复预期的大幅抬升,拉动全球原油价格回升至50美元/桶水平。

而今年以来,推动油价上涨的主导因素重新转向供给端。1月5日,沙特突然宣布将从2月起单方面日均减产100万桶原油,此后伊拉克也表示将在1月和2月将石油产量削减至360万桶/日。需求修复确定性较高情况下,收缩的供给端重新转为主导因素,带动1月原油涨价约9%。2月开始美国南部严寒天气阻碍页岩油生产,进一步推升供给风险,此后油价站上65美元/桶,回到疫情之前水平。

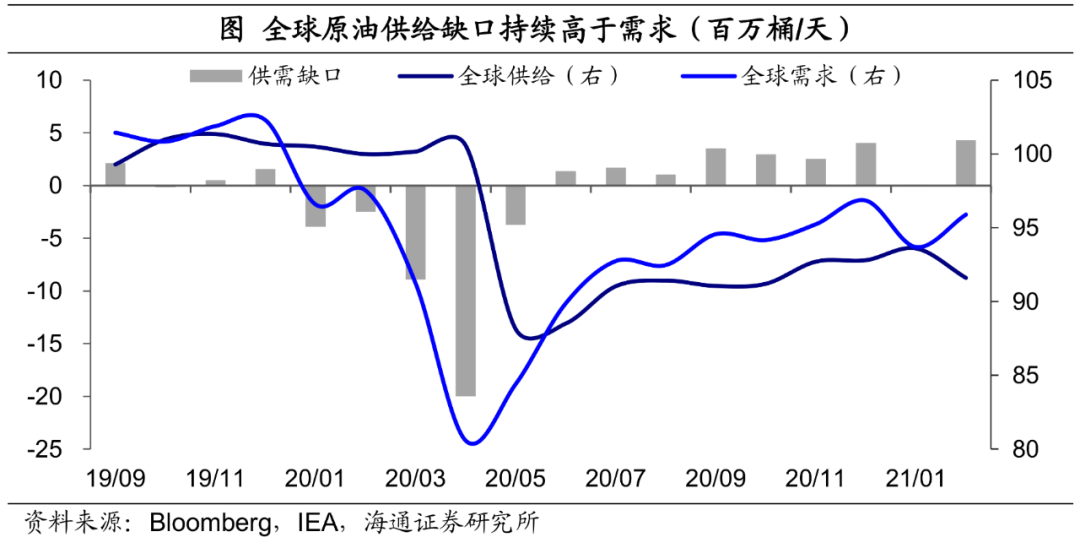

整体来看,全球原油供给面临更大的缺口,支撑油价持续高位。根据IEA统计数据,今年前两月,全球原油供给较20年同期下降了超750万桶/天。相比之下,需求的恢复更为领先,预计一季度需求缺口缩小至约480桶/天,也进一步带动了产需缺口的扩大,对油价形成较有力的支撑。

2.供给端:紧张局势未扭转

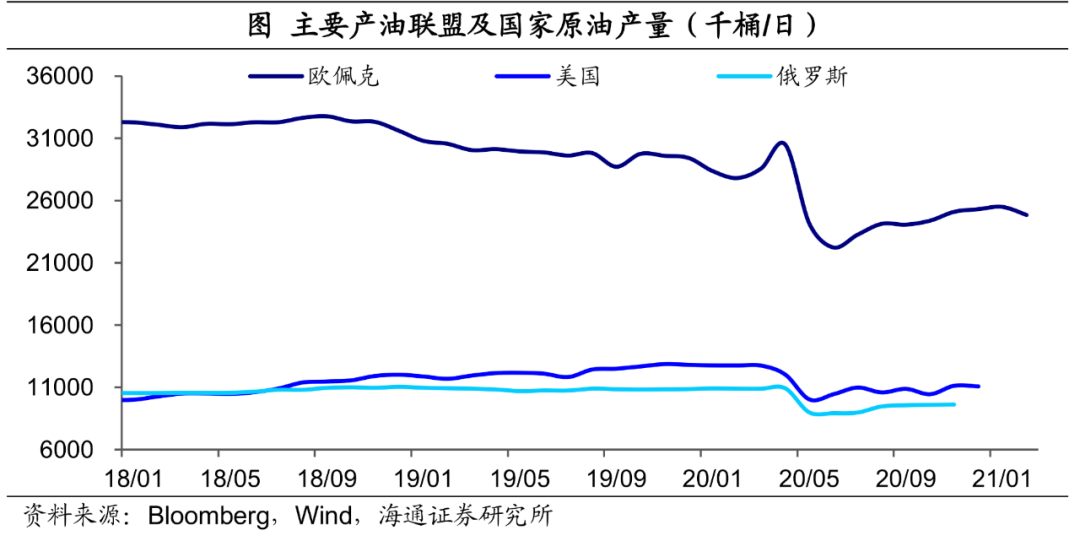

从油价主导因素看,3月以来供给端紧张的局面尚没有扭转的迹象。全球原油的主要供给方包括欧佩克、美国和俄罗斯,三个地区的总供给量可以占到七成以上(2018年)。相比2019年末,2月欧佩克联盟产量的下滑幅度仍达到近460万桶/天。3月4日,OPEC+召开会议并在声明中表示,沙特4月继续自愿减产100万桶/日。此后,4月欧佩克会议决定,5、6月分别增产35万桶,7月增产45万桶,此前沙特自愿减产的100万桶也不会立即削减,而是相对缓慢退出。对比需求来看,未来供给增加的速度仍不高,供给端紧张的局面尚没有扭转的迹象。

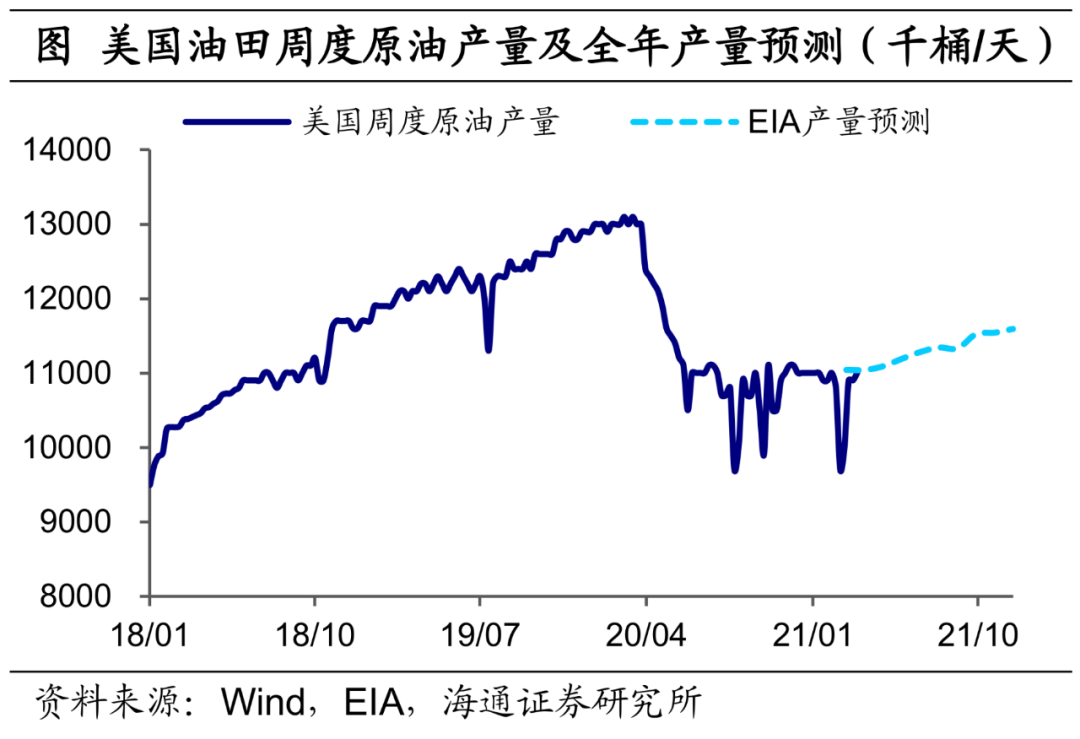

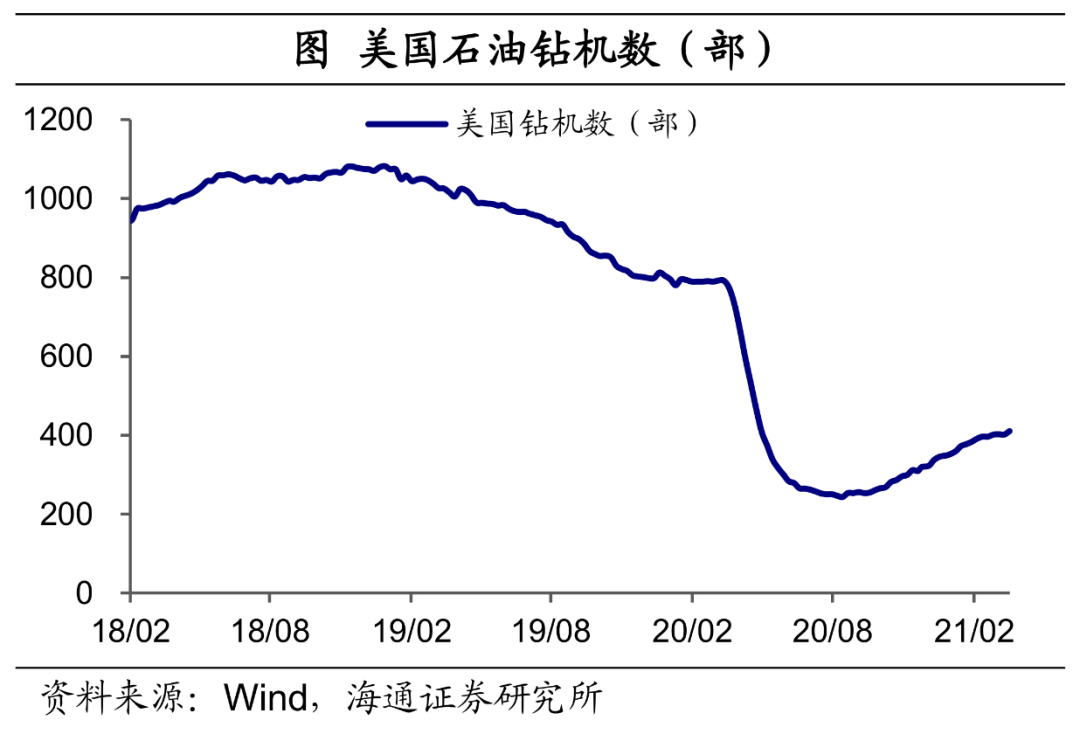

美国方面,3月以来随着气温回升,全美周度原油产量已恢复到20年12月以来的最高水平。但相比于疫情爆发前高点,原油产量仍有210万桶/天的缺口,同时作为未来产量的领先指标——石油钻机数同比降幅也仍在40%以上水平。

因而,从当前油价的主导方——供给端看,OPEC+减产计划仍在延续,美国页岩油生产虽从严寒天气影响中恢复,但短期产量仍处低位。

3.需求端:继续支撑中期油价

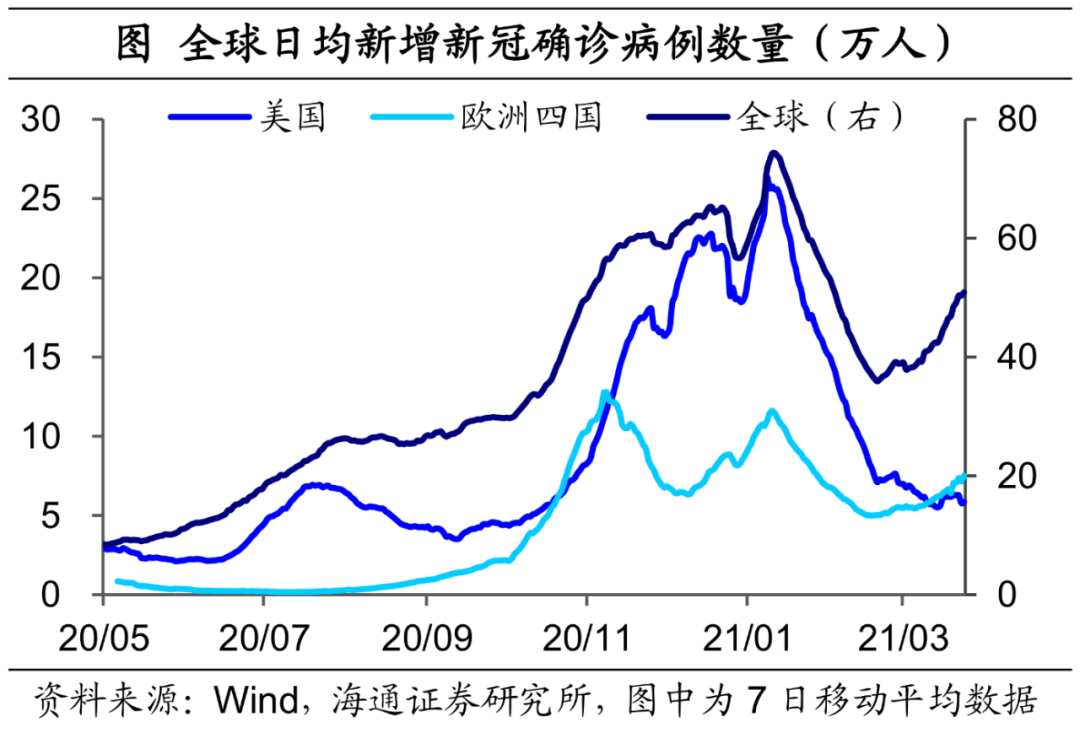

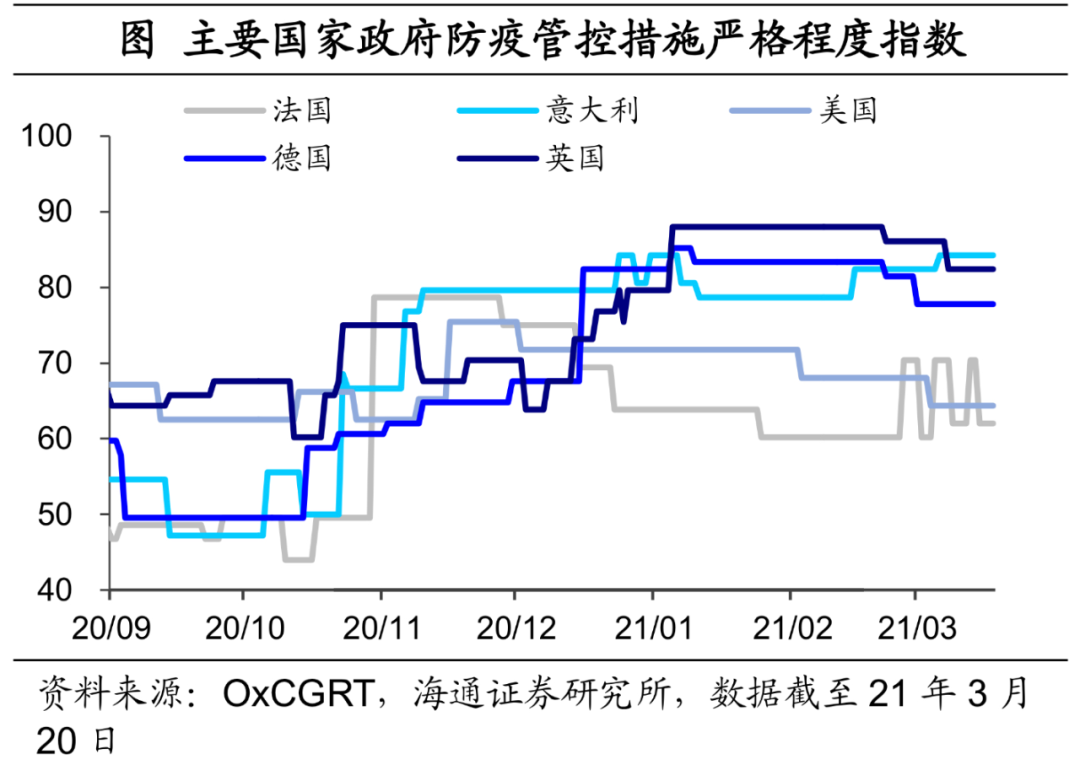

油价经历了前期大涨后,短期有所回调,主要是因为欧洲疫情抬头、封锁措施延长,使得需求恢复预期边际转弱,从而对油价产生扰动。今年1月以来,全球每日新增新冠确诊病例数持续回落,疫苗接种也在逐步铺开,疫情本有向好趋势。但进入3月,欧洲明显受到变异病毒的影响,多国面临第三波新冠疫情,包括法国、意大利、德国等的新增确诊人数加速回升,也因此,法国和德国决定延长“封城”时间,意大利则将罗马等半数以上地区升级为“红色区域”。由于对欧洲需求疲软和美国原油库存上升的担忧,市场短期情绪转弱,原油价格继而震荡下行,截至3月30日,3月内最大回落幅度达到11.6%。

由于当前的主导因素并未转向,疫情短期抬头更多是情绪扰动,而中期来看,实际需求恢复情况才决定着油价的弹性空间。

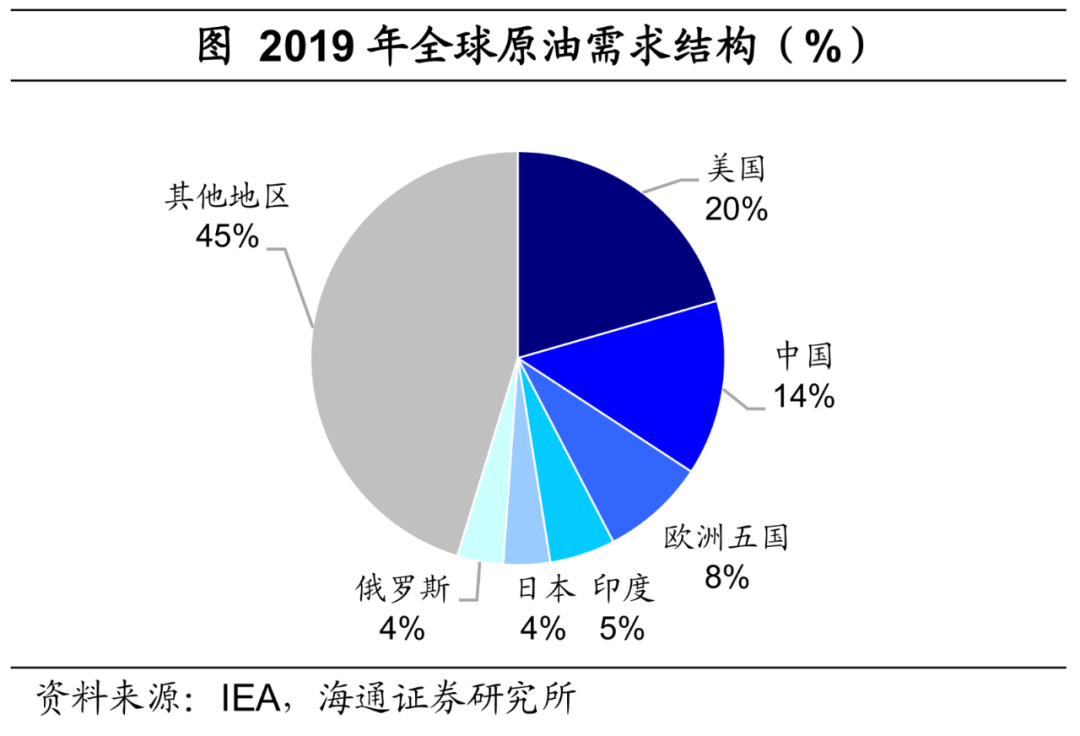

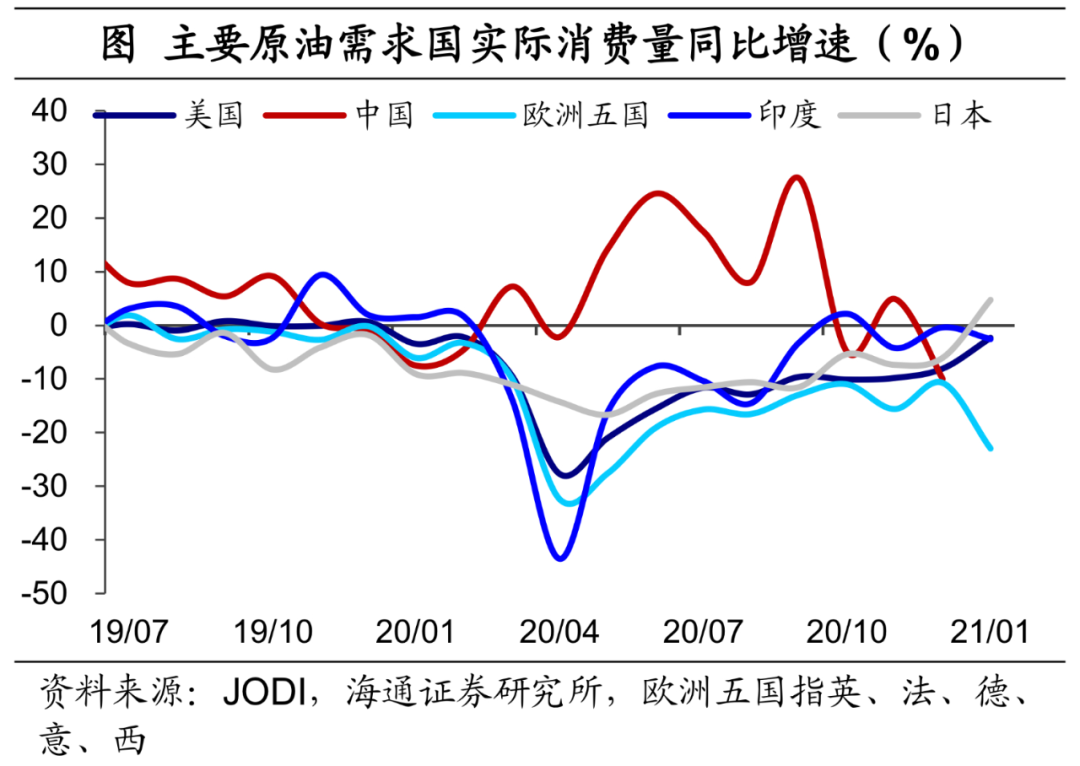

从地区看,未来原油整体需求的回升,仍主要依赖于美国和欧洲的复苏。美国和中国为全球前两大原油消费国,占比分别达到20%和14%(2019年),而后是欧洲五国、印度、日本等。由于率先控制住疫情,去年我国原油消费增速远领先于其他经济体,甚至大幅超过疫情之前的水平。相比之下,其他主要需求国的原油消费恢复明显落后,其中欧洲地区的复苏空间大于美国:今年1月,美国原油消费同比增速已回升至-2.3%,欧洲五国同比则大幅回落至-23%。

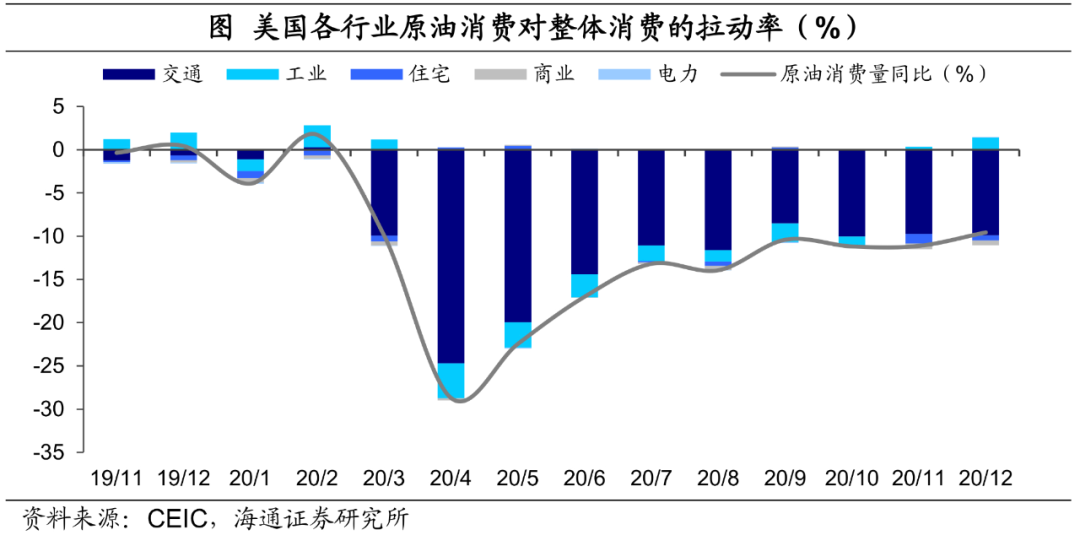

从行业看,工业用油稳步恢复,交通用油需求缺口仍大。以美国为例,2019年全美原油消费约七成用于交通运输行业,工业消费占到24%,剩余的用于发电、商业等。到去年12月,工业原油消费量同比已经转正,但交运用油仅恢复到上年同期的85%,对整体原油消费造成近10个百分点的拖累。

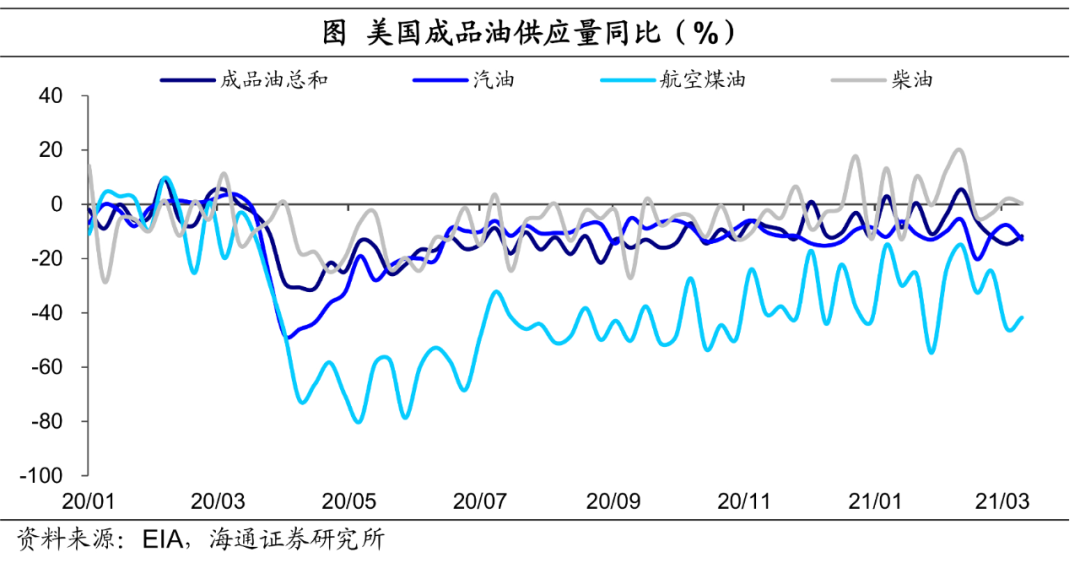

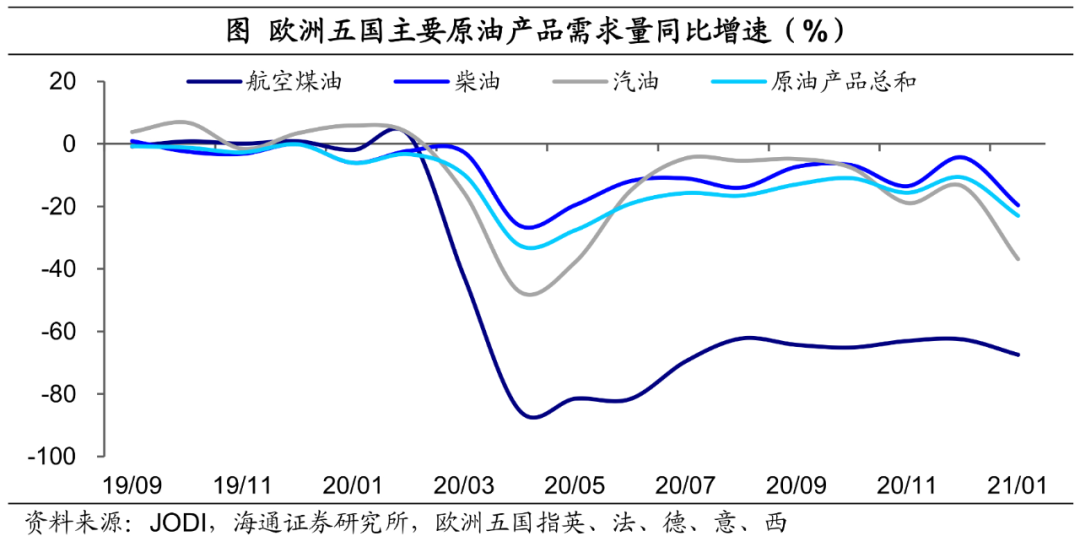

成品油消费结构也呈现类似的恢复趋势。在所有成品油类型中,汽油柴油总消费占比接近六成,航空煤油占比近一成。从美国成品油消费看,由于与工业、货运相关度更高,全美柴油消费在今年2月已经基本恢复,而疫情防控隔离措施对居民出行的限制仍在持续,航空煤油和汽油消费表现疲弱,尤其是航空煤油2月供给量同比仍有25%的降幅。相比之下,欧洲主要油品需求的恢复均要落后于美国,当地航空煤油消费量甚至仅恢复到正常时期的四成左右。

原油消费情况实际上也正反映了海外经济复苏面临的结构性困境:工业已经恢复较好,而服务业及出行交通等还在受限。

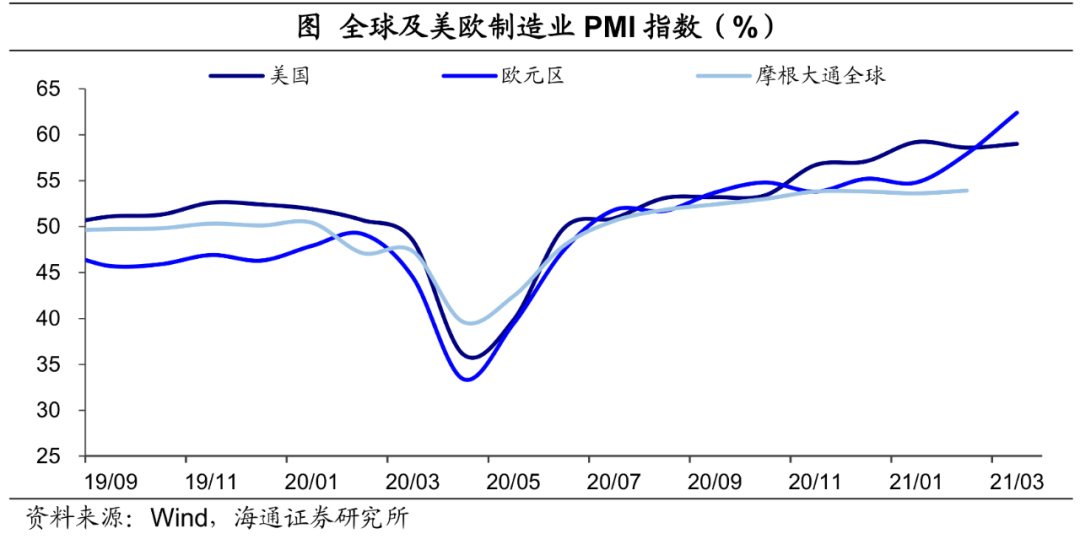

柴油、燃料油主要用于工业以及货运。虽然海外疫情影响仍在延续,但是主要国家的生产、商品消费都已经较快恢复,也直接带动了柴油需求的回升。由于美欧的制造业PMI指数仍在继续走强,往后看柴油等工业油品恢复的确定性较高,但可能增长空间有限。

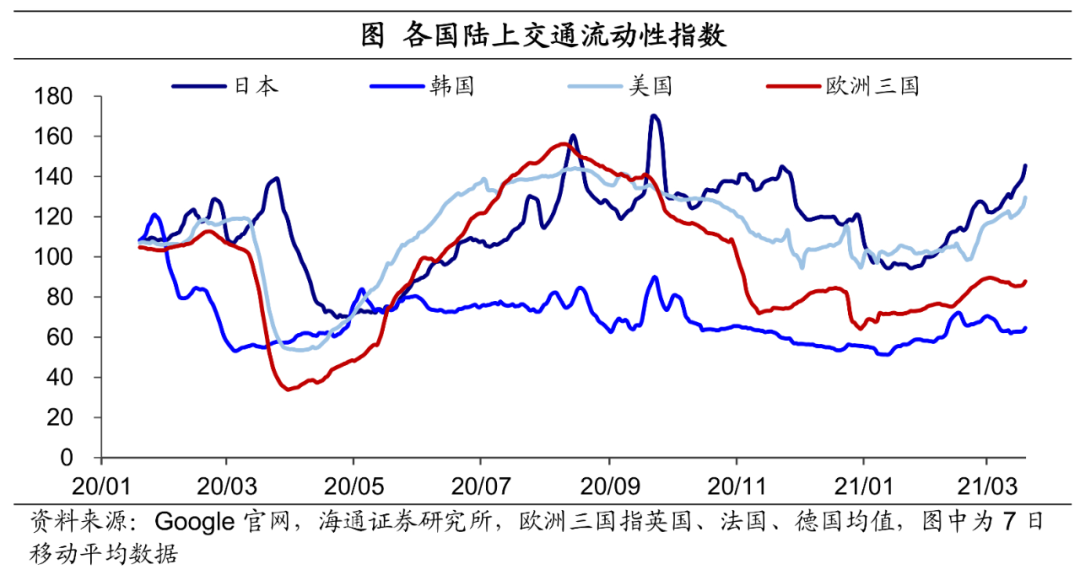

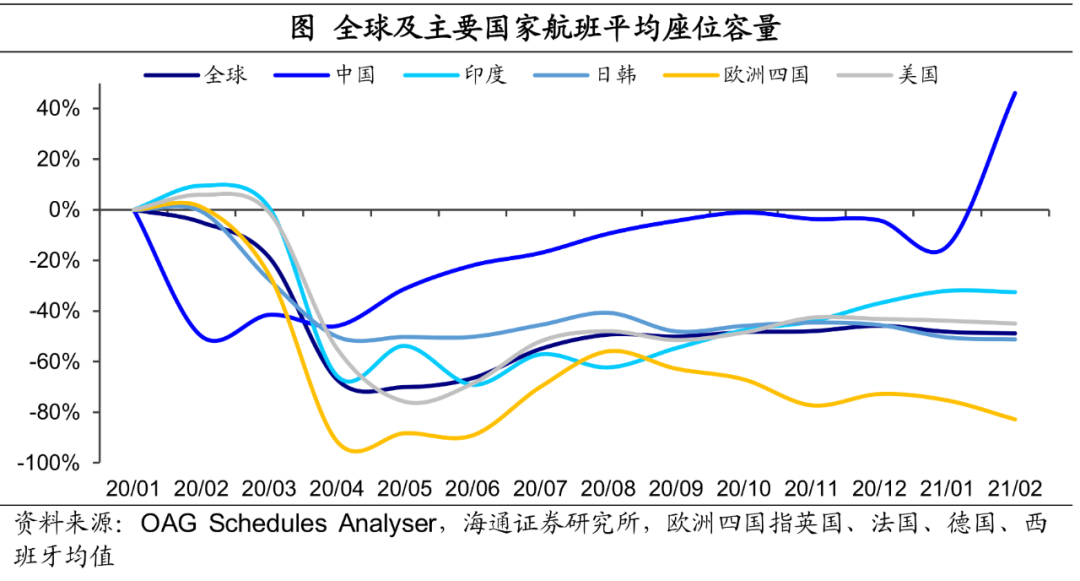

汽油、航空煤油的需求复苏情况,则可以跟踪各地的交通流动性以及航班指标。比如,不管是陆上交通还是航空出行,欧洲的恢复进度都要落后于美国,也对应了两地原油需求回暖的分化。

再往后看,我们在之前的专题中就提到,本轮危机与以往最大的不同是,美国居民资产负债表不仅没有受损反而受益,也就是居民消费能力很强,只是缺乏消费场景。而欧洲也同样出现了居民储蓄率明显上行的趋势。这意味着,一旦防控措施放开,主要地区的服务业、交通出行等都很可能迅速恢复。

因而原油需求大幅回升的触发因素只在于疫苗接种。如果到三季度,美国和欧洲领先国家能够完成大部分人的疫苗接种,并基本解除隔离管控,那么客运油品的消费需求也将加快修复,尤其是航运复苏将带来主要的弹性空间。

因此我们认为,当前油价的下跌或使得原油配置价值进一步提升。随着美欧疫苗接种逐步完成,到下半年全球原油需求有望快速回升。还有美国的基建刺激计划如果能够落地,也将提振原油需求。届时,需求恢复的预期交易到现实交易的转变或将对国际油价构成重要支撑。

4.油价高位能维持多久?

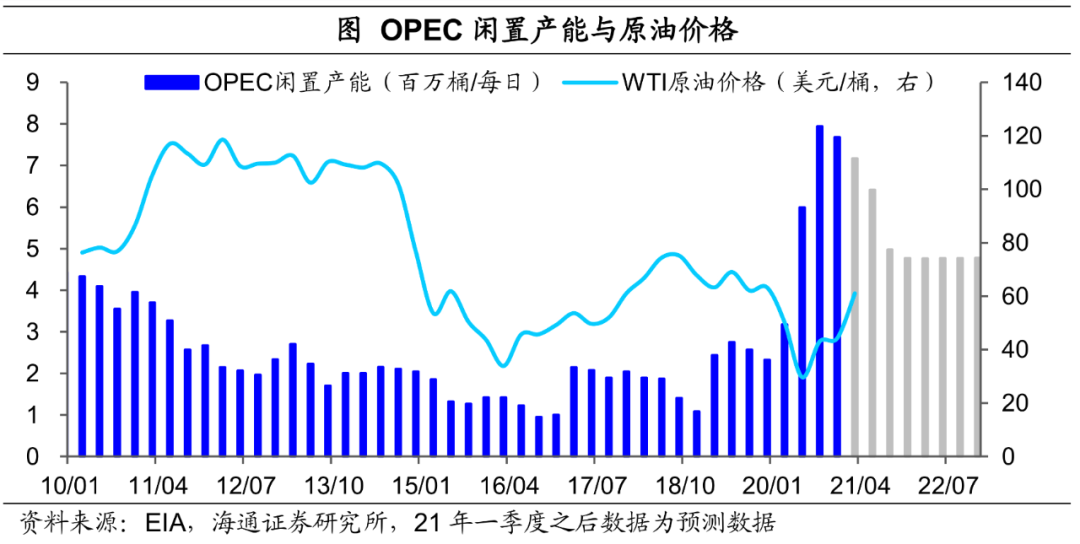

至于本轮高油价能维持多久,则要看供给端跟进的速度。回顾历史,在需求增长作为油价走强的核心动力时,供给能够多快跟进决定了高油价的持续时间。与此前不同的是,当前欧佩克供给收缩对应着较高的闲置产能,这意味着,若意图增产,供给释放的速度将明显更快。随着油价维持高位,预计欧佩克产能或缓慢释放。

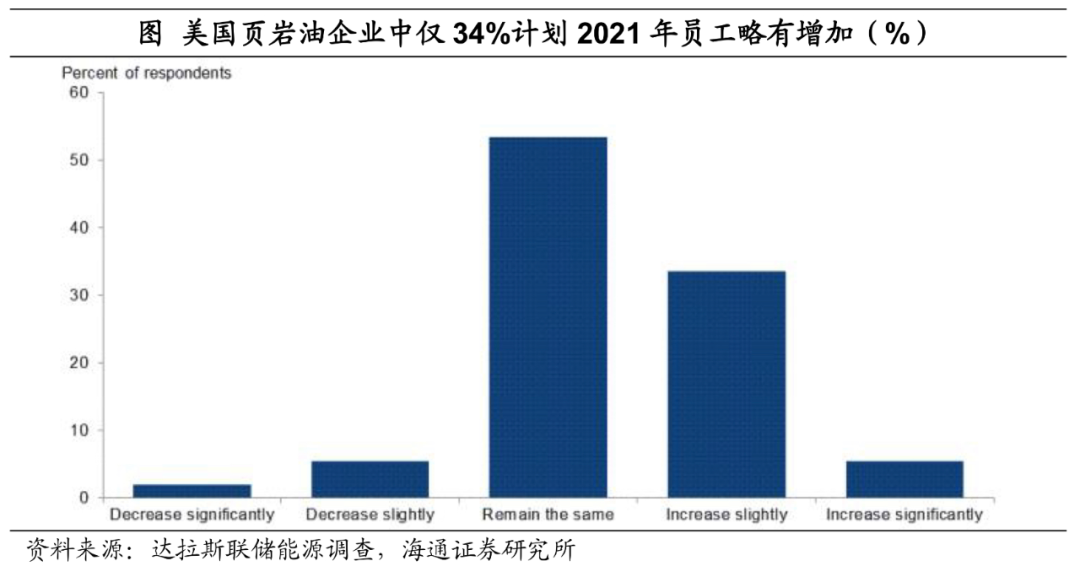

但美国页岩油供给的恢复,或相对较慢。尽管当前油价已位于高位,有助于驱动页岩油生产,但多数生产商受疫情冲击严重,目前仍专注减少负债、削减开支、增加股东回报等,难以在短期内显著增产。比如,达拉斯联储3月的能源调查报告显示,多数页岩油公司似乎并没有扩张计划,53%的企业不打算在2021年增加员工规模。加上拜登政府对联邦土地油气租赁的限制政策,本轮美国页岩油生产反弹仍充满挑战。

在供给恢复没有那么快的情况下,需求端恢复将是本轮油价的主导变量。如果疫情防控措施陆续放开,欧美服务业需求将迎来较快速度的恢复,支撑油价进一步走高。所以我们认为,短期的油价调整更多的是上涨的中继,而非下跌的开始。

(智通财经编辑:玉景)

扫码下载智通APP

扫码下载智通APP