深耕长三角核心区位,银城国际控股(01902)蓄势待发释放内在价值

2020年,扛住了“三道红线”和融资新规的压力,深耕于长三角区域的优质房企银城国际控股(01902)发展之路走得愈发稳健从容。

3月30日,银城国际控股公布了其2020年的业绩。随着近年银城逐渐向有质量的增长转型,而今这家成长空间巨大的地产企业已经摸索出独特的发展之路,开启了下一段稳中趋好的发展新征程。

深耕长三角区域,产品服务口碑卓著

自1993年南京银城房地产公司成立算起,时至如今,这家地产公司已走过到了第28个年头,开始迈向“而立”。作为地产行业的长期主义者,银城的眼光放得更为长远。

营收和利润的增长向来最能够体现出公司的飞速成长。2020年,银城国际控股录得收益约106.8亿元(人民币,单位下同),按年增长约17.5%,创上市以来新高;母公司拥有人应占年内溢利约1.83亿元,较去年同期上升约21.5%;公司毛利率保持稳定,约为10.8%。期内,公司还宣布每10股派发末期股息0.306港元,持续为股东创造良好的回馈。

智通财经APP观测到,近年以来,银城国际攀升的规模和营收增速令资本市场看到了公司的成长空间,被低估的公司价值逐渐迎来诸多投资人的青睐。年初至今恒指承压的大市中,银城国际却逆势一路高歌猛进,并于3月初创上市新高3.64港元,绩后次日更是拉涨10.89%,收至3.36港元,当前累计涨幅超过40%,可见其市值高速成长已成为既定趋势。

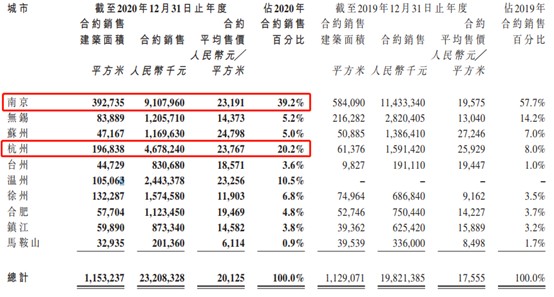

回归到财报中,从合约销售上来看,凭借稳健的推盘策略、良好的品牌形象和极高的市场认可度,银城国际2020年实现了总合约销售金额的历史性突破。期内,集团合约销售金额按年增长17.1%至约232.08亿元,创历史新高;合约销售面积按年增加约2.1%至约115.32万平方米。同时,受惠于南京和杭州项目较高的已确认平均售价,合约平均售价按年增长14.6%至约每平方米20125元。

多年以来,银城始终坚持“立足南京,深耕长三角,辐射都市圈”的发展策略,重点布局的新一线城市南京和杭州2020年合计为其贡献近60%的合约销售金额。凭借多年的产品打磨与市场深耕,公司产品品质受到当地客户的广泛认可,并已在南京等区域形成较好的品牌口碑,充分享受核心城市发展红利。

与此同时,公司的城市布局加大了向长三角其他区域的外拓力度。年内,公司新进温州、常熟等城市,实现南京、苏南、浙江、淮海及安徽五大区域市场进一步深耕,并取得亮眼佳绩——首次进军温州的合约销售金额占总合约销售额达到10.5%。

就项目而言,全年贡献合约销售金额前三的项目为位于杭州的澜仕里项目、青山湖畔项目及位于南京的铂悦源墅项目。下半年来,随着疫情逐渐好转,银城逐步加大推盘力度,2020年下半年多个项目开盘并获得热销,整体去化率良好。

今年第四季度,银城国际更实现销售金额约112.1亿元,创单季度销售额新高。其中,合肥知庐项目和南京金陵玖园项目首开火爆,整体去化率分别达80%和92%,另有多个项目陆续交付,南京荟见未来项目、无锡东樾府项目及马鞍山依澜郡项目到访交付率分别达100%、99.5%及96%。

除住宅开发主业外,公司近年也成功拓展养老健康、商业运营等多元业务,而上述多元业务亦能够在一定程度上为公司获取优质项目提供产业支持,进而提升公司在土地获取方面的竞争力。

截至去年末,银城国际的总土储为599万平方米,主要位于南京、杭州、无锡等长三角区域核心城市的核心地块。其中公司应占权益土储478万平方米,总可售货值555亿元,可售未售面积277万平方米。

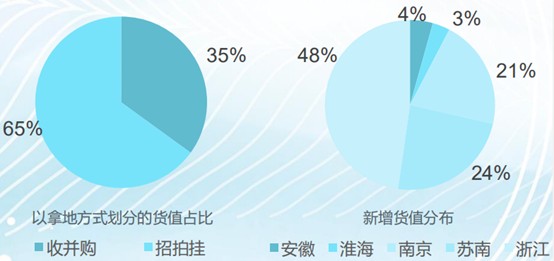

智通财经APP了解到,银城通过招拍挂与收并购并举的多元化拿地方式,2020年内合共取得17幅地块,新增总建筑面积约216万平方米,新增货值超过331.48亿元。其中,招拍挂占比65%,收并购占比35%,在高强度拿地的同时,公司也着力控制拿地成本;公司平均拿地成本仅7052/平方米,充分保障公司未来整体盈利空间。

降杠杆初显成效,财务结构健康优化

对于地产企业来说,降本增效是一个永恒的话题。一方面,银城国际控股持续优化债务结构、降低融资成本,另一方面,也是由于其精准的成本管控和不断提升的运营效率,降本增效初显成效。

就近年数据而言,在销售和土储扩张齐头并进之际,银城对财务结构优化的重视从未改变过。严控财务管理,优化负债结构,拓宽融资渠道,成为了如今应对市场变化的护城河,重视销售回款和利润,亦让公司的高质量增长成为现实。

截至2020年底,银城国际的有息负债总额为143.7亿元,资金成本7.7%,以银行借款为主,占比约67.7%,信托及其他金融机构借款16.9%,美元债占比15.4%。

2020年内,银城国际分别获得穆迪和联合评级授予“B2”及“B+”的主体评级,展望均为稳定。国际评级的加持下,银城国际于2020年6月及10月先后成功发行了1.4亿以及2亿美元的优先票据,均获得超额认购,且发债成本逐步下降。

在不断拓宽融资渠道的同时,年内公司的财务状况有了肉眼可见的改善。借助上市与良好销售情况,公司2020年权益总额增长30.7%至52.62亿元,货币资金同比大增59.3%至64.21亿元,现金短债比较2019年末显著提升至1.16倍,净负债率同比下降9.6个百分点至151%,杠杆水平持续下行,整体财务状况日趋稳健。

同时,银城国际在2020年的长短期比例显著优化,短债占比由2019年的47%下降至2020年的39%,财务结构健康发展。此外,银城还密切关注着现金流安全,预期其未来的自有资金回正周期有望控制在9个月以内,经营性资金回正资金将控制在18个月以内。

在业绩会上,管理层曾表示,接下来,银城国际将会持续控制负债规模,以“三道红线”的标准来决定公司的贷款结构。在2021年会利用集团整体的授信额度,将低成本的开发贷运用到项目中去。同时会拓展融资渠道,以股权类融资代替债权类融资,使整体负债规模控制在143亿元左右。

此外,公司亦在业绩会上透露,今年的销售目标为300亿元,有信心超额完成。在拿地和规划方面,银城国际将保持稳定的投资拓展力度,全面提高投资质量与效率,力争新增300多亿的投拓货值,积极探索市场机会。

可以见得,随着公司持续强化整体财务政策,完善其资本结构,严控财务指标,能够更为高效的使用营运资金,确保充裕的现金流,通过精细化运营缩短项目的开发周期,提高整体周转率,夯实发展基础,实现体量上的高速成长。

综合来看,银城国际控股未来将紧跟政策和市场动向,充分利用公司在管理、运营、资金及品牌上的优势,内生外延把握发展机会,实现规模和营收双突破。在更加注重精细运营、成本管控和产品力提升的背景下,公司有望深入打造护城河,带动业绩持续高速增长,并给予股东更高的稳定回报。

扫码下载智通APP

扫码下载智通APP