史上最大个人投资者单日亏损!抛售潮结束了吗?今晚才是关键!

三天时间里,美股市场上的中概股中:爱奇艺(IQ.US)股价暴跌39.7%;腾讯音乐(TME.US)跌了36.77%;唯品会(VIPS.US)跌了31.57%;百度(BIDU.US)跌了20.24%;跟谁学(GSX.US)跌去46.88%。上述中概股市值累计蒸发610亿美元。

同时,两只北美股票Viacom(VIA.US)、DISCA也跟随这些中概股一起暴跌。原因是重仓了这些股票的高杠杆基金Archegos Capital爆仓,部分仓位被强制平仓,引发连锁效应。

Archegos Capital的重仓股包括Viacom、DISCA、跟谁学、腾讯音乐、百度等。

最近,3个灰犀牛事件同时击中了该基金的持仓:一是美国第三大传媒公司Viacom大规模增发导致股价大跌;二是国内校外培训监管传言,导致中概股中的教育股暴跌;三是电子烟参照卷烟监管引发板块大跌。

有人推算,周五当天,Archegos Capital回撤超过100亿美元(约合654亿元人民币),也就是其净资产的2/3。有评论称,Archegos Capital的实际管理者Bill Hwang可能创下了人类历史上最大的个人单日亏损。

现在问题在于,随着Archegos Capital爆仓,越来越多的经纪商发出紧急追加保证金,还有多少股票需要抛售平仓?杀跌结束了吗?

这一切,今晚才能见分晓。

发生了什么?Viacom增发引发的血案

3月23日,Viacom(维亚康姆哥伦比亚广播)宣布拟增发30亿美元B类普通股及可转换优先股,当天公司股价大跌9%。

维亚康姆集团是美国第三大传媒公司,老牌行业巨头。这是1支一年十倍的超级牛股。此次崩盘前,股价在3月15日创下了101.97美元的惊人价格。

在2020年3月,美股疫情期间熔断后,Viacom股价仅9美元。

Viacom的概念是所谓流媒体,对标国内,就是爱奇艺、腾讯视频之类的在线视频平台。疫情发生后,美国人开始嫌有线电视太贵,纷纷转向订阅流媒体,美国九大流媒体2020年总用户数同比增长50%以上。龙头股奈飞一年股价翻倍。

热门概念、公司转型、盘子较小,共同支持了Viacom的股价炒作。

作为传统广播电视巨头的维亚康姆谋求转型,显然是一个更吸引人的故事。2020年,ViacomCBS的流媒体收入增长了49%。Viacom最高位的时候,市值也不到奈飞的三分之一。

不过,随着公司股价水涨船高,一些疑似割韭菜的操作也来了。

2021年3月3日,Viacom公告披露公司内部人交易情况:公司两位高管于2021年3月1日净卖出11.57万股。

按照当日股价,600万美金到手。

真正的利空则是3月23日,Viacom宣布将增发20亿美元B类普通股和10亿美元可转换为B类普通股的优先股,两类股票均不具备表决权。

高位增发,显然不讲武德,趁着股价高,再多印一批股票卖给韭菜,最终投资者买单,公司空手套白狼30亿美金到手。当日Viacom暴跌9个点。

随后第二天暴跌23%,第三天再跌5.35%,周五再度暴跌27.31%。股价从96美元下跌至48美元,一周的时间跌去了50.46%。

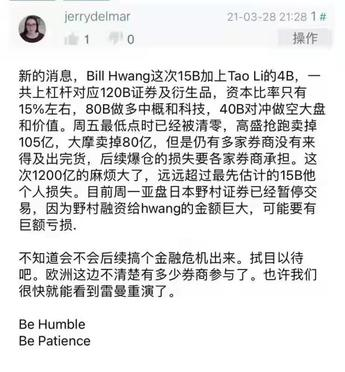

高杠杆基金Archegos Capital不幸重仓了Viacom。有消息称,Archegos Capital基金规模高达150亿美元,惯于使用3-4倍高杠杆,重仓股还包括诸多中概股。

投行要求其追加保证金,然而,Archegos Capital拿不出新的资金,因此该基金的部分持股就被强制平仓。

屋漏偏逢连夜雨,Archegos Capital重仓的多支中概股又遭遇了其他利空:国内校外培训监管传言;电子烟参照卷烟监管。

就这样,Archegos Capital的其他重仓股纷纷遭殃。腾讯音乐、爱奇艺、唯品会、跟谁学、百度等多只中概股遭到血洗。

机构夺路出逃

上周五深夜,高盛给客户发了电邮,通知他们称自己通过大宗交易清仓了价值105亿美元的持股。出售是由“强制去杠杆”引发的。相关媒体援引从高盛流出的电邮内容称,涉及的股份包括1000万股百度,报价185美元;腾讯娱乐5000万股,报价17.6美元;唯品会3200万股,报价27.6美元。

当日,摩根士丹利也出售了约130亿美元的股票,涉及Farfetch Ltd.、Discovery Inc.、百度和跟谁学。

本周一,日本知名投行野村证券宣布,与一家未具名美国客户的交易而蒙受重大潜在损失。人们都在猜测,这位客户应该是Archegos Capital。相关媒体引述知情人士消息说,家族办公室Archegos,是野村的机构经纪服务客户之一。

野村周一发布声明称,依据截至3月26日的市场价格,对这名客户的申索金额估计约为20亿美元。对客户申索金额估计可能会发生变化,取决于交易的平仓和市场价格波动。

野村股价周一一度暴跌16%,是自2011年11月以来的最大盘中跌幅。

周日,有未经证实的市场传言称,Bill Hwang和tengyue的Tao Li此次一共造成了1200亿美元的“麻烦”,后续爆仓的损失要各家券商自己承担,“也许我们很快会看到雷曼重演”。

相关媒体周日报道称,一些交易员认为,从这场抛售潮的形态来看,它于上周五达到高潮,目前可能已经基本结束了。与此同时,也有一些交易员认为,从Archegos Capital的杠杆规模来看,可能还有数以十亿美元计的仓位需要平掉。

实际管理者Bill Hwang是何方神圣?

Archegos Capital是一个家族办公室。实际管理者Bill Hwang的150亿美金里100%是自己的朋友的,因为他曾在2012年被SEC勒令不得管理基金,只能通过家族办公室的形式炒股。

Bill Hwang在韩国出生,成长于传教士家庭,1982年,仅18岁的Bill Hwang离开首尔赴美。

1996年,Bill Hwang受邀加入老虎基金,管理韩国市场的股权交易。2001年创立了老虎亚洲。

老虎亚洲基金所涉及的内幕交易案发生于2008年末、2009年初,该基金两次通过内幕交易抛售中国银行和建设银行的H股,并从中获利。

据香港证监会披露:

老虎亚洲基金曾获预先通知,并获邀参与瑞士银行及苏格兰皇家银行分别于2008年12月31日及2009年1月13日进行的两宗中国银行H股的配售,并获悉了两项配售的详情及股价敏感资料。老虎亚洲基金当时同意,接获这些资料后不会进行中国银行H股的交易。然而,在2008年12月31日瑞士银行配售中国银行前,老虎亚洲基金却预先沽空了1.04亿股中国银行H股,市场推算其从中赚得利润860万港元。

2013年底,老虎基金亚洲向香港原讼法庭承认,该机构在2008年12月及2009年1月的买卖确实违反了香港禁止的内幕交易法例,以及承认了其在2009年1月操纵建设银行股价的事实。

而后,Bill Hwang转战美股,过了几年,其操盘的Archegos Capital成为了又一只“巨鲸”,每年都要向交易商支付数千万美元的佣金。

据相关媒体引述的知情人士透露,2018年,就在高盛股票部门意图将Bill Hwang招揽为自家客户的时候,高盛合规部门却出手阻止了这件事,理由也很简单:这人有过内幕交易的黑历史。

不过,过了两年半,高盛终究是改变了对Bill Hwang的看法,不仅将其从黑名单上删除,还成为了他最大的贷款方之一,为其提供了一条数十亿美元的信贷渠道。

扫码下载智通APP

扫码下载智通APP