华西证券:现代牧业(01117)利润弹性仍有望继续释放,长期逻辑不改

本文源自 微信公众号“华西食品饮料寇星”。

事件概述

1、现代牧业(01117)发布2020全年业绩,2020年实现收入60.2亿元,同比+9.2%;归母净利润7.7亿元,同比+126%;现金EBITDA22.6亿元,同比+10.7%。其中,2H20收入31.9亿元,同比+8.4%;归母净利5.5亿元,同比+152%;现金EBITDA12.8亿元,同比+8.3%。

2、公司3/23公告收购富源牧业,交易总价值RMB34.8亿元。

分析判断

2020年利润弹性释放

在原奶价格上行周期,2020年公司利润弹性释放,经营现金流入继续同比增加+16.3%、达到19.4亿元的可观水平,财务杠杆率继续下降。公司经营改善的原因:

1)奶价继续上升。2020全年对外出售原奶价格4.13元/kg,同比+2.3%。上半年疫情因素同比基本持平,下半年奶价同比+4.1%,上涨速度加快。

2)持续降本。全年公斤奶现金成本2.29元/kg,同比-1.2%,其中公斤奶饲料成本1.77元/kg,同比持平。下半年精饲料原料玉米、豆粕价格上涨幅度较大,在单产提升稀释下,公司饲料成本仅小幅上升。

产量方面,2020年全年公司产奶量149万吨,同比+7.2%,主要来自于成乳牛单产同比+4.7%的贡献。2016-2019年公司牛头数稳定在23万头没有明显增长,2019年成乳牛占比已优化至57.9%的较高水平,2020年成乳牛数量增长受限,同比仅+0.8%。2020年公司经营状况显著改善,公司原有牧场开始扩群,全年牛头数同比+5.9%。

2021年面临饲料成本上升考验

公司2020年业绩发布后股价回调主要源于市场对基本面的两点担心:第一,2021年饲料成本预期上涨,削弱利润端弹性;第二,预期2021年产量释放受限。

市场预期2021年公斤奶饲料成本上涨0.2元/kg(同比+11%),原奶价格同比+6%,公斤奶价格上涨基本仅能覆盖成本上涨从而毛利率预计同比持平。我们认为这种预期偏悲观,未来存向上修复可能,原因:

1)青贮玉米在饲料成本中占比21%,我们判断公司于去年秋季完成了青贮玉米未来1年的收储工作,这部分成本已于去年锁定;

2)苜蓿草、燕麦草等价格变化幅度不大,成本上涨主要压力来自于玉米、豆粕价格大幅上涨。玉米颗粒、豆粕随行就市采购,公司会根据大宗商品价格变化择机锁单。我们判断去年年初疫情期间公司在玉米价格处于低位时对多数牧场全年玉米使用量进行了锁单,因此较好地控制了2020年饲料成本。今年年初以来玉米价格处于高位,我们判断公司尚未执行锁单操作,成本端面临一定压力。未来饲料端价格变化有待观察,豆粕价格已冲高回落,若玉米价格向下调整,则成本端压力将减轻。(饲料成本同比+11%上涨预期对应玉米、豆粕饲成本同比涨幅接近40%)。考虑到未来国家政策出台、进口增加、高价抑制需求等因素对成本对冲影响,我们认为预期不必过于悲观。

3)在实际情况中,公司可以通过改变饲料配比、替代高价饲料等方式降低成本,同时单产提升对公斤奶成本的稀释作用依然存在。

4)本轮奶价上涨不仅是成本推动,也基于供求关系。饲料价格上涨同样将加大小规模牧场成本压力,拖慢供给端补栏,奶价上涨幅度有望超预期。

产量端,公司从2020下半年开始自繁扩群,小牛至产奶需要2年时间,因此预计2021年产量增长仍将主要依赖于现有成乳牛单产提升,预计提升速度在+3-5%。

收购富源牧业,向2025年双翻番目标迈进一步

公司公告收购富源牧业,富源牧业奶牛存栏数约6万头,并控股美国草业巨头Haykingdom、掌握20%+的美国进口苜蓿草资源。富源交易总价值34.8亿元,对应单头奶牛价值5.8万元,与公司头均市值接近。部分资金认为收购价格高,但考虑收购时点不同、以及风险收益匹配原则,我们认为本次收购属于市场化定价。公司去年12月发布2025年奶牛总数达到50万头、产奶量达到360万吨的目标,收购富源牧业使公司向双翻番目标迈进一步,此外预计成本端将受益于掌握进口苜蓿草资源。

投资建议

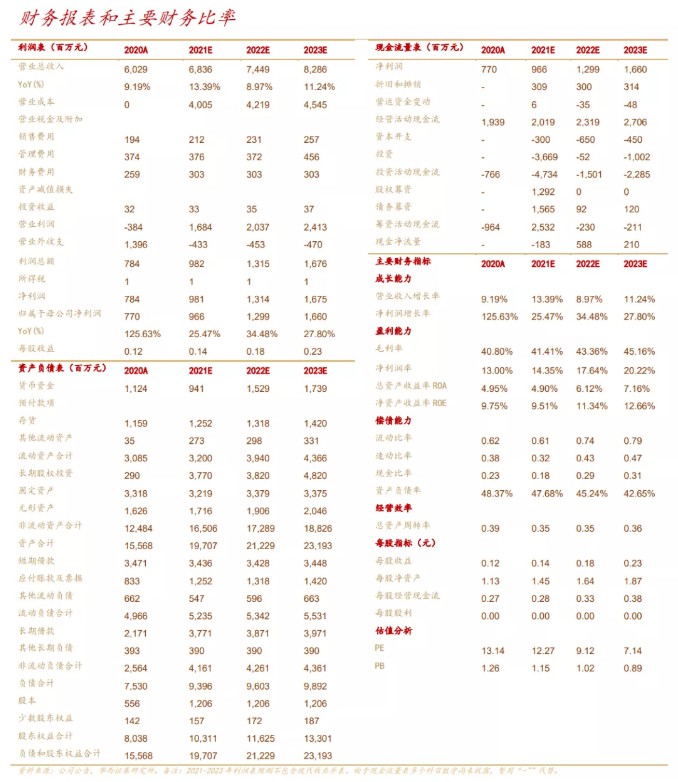

由于收购富源牧业需待现代牧业股东大会审批,我们此次盈利预测不考虑其并表影响。主业方面,受益于原奶价格上行,公司2020年利润弹性释放。2021年预期饲料成本上涨将削弱利润端弹性,我们下调盈利预测以反映该影响,预计2021-22年净利预测分别为9.7/13亿元,前次预测分别为10.9/14.9亿元,引入2023年净利预测16.6亿元。1年维度,成本端、奶价同比涨幅仍需观察,公司利润有望超当前悲观预期;2年维度奶价保持中个位数涨幅以上,饲料成本有可能周期性回调,叠加2年以上并购预期,我们从中期角度维持买入评级。

风险提示

饲料成本上涨超预期,奶价景气度不及预期,奶价季节性回调对市场预期干扰,牛群疾病,食品安全

盈利预测与估值

(智通财经编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP