联易融科技(09959):供应链金融SaaS第一股,希望你能开个张!

本文来自“量化简财”。

联易融科技-W(09959),申购截止时2021年3月31日。下面通过对公司基本面分析、招股价、行业、保荐人、市盈率等综合分析,给大家提供本期港股打新的操作建议,仅供参考。

1.招股信息

股票名称:联易融科技-W(09959)

招股日期:3月26日-3月31日招股

发行股份:发行4.5287亿股,其中90%为配售,10%为公开发售。

发售价:16.28~18.28港币

每手股数:500股

所属行业:软件服务

发行市值:368.64~413.93亿

发行市盈率:亏损

入场费:9232.11港元

暗盘交易:2021年4月8日

上市日期:2021年4月9日

计息日:8天

保荐人:高盛、中金

绿鞋:有

基石:6名基石,合计认购36.21%。BlackRock基金、富达国际、Janus Henderson基金 、安大略省教师、Sequoia基金及EDB Investments认购额分别为1亿美元、1亿美元、5000万美元、5000万美元、5000万美元及1500万美元。

2.新股简介

联易融科技成立于2016年,是一家第三方供应链金融科技解决方案公司,通过云原生科技(SaaS系统)帮助企业优化供应链金融支付周期,实现供应链金融的数字化、自动化、精简化。自成立以来,联易融已服务超过340家核心企业,其中包括25%以上的中国百强企业,并与超过200家金融机构合作。截至2020年12月31日,联易融在中国已累计帮助客户和合作伙伴处理超过2,800亿元人民币的供应链金融交易。

根据灼识咨询数据,2020年,联易融处理的供应链金融交易金额为1,638亿元人民币,在中国供应链金融科技解决方案提供商中排名第一,市场份额为20.6%。

2019年和2020年,联易融供应链金融科技解决方案的客户净扩张率分别约为125%和112%,维持在一个较高的水准;2020年,联易融供应链金融科技解决方案客户留存率高达99%。

根据灼识咨询预计供应链金融领域的核心企业及金融机构用于科技解决方案的总支出将从2019年的434亿元增长到2024年的1,642亿元,复合年增长率为30.5%

3.财务数据

营收:联易融2018年、2019年、2020年营收分别为3.83亿元、7亿元、10.28亿元,联易融收入主要来自供应链金融科技解决方案。

毛利率:2018年、2019年、2020年毛利分别为1.93亿元、3.63亿元、6.3亿元,毛利率分别为50.6%、51.9%、61.3%。

经调净利润:2018年、2019年、2020年运营利润分别为5468万元、1.4亿元、3.2亿元。年内出现净亏损主要是计入公允值变动。

图源:招股文件

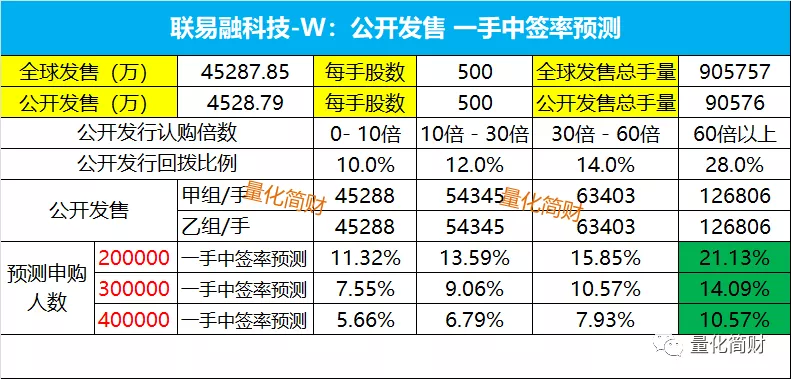

4.一手中签率预测

联易融科技-W:公开发售4528.79万股,每手500股,公开总发行手数:126806手,甲组乙组各45288手。

联易融科技-W:初步预计申购人数会在20-40万左右,超购预计60倍+,回拨28%,一手中签率10%~20%左右,此股大概率申购80手+稳中1手

后续根据超购倍数,动态调整一手中签率。

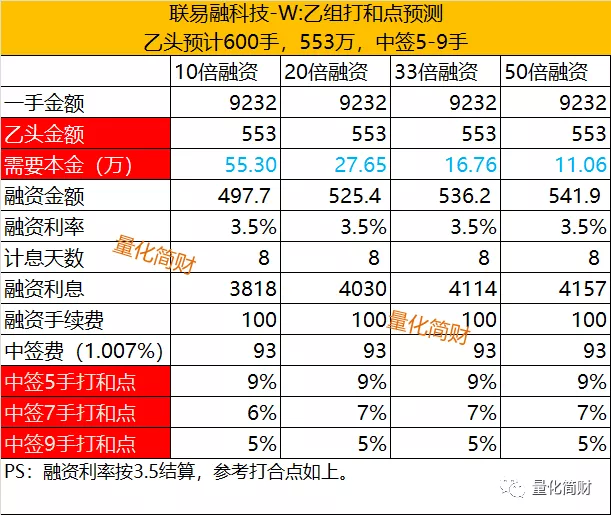

5.乙组中签率预测

联易融科技-W,乙头600手(货值:553万),乙头预计中签5-9手(货值:4.6万~8.3万),8天计息(算是比较长的了,按3.5%的利率,大概需要3800~4200元利息),打和点在5%~9%,打和点不算太高。

6.综合点评及申购策略

1) IPO前融资:

联易融2018年10月,获超过2.2亿美元的C轮融资,在2019年12月C1轮融资,联易融引入战略投资方渣打银行。这也是渣打银行首次在中国投资供应链金融科技平台。

根据招股书,IPO前,腾讯(00700)持有联易融18.89%的股份,为最大机构投资方,中信资本和正心谷资本则分别持有12.03%和11.92%的股份。此外,GIC、渣打银行、BAI和招商局创投分别持股9.20%、3.61%、3.60%和3.04%。

公司于2016年6月至2019年12月,获得5轮投资,各轮投后估值分别为:1.7亿人民币,2.33亿人民币,6.55亿人民币,68.6亿人民币,99.8亿人民币(约118亿港元)。较此次发售价中位数折让约62.17%-98.24%不等,设6个月禁售期。

2020年1月份,最后一轮融资,融资估值118亿港币,此次发行市值368.64~413.93亿,较发行中位数折让62.1%,14个月估值涨230%,说实话,这个估值涨的有点快。

2) 机构估值:

联易融科技,此次招股发行市值368.64~413.93亿港币,而此次担任保荐人是高盛及中金,高盛给予联易融科技估值介乎71亿至103亿美元(约554亿至803亿港元),中金则予其估值约77亿至90亿美元(约600亿至702亿港元)。关于2个保荐人给出的估值,看看就行了,不用太过当真。

综合评价:联易融科技-W,又是一个云概念股,2020年,联易融处理的供应链金融交易金额为1,638亿元人民币,在中国供应链金融科技解决方案提供商中排名第一,市场份额为20.6%,近3年营收、毛利率、经调利润都增长的比较快。就行业赛道而言,还是不错的,历史的几个云概念股(医渡云(医疗SaaS)、明源云(00909,房产产SaaS)、容联云(RAAS.US,通讯SaaS)、涂鸦智能(TUYA.US,物联网SaaS)、联易融科技(供应链金融SaaS))上市首日表现都算不错,最近在美股上市的涂鸦智能(开盘30%,收盘19%),也算表现不错。然后,最近市场调整,云概念股跌的一个比一个惨,联易融能否继续享受云概念的溢价,就看造化了。IPO前,腾讯持有联易融18.89%的股份,为最大机构投资方,有个好巴巴,流量自然不是问题,另外一个亮点就是6名基石,认购36.2%的发售额,基石里面有(BlackRock基金、富达国际),都是知名长线机构,尤其是富达国际历史参与基石新股,无一破发。 关于联易融科技-W,发行估值看不太懂,有人说贵,有人说合理,一手中签率10%~20%,申购80手+稳中1手,乙头预计中签5-9手(打和点在5%~9%),关于联易融科我所理解的就这么多。就打新而言,我会适当参与申购,会上乙组。至于大家打不打,怎么打,自行决定。

声明:从2020年11月25日开始,关于量化-新股IPO分析+申购策略,仅仅代表我自己的观点+操作计划,亏与赚,我只对自己的账户负责,并不构成任何投资建议,抄作业容易,抄心情难,大家都是成年人,自己做选择,对自己的账户负责,我不是神,不是每次都对。

(智通财经编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP