永嘉集团(03322)盈利减半,未来业绩隐患多

智通财经获悉,永嘉集团(03322)近日发布盈利公告称,集团预期2016年度股东应占溢利将取得约1.1亿至1.3亿港元,而上年同期溢利2.43亿港元。溢利减少主要是,由于2016年香港消费意欲持续低迷,零售市场竞争激烈,该集团运动服零售业务,于期间取得同店销售下跌及存货拨备增加。

此外,该集团已就可能出现亏损的店铺,作出店铺固定资产减值及亏损性租赁合约拨备。因此,预期运动服零售业务于2016年度会产生经营亏损约5500万港元,而上年同期则取得经营亏损60万港元;及2015年就出售中国大陆的土地使用权产生一次性收益2760万港元,而2016年并无取得有关收益。

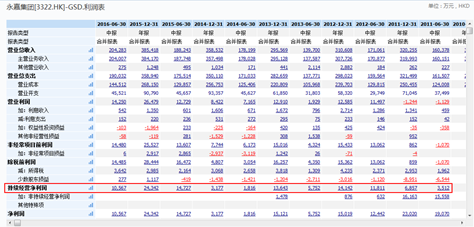

永嘉集团2016年溢利同比下降约50%,2015年同比增长高达666%,而2014年又是同比下降79%。这大幅波动的业绩实在让人费解,永嘉集团的未来究竟又会如何?

各项业务均有瑕疵

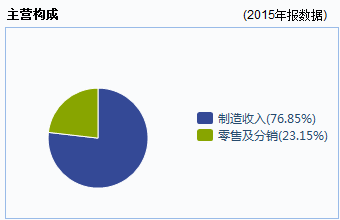

永嘉集团主营由两部分构成,76.85%的制造和23.15%的零售及分销。

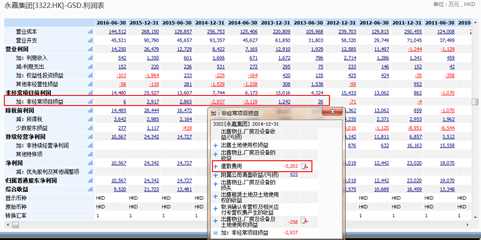

公司2016年预计的全年利润为1.1-1.3亿,而上半年净利已有1.05亿,因此,公司2016年下半年净利仅有0.05-0.25亿。而主要原因的运动服饰零售亏损,是属于零售分销业务,而该业务在过于几年极度不稳定,2016年仅运动类亏损5500万,2015年盈利2170万港元,2014年亏损3910万港元,以亏损偏多。

另一项土地使用权获得的收益减少,该项收益本身就不具备持续性。

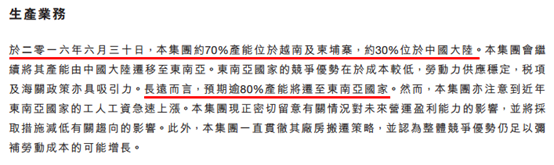

占比最重的制造生产,也因产能地区的人力成本急剧上升,导致毛利率一定程度的下降。

影响业绩的隐患仍存在

2014年业绩大幅度下滑的主要原因,除了主营业务的问题外,还有产能转移导致厂房关闭等一系列费用。

公司未来规划中,要将现有30%位于中国大陆的产能转出,预计超80%产能移至东南亚国家,意味着,公司仍将有10%以上的产能需要转移,而相关的费用在未来仍会产生。

(文/江松华)

扫码下载智通APP

扫码下载智通APP